【特集】すご腕投資家さんに聞く「銘柄選び」の技 内田衛さんの場合-第2回

株主優待狙いでも、11倍の値上がり益を楽しめる方法

登場する銘柄

ビックカメラ <3048>、吉野家ホールディングス<9861>、日本BS放送 <9414>、アトム <7412>、カッパ・クリエイト <7421>、シダックス <4837>、フレンドリー <8209>

文/真弓重孝(株探編集部)、イラスト・福島由恵

内田衛さん(50代・男性)のプロフィール:

内田衛さん(50代・男性)のプロフィール:投資家だった親戚のおじさんに影響され、高校生のうちから投資をスタート。以降、投資歴は約35年、「逆張り&集中投資」をモットーとするすご腕投資家だ。父親とカードローンから借りた800万円を元手にバブル経済の株価上昇に乗るも、ほどなくしてバブル崩壊の波に飲み込まれ、投資資金もまるまる泡と化す。その後は約9年間、借金返済生活に追われるが、1999年の金融危機のさなかに手掛けた信託銀行3行への投資で一発逆転。それまでの借金をチャラにするほど資金は拡大する。

2001年には約12年務めた会社を退職し、専業投資家に転身。その数年後に億り人を達成するもリーマン・ショックで資金を4分の1程度まで溶かすという大痛手を食らう。それでもめげずに投資を続行し、自身の培った逆張り投資の経験を生かし、1億円のマイルストーンに再到達する。現在はさらに3億円超まで資産の拡大を遂げている。ちょっと波乱万丈系のツワモノだ。

第1回目の記事を読む

悪材料・逆張り・集中投資法の確立で、1990年代末から3億円を超える資産を築いてきた内田衛さん。そんな内田さんを優待狙いで投資する「優待ラバー(愛好家)」と、思い込んでいる人もいるかもしれない。

マネー誌などの株主優待特集で、お得な株主優待銘柄を教えてくれる優待の達人として紹介されることが多いからだ。だが前回の記事で紹介したように、内田さんは運用資産の過半を値上がり益狙いの銘柄に配分し、株主優待に振り分ける資金は全体の数%程度だ。

お楽しみで優待銘柄に投資しているのは確かだが、それは肉食系の内田さん。「株式投資である以上、株価が下がって損をしたら意味がない」(本人)ときっぱり。優待銘柄に投資する場合でも「本職」の値上がり益狙いと同様に、

株価に割高感がなく、下値リスクが低い

――といった条件でないと、保有に走らない。割高銘柄が増えれば、利益確定に徹する。その投資態度を端的に表すのが、人気優待銘柄の鉄板、ビックカメラ <3048>株を、2018年に手放していることだ。同社株では、優待が手厚くなる長期保有優遇の権利を持ちながらも、株価が高すぎると処分したのだ。

多くの個人投資家にとって、株主優待は投資を身近に感じさせてくれることに異論はない。とはいえ投資するからには、優待狙いであろうと値上がり益狙いであろうと、取引で損失を被らないように最善策を尽くすのが鉄則だ。その参考に、内田さんの優待銘柄選びの技を紹介する。

人気のビック、吉野家は、「もう十分」と売り抜ける

内田さんは一昨年のビックカメラ以外にも、人気優待銘柄の一角を占める吉野家ホールディングス <9861>を昨年に売却している。

内田さんは優待投資で

A できる限り安く仕入れる

B 長期で楽しむ

――ことに徹する。この方針は、1500を超える優待銘柄の中で、1年以上など長期で保有する株主に優遇装置を設けている銘柄が増えている現在のトレンドにマッチしており、その点でも内田さんの取り組みは参考になる。

内田さんはビックカメラ株については9年間、吉野家については5年間持ち続けた。先に述べたが、ビックカメラ株は3年以上保有した場合に長期優遇措置を実施しており、内田さんはその恩恵を受けていた。それでも株価は割高になっていると処分した。吉野家株も同様に「高すぎる」と判断して手放した。

■内田さんがここ数年で処分した株主優待銘柄の一部

| 銘柄名 <コード> | 購入時 の株価 | 売却時 の株価 | 株価上昇 倍率 | 保有期間 | 優待内容 |

|---|---|---|---|---|---|

| ビックカメラ <3048> | 175円 | 1920円 | 11.0倍 | 9年 | 買物優待券 |

| 吉野家HD <9861> | 1000円 | 2750円 | 2.8倍 | 5年 | 優待券 |

| KADOKAWA <9468> | 1170円 | 2000円 | 1.7倍 | 2年 | 自社商品セット |

| 日糧製パン <2218> | 1000円 | 2100円 | 2.1倍 | 7年 | 自社製品詰め合せ |

| 大和ハウスリート <8984> | 24万円 | 30万円 | 1.3倍 | 1.5年 | 宿泊利用割引券 |

では割高と判断した基準とは。その内容に入る前に、まず内田さんの優待銘柄の購入基準を紹介しよう。それは、配当と優待を合わせた総合利回りが5%以上。無配銘柄については、優待のみの利回りを基準にする。

買いの基準は総合利回り5%以上、その理由は

なぜ5%なのか? 内田さんが考えているのが3つ。それは

1 株価の下値リスクが抑えられる

2 長期でストレスなく保有しやすい

3 株価が下落しても、受け取ったインカムゲインで相殺しやすい

――というものだ。

1については、超低金利時代に購入時点で5%以上の利回りがある銘柄ならば、一定の買い需要を期待できると考えている。2については、1と密接に関係し、下値リスクが抑えられれば、含み損を抱えるストレスも減り、長期で優待を楽しみやすくなる。3については、いくら下値リスクを抑えても、投資である以上、株価の下落リスクをゼロにはできない。ただ長期でインカムゲインを積み重ねていれば、下落の影響を相殺ないし緩和できる。

たとえば、保有時点で5%の利回りがある銘柄を10年間保有すると、優待および配当の内容が変わらなければ、インカムゲインで購入価格の半分を回収できる(諸経費を除く)。ということは、株価が半値になって売却しても、「行って来い」で値下がり損を相殺できる。これら踏まえて、内田さんは総合利回り5%以上の銘柄を、購入候補にしている。

手放す基準は総合利回りが3%以下に低下

では手放す基準とは 内田さんが目安にしているのが、先の総合利回りが3%以下になった場合。もちろん基準にタッチすれば、自動的に売却するわけではない。総合利回りは、分母に置く株価と、分子に置く優待および配当の水準で変動するからだ。

つまり利回りの低下には、

A 分母になる株価が上昇した場合と、

B 分子になる優待内容の改悪もしくは減配といったインカムゲインが低下した場合

――という2パターンある。

このうちAの業績向上や回復期待の高まりなどで株価の騰勢が強まっているならば、「3%以下になったから売り」と機械的に対応する必要はない。業績が向上すれば、優待内容の拡充や増配が期待でき、それによって利回りの再上昇もあり得る。

内田さんが人気のビックカメラ株を売った2018年は、同社株が2000円目前まで上昇した。この時点で業績は良好で総合利回りは3%を割ったことから、これ以上の株価上昇は期待しにくく、優待内容がさらによくなる可能性は薄いだろうと考えた。

加えて長期で同社の株主優待を受け取っていて、十分に満足していた。そしてなによりも大きかったのが、ビック株が株価大化けのテンバガー(10倍株)になっていたことだ。

内田さんがビックカメラ株を購入したのは、リーマン・ショックの衝撃が冷めやらぬ2009年、購入価格は175円だった。世界的な需要蒸発や金融収縮、信用不安の広がりで、ビックカメラの業績も悪化した時だった。だが、大手量販店の同社株が紙くずになるような事態にはならないと考えて購入した。

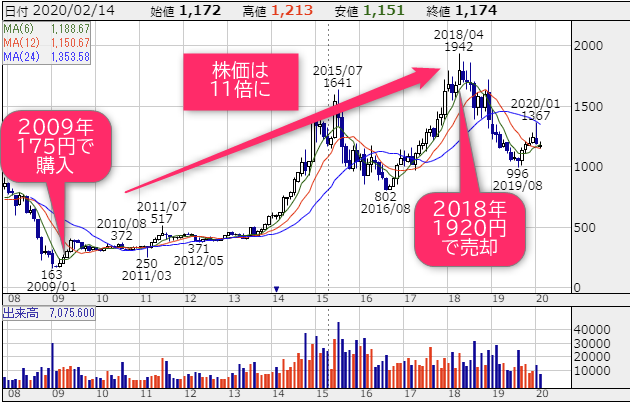

■ビックカメラ <3048>の月足チャート

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

その判断は吉と出る。ビックカメラの業績は2012年8月期に一時悪化し、株価も下落したものの購入価格を割ることがなかったため、内田さんは含み損を抱えずに優待を受け取り続けることができた。

その後の同社株は2012年末からのアベノミクス相場で上昇、2015年夏からのチャイナ・ショックで反落、2016年秋からのトランプラリーで反騰と、上昇トレンドをほぼ維持しつつも、上下に大きく変動してきた。騰勢を強めていた時には売却しようか迷ったが、含み益が十分あるのと、長期保有優遇措置の恩恵も受けられることから、手放さずにいた。

しかし、2018年には、10倍株になっていたことから、今が利益確定の好機と決断した。そして、ここでもこの判断が吉と出る。その後、同社の業績が悪化したこともあり、株価は一時、1000円を割る水準まで下落する。

そこで再購入を検討したが、株価のさらなる下落もあり得ると控えた。では足元の株価はというと、新型肺炎ショックの影響が出始める前には1367円まで上昇し、買い控えは裏目に出た格好だが、その後は一連の騒動で1100円前後まで下落している。総合利回りも4%台になっていることから再購入できる基準に到達するチャンスが高まっている状況だ。

内田さんは銘柄の売買にあたっては、株価はもちろん一日の売買高に動向に注意している。特に高値を更新するようなときは売買高が膨れ上がる傾向が強いので、値上がり益狙いでも優待狙いでも、株価が上昇し、売買高が膨れているときに利益確定の売りを行うように心掛けているとしている。

株式投資というと、株価や配当利回り、PER(株価収益率)、PBR(株価純資産倍率)につい関心を奪われがちだが、時価総額や売買高の水準など定番の数値以外にも目配りして取引することが欠かせない。内田さんは、値上がり期待など注目銘柄は毎日、場が閉まると、株価や売買高などをメモしている。

現在手持ちの優待銘柄は30超、ピーク時の3分の1程度に減らす

ビックと吉野家という人気優待銘柄を売却した内田さんだが、上の表のようにそのほかにも2倍以上の値上がり益をゲットして、処分した優待銘柄が複数ある。実は上の5銘柄のほかにも、内田さんはここ数年でピーク時の3分の2ほどの銘柄を処分している。一時は100銘柄を超えていたので、その数は60~70ほどに及ぶ。

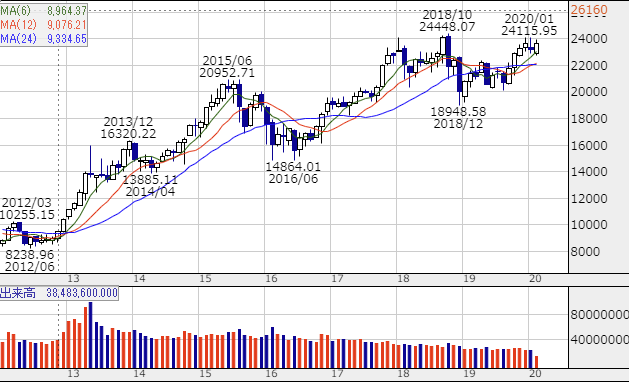

なぜこれほどの株の優待銘柄を手放したかといえば、内田さんの目には割高に映る銘柄が増えてきたためだ。相場全体の水準感も同様に見ている。足元では「新型肺炎ショック」を引き金に株式相場は軟調になっているものの、アベノミクス相場から振り返れば、日経平均株価が3倍程度上昇している。長期で眺めれば、「相場は高値警戒水準にある」というのが、内田さんの考え方だ。

その点で2018年末のFRBショックや、足元の新型肺炎ショックによる相場の急落は、内田さんにとっては想定の範囲内。こうした"有事"は絶好の仕込み時と、キャピタルゲイン狙いの銘柄はもちろん、株主優待銘柄も買いに向かう。

そして平時に戻れば、安く仕込んだ優待銘柄を処分する機会を伺っている。そうしたスタンスの中で、今も保有する株主優待銘柄は30を超える。それはどんなものか。次ページに見ていこう。

■日経平均株価の月足チャート

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株