【特集】赤字なのに高リターン、“ゾンビ”と“不死鳥”銘柄の見分け方

大川智宏の「日本株・数字で徹底診断!」 第31回

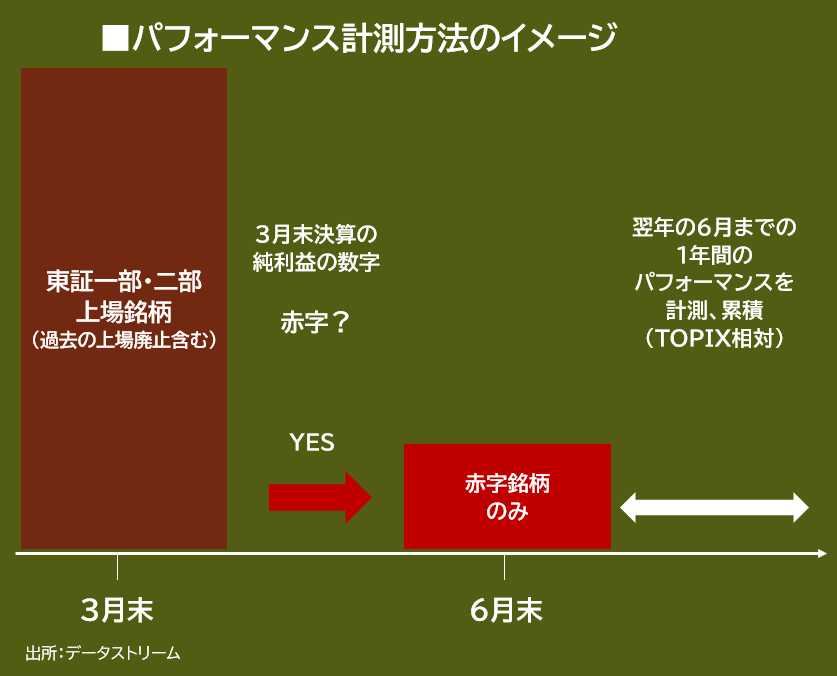

計測方法は以下の3点になります。

・各年の3月末基準の過去12カ月純利益が赤字か否かを判断します。

・投資パフォーマンスはその年の6月末から1年間、TOPIX(東証株価指数)相対で計測します。6月末から測るのは、決算発表では通常2カ月のタイムラグが生じることを考慮したものです。

・計測期間は過去10年間です。

前ページの表では2018年末の過去12カ月純利益が赤字、2019年初来の株価パフォーマンスの例を示しましたが、分析では3月末、6月から1年間の株価パフォーマンスを計測しています。

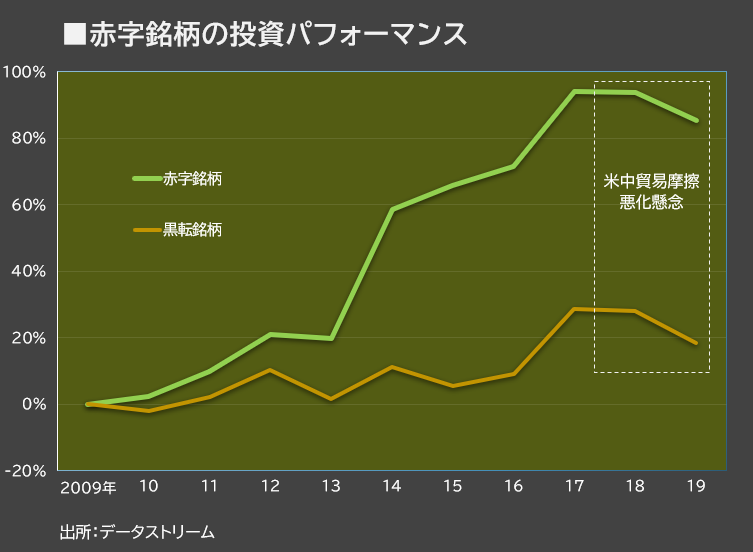

上の方法によって、赤字銘柄のパフォーマンスを計測しました。下のグラフで一目瞭然のように、結果は良好です。上場企業としての財務基準をクリアしたことで破綻リスクも少なく、強烈なリバーサルを発生させる確率の方が大きいことが考えられます。

また参考に示した黒字転換銘柄よりも好成績である点も注目すべきことです。これだけを見ると、赤字銘柄に投資するのは悪いどころか、むしろ積極的に赤字銘柄に投資すべきであるように思えます。

しかし、当然ながら話はそう単純なものではありません。赤字銘柄は、前述のようにパフォーマンスのブレが非常に大きく、究極の逆張り、超高リスクな投資といえます。そこで、このリスクを少しでも低減させるファクターについて考えてみたいと思います。

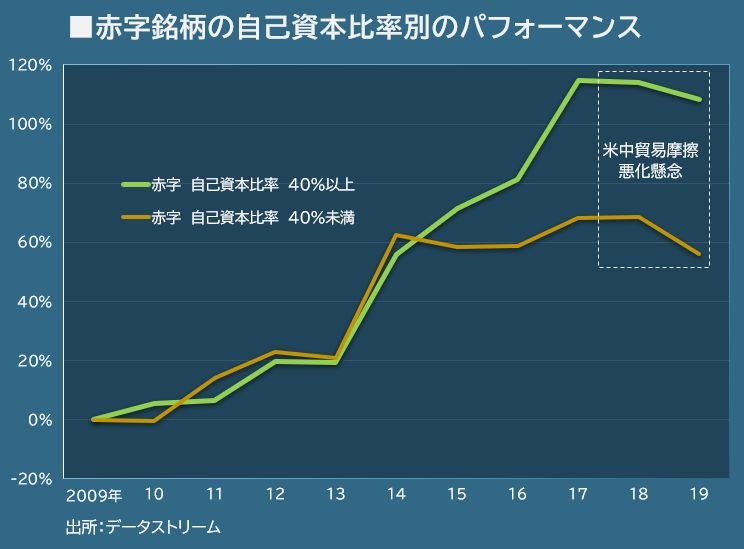

オーソドックスには財務の健全性ですね。事業が赤字に陥った際に、資産の観点から負債よりも自己資本が大きければ、信用リスク上の破綻リスクは低減します。また現金性資産が豊富であれば赤字事業からの転換を図る際に身動きがとりやすくなります。

それを検証したのが下の図です。赤字銘柄を自己資本比率の高低で分類すると、パフォーマンスに大きな違いが見られました。14年ころから自己資本比率40%以上の銘柄がアウトパフォームするようになりました。

2014年ごろから特に高自己資本比率の赤字銘柄が強いパフォーマンスを発揮している背景は、主に2つ考えられます。

1点目は、純粋に2013年のアベノミクスの開始によるものです。前述のように、景気の好転に伴って事業環境も追い風となり始めた際に、赤字の事業から転換するには財務健全性が高い方が有利であるのは言うまでもなく、仮に今後大きな借り入れをするにも、負債が多い低自己資本比率銘柄に比べて資金調達の余地が大きいことになります。言い換えれば、赤字銘柄の自己資本比率は成長ポテンシャルの裏付け、とも読めるでしょう。

2点目は、自己資本比率そのものの効果も見逃せません。アベノミクス開始後の上昇相場が落ち着いたのち、2015年以降のチャイナショックに伴う強烈なリスクオフが発生しました。ご存じの通り、自己資本比率は銘柄のクオリティ(質)を担保する代表的なファクターです。

チャイナショックは、米中貿易摩擦のように世界的に経済がクラッシュするような懸念とは別で、強烈な過熱感の是正に伴う資金の逆流です。本質的な業績への懸念よりも、以下に短期的な危機に対して立ち回れるかが鍵となります。

豊富な自己資本で自社株買いをして株を買い支えるもよし、悪化する資金環境の中で粛々と自己資金で次の事業投資をして赤字脱却を目指すもよしという都合のいいファクターです。

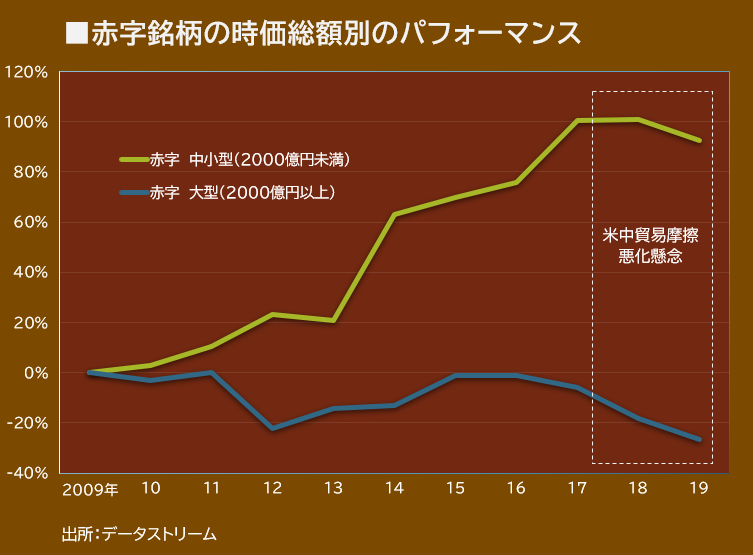

パフォーマンスの差を生み出すものとして、時価総額にも注目しました。こちらは、筆者が事前に想定していた結果と大きく異なるものとなりました。それを示したのが以下のグラフです。

時価総額2000億円未満の方が高パフォーマンス

明らかに、時価総額が2000億円未満の中小型株・赤字銘柄の方が高パフォーマンスとなり、同2000億円以上の大型銘柄は大きくマイナスに振れてしまいます。財務健全性の観点からは、中小型株より大型株の方が良好なはずなので、これは意外です。

この背景にはおそらく成熟株としての大型株と、成長株としての中小型株という性質の違いにあると思われます。

前者は、すでに事業モデルが確立されており、安定的に収益を稼ぐことが期待されている銘柄です。確立されているからこそ、中小型株から大型株へと成長した銘柄ですので、その状態で赤字に陥ってしまうというのは相当厳しい環境にあると考えざるをえません。

事業規模が大きいだけに、赤字部門の再編や撤退も容易なことではないでしょう。その反面、中小型株は成長投資の結果として一時的に赤字に転落する銘柄が多く存在します。

また、身軽なために事業の方向性の転換も大型株に比べて容易であり、期先の成長が達成されればそれが数倍の株価として帰ってくる可能性も高いと言えそうです。もちろん、赤字銘柄はリスクが高いので、前述の財務健全性が高いことが大前提です。

自己資本比率が高く、成長ポテンシャルのある中小型の赤字銘柄に注目

これらを踏まえれば、ある程度投資リスクの低減を考慮した赤字銘柄は、十分に投資を検討する価値があるように思います。

具体的には、財務健全性として自己資本比率が高く、成長性のポテンシャルが高い中小型株です。米中貿易摩擦懸念が後退した現在であれば、経営破綻に陥るリスクもさらに低減する可能性があり、特にこれからの時期には悪くない投資の選択肢のように思います。

最後に、本分析に基づいた「不死鳥銘柄」の一覧を添付します。なお表で示した過去12カ月純利益は、直近発表の四半期決算から過去12カ月の金額を示しています。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株