【特集】すご腕3人衆が注目企業を直撃~アバント編~最終回

株探プレミアム・リポート

IRミーティング終えて3人衆は何を感じたのか

これまで2回にわたり、多くの長期&ファンダメンタルズ重視の投資家が注目する企業・アバント <3836>に直撃質問するという「白熱IRミーティング」の模様を紹介してきた。投資家側メンバーは、すご腕投資家3人衆のDAIBOUCHOU(以下DAI)さん、uki5496(以下uki)さん、ろくすけさん: (いずれもハンドルネーム)。対して質問に答えてくれたのはアバントCFO(最高財務責任者)の春日尚義さんだ。

第1回目の記事では、アバントの主力ビジネスである連結会計事業が、限られた市場の中でどう収益を伸ばしていくかの方策、中期経営計画で掲げられるストックビジネス比率のアップは実現できるのか、などについての議論を紹介。2回目の記事では主力の脇固めをする新規ビジネス、株主還元の姿勢についての生の意見に触れている。なおアバントは5月7日に19年6月期の業績予想を上方修正した。2回目の記事では、期末に業績修正が多く見られる点について春日CFOの見解を聞いている。

最終回となる今回は、一連のミーティングを終えてのすご腕3人衆のホットな感想や今後、同社株の評価切り上げにつながるカタリストは何かなどの意見を紹介する。

――編集部: ミーティングを終えて、皆さんの率直な感想を教えてください。

DAIさん: まずは、春日CFO が長時間にわたり、私たちの質問に丁寧に答えてくださったのが、うれしかったです。

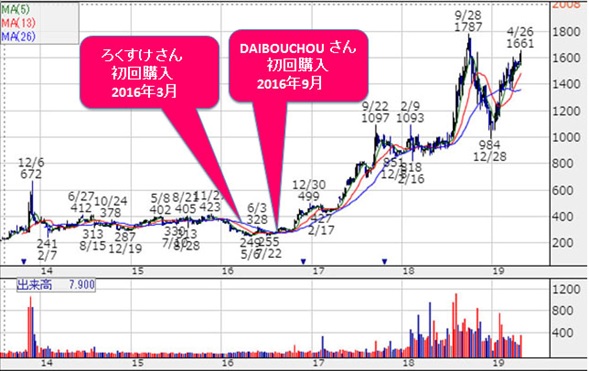

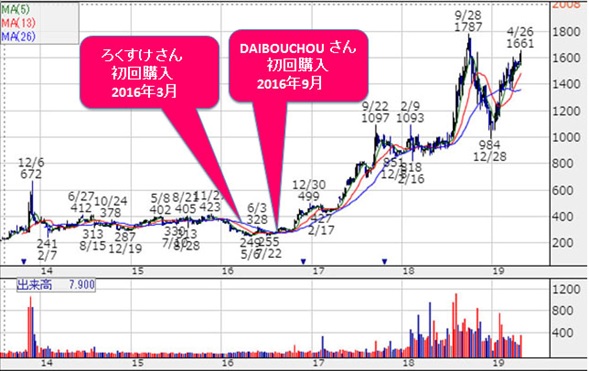

私は2016年頃からアバント株を保有していますが、その後の成長が期待できる割には株価が割安に思えたことが、買った理由です。その読みは当たり、今の株価はその6倍以上の水準。正直、購入当初はここまで伸びるとは思っていなかった(笑)。

アバントの株価を見ていると、上下動はあっても株価1000円の水準になると買いが入って反発に向かう局面が何回かあって、今は「安い所では買いたい」という一定のファンがいるという印象ですね。

DAIBOUCHOUさん(ハンドルネーム・40代・男性)のプロフィール:

DAIBOUCHOUさん(ハンドルネーム・40代・男性)のプロフィール:

投資歴約19年で、現在は専業投資家。2005年前後には不動産株への集中投資を行い、200万円を一時10億円にまで、まさに「大膨張」させた実績のあるすご腕。その後のライブドア・ショックで5億円に、リーマン・ショックの頃には資産は約2.5億円に減ってしまったことから、特定セクターに集中し、銘柄数を絞った割安成長株狙いの戦略を転換。セクター分散し、収益のほかに資産面での割安株や、配当や優待狙いも加え、100銘柄以上を保有して、資産を守りながら増やす投資を心掛ける。現在の資産は不動産3億円を含めると、総額6億円ほど。

ただ、やっぱりこれまでも発言してきましたが、ビジネスが「B to B」であるため、一般の投資家にビジネスにどんな強みがあるのかピンと来ていない人も多いと思います。同社の業容がより個人投資家に分かりやすいようにIRの充実を望みます。

「エコノミック・モート」についてのアピールしてほしい

ろくすけさん: ファンダメンタル派は、カリスマ投資家のウォーレン・バフェットが好きだという人が多いですが、彼はよく「エコノミック・モート(経済的な堀)」がある、つまり参入障壁が高くて、競合より優位に立てる企業に投資すべきだという話をしていますね。

私は、アバントもその要素があると思うので、もっとその部分をアピールしてほしいと思います。アバントの主力ビジネスである連結会計システムや、フィエルテが行うアウトソーシングの分野では、十分その優位性を発揮できると思うのですが。

ろくすけさん(ハンドルネーム・40代・男性)のプロフィール:

ろくすけさん(ハンドルネーム・40代・男性)のプロフィール:

投資歴約20年のサラリーマン投資家。「多くの人がまだ気づいていない潜在的・本源的価値を見出す」をモットーに企業研究に励み、長期投資を志す。2008年サブプライム問題での相場低迷時に日本株の割安感に着目。投信積み立てから個別株に軸足を移して以降、一歩一歩資産拡大を遂げている。現在の運用資産額は約3億円で、この他にキャッシュで買った自宅も保有。

――編集部: ろくすけさんもDAIさんも同様に現在アバント株を保有していますね。

ろくすけさん: はい。私も購入はDAIさんと同じ時期で、2016年3月より株主になりました。当時、企業活動のグローバル化が待ったなしの環境で進んで行くという状況で、上場企業の連結子会社の数が増加していくトレンドにあり、「これから面白くなりそう」と感じたのがきっかけです。

春日CFOとのミーティングで、DAIさんが不採算案件について触れていますが、ちょうどその件で苦しんでいた頃ですね(記事2回目参照)。株価は260円くらいでとても割安だと感じたのと、取引先企業の顔ぶれを見て、時価総額が大きい優良企業が並んでいたので、いずれ東証1部に行くであろうという読みもありました。

ukiさん: DAIさんややろくすけさんが目を付けた時期に、自分も買っておけばよかった(笑)。私はかなりの割安思考で(ukiさんの記事1回目参照)、「PER(株価収益率)とPBR(株価純資産倍率)を掛け合わせたミックス指数が10以下」、というのを一つの投資の目安にしています。ですので、現在のアバントのPER20倍台半ば程度、というのを見ると、買うとなるには慎重にならざるを得ないですね。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

IRミーティング終えて3人衆は何を感じたのか

筆者:福島 由恵

金融機関出身のフリーライター。株式、投資信託、不動産投資などを中心とした資産形成に関連する記事執筆を主に担当。相続、税金、ライフプラン関連も数多く執筆。

金融機関出身のフリーライター。株式、投資信託、不動産投資などを中心とした資産形成に関連する記事執筆を主に担当。相続、税金、ライフプラン関連も数多く執筆。

これまで2回にわたり、多くの長期&ファンダメンタルズ重視の投資家が注目する企業・アバント <3836>に直撃質問するという「白熱IRミーティング」の模様を紹介してきた。投資家側メンバーは、すご腕投資家3人衆のDAIBOUCHOU(以下DAI)さん、uki5496(以下uki)さん、ろくすけさん: (いずれもハンドルネーム)。対して質問に答えてくれたのはアバントCFO(最高財務責任者)の春日尚義さんだ。

第1回目の記事では、アバントの主力ビジネスである連結会計事業が、限られた市場の中でどう収益を伸ばしていくかの方策、中期経営計画で掲げられるストックビジネス比率のアップは実現できるのか、などについての議論を紹介。2回目の記事では主力の脇固めをする新規ビジネス、株主還元の姿勢についての生の意見に触れている。なおアバントは5月7日に19年6月期の業績予想を上方修正した。2回目の記事では、期末に業績修正が多く見られる点について春日CFOの見解を聞いている。

最終回となる今回は、一連のミーティングを終えてのすご腕3人衆のホットな感想や今後、同社株の評価切り上げにつながるカタリストは何かなどの意見を紹介する。

持っている強みや特徴を、もっと分かりやすく伝えてほしい

――編集部: ミーティングを終えて、皆さんの率直な感想を教えてください。

DAIさん: まずは、春日CFO が長時間にわたり、私たちの質問に丁寧に答えてくださったのが、うれしかったです。

私は2016年頃からアバント株を保有していますが、その後の成長が期待できる割には株価が割安に思えたことが、買った理由です。その読みは当たり、今の株価はその6倍以上の水準。正直、購入当初はここまで伸びるとは思っていなかった(笑)。

アバントの株価を見ていると、上下動はあっても株価1000円の水準になると買いが入って反発に向かう局面が何回かあって、今は「安い所では買いたい」という一定のファンがいるという印象ですね。

DAIBOUCHOUさん(ハンドルネーム・40代・男性)のプロフィール:

DAIBOUCHOUさん(ハンドルネーム・40代・男性)のプロフィール:投資歴約19年で、現在は専業投資家。2005年前後には不動産株への集中投資を行い、200万円を一時10億円にまで、まさに「大膨張」させた実績のあるすご腕。その後のライブドア・ショックで5億円に、リーマン・ショックの頃には資産は約2.5億円に減ってしまったことから、特定セクターに集中し、銘柄数を絞った割安成長株狙いの戦略を転換。セクター分散し、収益のほかに資産面での割安株や、配当や優待狙いも加え、100銘柄以上を保有して、資産を守りながら増やす投資を心掛ける。現在の資産は不動産3億円を含めると、総額6億円ほど。

ただ、やっぱりこれまでも発言してきましたが、ビジネスが「B to B」であるため、一般の投資家にビジネスにどんな強みがあるのかピンと来ていない人も多いと思います。同社の業容がより個人投資家に分かりやすいようにIRの充実を望みます。

「エコノミック・モート」についてのアピールしてほしい

ろくすけさん: ファンダメンタル派は、カリスマ投資家のウォーレン・バフェットが好きだという人が多いですが、彼はよく「エコノミック・モート(経済的な堀)」がある、つまり参入障壁が高くて、競合より優位に立てる企業に投資すべきだという話をしていますね。

私は、アバントもその要素があると思うので、もっとその部分をアピールしてほしいと思います。アバントの主力ビジネスである連結会計システムや、フィエルテが行うアウトソーシングの分野では、十分その優位性を発揮できると思うのですが。

ろくすけさん(ハンドルネーム・40代・男性)のプロフィール:

ろくすけさん(ハンドルネーム・40代・男性)のプロフィール:投資歴約20年のサラリーマン投資家。「多くの人がまだ気づいていない潜在的・本源的価値を見出す」をモットーに企業研究に励み、長期投資を志す。2008年サブプライム問題での相場低迷時に日本株の割安感に着目。投信積み立てから個別株に軸足を移して以降、一歩一歩資産拡大を遂げている。現在の運用資産額は約3億円で、この他にキャッシュで買った自宅も保有。

――編集部: ろくすけさんもDAIさんも同様に現在アバント株を保有していますね。

ろくすけさん: はい。私も購入はDAIさんと同じ時期で、2016年3月より株主になりました。当時、企業活動のグローバル化が待ったなしの環境で進んで行くという状況で、上場企業の連結子会社の数が増加していくトレンドにあり、「これから面白くなりそう」と感じたのがきっかけです。

春日CFOとのミーティングで、DAIさんが不採算案件について触れていますが、ちょうどその件で苦しんでいた頃ですね(記事2回目参照)。株価は260円くらいでとても割安だと感じたのと、取引先企業の顔ぶれを見て、時価総額が大きい優良企業が並んでいたので、いずれ東証1部に行くであろうという読みもありました。

ukiさん: DAIさんややろくすけさんが目を付けた時期に、自分も買っておけばよかった(笑)。私はかなりの割安思考で(ukiさんの記事1回目参照)、「PER(株価収益率)とPBR(株価純資産倍率)を掛け合わせたミックス指数が10以下」、というのを一つの投資の目安にしています。ですので、現在のアバントのPER20倍台半ば程度、というのを見ると、買うとなるには慎重にならざるを得ないですね。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株