バフェットさんの追加調達で割安株ブーム再来なら、強いのはどんな銘柄

大川智宏の「日本株・数字で徹底診断!」 第147回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「沸騰するのは中国株だけなのか」を読む

本コラムの記事一覧を見る

足元の日経平均株価はボラティリティー(株価の変動率)の高さが気になる展開ですが、どうにか堅調さを保っている状況と言えるでしょう。

この背景には、10月に入り、かのウォーレン・バフェット氏が率いるバークシャー・ハサウェイが円建てで19億ドル(約2800億円)を調達するとの材料が好感されたと見られます。

バフェット氏と日本株の関係と言えば、2020年夏に保有が明らかになった5大商社株への投資が、まっさきに思い浮かびます。しかし、今回調達した円資金が再び5大商社株に回る可能性は低いというのが市場の見方です。

1つの理由は、足元の5大商社株はバフェット氏が選好するバリュー性に欠ける状況にあることです。例えば、実績PBR(株価純資産倍率)を比較すると、住友商事<8053>以外は1倍を上回っています。

日本株は、先進国の中でも圧倒的に割安な銘柄が数多く放置されている状況ですが、商社株はもはや割安とは言えない水準にあり、追加資金が投じられる可能性は低そうです。

再び割安株に資金流入が進む可能性も

となると、気になるのが、「次の投資先はどこなのか」になります。当然、次も割安株と予想されますが、重要なのは、バフェット氏の投資対象をピンポイントで当てることではありません。それよりは、この材料で再び割安株に資金回帰する可能性が高まることです。

割安株への資金流入は、昨年に明るみになった東京証券取引所による資本効率の改善を促す施策が後押しする状況となり、PBR1倍割れの是正や、株主還元の強化が期待できる銘柄に注目が集まりました。しかし、当初の興奮状態は長続きせず、足元では食傷気味になっている印象さえにあります。

というのは、今年8月初めの相場急落以降、PBRが高い銘柄と低い銘柄の格差が広がる状況にあるからです。格差とは、高PBR銘柄はその水準を維持しているのに対して、低PBR銘柄の水準は切り下がっていることです。

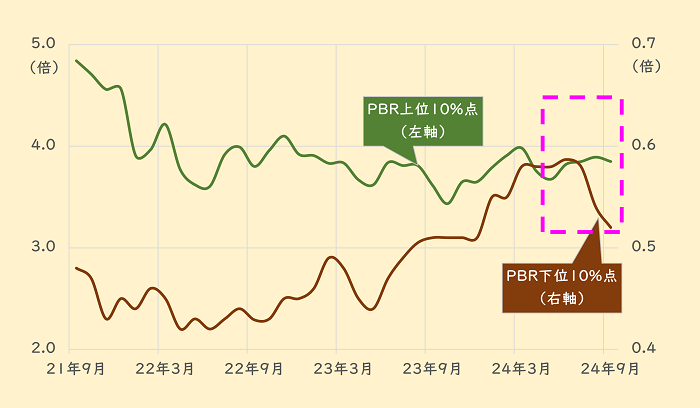

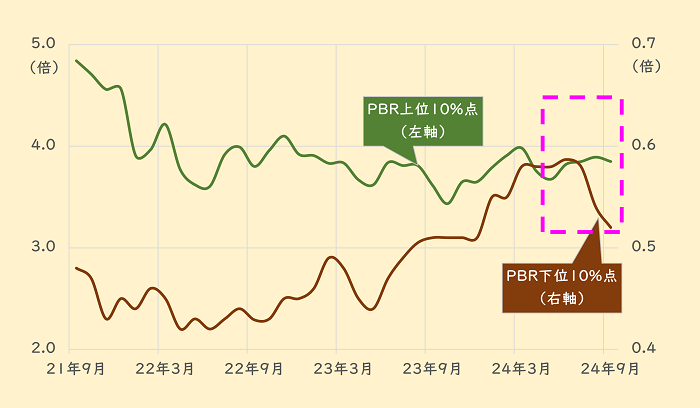

それを示したのが下のグラフです。TOPIX(東証株価指数)構成銘柄のPBRの上位10%点と下位10%点の推移を見たものです。足元では、PBR上位、すなわち高PBR銘柄は3倍台後半で推移しているのに対して、下位すなわち低PBR銘柄は0.5倍台の後半から同前半に急落しています。

今年8月の相場急落で、PBR1倍割れの銘柄は再び増加しましたが、そうした低PBR銘柄に資金が向かっていない状況が見て取れます。

■TOPIX構成銘柄のPBR高低分位点の推移

出所:LSEGデータストリーム

注目は、優良な低PBR銘柄、では優良とは

低PBR銘柄が停滞する雰囲気に風穴を開けうる可能性があるのが、バフェット氏の円調達です。バリュー投資家のバフェット氏が日本株の投資資金を新たに調達したことで、再び割安放置の低PBR銘柄に投資家の食指が伸びる可能性が出てきました。

そこで、今回は、定量的に優良な低PBR銘柄の投資効果の検証と抽出を試みたいと思います。まず優良な低PBR銘柄の定義について考えます。

ここで、外せないのが、ROE(自己資本利益率)です。PBRもROEも、「純資産」に焦点を当てた投資指標で、PBRは純資産の価格、ROEは純資産の質を見るものになります。

両者の関連性はシンプルで、多くの利益を生み出す純資産を持つ高ROE銘柄は、その価格も高く評価されて高PBRとなり、その逆の低ROE銘柄は低PBRになることです。

これは、多くのリンゴ(利益)がなる木(純資産)は、まったくリンゴがならない木よりも、リンゴの収穫という観点では高い値段で評価されるのと一緒です。

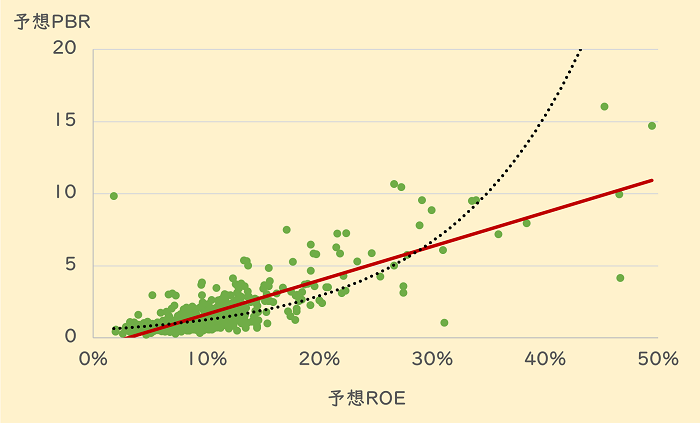

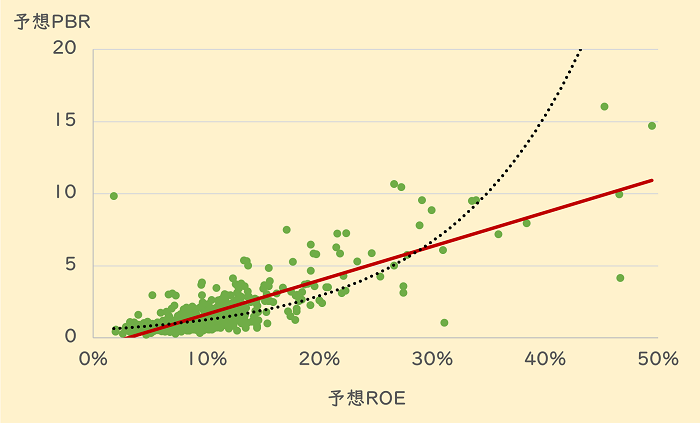

このROEとPBRの関係性を示したのが、以下の図です。母集団をTOPIX構成銘柄にした散布図で、大枠として高ROE銘柄は高PBRに、低ROE銘柄は低PBRになっていることが分かります。

■TOPIX構成銘柄のPBRとROEの関係性

出所:LSEGデータストリーム

魅力のある「優良な低PBR銘柄」は、高ROE

もちろん、株価はPBRとROEの関係性だけで決まるものではなく、外れ値(異常値)を付けている銘柄も散見されます。しかし、両者の関係性は大変強固なものと言えます。

となると、「ROEが高いにもかかわらず、PBRが低い銘柄」が、魅力的なものになります。上の図では、赤い線よりも下側の領域に位置する銘柄群が、相対的に割安放置されている状態になります。

昨今のPBRとROEの議論は、こうした定量的かつ相対的な観点で語られることは少ない気がします。東証も分かりやすさを優先してか、解散価値としてのPBR1倍という閾値をKPI(評価指標)として設定し、これを下回る企業の資本効率性の改善を求めています。

ただし、業種によってPBRの水準は異なり、例えば景気敏感業種はPBRが非常に低く、内需系は常に高いことなど踏まえると、PBRの水準のみを絶対視するのは問題があります。

PBR1倍割れのTOPIX銘柄の割合は、ほぼ半分

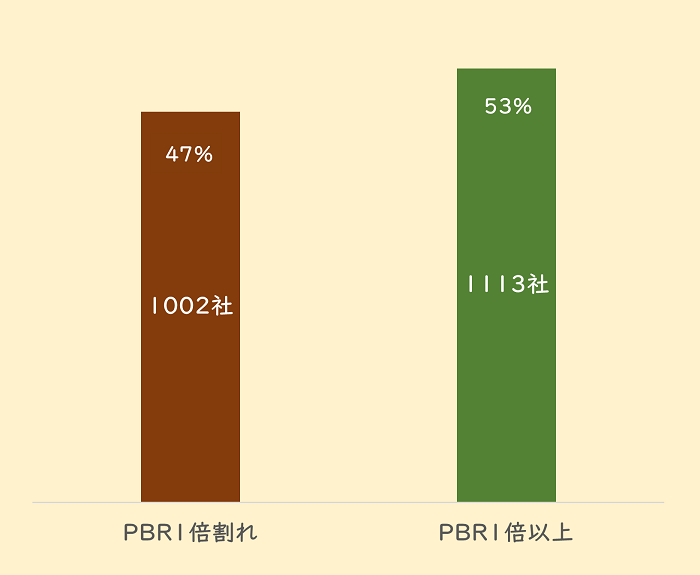

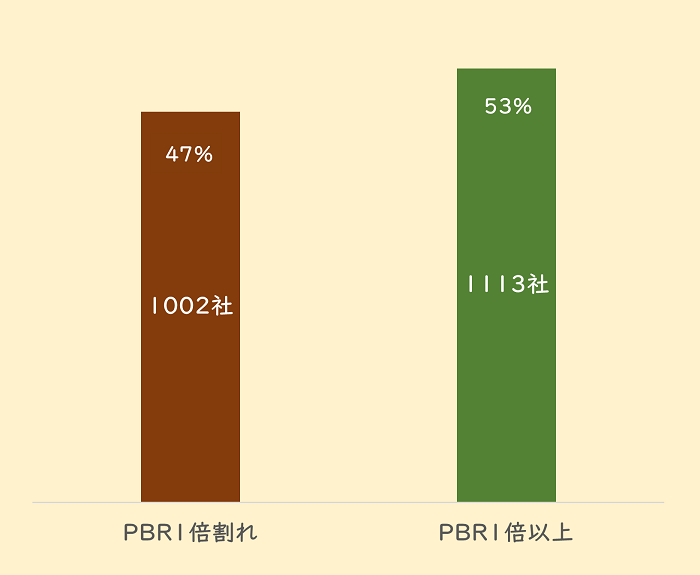

PBR1倍を基準に合格と要改善を切り分けると、足元のTOPIX構成銘柄は、悲惨な状況となってしまいます。下のグラフは1倍割れ銘柄と1倍以上銘柄を分けると、ほぼ五分五分となります。

つまりは、半数近い銘柄が、不合格になってしまうのです。逆に見れば、それだけの銘柄が、今後改善が期待される魅力的な銘柄となってしまうのですが、果たしてそれでいいのでしょうか。

■TOPIX構成銘柄のうちPBRが「1倍割れ」と「1倍以上」の銘柄数と割合

出所:LSEGデータストリーム

ROE8%以上のTOPIX銘柄の割合は3分の2近く

ここで、ポイントになるのが、先の質を表すROEです。ただし、こちらも一般論として「8%」という数字が閾値として多く用いられるように思います。

この「ROE8%以上」は、先の「PBR1倍割れ」ほど強い拘束力はないものの、この水準を超えていれば「ROEが低いわけではない」との評価になっているようです

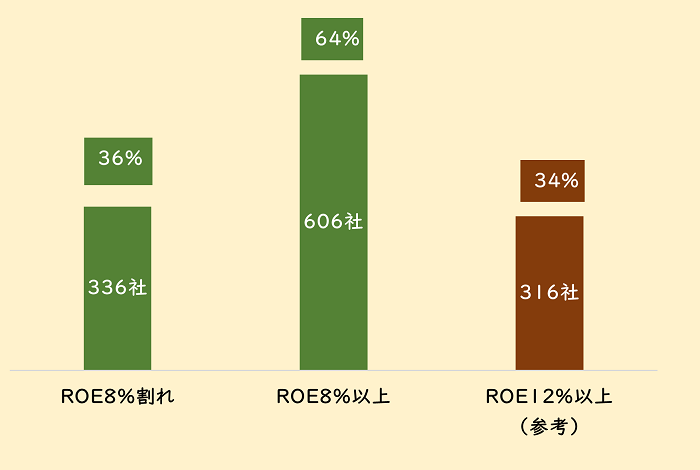

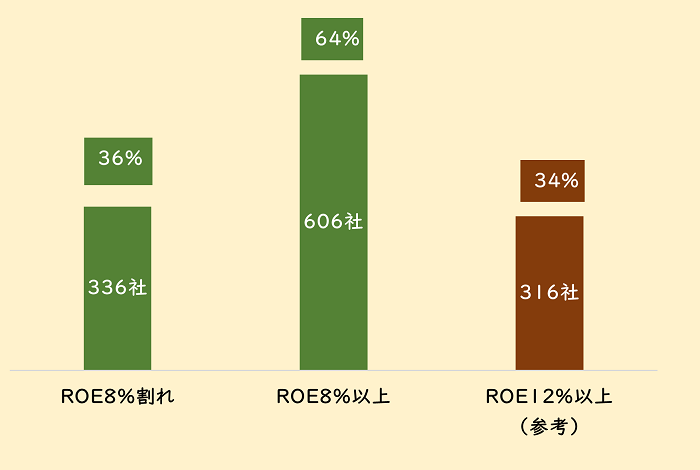

では、ROE8%以上の銘柄は、TOPIX構成銘柄でどの程度占めているのか。それを見たのが下のグラフで、足元の割合は3分の2近くとなっています。なお、算出に使ったROEは12カ月予想値で表しています。

■TOPIX構成銘柄で、ROEが「8%未満」「8%以上」「12%以上」の銘柄数と割合

出所:LSEGデータストリーム

ここで考えなくてならないのが、ROE8%以上を基準にして判断してよいのかということです。8%はあくまで最低ラインだからです。個人的には、1.5倍の12%くらいのROEがあれば日本株においては優秀と判断できるのではないでしょうか。

では、先の集計で、ROEが12%を超える銘柄はどれくらいになるのか。その数は316社と、全体の34%を占めています。

PBRとROEの組み合わせで、パフォーマンスを比較

以上、TOPIX構成銘柄では低PBR銘柄はおよそ1100あり、高ROE銘柄も300以上あることが確認できました。となると、現時点では、「低PBRの高ROE」銘柄も、それなりの数になるとの期待も出てきます。

では、どれだけあるのか。それを見る前に、PBRとROEの高低を組み合わせた形で投資パフォーマンスを検証してみましょう。

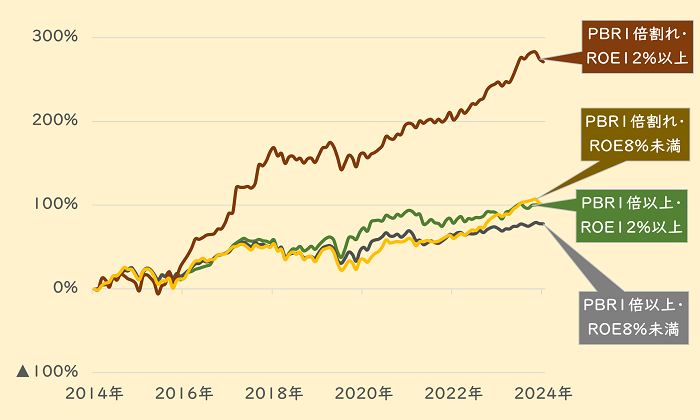

条件は、TOPIX構成銘柄について、

PBRが1倍以上か未満か、

ROEが8%未満か12%以上か、

――の条件を組み合わせて計4つの銘柄群を抽出します。パフォーマンスは月次銘柄入れ替えの累積値を計測していきます。

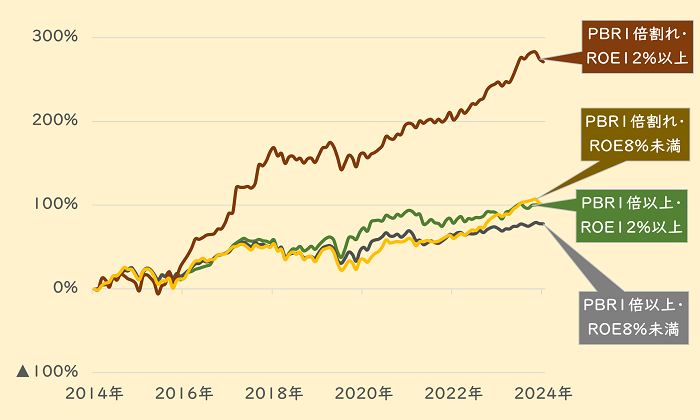

ROEは12カ月先コンセンサス予想を使用し、PBRは銘柄数の確保のために実績値を用いています。結果は、以下の通りになります。

■PBRとROEの組み合わせ 銘柄群のパフォーマンス

出所:LSEGデータストリーム

「PBR1倍割れ&ROE12%以上」が最強

PBR1倍割れでROEが12%以上の銘柄群が突出してパフォーマンスが高くなります(上のグラフの茶色の折れ線)。足元は8月の急落に巻き込まれる形でやや軟調となっていますが、過去のトレンドを見るかぎり、再び上昇軌道へと回帰する可能性が高いでしょう。

では、肝心の「PBR1倍割れ&予想ROE12%以上」の銘柄は、どれだけあるのか。実は、その数は非常に限られたものになります。どの局面においても、多くの場合で片手に収まる程度しか存在せず、2024年10月現在では9銘柄のみなります。

つまり、ROEが高ければPBRもそれなりに高水準になるという関係性は強固であり、そこから外れる優良銘柄は限定的になることが改めて示された格好になります。

低PBRかつ高ROEの銘柄を狙う手法は「超シンプル」なのですが、その候補は「超レア」である点で難易度が高くなってしまうのです。

最後に現状の「超シンプル&超レア」銘柄の例を、次ページに掲載します。これらの銘柄は株価や業績見通しの変動で変わりうる点で注意が必要です。

それらを踏まえつつ、今後の投資判断に2つの指標を使ってチェックしていると、強い銘柄の候補に出会える可能性があるでしょう。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「沸騰するのは中国株だけなのか」を読む

本コラムの記事一覧を見る

足元の日経平均株価はボラティリティー(株価の変動率)の高さが気になる展開ですが、どうにか堅調さを保っている状況と言えるでしょう。

この背景には、10月に入り、かのウォーレン・バフェット氏が率いるバークシャー・ハサウェイが円建てで19億ドル(約2800億円)を調達するとの材料が好感されたと見られます。

バフェット氏と日本株の関係と言えば、2020年夏に保有が明らかになった5大商社株への投資が、まっさきに思い浮かびます。しかし、今回調達した円資金が再び5大商社株に回る可能性は低いというのが市場の見方です。

1つの理由は、足元の5大商社株はバフェット氏が選好するバリュー性に欠ける状況にあることです。例えば、実績PBR(株価純資産倍率)を比較すると、住友商事<8053>以外は1倍を上回っています。

日本株は、先進国の中でも圧倒的に割安な銘柄が数多く放置されている状況ですが、商社株はもはや割安とは言えない水準にあり、追加資金が投じられる可能性は低そうです。

再び割安株に資金流入が進む可能性も

となると、気になるのが、「次の投資先はどこなのか」になります。当然、次も割安株と予想されますが、重要なのは、バフェット氏の投資対象をピンポイントで当てることではありません。それよりは、この材料で再び割安株に資金回帰する可能性が高まることです。

割安株への資金流入は、昨年に明るみになった東京証券取引所による資本効率の改善を促す施策が後押しする状況となり、PBR1倍割れの是正や、株主還元の強化が期待できる銘柄に注目が集まりました。しかし、当初の興奮状態は長続きせず、足元では食傷気味になっている印象さえにあります。

というのは、今年8月初めの相場急落以降、PBRが高い銘柄と低い銘柄の格差が広がる状況にあるからです。格差とは、高PBR銘柄はその水準を維持しているのに対して、低PBR銘柄の水準は切り下がっていることです。

それを示したのが下のグラフです。TOPIX(東証株価指数)構成銘柄のPBRの上位10%点と下位10%点の推移を見たものです。足元では、PBR上位、すなわち高PBR銘柄は3倍台後半で推移しているのに対して、下位すなわち低PBR銘柄は0.5倍台の後半から同前半に急落しています。

今年8月の相場急落で、PBR1倍割れの銘柄は再び増加しましたが、そうした低PBR銘柄に資金が向かっていない状況が見て取れます。

■TOPIX構成銘柄のPBR高低分位点の推移

出所:LSEGデータストリーム

注目は、優良な低PBR銘柄、では優良とは

低PBR銘柄が停滞する雰囲気に風穴を開けうる可能性があるのが、バフェット氏の円調達です。バリュー投資家のバフェット氏が日本株の投資資金を新たに調達したことで、再び割安放置の低PBR銘柄に投資家の食指が伸びる可能性が出てきました。

そこで、今回は、定量的に優良な低PBR銘柄の投資効果の検証と抽出を試みたいと思います。まず優良な低PBR銘柄の定義について考えます。

ここで、外せないのが、ROE(自己資本利益率)です。PBRもROEも、「純資産」に焦点を当てた投資指標で、PBRは純資産の価格、ROEは純資産の質を見るものになります。

両者の関連性はシンプルで、多くの利益を生み出す純資産を持つ高ROE銘柄は、その価格も高く評価されて高PBRとなり、その逆の低ROE銘柄は低PBRになることです。

これは、多くのリンゴ(利益)がなる木(純資産)は、まったくリンゴがならない木よりも、リンゴの収穫という観点では高い値段で評価されるのと一緒です。

このROEとPBRの関係性を示したのが、以下の図です。母集団をTOPIX構成銘柄にした散布図で、大枠として高ROE銘柄は高PBRに、低ROE銘柄は低PBRになっていることが分かります。

■TOPIX構成銘柄のPBRとROEの関係性

出所:LSEGデータストリーム

魅力のある「優良な低PBR銘柄」は、高ROE

もちろん、株価はPBRとROEの関係性だけで決まるものではなく、外れ値(異常値)を付けている銘柄も散見されます。しかし、両者の関係性は大変強固なものと言えます。

となると、「ROEが高いにもかかわらず、PBRが低い銘柄」が、魅力的なものになります。上の図では、赤い線よりも下側の領域に位置する銘柄群が、相対的に割安放置されている状態になります。

昨今のPBRとROEの議論は、こうした定量的かつ相対的な観点で語られることは少ない気がします。東証も分かりやすさを優先してか、解散価値としてのPBR1倍という閾値をKPI(評価指標)として設定し、これを下回る企業の資本効率性の改善を求めています。

ただし、業種によってPBRの水準は異なり、例えば景気敏感業種はPBRが非常に低く、内需系は常に高いことなど踏まえると、PBRの水準のみを絶対視するのは問題があります。

PBR1倍割れのTOPIX銘柄の割合は、ほぼ半分

PBR1倍を基準に合格と要改善を切り分けると、足元のTOPIX構成銘柄は、悲惨な状況となってしまいます。下のグラフは1倍割れ銘柄と1倍以上銘柄を分けると、ほぼ五分五分となります。

つまりは、半数近い銘柄が、不合格になってしまうのです。逆に見れば、それだけの銘柄が、今後改善が期待される魅力的な銘柄となってしまうのですが、果たしてそれでいいのでしょうか。

■TOPIX構成銘柄のうちPBRが「1倍割れ」と「1倍以上」の銘柄数と割合

出所:LSEGデータストリーム

ROE8%以上のTOPIX銘柄の割合は3分の2近く

ここで、ポイントになるのが、先の質を表すROEです。ただし、こちらも一般論として「8%」という数字が閾値として多く用いられるように思います。

この「ROE8%以上」は、先の「PBR1倍割れ」ほど強い拘束力はないものの、この水準を超えていれば「ROEが低いわけではない」との評価になっているようです

では、ROE8%以上の銘柄は、TOPIX構成銘柄でどの程度占めているのか。それを見たのが下のグラフで、足元の割合は3分の2近くとなっています。なお、算出に使ったROEは12カ月予想値で表しています。

■TOPIX構成銘柄で、ROEが「8%未満」「8%以上」「12%以上」の銘柄数と割合

出所:LSEGデータストリーム

ここで考えなくてならないのが、ROE8%以上を基準にして判断してよいのかということです。8%はあくまで最低ラインだからです。個人的には、1.5倍の12%くらいのROEがあれば日本株においては優秀と判断できるのではないでしょうか。

では、先の集計で、ROEが12%を超える銘柄はどれくらいになるのか。その数は316社と、全体の34%を占めています。

PBRとROEの組み合わせで、パフォーマンスを比較

以上、TOPIX構成銘柄では低PBR銘柄はおよそ1100あり、高ROE銘柄も300以上あることが確認できました。となると、現時点では、「低PBRの高ROE」銘柄も、それなりの数になるとの期待も出てきます。

では、どれだけあるのか。それを見る前に、PBRとROEの高低を組み合わせた形で投資パフォーマンスを検証してみましょう。

条件は、TOPIX構成銘柄について、

PBRが1倍以上か未満か、

ROEが8%未満か12%以上か、

――の条件を組み合わせて計4つの銘柄群を抽出します。パフォーマンスは月次銘柄入れ替えの累積値を計測していきます。

ROEは12カ月先コンセンサス予想を使用し、PBRは銘柄数の確保のために実績値を用いています。結果は、以下の通りになります。

■PBRとROEの組み合わせ 銘柄群のパフォーマンス

出所:LSEGデータストリーム

「PBR1倍割れ&ROE12%以上」が最強

PBR1倍割れでROEが12%以上の銘柄群が突出してパフォーマンスが高くなります(上のグラフの茶色の折れ線)。足元は8月の急落に巻き込まれる形でやや軟調となっていますが、過去のトレンドを見るかぎり、再び上昇軌道へと回帰する可能性が高いでしょう。

では、肝心の「PBR1倍割れ&予想ROE12%以上」の銘柄は、どれだけあるのか。実は、その数は非常に限られたものになります。どの局面においても、多くの場合で片手に収まる程度しか存在せず、2024年10月現在では9銘柄のみなります。

つまり、ROEが高ければPBRもそれなりに高水準になるという関係性は強固であり、そこから外れる優良銘柄は限定的になることが改めて示された格好になります。

低PBRかつ高ROEの銘柄を狙う手法は「超シンプル」なのですが、その候補は「超レア」である点で難易度が高くなってしまうのです。

最後に現状の「超シンプル&超レア」銘柄の例を、次ページに掲載します。これらの銘柄は株価や業績見通しの変動で変わりうる点で注意が必要です。

それらを踏まえつつ、今後の投資判断に2つの指標を使ってチェックしていると、強い銘柄の候補に出会える可能性があるでしょう。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株