「これはイケる」「こっちはスルー」、稼げるTOBの見分け方

すご腕投資家さんに聞く「銘柄選び」の技 羽根英樹さんの場合-最終回

イラスト:福島由恵■羽根英樹さん(50代・男性)のプロフィール:

イラスト:福島由恵■羽根英樹さん(50代・男性)のプロフィール:

約30年間で、元本数百万円を200倍に増やした兼業投資家。資産拡大の原動力が、TOB(株式公開買い付け)の期待が高まった銘柄に飛び乗り、モメンタム(騰勢)を狙うイベント・カタリスト投資。この投資法が定着したのは2010年頃で、それより以前に取り組んでいたコモディティ(商品)取引の成功体験から着想を得ている。イベント・カタリスト投資では、どのような材料に株価がポジティブに反応しやすいかを大量の事例から検証し、勝ち技を増やしている。

第1回記事「『上場廃止にチャンスあり』で、元手を200倍にした技」を読む

TOB(株式公開買い付け)で、買われる会社の取締役会の了解を得ずに行う行為は、これまで敵対的ないしは非友好的と見られていた。

しかし、経済産業省が2023年8月に「企業買収における行動指針」を公表すると、こうした手法は、「同意なき買収」と呼ばれるようになった。最近の代表例が、23年にニデック<6594>や第一生命ホールディングス<8750>が買い手側になったものだ。

同意なき買収は、関係者の間で感情的なもつれが生じてTOB合戦に発展し、TOB価格が上昇する可能性もあるが、今回登場の羽根英樹さんは上の2つのケースでは参加を見送った。

最終回は、その理由や同意なき買収で注視するポイントを見ていく。また、合わせて株価にポジティブに反応するイベント・カタリストの見極め方などを紹介する。

事業会社による同意なき買収、上値余地乏しく

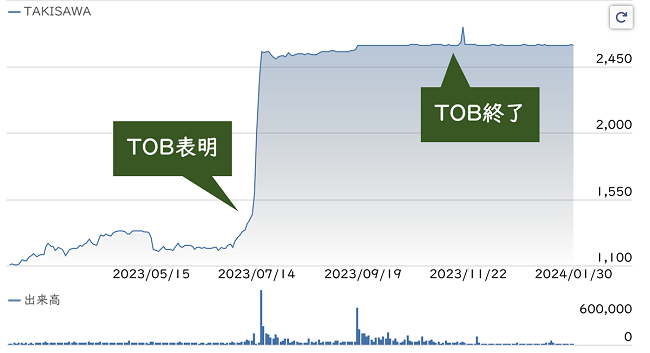

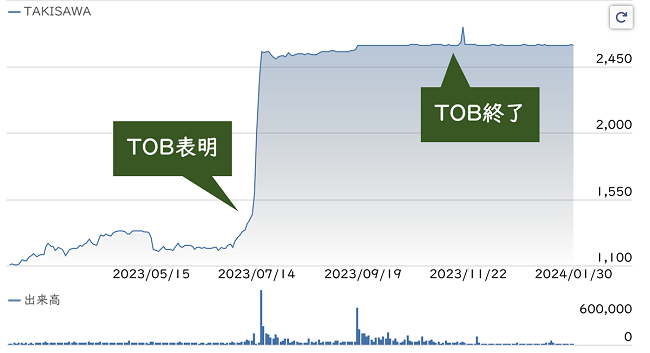

ニデックが同意なき買収でTOBに動いたのは、昨年7月だ。相手は工作機械メーカーのTAKISAWA<6121>(上場廃止)。TOB価格は1株あたり2600円で、基準日終値から80%高いプレミアムが乗った。

元々、ニデックは、子会社を通じてTAKISAWAとの資本業務提携を提案していたが、特段の理由の説明なく協議を打ち切られた。それでもニデックは、TAKISAWAを競争力確保に欠かせない存在と、同意なき買収に打って出た。

最終的にTAKISAWAはニデックのTOB表明から2カ月後の23年9月に賛同に転換、友好的なTOBの形で決着となった。

■TAKISAWAの株価チャート(2023年2月~24年1月)

出所:みんかぶ

羽根さんがこのイベントをスルーしたのは、仮にTAKISAWAが徹底抗戦を貫くとしても、同社を救済するホワイトナイトが登場し、TOB価格の引き上げ合戦に発展する可能性は低い、と見たことがある。

仮にTOB合戦となっても、前回の記事で触れたようにニデックのような事業会社は、買い取る事業の採算性を度外視して価格引き上げに走る可能性が低いためだ。

モメンタム重視の羽根さんは、このケースには、TOB合戦→TOB価格の引き上げ→対抗引き上げ――というストーリを描けなかったのだ。

資金力の差で対抗しないケースも

同じように、昨年12月の第一生命HD<8750>による福利厚生代行サービスのベネフィット・ワン<2412>(上場廃止)の同意なき買収も、羽根さんは見送った。

ベネ・ワンに対するTOBは、医療情報サイトを運営するエムスリー<2413>が最初に表明し、ベネ・ワンおよび同社株の50%超を保有する親会社のパソナグループ<2168>も、この提案に賛同する意思を示していた。そこに第一生命HDが割り込んだ格好となった。

羽根さんはエムスリーと第一生命が争う形になっても、TOB価格が引き上げられていく可能性は低いと見て、「このイベントはスルー」と決断した。

そのポイントは2つ。1つはTOBの買い付け条件だ。

"後出し"の第一生命は、TOB価格を1800円と、先に示したエムスリーの1600円より200円加えた額に留めたが、買い付け株数の上限をもうけなかった。一方のエムスリーは、買い付ける株数の上限を55%としていた。

ここからエムスリーが挽回に打って出るには、1800円を上回るTOB価格の引き上げと買い付け数の上限を撤廃するしかない。そこで羽根さんが注目したのが、ポイントの2つ目である、エムスリーの財務状況だ。

エムスリーと第一生命の財務を比較すると、23年3月期時点で、エムスリーの手持ちの現金資産は1183億円、第一生命は2兆5172億円と20倍程度の差をつけている。

資金力の豊富な第一生命に対してエムスリーが対抗していくのは、事実上、不可能で、TOB価格の上乗せ合戦には発展しないと羽根さんは判断した。

第一生命が"同意なき買収"というそれまでの禁じ手のような形で参戦しても、資本の論理で勝負がつくことは目に見えていた。

■エムスリーと第一生命HDの比較

出所:各社IR資料と『株探』、注:現金等残高は2023年3月期

落とし穴にご用心

同意なき買収においては、羽根さん自身が気をつけているポイントがある。それは約3年前、ある企業を巡る買収騒動で失敗した教訓を踏まえたものだ。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

登場する銘柄

取材・文/真弓重孝、高山英聖

イラスト:福島由恵

イラスト:福島由恵約30年間で、元本数百万円を200倍に増やした兼業投資家。資産拡大の原動力が、TOB(株式公開買い付け)の期待が高まった銘柄に飛び乗り、モメンタム(騰勢)を狙うイベント・カタリスト投資。この投資法が定着したのは2010年頃で、それより以前に取り組んでいたコモディティ(商品)取引の成功体験から着想を得ている。イベント・カタリスト投資では、どのような材料に株価がポジティブに反応しやすいかを大量の事例から検証し、勝ち技を増やしている。

第1回記事「『上場廃止にチャンスあり』で、元手を200倍にした技」を読む

TOB(株式公開買い付け)で、買われる会社の取締役会の了解を得ずに行う行為は、これまで敵対的ないしは非友好的と見られていた。

しかし、経済産業省が2023年8月に「企業買収における行動指針」を公表すると、こうした手法は、「同意なき買収」と呼ばれるようになった。最近の代表例が、23年にニデック<6594>や第一生命ホールディングス<8750>が買い手側になったものだ。

同意なき買収は、関係者の間で感情的なもつれが生じてTOB合戦に発展し、TOB価格が上昇する可能性もあるが、今回登場の羽根英樹さんは上の2つのケースでは参加を見送った。

最終回は、その理由や同意なき買収で注視するポイントを見ていく。また、合わせて株価にポジティブに反応するイベント・カタリストの見極め方などを紹介する。

事業会社による同意なき買収、上値余地乏しく

ニデックが同意なき買収でTOBに動いたのは、昨年7月だ。相手は工作機械メーカーのTAKISAWA<6121>(上場廃止)。TOB価格は1株あたり2600円で、基準日終値から80%高いプレミアムが乗った。

元々、ニデックは、子会社を通じてTAKISAWAとの資本業務提携を提案していたが、特段の理由の説明なく協議を打ち切られた。それでもニデックは、TAKISAWAを競争力確保に欠かせない存在と、同意なき買収に打って出た。

最終的にTAKISAWAはニデックのTOB表明から2カ月後の23年9月に賛同に転換、友好的なTOBの形で決着となった。

■TAKISAWAの株価チャート(2023年2月~24年1月)

出所:みんかぶ

羽根さんがこのイベントをスルーしたのは、仮にTAKISAWAが徹底抗戦を貫くとしても、同社を救済するホワイトナイトが登場し、TOB価格の引き上げ合戦に発展する可能性は低い、と見たことがある。

仮にTOB合戦となっても、前回の記事で触れたようにニデックのような事業会社は、買い取る事業の採算性を度外視して価格引き上げに走る可能性が低いためだ。

モメンタム重視の羽根さんは、このケースには、TOB合戦→TOB価格の引き上げ→対抗引き上げ――というストーリを描けなかったのだ。

資金力の差で対抗しないケースも

同じように、昨年12月の第一生命HD<8750>による福利厚生代行サービスのベネフィット・ワン<2412>(上場廃止)の同意なき買収も、羽根さんは見送った。

ベネ・ワンに対するTOBは、医療情報サイトを運営するエムスリー<2413>が最初に表明し、ベネ・ワンおよび同社株の50%超を保有する親会社のパソナグループ<2168>も、この提案に賛同する意思を示していた。そこに第一生命HDが割り込んだ格好となった。

羽根さんはエムスリーと第一生命が争う形になっても、TOB価格が引き上げられていく可能性は低いと見て、「このイベントはスルー」と決断した。

そのポイントは2つ。1つはTOBの買い付け条件だ。

"後出し"の第一生命は、TOB価格を1800円と、先に示したエムスリーの1600円より200円加えた額に留めたが、買い付け株数の上限をもうけなかった。一方のエムスリーは、買い付ける株数の上限を55%としていた。

ここからエムスリーが挽回に打って出るには、1800円を上回るTOB価格の引き上げと買い付け数の上限を撤廃するしかない。そこで羽根さんが注目したのが、ポイントの2つ目である、エムスリーの財務状況だ。

エムスリーと第一生命の財務を比較すると、23年3月期時点で、エムスリーの手持ちの現金資産は1183億円、第一生命は2兆5172億円と20倍程度の差をつけている。

資金力の豊富な第一生命に対してエムスリーが対抗していくのは、事実上、不可能で、TOB価格の上乗せ合戦には発展しないと羽根さんは判断した。

第一生命が"同意なき買収"というそれまでの禁じ手のような形で参戦しても、資本の論理で勝負がつくことは目に見えていた。

■エムスリーと第一生命HDの比較

出所:各社IR資料と『株探』、注:現金等残高は2023年3月期

落とし穴にご用心

同意なき買収においては、羽根さん自身が気をつけているポイントがある。それは約3年前、ある企業を巡る買収騒動で失敗した教訓を踏まえたものだ。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株