【特集】土信田雅之(楽天証券経済研究所)が斬る ―どうなる?半年後の株価と為替―

堅調に推移してきた日米の株式相場が一進一退の動きを続けている。円相場が上昇傾向にあることから、日本株には輸出関連を中心に売り圧力が強まりつつある。米国では景気後退への懸念が強まり始めており、買い進める動きは乏しい。11月には米大統領選が控えており、米連邦捜査局(FBI)が15日の声明で「トランプ氏の暗殺未遂とみられる事件を捜査している」と発表するなど、その行方は混迷を深めている。ロシアによるウクライナ侵攻やイスラエルとイスラム組織ハマスの衝突も収束のメドがつかず、地政学的リスクは強まっている。アナリストやエコノミストなどの専門家は、「半年後の株価」や「半年後の為替」をどう見ているのか。インタビューを通じて、著名アナリストに予測してもらい、その背景を詳報する。第29回は、楽天証券経済研究所の土信田雅之シニアマーケットアナリストに話を聞いた。

●土信田 雅之(どしだ まさゆき)

楽天証券経済研究所 シニアマーケットアナリスト。1974年生まれ。青山学院大学国際政治経済学部卒業。国内証券会社にて企画や商品開発に携わり、マーケットアナリストに。2011年より現職。中国留学経験があり、アジアや新興国の最新事情にも精通している。

―― 日米の株式相場は乱高下を経て、一時の勢いを失っているように見えます。半年後(2025年3月末)の日米株価の予測を教えて下さい。

土信田:私は半年後の日経平均株価は3万6000~3万8000円程度だと予測しています。この半年の最高値は4万1000円程度だと見ています。半年後のS&P500種株価指数<^SPX>は5200ポイント程度だと予測しています。最高値は5800ポイント程度だと見ています。日米の株式相場はともに、大統領選後から年末にかけて上昇し、来年からは米景気の後退懸念が燻り続けて下落するというイメージです。

―― 米国株の予測の背景を教えて下さい。

土信田:8月の株価急落以降、投資家は上場企業の将来的な成長力ではなく、目先の指標やニュースに一喜一憂するようになってきました。株式市場の当面の大きな材料は、米国の大統領選です。選挙までは景気後退懸念が燻り、株価はさえない動きを続けそうです。どちらが大統領になっても今年末までは、従来通り株高になると思います。しかし、世論が好意的で政権批判が抑制される「ハネムーン期間」が終われば、株式市場で売りが出てくるでしょう。一般的には新大統領が一般教書演説する1月半ば頃になると投資家の熱気が冷めてくる、と言われています。

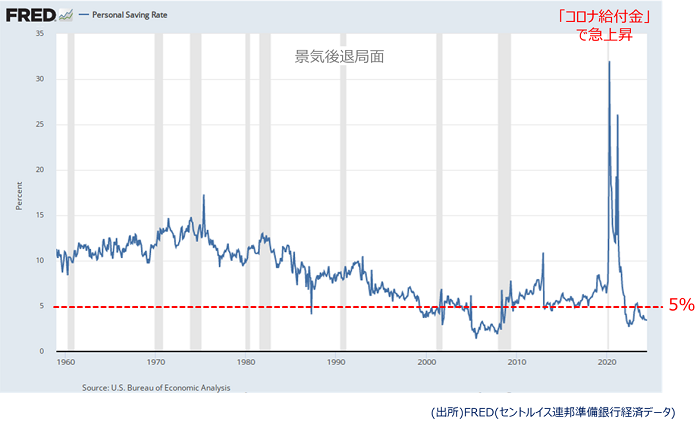

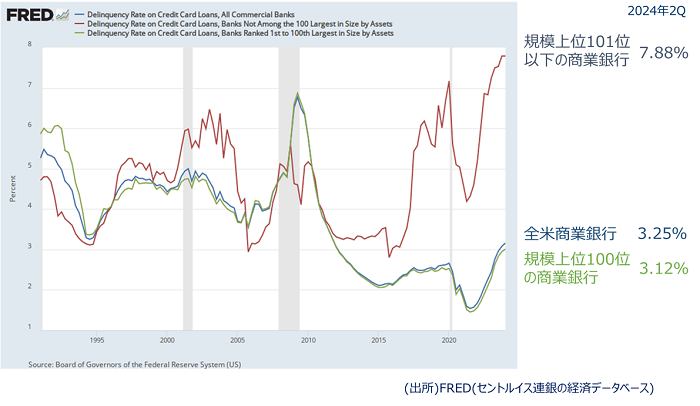

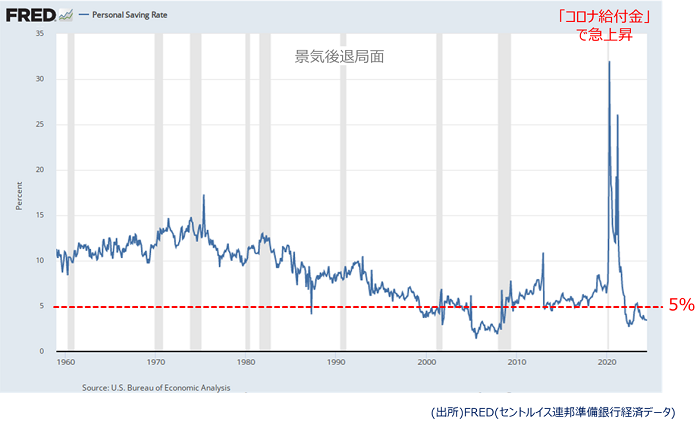

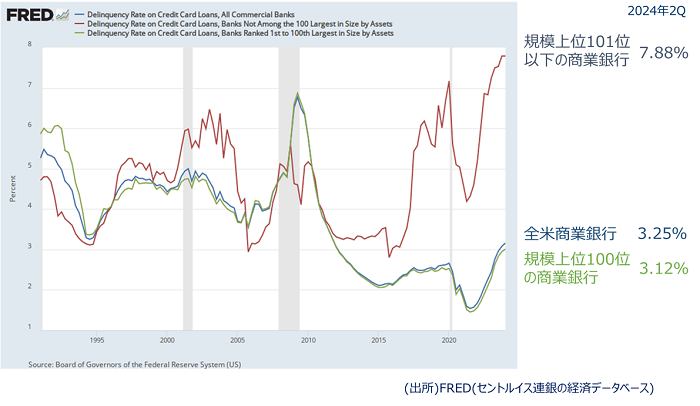

もう1つは、米景気の後退懸念です。米国の貯蓄率は現在5%を切っており、クレジットカードの延滞率も上がり始めています(図1、図2参照)。特に商業銀行のトップ100以外の延滞率が8%程度にまで上がっています。これは、上位の商業銀行でカードを作れなかった人が、下位の銀行でお金を借りて延滞し始めていることを示しています。延滞率が高まれば、米国景気を支える個人消費に悪影響を与えます。

図1 米国個人の貯蓄率

図2 米商業銀行のクレジットカード延滞率

―― 延滞率が高まっている背景には何がありますか。

土信田:長引く物価高です。消費者物価指数(CPI)の前年比上昇率はやや落ち着いてきましたが、薬や住宅価格などはなお高水準です。正規雇用が悪化しており、パートを掛け持ちしている人も増えています。こうした状況は雇用統計には表れません。小売売上高は今のところ底堅く、個人消費関連の株価も米小売り大手のウォルマート<WMT>は堅調である一方で、百貨店大手のメーシーズ<M>は低迷するなど二極化しています。

―― 2007年時は低所得者向け住宅融資「サブプライムローン」の焦げ付き問題が表面化し、翌08年のリーマン・ショックにつながりました。

土信田:延滞率の上昇は消費者心理の冷え込みなどを引き起こす可能性があります。米景気にとって懸念材料ではありますが、クレジットカードは、住宅ローン担保証券(MBS)のように世界にばらまかれているわけではありません。このため、08~09年時のような世界的な経済・金融危機に陥ることは想定していません。新型コロナウイルスの感染拡大時の財政出動や金融緩和があったことから、景気後退のスピードも市場予想に比べると緩やかです。

ただ、米景気のソフトランディング(軟着陸)は容易ではありません。米当局が過去50年で軟着陸に成功したのは3回だけです。米国では、GDI(国民総所得)が前年比でマイナスになると景気が後退するとされています。足もとで米GDIの水準は低迷しており、軟着陸のハードルは高そうです。

―― 日本株の予測の背景を教えて下さい。

土信田:日本の景況感が大きく悪化することはないでしょう。ただ、米国の経済状況を受けて円高・ドル安に向かうことが懸念材料です。日経平均株価が4万円を超えた背景には、1ドル=150~160円の円安がありました。円高になれば輸出関連株を中心に売りが出るとみられます。

もう1つは、革新的な技術とされる生成AI(人工知能)への投資家の見方が徐々に変化していることです。「AIが生産性や技術革新のスピードを加速させる」という投資家の高揚感、期待感が変化しつつあります。

投資家は生成AIを使って具体的に何ができるのか、どうお金を稼ぐのか、といった具体的な成果を求め始めています。また、データセンターの稼働には大規模な電力を消費します。試算によっては数千万世帯の電力を使ってしまうとされています。電力を確保するのが難しいだけに、データセンターや生成AIの需要がピークアウトすることが考えられます。こうしたことから、生成AI関連銘柄の投資家による選別が進むことになるでしょう。

―― 生成AI関連銘柄の選別が進むということですが、選別の基準は。

土信田:データセンターへの投資がピークアウトすることから、半導体関連銘柄には売りが出やすくなるでしょう。一方で生成AIを使った事業で稼げそうな企業が出てくれば、買いが入るでしょう。生成AIを活用した事業の例は、業務の請け負いや人材管理、業務効率化のシステムの構築などです。

―― 自民党総裁選の投開票も近づいています。

土信田:総裁選では一部に金融所得課税の強化を主張する声もあります。中間所得層が対象になれば、株式相場にはマイナスになるでしょう。国民所得に占める税金と社会保険料を合わせた割合を指す「国民負担率」は、20年前の35%から大幅に上昇し22年度は47.5%になっています。潜在的な投資家として期待される中間層の負担が増せば、株式相場の重荷になるでしょう。

―― 注目するセクターは。

土信田:AI関連以外では、エネルギー関連銘柄です。データセンターに加えて、電気自動車(EV)や発展途上国の経済成長などを背景に、電力需要は増加の一途をたどります。このため、電力会社やガスタービンを生産する企業、太陽光や蓄電池など再生可能エネルギー関連の企業です。

(※聞き手は日高広太郎)

◆日高広太郎(ジャーナリスト、広報コンサルティング会社代表)

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

株探ニュース

●土信田 雅之(どしだ まさゆき)

楽天証券経済研究所 シニアマーケットアナリスト。1974年生まれ。青山学院大学国際政治経済学部卒業。国内証券会社にて企画や商品開発に携わり、マーケットアナリストに。2011年より現職。中国留学経験があり、アジアや新興国の最新事情にも精通している。

| 土信田 雅之氏の予測 4つのポイント | |

| (1) | 半年後の日経平均株価は3万6000~3万8000円程度、円高が押し下げ材料 |

| (2) | 半年後のS&P500種株価指数は5200ポイント程度、延滞率の上昇に懸念 |

| (3) | 生成AI関連銘柄の選別進む、半導体関連には売りも |

| (4) | エネルギー需要増に伴い、関連銘柄に注目 |

―― 日米の株式相場は乱高下を経て、一時の勢いを失っているように見えます。半年後(2025年3月末)の日米株価の予測を教えて下さい。

土信田:私は半年後の日経平均株価は3万6000~3万8000円程度だと予測しています。この半年の最高値は4万1000円程度だと見ています。半年後のS&P500種株価指数<^SPX>は5200ポイント程度だと予測しています。最高値は5800ポイント程度だと見ています。日米の株式相場はともに、大統領選後から年末にかけて上昇し、来年からは米景気の後退懸念が燻り続けて下落するというイメージです。

―― 米国株の予測の背景を教えて下さい。

土信田:8月の株価急落以降、投資家は上場企業の将来的な成長力ではなく、目先の指標やニュースに一喜一憂するようになってきました。株式市場の当面の大きな材料は、米国の大統領選です。選挙までは景気後退懸念が燻り、株価はさえない動きを続けそうです。どちらが大統領になっても今年末までは、従来通り株高になると思います。しかし、世論が好意的で政権批判が抑制される「ハネムーン期間」が終われば、株式市場で売りが出てくるでしょう。一般的には新大統領が一般教書演説する1月半ば頃になると投資家の熱気が冷めてくる、と言われています。

もう1つは、米景気の後退懸念です。米国の貯蓄率は現在5%を切っており、クレジットカードの延滞率も上がり始めています(図1、図2参照)。特に商業銀行のトップ100以外の延滞率が8%程度にまで上がっています。これは、上位の商業銀行でカードを作れなかった人が、下位の銀行でお金を借りて延滞し始めていることを示しています。延滞率が高まれば、米国景気を支える個人消費に悪影響を与えます。

図1 米国個人の貯蓄率

図2 米商業銀行のクレジットカード延滞率

―― 延滞率が高まっている背景には何がありますか。

土信田:長引く物価高です。消費者物価指数(CPI)の前年比上昇率はやや落ち着いてきましたが、薬や住宅価格などはなお高水準です。正規雇用が悪化しており、パートを掛け持ちしている人も増えています。こうした状況は雇用統計には表れません。小売売上高は今のところ底堅く、個人消費関連の株価も米小売り大手のウォルマート<WMT>は堅調である一方で、百貨店大手のメーシーズ<M>は低迷するなど二極化しています。

―― 2007年時は低所得者向け住宅融資「サブプライムローン」の焦げ付き問題が表面化し、翌08年のリーマン・ショックにつながりました。

土信田:延滞率の上昇は消費者心理の冷え込みなどを引き起こす可能性があります。米景気にとって懸念材料ではありますが、クレジットカードは、住宅ローン担保証券(MBS)のように世界にばらまかれているわけではありません。このため、08~09年時のような世界的な経済・金融危機に陥ることは想定していません。新型コロナウイルスの感染拡大時の財政出動や金融緩和があったことから、景気後退のスピードも市場予想に比べると緩やかです。

ただ、米景気のソフトランディング(軟着陸)は容易ではありません。米当局が過去50年で軟着陸に成功したのは3回だけです。米国では、GDI(国民総所得)が前年比でマイナスになると景気が後退するとされています。足もとで米GDIの水準は低迷しており、軟着陸のハードルは高そうです。

―― 日本株の予測の背景を教えて下さい。

土信田:日本の景況感が大きく悪化することはないでしょう。ただ、米国の経済状況を受けて円高・ドル安に向かうことが懸念材料です。日経平均株価が4万円を超えた背景には、1ドル=150~160円の円安がありました。円高になれば輸出関連株を中心に売りが出るとみられます。

もう1つは、革新的な技術とされる生成AI(人工知能)への投資家の見方が徐々に変化していることです。「AIが生産性や技術革新のスピードを加速させる」という投資家の高揚感、期待感が変化しつつあります。

投資家は生成AIを使って具体的に何ができるのか、どうお金を稼ぐのか、といった具体的な成果を求め始めています。また、データセンターの稼働には大規模な電力を消費します。試算によっては数千万世帯の電力を使ってしまうとされています。電力を確保するのが難しいだけに、データセンターや生成AIの需要がピークアウトすることが考えられます。こうしたことから、生成AI関連銘柄の投資家による選別が進むことになるでしょう。

―― 生成AI関連銘柄の選別が進むということですが、選別の基準は。

土信田:データセンターへの投資がピークアウトすることから、半導体関連銘柄には売りが出やすくなるでしょう。一方で生成AIを使った事業で稼げそうな企業が出てくれば、買いが入るでしょう。生成AIを活用した事業の例は、業務の請け負いや人材管理、業務効率化のシステムの構築などです。

―― 自民党総裁選の投開票も近づいています。

土信田:総裁選では一部に金融所得課税の強化を主張する声もあります。中間所得層が対象になれば、株式相場にはマイナスになるでしょう。国民所得に占める税金と社会保険料を合わせた割合を指す「国民負担率」は、20年前の35%から大幅に上昇し22年度は47.5%になっています。潜在的な投資家として期待される中間層の負担が増せば、株式相場の重荷になるでしょう。

―― 注目するセクターは。

土信田:AI関連以外では、エネルギー関連銘柄です。データセンターに加えて、電気自動車(EV)や発展途上国の経済成長などを背景に、電力需要は増加の一途をたどります。このため、電力会社やガスタービンを生産する企業、太陽光や蓄電池など再生可能エネルギー関連の企業です。

(※聞き手は日高広太郎)

◆日高広太郎(ジャーナリスト、広報コンサルティング会社代表)

株探ニュース

米株

米株