【特集】壁谷洋和(大和証券)が斬る ―どうなる?半年後の株価と為替―

堅調に推移してきた日米の株式相場が歴史的な乱高下を続けている。特に日経平均株価は8月5日、過去最大の下げ幅を記録。6日には過去最大の上げとなった。背景には円相場の急騰や日銀による利上げ、米景気の先行き懸念など多くの要因がある。11月には米大統領選が控え、その行方は不透明だ。ロシアによるウクライナ侵攻やイスラエルとイスラム組織ハマスの衝突も収束のメドがつかず、地政学的リスクは強まっている。アナリストやエコノミストなどの専門家は、「半年後の株価」や「半年後の為替」をどう見ているのか。インタビューを通じて、著名アナリストに予測してもらい、その背景を詳報する。第28回は、大和証券の壁谷洋和・エクイティ調査部長に話を聞いた。

●壁谷洋和(かべやひろかず)

大和証券 エクイティ調査部長 チーフストラテジスト

大和証券 エクイティ調査部長 チーフストラテジスト

1995年大和総研入社以来、一貫して株式市場調査に携わる。株式デリバティブのクオンツ分析(1995~99年)、日本株需給分析(2000~07年)、米国エネルギーセクター・アナリスト(08~12年、米国駐在)を経て、グローバル株式ストラテジーを担当。2023年10月より現職。主な出演に「Newsモーニングサテライト」(テレビ東京)、「NIKKEI NEWS NEXT」(同)、「マーケット・アナライズ」(BS12)など。

―― 日米の株式相場が不安定な動きを続けています。半年後(2025年1月末)の日米株価の予測を教えて下さい。

壁谷:私は半年後の日経平均株価は4万円程度だと見ています。S&P500種株価指数は5500ポイント程度だと予測しています。

―― 日米株価とも足もとで大幅に下落したこともあり、予測値までの道のりは遠そうにも見えます。予測の背景を教えて下さい。

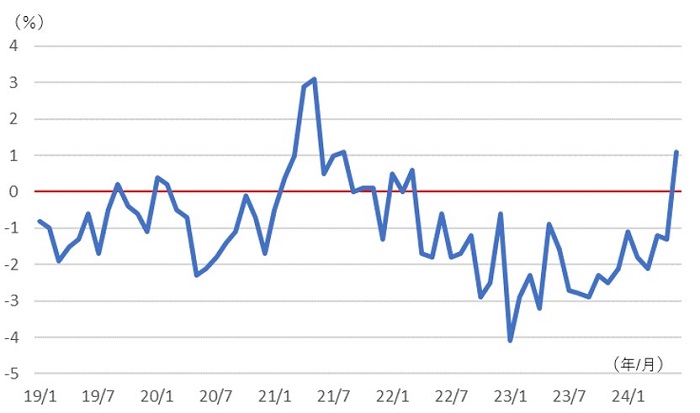

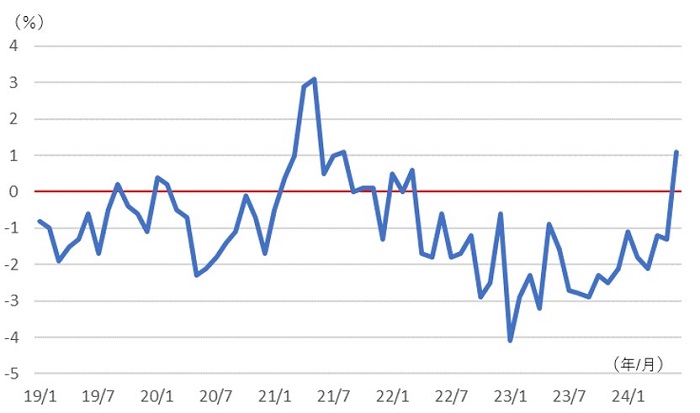

壁谷:そもそも、これまでの株高の大きな背景に変化はありません。日本の場合、インフレ経済への移行、賃金、物価の緩やかな上昇という好循環は続いています。6月の毎月勤労統計調査では、名目賃金から物価変動の影響を除いた実質賃金は2年3カ月ぶりにプラスに転じました(図1)。賞与の増加による影響もあるとは思いますが、個人消費への押し上げ効果が期待できます。企業業績も今の段階では決算や業績見通しは悪くありません。東京証券取引所が2023年春にPBR(株価純資産倍率)の向上を上場企業に促したことによる企業の資本効率改善への期待や株主還元期待も続いています。

今年に入って新NISA(少額投資非課税制度)が始まり、個人マネーが株式市場に流入、需給が改善しています。NISAは長期投資であることが多く、短期的な動きによる影響は比較的小さいと思います。このため、株式相場のシナリオを現段階で大きく修正する必要はないと思います。日銀による追加利上げも、来年前半までに1~2回できるかどうかというところで、実体経済に大きな悪影響はないと考えられます。

図1 実質賃金伸び率(前年同月比)

―― 米国株の背景はいかがですか。

壁谷:米経済はマクロもミクロもなお堅調です。民間のアナリストの市場予想平均では、2024年通期の1株当たり利益(EPS)の前年比伸び率は10%強程度、25年も15%弱程度です。今後、多少予想が下方修正されたとしても、好業績の目安となる2桁増益を確保する可能性が高いでしょう。これまで利上げを続けてきた米国は利下げ余地が大きいことも強みです。FRB(米連邦準備制度理事会)は金融政策を適切に変更することで個人や企業の金利負担や為替の動きをコントロールし、米経済をソフトランディングさせるでしょう。結果として、株価も緩やかな回復軌道を描いていくと考えられます。

―― 日米経済や企業業績が堅調であるにもかかわらず、足もとの株価は急落しました。どこに原因があったのでしょうか。

日米株価の一連の下げの要因は、米国の対中半導体規制やハイテク銘柄の決算が予想より良くなかったことなどがあります。日銀の利上げ時期が予想より早かったこと、それが米景気減速への懸念が高まるタイミングと同時期になってしまったことも投資家心理を冷やしました。低金利の円を調達して米国株や米国債に投資する「円キャリートレード」の急速な巻き戻しで円高が進み、株式に投資した人が急いで売りを膨らませた面がありました。

一方で日銀の政策スタンスがどこまでタカ派かは読みづらい面があります。株価が急落しただけに、利上げ幅には限度があると考えられます。米景気も言われているほど弱くはありません。発表された経済指標をもとにアトランタ連銀が実質国内総生産(GDP)を予測する「GDPナウ」では、7~9月期は今のところ前期比年率2.5%増と一定の伸びを維持しています。景気が後退するイメージは持ちづらく、FRBが大幅な利下げに動くのは難しいと見ています。このため、円相場も再び円安・ドル高方向に戻っていく可能性が高いでしょう。

図2 主要株価指数の推移

―― 今回はかつてのバブル経済崩壊のような事象ではないということだと思いますが、どこが違うと考えていますか。

壁谷:過去の経験則を踏まえるとリスクがないわけではありません。とはいえ、バブル時代の日本株のPER(株価収益率)は40~50倍ほどありました。これは利益水準とかけ離れた株価が形成され、実態の伴わないリスク資産の価格上昇があったことを示しています。一方で現在の日経平均株価のPERは16倍程度と大幅に低い水準です。ファンダメンタルズ(経済の基礎的条件)から見ても、相場の過熱感から見ても、バブル崩壊とする決定的な理由はないと言えるでしょう。

―― ファンダメンタルズや企業業績見通しから見た適正な株価はどのくらいだと見ていますか。

壁谷:適正株価を算出するのは難しいのですが、2023年4月以降のデータを基に為替と株の動きを回帰分析したところ1ドル=150円程度で日経平均株価は3万6000円程度、1ドル=145円で3万4000円程度でした。

―― とはいえ、今回のような株価の大幅な下落が起こると投資家心理には悪影響があります。

壁谷:確かに、大きなショックや株式相場のクラッシュを経験すると、投資家心理がすぐに回復するのは難しいかもしれません。一定の調整期間は必要です。今後の株式相場は神経質な動きを続けながら、緩やかな回復軌道をたどっていくと考えています。

―― 今年11月には株式相場にも大きな影響を及ぼす米大統領選が実施されます。米民主党は6日、大統領選を戦う党候補者にカマラ・ハリス副大統領、副大統領候補に中西部ミネソタ州のティム・ワルツ知事を正式指名したと発表しました。

壁谷:「大統領選は買い」というのが相場の経験則です。政策期待やあく抜け感から株価が押し上げられるためです。トランプ氏が大統領選に勝利した2016年も当初は株価が暴落すると言われましたが、結局は上昇しました。20年にバイデン氏が勝利した際も、株安になると言われましたが、結局は株高になりました。大統領選後に株安になったのはリーマン・ショック時くらいです。今回も特殊なことがなければ、どちらが勝利しても株価は上昇する可能性が高いと考えています。

―― 日米株式市場で注目するセクターを教えてください。

壁谷:日本では、日銀の利上げ路線が続くとすれば、銀行、証券、保険などの金融関連が第一候補です。また、短期的には円高耐性のあるサービス、情報通信、食品、陸運、小売りなど内需系にも注目しています。中期的にみれば、足もとで売られたTOPIXコア30の大型の外需系株に買い戻しが入るとみています。相場が不安定になっているので、高配当株にも買いが集まる可能性があります。

米国も同様に高配当株が注目されるでしょう。また、株価の急落時に売られた巨大テック銘柄7社「マグニフィセント・セブン」も狙い目です。ドットコムバブルの際にはPERが数百倍という銘柄が多くありましたが、現在はそうしたバリュエーションの大型優良株は見当たりませんから、過度な懸念をする必要はないと思います。

(※聞き手は日高広太郎)

株探ニュース

●壁谷洋和(かべやひろかず)

1995年大和総研入社以来、一貫して株式市場調査に携わる。株式デリバティブのクオンツ分析(1995~99年)、日本株需給分析(2000~07年)、米国エネルギーセクター・アナリスト(08~12年、米国駐在)を経て、グローバル株式ストラテジーを担当。2023年10月より現職。主な出演に「Newsモーニングサテライト」(テレビ東京)、「NIKKEI NEWS NEXT」(同)、「マーケット・アナライズ」(BS12)など。

壁谷洋和氏の予測 4つのポイント

(1)半年後の日経平均株価は4万円程度

(2)半年後のS&P500種株価指数は5500ポイント程度

(3)日本市場では金融、内需関連、高配当株などに注目

(4)米国市場では高配当株のほか、IT大手など「マグニフィセント・セブン」に注目

(1)半年後の日経平均株価は4万円程度

(2)半年後のS&P500種株価指数は5500ポイント程度

(3)日本市場では金融、内需関連、高配当株などに注目

(4)米国市場では高配当株のほか、IT大手など「マグニフィセント・セブン」に注目

―― 日米の株式相場が不安定な動きを続けています。半年後(2025年1月末)の日米株価の予測を教えて下さい。

壁谷:私は半年後の日経平均株価は4万円程度だと見ています。S&P500種株価指数は5500ポイント程度だと予測しています。

―― 日米株価とも足もとで大幅に下落したこともあり、予測値までの道のりは遠そうにも見えます。予測の背景を教えて下さい。

壁谷:そもそも、これまでの株高の大きな背景に変化はありません。日本の場合、インフレ経済への移行、賃金、物価の緩やかな上昇という好循環は続いています。6月の毎月勤労統計調査では、名目賃金から物価変動の影響を除いた実質賃金は2年3カ月ぶりにプラスに転じました(図1)。賞与の増加による影響もあるとは思いますが、個人消費への押し上げ効果が期待できます。企業業績も今の段階では決算や業績見通しは悪くありません。東京証券取引所が2023年春にPBR(株価純資産倍率)の向上を上場企業に促したことによる企業の資本効率改善への期待や株主還元期待も続いています。

今年に入って新NISA(少額投資非課税制度)が始まり、個人マネーが株式市場に流入、需給が改善しています。NISAは長期投資であることが多く、短期的な動きによる影響は比較的小さいと思います。このため、株式相場のシナリオを現段階で大きく修正する必要はないと思います。日銀による追加利上げも、来年前半までに1~2回できるかどうかというところで、実体経済に大きな悪影響はないと考えられます。

図1 実質賃金伸び率(前年同月比)

―― 米国株の背景はいかがですか。

壁谷:米経済はマクロもミクロもなお堅調です。民間のアナリストの市場予想平均では、2024年通期の1株当たり利益(EPS)の前年比伸び率は10%強程度、25年も15%弱程度です。今後、多少予想が下方修正されたとしても、好業績の目安となる2桁増益を確保する可能性が高いでしょう。これまで利上げを続けてきた米国は利下げ余地が大きいことも強みです。FRB(米連邦準備制度理事会)は金融政策を適切に変更することで個人や企業の金利負担や為替の動きをコントロールし、米経済をソフトランディングさせるでしょう。結果として、株価も緩やかな回復軌道を描いていくと考えられます。

―― 日米経済や企業業績が堅調であるにもかかわらず、足もとの株価は急落しました。どこに原因があったのでしょうか。

日米株価の一連の下げの要因は、米国の対中半導体規制やハイテク銘柄の決算が予想より良くなかったことなどがあります。日銀の利上げ時期が予想より早かったこと、それが米景気減速への懸念が高まるタイミングと同時期になってしまったことも投資家心理を冷やしました。低金利の円を調達して米国株や米国債に投資する「円キャリートレード」の急速な巻き戻しで円高が進み、株式に投資した人が急いで売りを膨らませた面がありました。

一方で日銀の政策スタンスがどこまでタカ派かは読みづらい面があります。株価が急落しただけに、利上げ幅には限度があると考えられます。米景気も言われているほど弱くはありません。発表された経済指標をもとにアトランタ連銀が実質国内総生産(GDP)を予測する「GDPナウ」では、7~9月期は今のところ前期比年率2.5%増と一定の伸びを維持しています。景気が後退するイメージは持ちづらく、FRBが大幅な利下げに動くのは難しいと見ています。このため、円相場も再び円安・ドル高方向に戻っていく可能性が高いでしょう。

図2 主要株価指数の推移

―― 今回はかつてのバブル経済崩壊のような事象ではないということだと思いますが、どこが違うと考えていますか。

壁谷:過去の経験則を踏まえるとリスクがないわけではありません。とはいえ、バブル時代の日本株のPER(株価収益率)は40~50倍ほどありました。これは利益水準とかけ離れた株価が形成され、実態の伴わないリスク資産の価格上昇があったことを示しています。一方で現在の日経平均株価のPERは16倍程度と大幅に低い水準です。ファンダメンタルズ(経済の基礎的条件)から見ても、相場の過熱感から見ても、バブル崩壊とする決定的な理由はないと言えるでしょう。

―― ファンダメンタルズや企業業績見通しから見た適正な株価はどのくらいだと見ていますか。

壁谷:適正株価を算出するのは難しいのですが、2023年4月以降のデータを基に為替と株の動きを回帰分析したところ1ドル=150円程度で日経平均株価は3万6000円程度、1ドル=145円で3万4000円程度でした。

―― とはいえ、今回のような株価の大幅な下落が起こると投資家心理には悪影響があります。

壁谷:確かに、大きなショックや株式相場のクラッシュを経験すると、投資家心理がすぐに回復するのは難しいかもしれません。一定の調整期間は必要です。今後の株式相場は神経質な動きを続けながら、緩やかな回復軌道をたどっていくと考えています。

―― 今年11月には株式相場にも大きな影響を及ぼす米大統領選が実施されます。米民主党は6日、大統領選を戦う党候補者にカマラ・ハリス副大統領、副大統領候補に中西部ミネソタ州のティム・ワルツ知事を正式指名したと発表しました。

壁谷:「大統領選は買い」というのが相場の経験則です。政策期待やあく抜け感から株価が押し上げられるためです。トランプ氏が大統領選に勝利した2016年も当初は株価が暴落すると言われましたが、結局は上昇しました。20年にバイデン氏が勝利した際も、株安になると言われましたが、結局は株高になりました。大統領選後に株安になったのはリーマン・ショック時くらいです。今回も特殊なことがなければ、どちらが勝利しても株価は上昇する可能性が高いと考えています。

―― 日米株式市場で注目するセクターを教えてください。

壁谷:日本では、日銀の利上げ路線が続くとすれば、銀行、証券、保険などの金融関連が第一候補です。また、短期的には円高耐性のあるサービス、情報通信、食品、陸運、小売りなど内需系にも注目しています。中期的にみれば、足もとで売られたTOPIXコア30の大型の外需系株に買い戻しが入るとみています。相場が不安定になっているので、高配当株にも買いが集まる可能性があります。

米国も同様に高配当株が注目されるでしょう。また、株価の急落時に売られた巨大テック銘柄7社「マグニフィセント・セブン」も狙い目です。ドットコムバブルの際にはPERが数百倍という銘柄が多くありましたが、現在はそうしたバリュエーションの大型優良株は見当たりませんから、過度な懸念をする必要はないと思います。

(※聞き手は日高広太郎)

◆日高広太郎(ジャーナリスト、広報コンサルティング会社代表)

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

株探ニュース

米株

米株