【市況】株価指数先物 【週間展望】 ―アク抜けを期待も、メジャーSQ控えて需給変動を警戒

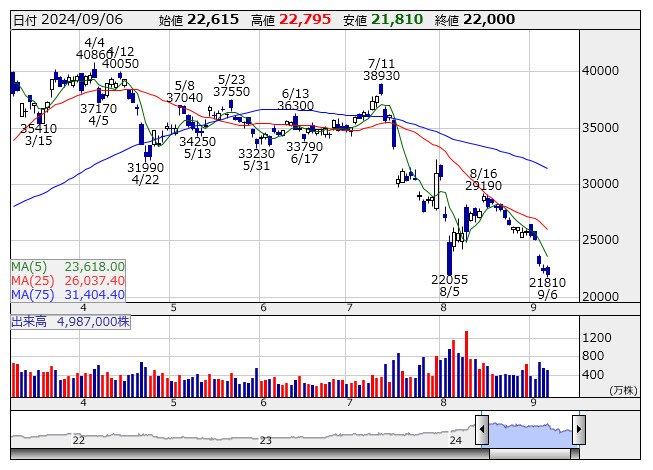

東エレク <日足> 「株探」多機能チャートより

東エレク <日足> 「株探」多機能チャートより今週の日経225先物は、波乱を警戒した相場展開が見込まれる。先週は2日に付けた3万9140円を高値に調整が強まった。祝日明け3日の米国市場は8月のISM製造業景況指数が市場予想を下回り、米景気の先行き懸念が高まったほか、米司法省が反トラスト法違反を視野に召喚状を送付したと伝わったエヌビディア<NVDA>が急落。東京エレクトロン <8035> [東証P]など国内の半導体株へも売りが広がり、4日の日経225先物は1790円安と大幅な下落によって一時3万7000円を割り込んだ。

その後も7月の米雇用動態調査(JOLTS)、8月のADP雇用統計、新規失業保険申請件数などが米労働市場の減速を示す内容と受け止められ、9月の米連邦公開市場委員会(FOMC)で0.5%の利下げに踏み切るとの見方が高まった。これに伴い米長期金利が約1カ月ぶりの低水準を付けたほか、為替市場ではドルが売られ円高傾向が強まった。5日には3万6200円まで売られ、8月の米雇用統計に対する警戒感から6日も安値圏での推移となり、3万6360円で終えていた。

注目された米雇用統計は、農業部門雇用者数が前月比14万2000人増と、市場予想を下回った。6月と7月もこれまでの発表よりも下方修正しており、雇用拡大のペースが鈍化していることを示した。米連邦準備制度理事会(FRBの)ウォラー理事は雇用統計の結果を受け、9月の利下げが適切との見解を示している。ただし、失業率は4.2%(前月は4.3%)に低下し予想と一致したことで、6日の米国市場は下落したとはいえ、前月の急落による波乱展開は回避できた形である。

ウォラー理事は今後のデータが大幅な利下げを示唆する場合には、これを支持すると述べている。そのため、今週11日に発表される8月の米消費者物価指数(CPI)や12日の米生産者物価指数(PPI)の結果を受けた、米国市場の反応を見極めながらの相場展開になりそうだ。

日経225先物は先週の下落で13週移動平均線(3万8410円)、26週線(3万8580円)水準から、52週線(3万6250円)まで売られた。さらに6日取引終了後のナイトセッションでは一時3万5120円まで下落する場面もみられており、52週線を明確に下放れてきた。日足のボリンジャーバンドでは、-1σ(3万5110円)まで売られている。-1σを明確に下放れてくると、-2σが位置する3万3340円辺りが射程に入ってくるだろう。

また、今週は週末に9月限の先物・オプション特別清算指数算出(メジャーSQ)を控えており、需給面の影響を大きく受けることになる。通常は限月交代に伴うロールオーバーなどSQに絡んだ商いが中心となり、積極的にポジションを傾けてくる動きは限られる。3連休前ということで商いは膨らみづらく、SQに絡んだ売買が中心になるが、レンジを大きく放れてくるようだと、ヘッジ対応の動きが強まりやすい。ヘッジが新たなヘッジ対応につながることから、トレンドが出やすくなる。そのため、オプション権利行使の3万3500円から3万7500円と広めのレンジを想定する。

米雇用統計については前回発表時の波乱が警戒されていたこともあり、-1σ水準で下げ渋る動きとなれば、アク抜けから先週の大幅な下げに対する自律反発が期待されやすい。ただし、足もとで指数インパクトの大きい値がさハイテク株の下げが目立っており、下げ止まりの動きを見極める必要があるだろう。値がさハイテク株に底打ち感が出てこないと、戻り待ち狙いのショートが入りやすくなり、SQに絡んだ商いの影響も重なって下へのバイアスが強まることが見込まれる。

なお、6日の米VIX指数は22.38(前日は19.90)に上昇した。先週は3日に75日線(15.32)が支持線として意識されるなか、25日線(25.19)を上回り、4日には一時23.31まで上げた。その後は20.00を挟んだ値動きで推移しており、25日線が支持線として機能している。そのなかで6日は一時23.76まで上昇する場面もみられた。ただし、7月の雇用統計発表後の波乱展開では65.73まで急伸していたこともあって、今回は落ち着きをみせた形である。そのため、ややリスク選好に向かいやすい。

なお、先週末のNT倍率は先物中心限月で14.03倍に上昇した。値がさハイテク株が日経平均型の重荷となっていたが、米雇用統計を警戒した持ち高調整とみられる断続的なインデックス売りにより、東証プライムの値下がり数が7割を占めていたためTOPIX型も弱く、小幅に上昇した形である。14.11倍辺りで推移する75日線が抵抗線として機能するようだと、NTショートに振れやすいだろう。

8月第4週(8月26日-30日)の投資部門別売買動向によると、海外投資家は現物と先物の合算では2週連続の売り越しであり、売り越し額は2294億円(8月第3週は27億円の売り越し)だった。なお、現物は2370億円の売り越し(同3988億円の売り越し)と2週連続の売り越しであり、先物は75億円の買い越し(同物は3961億円の買い越し)と2週連続の買い越し。個人は現物と先物の合算で1043億円の売り越しで4週連続の売り越し。信託銀行は現物と先物の合算で2341億円の買い越しとなり、2週ぶりの買い越しだった。

主要スケジュールでは、9月9日に4-6月期GDP確報値、8月景気ウォッチャー調査、中国8月消費者物価指数、中国8月生産者物価指数、米アップル<AAPL>製品発表イベント、10日に中国8月貿易収支、11日に米国8月消費者物価指数、12日に7-9月期法人企業景気予測調査、8月国内企業物価、自民党総裁選挙告示、ECB(欧州中央銀行)政策金利、ラガルドECB総裁記者会見、米国8月生産者物価指数、13日にメジャーSQ、7月鉱工業生産確報値、米国8月輸出入物価指数、米国9月ミシガン大学消費者信頼感指数などが予定されている。また、米大統領選候補者によるテレビ討論会が10日に予定されており、選挙戦の行方を占ううえでマーケットへも影響がありそうだ。

――プレイバック・マーケット――

●SQ値

09月限 日経225 32921.39 TOPIX 2370.93

10月限 日経225 32360.91 TOPIX 2326.75

11月限 日経225 32454.88 TOPIX 2318.99

12月限 日経225 32639.57 TOPIX 2343.77

01月限 日経225 36025.97 TOPIX 2513.46

02月限 日経225 37018.07 TOPIX 2563.93

03月限 日経225 39863.92 TOPIX 2716.15

04月限 日経225 39820.59 TOPIX 2766.89

05月限 日経225 38509.47 TOPIX 2728.75

06月限 日経225 38535.35 TOPIX 2714.56

07月限 日経225 41531.26 TOPIX 2893.54

08月限 日経225 35661.68 TOPIX 2510.68

◆日経225先物(日足)

始値 高値 安値 清算値 前日比

24/09 09月06日 36700 37120 36240 36360 -250

24/09 09月05日 36950 37240 36200 36610 -390

24/09 09月04日 38810 38860 36870 37000 -1790

24/09 09月03日 38630 38970 38570 38790 +100

24/09 09月02日 38730 39140 38480 38690 -20

◇TOPIX先物(日足)

始値 高値 安値 清算値 前日比

24/09 09月06日 2619.0 2647.5 2584.0 2590.0 -25.0

24/09 09月05日 2628.5 2654.0 2591.52615.0 -17.5

24/09 09月04日 2734.0 2738.0 2624.0 2632.5 -99.0

24/09 09月03日 2710.5 2741.5 2706.5 2731.5 +17.0

24/09 09月02日 2718.0 2738.0 2700.0 2714.5 -1.0

●シカゴ日経平均 円建て

清算値 前日大阪比

09月06日(09月限) 35255 -1105

09月05日(09月限) 37010 +400

09月04日(09月限) 36725 -275

09月03日(09月限) 37595 -1195

※前日比は大阪取引所終値比

□裁定取引に係る現物ポジション裁定残(金額)

売り 前週末比 買い 前週末比

08月30日 4940億円 -428億円 1兆5733億円 -313億円

08月23日 5368億円 -25億円 1兆6046億円 +374億円

08月16日 5393億円 -748億円 1兆5671億円 +2230億円

08月09日 6142億円 +504億円 1兆3441億円 -7664億円

08月02日 5638億円 +74億円 2兆1105億円 -2029億円

□裁定取引に係る現物ポジション(株数)

売り 前日比 買い 前日比

09月04日 1億6818万株 +850万株 4億1220万株 -1億0997万株

09月03日 1億5968万株 +323万株 5億2217万株 -2307万株

09月02日 1億5645万株 +8万株 5億4525万株 -1386万株

08月30日 1億5636万株 -836万株 5億5911万株 -279万株

08月29日 1億6473万株 +46万株 5億6190万株 -70万株

08月28日 1億6426万株 +34万株 5億6260万株 +1520万株

08月27日 1億6391万株 -325万株 5億4740万株 +99万株

08月26日 1億6716万株 +22万株 5億4641万株 -1309万株

08月23日 1億6694万株 -291万株 5億5950万株 +0.2万株

08月22日 1億6985万株 +141万株 5億5950万株 +1618万株

08月21日 1億6843万株 +58万株 5億4332万株 +58万株

08月20日 1億6785万株 -707万株 5億4273万株 +2940万株

08月19日 1億7492万株 +614万株 5億1332万株 -2568万株

08月16日 1億6878万株 -1876万株 5億3900万株 +4226万株

08月15日 1億8754万株 -662万株 4億9674万株 +57万株

08月14日 1億9420万株 +207万株 4億9617万株 -552万株

08月13日 1億9213万株 -815万株 5億0170万株 +1968万株

株探ニュース

米株

米株