【経済】【クラファン】オーダーメイド型免疫細胞療法で、より安全&有効ながん治療へ! NPT、8月19日募集開始

独自ワクチンでオーダーメイドのがん治療を提供する株式会社NPT(東京都江東区)が、株式投資型クラウドファンディング(普通株式型)による出資を募集します。申し込みは8月19日9時開始を予定しています。

がん細胞の「ネオ抗原」に着目

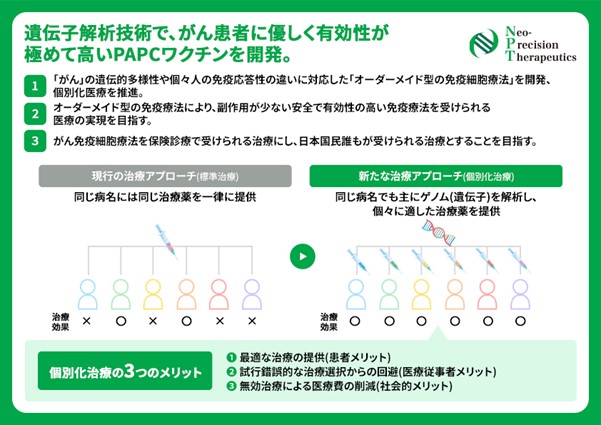

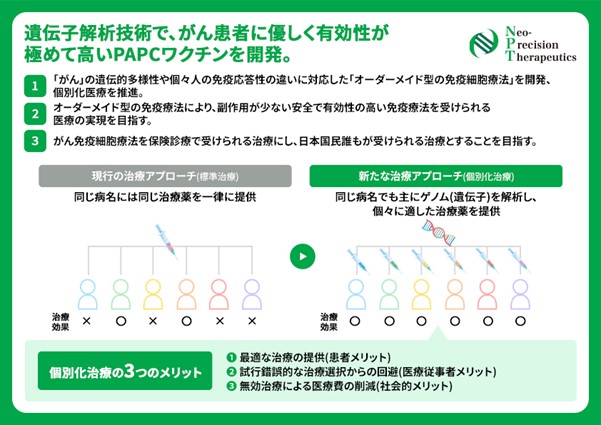

NPTによると、現在、がんの最も一般的な治療法は抗がん剤ですが、がん細胞だけでなく正常な細胞にもダメージを与えてしまうため、副作用など安全面に課題があるほか、その有効性は患者の体力、免疫力とのバランス次第だといいます。

(出典:CF Angels)

一方、近年の遺伝子解析技術により、一人一人のがん細胞には、その人にしかない「ネオ抗原」が存在することが分かったそうです。

ネオ抗原は正常細胞には存在しない抗原で、ネオ抗原を標的とした治療は正常細胞にダメージを与えることなく、がん細胞をピンポイントに攻撃することが可能。同社はネオ抗原を標的とした、自己の免疫細胞を利用した高い安全性と有効性が期待される「PAPCワクチン」を開発しています。

「PAPCワクチン」が情報伝達⇒キラーT細胞ががん細胞を攻撃

(出典:CF Angels)

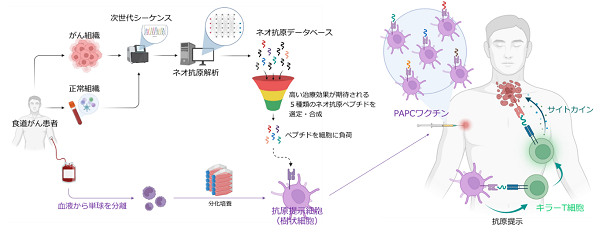

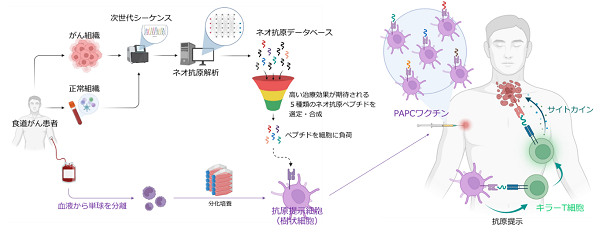

同社の方法はまず、がん患者から得られた、がんと正常組織を基に次世代シーケンスとネオ抗原解析を行い、がん細胞に特異的に発現する変異遺伝子(ネオ抗原)を同定。ネオ抗原の中から、キラーT細胞が反応しやすい5種類を絞り込みペプチドとして合成します。

その後、同一患者由来の単球を体外で抗原提示細胞(樹状細胞)へと変化させ、これに5種類のネオ抗原ペプチドを載せた抗原提示細胞の製品がPAPCワクチンです。

患者に皮内投与したPAPCワクチンはキラーT細胞にネオ抗原ペプチドの情報を伝達し、活性化したキラーT細胞は、同じネオ抗原ペプチドを持っているがん細胞を見つけると攻撃を開始、破壊します。

ネオ抗原ペプチドを直接体内に投与するよりも、抗原提示細胞に載せた状態で投与することで効率的にキラーT細胞を活性化することができ、また、ネオ抗原の種類は患者一人一人異なるため、その人に適した完全オーダーメイドの治療を提供できるそうです。

ネオ抗原を標的としたオーダーメイド治療薬の開発は盛んですが、同社の競合品の多くは、ネオ抗原そのものをmRNAまたはペプチドの形で直接、体に投与し、体の中にいる抗原提示細胞に届けるものだといいます。

この場合、ネオ抗原が体内の抗原提示細胞に届けられるか、届いたとしても正確に抗原提示できるかといった不確定要素がある一方、体外で抗原提示細胞を作り、それにネオ抗原を確実に載せて体に投与する同社の方法は、抗原提示細胞の品質が、体内にいる同細胞より高く、「これを多量に体に投与することでキラーT細胞を活性化する能力が、はるかに高いと予想されます」(同社)。

ビジネスモデル

同社自ら、製造・販売を行い、PAPCワクチンの製造はCDMO(医薬品開発製造受託機関)に業務委託し、同社は品質保証業務と販売業務を担います。

患者が免疫細胞療法を受ける方法は①保険診療②自由診療の2つです。

①は、公的医療保険に加入している人であれば、国が治療費を負担し、自己負担は最大3割。ただし、保険適用となるには、薬機法に準拠した基準をクリアする必要があります。

②は、治療費全額を患者本人が負担するもので、自由診療下で実施する免疫細胞療法は「再生医療等の安全性の確保等に関する法律(安確法)」で規制されており、「安全性の確保」を重視した内容です。

「私たちのビジネスモデルの前提は、がん免疫細胞療法を保険診療で受けられる治療にすることです。それによって、国民皆保険制度の庇護の下、国民誰もが受けられる治療を目指します」(同社)

薬事承認については、再生医療等製品の「期限付き・条件付き承認(早期承認)制度」を活用する予定です。同制度により、治験で必ずしも「有効性を確認」しなくとも「有効性を推定」できれば、薬事承認を受けられるといいます。

「PAPCワクチンも、この制度を活用するために『安全性の確認』『有効性の推定』をエンドポイントに設定した治験を行い、短期間での薬事承認を目指します」(同社)

同社はまず、治験を行い、再生医療等製品の早期承認制度を活用して薬事承認を受けた後、保険適用治療薬として上市、医療現場で標準的治療として展開していき、自ら製薬会社として製造・販売を行う計画です。

PAPCワクチンの対象者は年間約3100人

(出典:CF Angels)

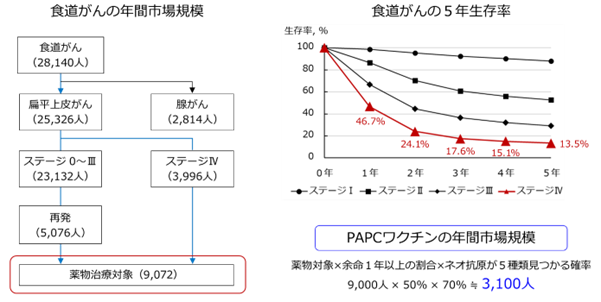

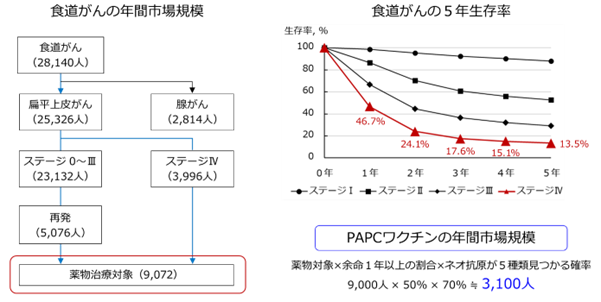

同社によると、PAPCワクチンは薬物治療に該当します。食道がんの場合、薬物治療が適応となる患者数は年間約9000人。他のがん同様、ステージIVに近づくにつれて、生存率は低下し、ステージIV患者の1年生存率は約5割です。

PAPCワクチンの製造では、「アフェレーシス」という操作で大量の白血球を採取するため、比較的状態の良い患者に適しているといい、薬物治療対象者の5割前後に適応可能だと見込んでいます。

PAPCワクチン製造には5種類のネオ抗原を使用しますが、患者のがん細胞を解析し、同抗原を5種類以上持っていることを確認する必要があるそうです。「大学との共同研究で、食道がん患者のネオ抗原探索を行ったところ、約7割の患者で5種類以上のネオ抗原が確認されました。そのため、PAPCワクチンを受けていただける年間患者数は約3100人と見積もっています」(同社)。

食道がんに対する標準的な薬物治療では、1次治療は4つの治療薬から1つを選択し、この治療薬が効かない患者は2次治療へと進みますが、2次または3次治療として「パクリタキセル(抗がん剤)」を投与した患者は次の治療選択がないのが現状だといいます。

「PAPCワクチンは、初めてヒトに投与される治療薬であり、このような治療薬の治験対象患者は標準的な薬物治療を終えた患者となるため、市販後は『3次または4次治療』の位置付けとなります」(同社)

また、PAPCワクチンの製造技術は他のがんへの適応拡大が十分可能だと同社は見ています。現在、同ワクチンに続く次世代の個別化治療薬として「胃がん」を対象としたパイプラインを研究開発中です。

今後の成長に向けて

【2024年】

治験開始に向けた規制当局(独立行政法人医薬品医療機器総合機構)との協議を行い、治験計画届を提出します。また、倫理委員会への提出資料と、治験実施医療機関との契約に向けた準備を進めています。

【2025~2026年】

フェーズIでは、食道がん患者3~6名を対象にPAPCワクチンの安全性と忍容性を評価し、臨床用量を決定。フェーズIIでは同3~6名を対象に有効性(免疫学的効果、抗腫瘍効果)の評価を行う予定です。治験と並行して、販売開始に向けた商用製造の開発を行い、医薬品製造販売業許可を申請します。

【2026~2027年】

治験データを取りまとめ、再生医療等製品の条件および期限付き承認制度を活用し、薬事申請を行います。

【2028年】

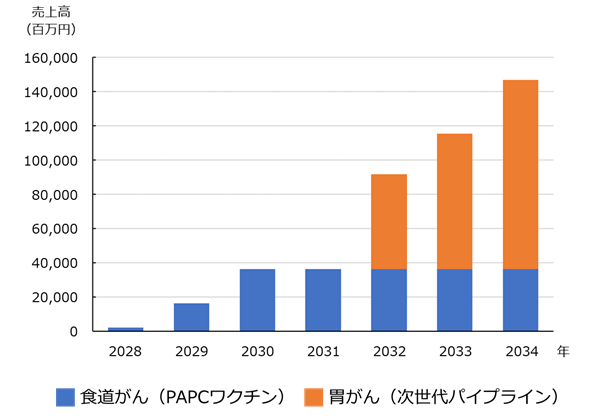

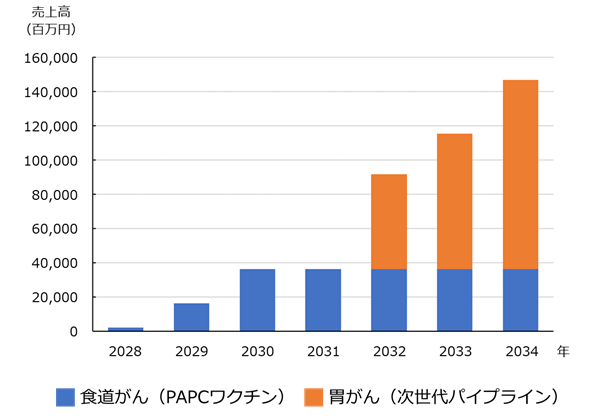

IPOに向けて準備をしつつ、薬事承認後、治験実施医療機関を含む南関東エリアの医療機関と提携し、販路を構築します。販売初年度は年間168人に提供する計画です。

【2029年以降】

販売2年目は年間1344人への提供を計画。初年度同様、南関東エリアの医療機関を中心に販路を拡大しつつ、論文やセミナー、IRを通じて、主要都市の医療機関への提供体制を築く計画です。2030年(販売3年目)には、売上ピークとなる3024人への治療提供(売上高約363億円)を目指します。

2032年には、現在、研究開発を進めている胃がんに対する「次世代のオーダーメイド型免疫細胞療法」の薬事承認・上市を計画。胃がんの市場規模は食道がんの3~4倍だといい、PAPCワクチンで築いた販路を活用するため、販売初年度から大きな利益を見込んでいます。

(出典:CF Angels)

類似上場企業(業態やサービス・製品などで類似性の見られる企業)

・コージンバイオ <177A> [東証G]

・ノイルイミューン・バイオテック <4893> [東証G]

・Chordia Therapeutics <190A> [東証G]

・キャンバス <4575> [東証G]

・ステラファーマ <4888> [東証G]

発行者・募集情報

■会社名

株式会社NPT

■設立年月日

2018年11月1日

■決算期

10月

■代表者

原 健一郎(代表取締役)

■本店所在地

東京都江東区有明3丁目5番7号TOC有明イーストタワー16階9号室

■URL

https://neopt.jp/

■発行する株式等の種類

普通株式

■目標募集額

10,000,000円

■上限募集額

99,000,000円

■発行価額

1株あたり 1,000円

■申込単位

100株 100,000円単位

■申込期間

2024/08/19(月)09:00~09/04(水)23:59

■申込証拠金振込期間

申込日から起算して4営業日以内

■資金使途

・上限募集額を発行する場合

払込金額の総額(上限募集額を発行の場合)99,000,000円のうち、発行諸費用として約16,290,000円を差し引いた後の手取概算額82,710,000円については、運転資金に72,710,000円、原料購入等に10,000,000円充当される。

・目標募集額以上、上限募集額未満の金額を発行する場合

払込金額の総額が10,000,000円(目標募集額を発行の場合)以上99,000,000円未満であった場合、差引手取概算額(7,350,000円~82,710,000円)については、運転資金および原料購入等に調達額に応じて充当される。

※本株式投資型クラウドファンディングの詳細については、CF Angelsの下記ページをご覧ください。

▼従来の全体的治療では治癒困難な『がん』に対し、個別化医療の技術を駆使し、新規薬剤・治療法を開発、社会に貢献する。

株探ニュース

| ・ | 普通株式型 |

| ・ | 目標募集額:1000万円、上限募集額:9900万円 |

| ・ | エンジェル税制あり(優遇措置B) |

| ・ | 類似上場企業:コージンバイオ <177A> [東証G]、ノイルイミューン・バイオテック <4893> [東証G]、Chordia Therapeutics <190A> [東証G]、キャンバス <4575> [東証G]、ステラファーマ <4888> [東証G] |

がん細胞の「ネオ抗原」に着目

NPTによると、現在、がんの最も一般的な治療法は抗がん剤ですが、がん細胞だけでなく正常な細胞にもダメージを与えてしまうため、副作用など安全面に課題があるほか、その有効性は患者の体力、免疫力とのバランス次第だといいます。

(出典:CF Angels)

一方、近年の遺伝子解析技術により、一人一人のがん細胞には、その人にしかない「ネオ抗原」が存在することが分かったそうです。

ネオ抗原は正常細胞には存在しない抗原で、ネオ抗原を標的とした治療は正常細胞にダメージを与えることなく、がん細胞をピンポイントに攻撃することが可能。同社はネオ抗原を標的とした、自己の免疫細胞を利用した高い安全性と有効性が期待される「PAPCワクチン」を開発しています。

「PAPCワクチン」が情報伝達⇒キラーT細胞ががん細胞を攻撃

(出典:CF Angels)

同社の方法はまず、がん患者から得られた、がんと正常組織を基に次世代シーケンスとネオ抗原解析を行い、がん細胞に特異的に発現する変異遺伝子(ネオ抗原)を同定。ネオ抗原の中から、キラーT細胞が反応しやすい5種類を絞り込みペプチドとして合成します。

その後、同一患者由来の単球を体外で抗原提示細胞(樹状細胞)へと変化させ、これに5種類のネオ抗原ペプチドを載せた抗原提示細胞の製品がPAPCワクチンです。

患者に皮内投与したPAPCワクチンはキラーT細胞にネオ抗原ペプチドの情報を伝達し、活性化したキラーT細胞は、同じネオ抗原ペプチドを持っているがん細胞を見つけると攻撃を開始、破壊します。

ネオ抗原ペプチドを直接体内に投与するよりも、抗原提示細胞に載せた状態で投与することで効率的にキラーT細胞を活性化することができ、また、ネオ抗原の種類は患者一人一人異なるため、その人に適した完全オーダーメイドの治療を提供できるそうです。

ネオ抗原を標的としたオーダーメイド治療薬の開発は盛んですが、同社の競合品の多くは、ネオ抗原そのものをmRNAまたはペプチドの形で直接、体に投与し、体の中にいる抗原提示細胞に届けるものだといいます。

この場合、ネオ抗原が体内の抗原提示細胞に届けられるか、届いたとしても正確に抗原提示できるかといった不確定要素がある一方、体外で抗原提示細胞を作り、それにネオ抗原を確実に載せて体に投与する同社の方法は、抗原提示細胞の品質が、体内にいる同細胞より高く、「これを多量に体に投与することでキラーT細胞を活性化する能力が、はるかに高いと予想されます」(同社)。

ビジネスモデル

同社自ら、製造・販売を行い、PAPCワクチンの製造はCDMO(医薬品開発製造受託機関)に業務委託し、同社は品質保証業務と販売業務を担います。

患者が免疫細胞療法を受ける方法は①保険診療②自由診療の2つです。

①は、公的医療保険に加入している人であれば、国が治療費を負担し、自己負担は最大3割。ただし、保険適用となるには、薬機法に準拠した基準をクリアする必要があります。

②は、治療費全額を患者本人が負担するもので、自由診療下で実施する免疫細胞療法は「再生医療等の安全性の確保等に関する法律(安確法)」で規制されており、「安全性の確保」を重視した内容です。

「私たちのビジネスモデルの前提は、がん免疫細胞療法を保険診療で受けられる治療にすることです。それによって、国民皆保険制度の庇護の下、国民誰もが受けられる治療を目指します」(同社)

薬事承認については、再生医療等製品の「期限付き・条件付き承認(早期承認)制度」を活用する予定です。同制度により、治験で必ずしも「有効性を確認」しなくとも「有効性を推定」できれば、薬事承認を受けられるといいます。

「PAPCワクチンも、この制度を活用するために『安全性の確認』『有効性の推定』をエンドポイントに設定した治験を行い、短期間での薬事承認を目指します」(同社)

同社はまず、治験を行い、再生医療等製品の早期承認制度を活用して薬事承認を受けた後、保険適用治療薬として上市、医療現場で標準的治療として展開していき、自ら製薬会社として製造・販売を行う計画です。

PAPCワクチンの対象者は年間約3100人

(出典:CF Angels)

同社によると、PAPCワクチンは薬物治療に該当します。食道がんの場合、薬物治療が適応となる患者数は年間約9000人。他のがん同様、ステージIVに近づくにつれて、生存率は低下し、ステージIV患者の1年生存率は約5割です。

PAPCワクチンの製造では、「アフェレーシス」という操作で大量の白血球を採取するため、比較的状態の良い患者に適しているといい、薬物治療対象者の5割前後に適応可能だと見込んでいます。

PAPCワクチン製造には5種類のネオ抗原を使用しますが、患者のがん細胞を解析し、同抗原を5種類以上持っていることを確認する必要があるそうです。「大学との共同研究で、食道がん患者のネオ抗原探索を行ったところ、約7割の患者で5種類以上のネオ抗原が確認されました。そのため、PAPCワクチンを受けていただける年間患者数は約3100人と見積もっています」(同社)。

食道がんに対する標準的な薬物治療では、1次治療は4つの治療薬から1つを選択し、この治療薬が効かない患者は2次治療へと進みますが、2次または3次治療として「パクリタキセル(抗がん剤)」を投与した患者は次の治療選択がないのが現状だといいます。

「PAPCワクチンは、初めてヒトに投与される治療薬であり、このような治療薬の治験対象患者は標準的な薬物治療を終えた患者となるため、市販後は『3次または4次治療』の位置付けとなります」(同社)

また、PAPCワクチンの製造技術は他のがんへの適応拡大が十分可能だと同社は見ています。現在、同ワクチンに続く次世代の個別化治療薬として「胃がん」を対象としたパイプラインを研究開発中です。

今後の成長に向けて

【2024年】

治験開始に向けた規制当局(独立行政法人医薬品医療機器総合機構)との協議を行い、治験計画届を提出します。また、倫理委員会への提出資料と、治験実施医療機関との契約に向けた準備を進めています。

【2025~2026年】

フェーズIでは、食道がん患者3~6名を対象にPAPCワクチンの安全性と忍容性を評価し、臨床用量を決定。フェーズIIでは同3~6名を対象に有効性(免疫学的効果、抗腫瘍効果)の評価を行う予定です。治験と並行して、販売開始に向けた商用製造の開発を行い、医薬品製造販売業許可を申請します。

【2026~2027年】

治験データを取りまとめ、再生医療等製品の条件および期限付き承認制度を活用し、薬事申請を行います。

【2028年】

IPOに向けて準備をしつつ、薬事承認後、治験実施医療機関を含む南関東エリアの医療機関と提携し、販路を構築します。販売初年度は年間168人に提供する計画です。

【2029年以降】

販売2年目は年間1344人への提供を計画。初年度同様、南関東エリアの医療機関を中心に販路を拡大しつつ、論文やセミナー、IRを通じて、主要都市の医療機関への提供体制を築く計画です。2030年(販売3年目)には、売上ピークとなる3024人への治療提供(売上高約363億円)を目指します。

2032年には、現在、研究開発を進めている胃がんに対する「次世代のオーダーメイド型免疫細胞療法」の薬事承認・上市を計画。胃がんの市場規模は食道がんの3~4倍だといい、PAPCワクチンで築いた販路を活用するため、販売初年度から大きな利益を見込んでいます。

(出典:CF Angels)

類似上場企業(業態やサービス・製品などで類似性の見られる企業)

・コージンバイオ <177A> [東証G]

・ノイルイミューン・バイオテック <4893> [東証G]

・Chordia Therapeutics <190A> [東証G]

・キャンバス <4575> [東証G]

・ステラファーマ <4888> [東証G]

発行者・募集情報

■会社名

株式会社NPT

■設立年月日

2018年11月1日

■決算期

10月

■代表者

原 健一郎(代表取締役)

■本店所在地

東京都江東区有明3丁目5番7号TOC有明イーストタワー16階9号室

■URL

https://neopt.jp/

■発行する株式等の種類

普通株式

■目標募集額

10,000,000円

■上限募集額

99,000,000円

■発行価額

1株あたり 1,000円

■申込単位

100株 100,000円単位

■申込期間

2024/08/19(月)09:00~09/04(水)23:59

■申込証拠金振込期間

申込日から起算して4営業日以内

■資金使途

・上限募集額を発行する場合

払込金額の総額(上限募集額を発行の場合)99,000,000円のうち、発行諸費用として約16,290,000円を差し引いた後の手取概算額82,710,000円については、運転資金に72,710,000円、原料購入等に10,000,000円充当される。

・目標募集額以上、上限募集額未満の金額を発行する場合

払込金額の総額が10,000,000円(目標募集額を発行の場合)以上99,000,000円未満であった場合、差引手取概算額(7,350,000円~82,710,000円)については、運転資金および原料購入等に調達額に応じて充当される。

※本株式投資型クラウドファンディングの詳細については、CF Angelsの下記ページをご覧ください。

▼従来の全体的治療では治癒困難な『がん』に対し、個別化医療の技術を駆使し、新規薬剤・治療法を開発、社会に貢献する。

| CFスタートアップスの強み・ポジショニング 1.スタートアップのステージに添った支援 ・株式投資型クラウドファンディング ・最先端スキームによる資本調達支援 ・上場会社・CVCとの資本提携・業務提携マッチング支援 ・EXIT(IPO、M&A)支援 2.上場会社・CVC向け支援 ・CVCファンドの組成・運営支援 ・上場会社のオープンイノベーション支援 |

| ~こちらの記事も読まれています(※外部リンク)~ |

| ▼ベンチャー企業へ投資した年に受けられる優遇措置 |

| ⇒エンジェル税制とは? |

株探ニュース

米株

米株