【特集】nms Research Memo(3):通期の営業利益は期初計画を超過達成

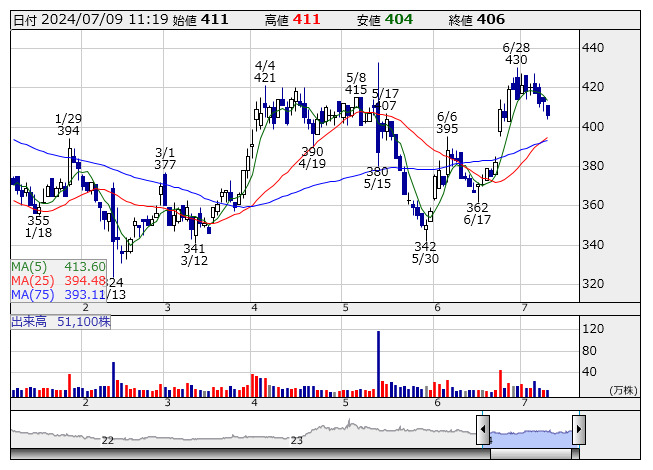

nms <日足> 「株探」多機能チャートより

nms <日足> 「株探」多機能チャートより■業績動向

1. 2024年3月期の業績概要

nmsホールディングス<2162>の2024年3月期の連結業績は、売上高が前期比7.8%減の72,874百万円、営業利益が同22.8%増の1,888百万円、経常利益が同10.1%増の1,570百万円、親会社株主に帰属する当期純利益が同45.8%増の737百万円となった。売上高は世界的な景気減速や主要顧客の生産調整の影響から期初予想の85,000百万円、修正予想の77,000百万円に対して大幅に未達となったが、営業利益は期初予想の1,800百万円を超過し、大幅な営業増益となった。セグメント別に見ると主要3事業ともに前期比で減収増益となったが、特にEMS事業のセグメント利益率が2023年3月期の0.9%から2024年3月期は1.7%へ、PS事業の利益率も同3.6%から4.9%へと改善したことが大きく寄与している。EMS事業ではベトナムやメキシコ、マレーシアなどの主要拠点における生産性改善やコスト構造の見直しによる収益性向上の効果が発現、PS事業では生産性向上のための施策や、部材調達コストの削減などを進めたことが寄与した。事業環境変化による顧客の減産影響等もあり、外部環境が非常に厳しかったなか、経営努力により収益性の向上を進め、期初に計画した営業利益を達成できたことを弊社ではポジティブに捉えている。

四半期ごとに連結ベースの業績動向を見ると、第1四半期は売上高18,565百万円、営業利益483百万円、第2四半期は売上高17,709百万円、営業利益14百万円と、特に第2四半期は一時的な国内・海外子会社間での連結調整影響が発現したことに加えて、EMS事業におけるマレーシアや中国での顧客の稼働低下による在庫調整影響が大きく反映されたことで利益水準が大きく低下したが、第3四半期は売上高18,407百万円、営業利益610百万円、第4四半期は売上高18,191百万円、営業利益779百万円と営業利益は下期に入って着実に改善を示した。

2. 事業別業績概況

(1) HS事業

HS事業の売上高は22,695百万円(前期比2.4%減)、セグメント利益は1,110百万円(同4.2%増)となった。国内事業に関しては、自動車・半導体関連を中心とした顧客の生産調整による影響によって売上高の伸び率が抑制されたものの、利益面では単価交渉による原価率改善や適正販管費の管理強化など、基盤強化策の実行を進めた。また、海外事業においては、中国における客先在庫調整による減産影響、ベトナムでの新規受注獲得による教育費用などの利益圧迫要因があったが、各種基盤強化により収益性の改善が進んだ。これらを背景として、セグメント全体としての売上高は前年同期比でわずかに減少したが、セグメント利益については増益を確保した。

(2) EMS事業

EMS事業の売上高は、34,290百万円(前期比10.1%減)、セグメント利益は575百万円(同74.1%増)となった。同事業は、マレーシア、ベトナム、中国、メキシコなどにおいて生産活動を展開しているが、売上規模の大きいマレーシアにおける大手日系家電メーカーの在庫調整影響、また、中国における景気減速影響も受けたことで減収となった。一方、営業利益は、拠点における生産性改善やコスト構造の見直しの成果もあり、前期比で大幅に改善することができた。損益を四半期ごとに見ると、第1四半期のセグメント利益は242百万円と順調だったが、第2四半期はセグメント損失107百万円となり、セグメントとして赤字となった。第1四半期から第2四半期にかけて中国やマレーシアを中心に顧客である大手日系家電メーカーのエアコン生産が最終需要減や在庫調整により大きく落ち込んでおり(特に欧州でのヒートポンプへの補助金削減によりメーカー各社が大幅減産を余地なくされたことの影響が大きい)、同社もその影響を受けて売上高・セグメント利益が落ち込んだ。一方、第3四半期のセグメント利益は85百万円、第4四半期は354百万円となり、特に第4四半期の利益水準は大きく良化した。

(3) PS事業

PS事業の売上高は、15,888百万円(前期比9.8%減)、セグメント利益は785百万円(同23.3%増)となった。損益を四半期ごとに見ると、PS事業は複写機メーカー向けが売上高の60%程度を構成しており、市場自体の大きな成長が見込みにくいことから、同社ではコスト削減や生産性改善による利益率の向上を目指している。2024年3月期においては、売上高は海外における需要減少及び在庫調整影響が大きく前期比で減収となったものの、セグメント利益は前期比で大幅に増加しており、同社が目指すコスト削減や生産性改善の効果の刈り取りが奏功している点が注目される。

3. 財務状況

2024年3月末における資産合計は前期末比2,956百万円減の35,976百万円となった。流動資産は26,178百万円となり、同3,842百万円減少した。これは主に現金及び預金が同1,203百万円増加した一方で、売上高の減少に伴って受取手形、売掛金及び契約資産が同2,030百万円、棚卸資産(製品、仕掛品、原材料及び貯蔵品の合計額)が同3,376百万円減少したことによるもので、運転資金の回収が進んだ形だ。固定資産は9,784百万円となり、同899百万円増加した。有形固定資産が同891百万円増加した一方、投資その他の資産、無形固定資産には大きな変動はなかった。

負債合計は前期末比3,786百万円減の32,631百万円となった。流動負債は29,219百万円となり、同700百万円増加した。これは主に支払手形及び買掛金が同2,704百万円減少したが、短期借入金が同1,055百万円増加し、固定負債にあった社債の償還期限が1年以内となったことで流動負債に1年内償還予定の社債が2,000百万円新たに計上されたことによる。一方、固定負債は前期末比で4,486百万円減の3,411百万円と大きく減少した。2,000百万円の社債が返済期限が近くなったことで流動負債へ振り替えられたこと、また、長期借入金が同2,856百万円減少したことによる。純資産合計は同829百万円増の3,344百万円となった。2024年3月末時点での自己資本比率は9.3%となり、2023年3月末時点の6.4%から2.9ポイントの改善となった。また、有利子負債は短期借入金が16,288百万円、1年内償還予定の社債が2,000百万円、長期借入金が1,874百万円であり、有利子負債合計が20,163百万円となる。支払金利は739百万円、社債発行費償却13百万円が計上されており、同社の利益水準に対して金融費用の支払い負担の大きさは依然として無視できず、有利子負債の早期削減と自己資本比率の向上は今後も同社の重要課題である。

同社は財務基盤の強化に向けて、部材を戦略的に確保しつつ、過剰在庫を圧縮すること、仕入れから回収までのサイクルを短くすることなどに取り組んでいる。加えて、投資の精査や各種KPIを設定し、キャッシュ・フローの観点から財務健全性を高めるために各種施策を実行している。また、外部環境の変化が早いなか、部材調達ソースの多様化や為替エクスポージャー圧縮への対応なども実行している。事業面においては、ニーズが堅調なことに加えて基盤強化策の着実な実行により、収益性が高まってくると見られる。利益が積み上がるにつれ、財務健全性が回復することを期待したい。

(執筆:フィスコ客員アナリスト 永岡宏樹)

《SO》

提供:フィスコ

米株

米株