【特集】田部井美彦(内藤証券)が斬る ―どうなる?半年後の株価と為替―

日米の株式相場が好調だ。日経平均株価は史上初めて4万円の大台を突破。S&P500種株価指数は5000ポイントの大台に乗せ、ダウ工業株30種平均も4万ドルに迫っている。AI(人工知能)、半導体関連ブームを背景に、資本市場に大量の資金が流入しているためだ。もっとも、ロシアによるウクライナ侵攻やイスラエルとイスラム組織ハマスの衝突は収束のメドがつかず、世界的なインフレもなお続く。中国経済の停滞懸念も強まっており、市場の先行き不透明感が払拭されたわけではない。アナリストやエコノミストなどの専門家は、「半年後の株価」や「半年後の為替」をどう見ているのか。インタビューを通じて、著名アナリストに予測してもらい、その背景を詳報する。第23回は内藤証券の田部井美彦・投資調査部長に話を聞いた。

●田部井美彦(たべい・よしひこ)

内藤証券株式会社 投資調査部長 リサーチ・ヘッド&チーフストラテジスト

内藤証券株式会社 投資調査部長 リサーチ・ヘッド&チーフストラテジスト

経済専門チャンネルの「日経CNBC」、テレビ東京系列の経済情報番組「ワールドビジネスサテライト」に出演。TOKYO MXテレビで放送されるストックボイスの番組で、毎週金曜日の「マーケットワイド」(13:45~)に2006年から出演。このほか、東洋経済オンライン、QUICKニュースなどに寄稿、コメントを寄せている。

――日米の株式相場が好調に推移しています。半年後(9月末)の日米株価の予測を教えてください。

田部井:私は半年後の日経平均株価を4万1000円程度、S&P500種株価指数を4800ポイント程度だと予測しています。足もとで好調の日経平均株価は夏場にかけて3万7000円程度まで下落する可能性がありますが、その後は回復し、再び4万円台を超えるでしょう。

――日本株の好調が続くと予測する理由を教えてください。

田部井:日経平均株価の好調が続くのには、複数の条件があります。例えば、4-6月期の企業収益の増益基調が確認できることです。2024年の春季労使交渉(春闘)で賃上げ幅が23年時を超えることに加えて、中小企業が賃金を引き上げることも大事です。それに伴い、ゴールデンウイークの消費額がどの程度増加するかも注目されます。足もとで高止まりしている米国の金利が低下することも確認する必要があるでしょう。しかし、日経平均株価はこれらの条件をこなしながら総じて上昇基調を維持すると私は考えています。

――日本ではデフレからインフレへの物価動向にも変化が出てきました。

田部井:物価が上昇することにより、資産形成の大半を預貯金にしていた多くの日本人が「脱・現金主義」に踏み出しています。日本は超低金利が続いており、インフレの中で預貯金のままにしておけば金融資産の実質的な価値が目減りしてしまうからです。低金利に耐えられなくなった個人の資金が資本市場ににじみ出てきているとも言えるでしょう。

さらに、それを後押ししたのが、24年1月から始まった新しい少額投資非課税制度(NISA)です。生涯で利用できる非課税の投資枠は最大1800万円と、現行の一般NISAの3倍に拡大しました。非課税で運用できる期間も恒久化され、長期の資産形成がしやすくなりました。

新NISAの開始を受けて個人投資家の多くが日本の大手企業株に買いを入れています。これらは、もともと預貯金だったお金ですから、低リスクの銘柄に長期投資するわけです。例えば、三菱UFJフィナンシャル・グループ <8306> [東証P]やトヨタ自動車 <7203> [東証P]、三菱商事 <8058> [東証P]などといった銘柄です。今後は日銀がマイナス金利を解除する見通しですが、短期的に普通預金の金利が1%に達するとは思えず、個人がより高い利回りを見込める株式市場に投資するのは合理的な行動と言えるでしょう。

――日本の家計金融資産は2000兆円超と言われています。この一部が株式市場に流入すれば、株式相場を大きく押し上げるのではないでしょうか。

田部井:その通りです。現在のプライム市場の時価総額は960兆円程度あります。例えば、日本の金融資産の10分の1の約200兆円(プライム市場時価総額の20%程度に相当)が株式市場に流入すれば、外国人の投資家の買いも巻き込み、日経平均株価が5万円を超える可能性があります。

――日経平均株価の上昇ペースが速いことから、市場関係者の一部からは相場の過熱感を懸念する声も出ています。

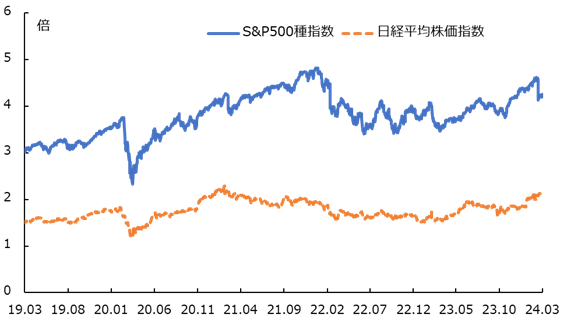

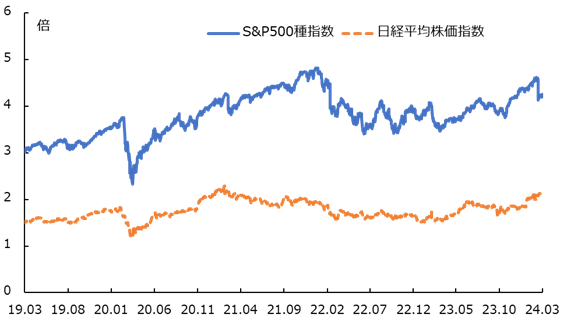

田部井:私は足もとの日経平均株価は「秩序ある上昇」をしていると考えています。日経平均株価の予想PER(株価収益率)は3月初めの時点で17倍弱です。これはS&P500の21倍超と比べて大幅に低い数値です。成長期待は日米で違いますが、やはり日本株には割安感があると言えるでしょう。

1980年代のバブル経済時の日経平均株価の予想PERは60~70倍でした。これは一部の銀行や企業の資産価値を過度に評価して株価が上がっていったためです。現在は企業の技術や業績を評価して株価が上昇していることからPERも抑えられています。日経平均株価のPBR(株価純資産倍率)もなお1.5倍程度にとどまります。こうしたことから、足もとの株価上昇はバブルとは言えないと私は判断しています。

●S&P500と日経平均株価のPBR

――現在は半導体関連が株式相場の上昇を引っ張っていますが、こうした傾向は続くのでしょうか。

田部井:シリコンサイクル(半導体市況の好不況の波のこと)はまだ上昇し始めたところで、半導体関連企業の業績はこれから改善していくと見られます。すぐに半導体の好況が終わることはなく、関連銘柄には収益改善を確認しながら買いが入っていく可能性が高いと予測しています。

――外国為替市場では円安・ドル高が続いています。今後の展開をどう見ていますか。

田部井:日銀は個人消費や住宅投資の動きを注視しており、一気に金利を引き上げることは考えられません。このため、円相場が年内に1ドル=140円前後まで上昇する可能性は低いでしょう。

――米国株の動きをどう予想しますか。

田部井:4-6月期の企業業績を確認するまでは一時的な調整が入ると考えられます。米国のインフレ率や金利の高止まりも株式相場にはマイナスの材料です。秋以降は11月の大統領選に向けて、株式市場はトランプ前大統領の再選を織り込んでいくでしょう。このため、シェールガス関連や減税期待からの消費関連などに買いが入る可能性があります。FRB(米連邦準備理事会)による利下げ期待が高まれば、株式相場も回復し始めると考えられます。そうした意味では夏場の調整は押し目買いの機会になるかもしれません。

――注目する銘柄や業種は。

田部井:日本株では半導体関連、素材産業、鉱業関連です。例えばSWCC <5805> [東証P]です。変電所の更新需要が増えており、中期経営計画やIR(投資家向け広報)もしっかりしており、資本効率化も進めています。レゾナック・ホールディングス <4004> [東証P]、栗田工業 <6370> [東証P]、INPEX <1605> [東証P]などにも注目しています。米国株ではエヌビディア<NVDA>やアーム・ホールディングス<ARM>、クアルコム<QCOM>に注目しています。特にアームは、多くの企業が同社の設計図を用いて半導体を製造しており、今後も買いが入ることを期待できます。

(※聞き手は日高広太郎)

株探ニュース

●田部井美彦(たべい・よしひこ)

経済専門チャンネルの「日経CNBC」、テレビ東京系列の経済情報番組「ワールドビジネスサテライト」に出演。TOKYO MXテレビで放送されるストックボイスの番組で、毎週金曜日の「マーケットワイド」(13:45~)に2006年から出演。このほか、東洋経済オンライン、QUICKニュースなどに寄稿、コメントを寄せている。

| 田部井美彦氏の予測 4つのポイント | |

| (1) | 半年後の日経平均株価は4万1000円程度 |

| (2) | 半年後のS&P500種株価指数は4800ポイント程度 |

| (3) | 年内の外国為替市場で1ドル=140円前後まで円高・ドル安が進む可能性は低い |

| (4) | 注目する銘柄は日本市場では半導体、素材、鉱業関連、米国は半導体関連 |

――日米の株式相場が好調に推移しています。半年後(9月末)の日米株価の予測を教えてください。

田部井:私は半年後の日経平均株価を4万1000円程度、S&P500種株価指数を4800ポイント程度だと予測しています。足もとで好調の日経平均株価は夏場にかけて3万7000円程度まで下落する可能性がありますが、その後は回復し、再び4万円台を超えるでしょう。

――日本株の好調が続くと予測する理由を教えてください。

田部井:日経平均株価の好調が続くのには、複数の条件があります。例えば、4-6月期の企業収益の増益基調が確認できることです。2024年の春季労使交渉(春闘)で賃上げ幅が23年時を超えることに加えて、中小企業が賃金を引き上げることも大事です。それに伴い、ゴールデンウイークの消費額がどの程度増加するかも注目されます。足もとで高止まりしている米国の金利が低下することも確認する必要があるでしょう。しかし、日経平均株価はこれらの条件をこなしながら総じて上昇基調を維持すると私は考えています。

――日本ではデフレからインフレへの物価動向にも変化が出てきました。

田部井:物価が上昇することにより、資産形成の大半を預貯金にしていた多くの日本人が「脱・現金主義」に踏み出しています。日本は超低金利が続いており、インフレの中で預貯金のままにしておけば金融資産の実質的な価値が目減りしてしまうからです。低金利に耐えられなくなった個人の資金が資本市場ににじみ出てきているとも言えるでしょう。

さらに、それを後押ししたのが、24年1月から始まった新しい少額投資非課税制度(NISA)です。生涯で利用できる非課税の投資枠は最大1800万円と、現行の一般NISAの3倍に拡大しました。非課税で運用できる期間も恒久化され、長期の資産形成がしやすくなりました。

新NISAの開始を受けて個人投資家の多くが日本の大手企業株に買いを入れています。これらは、もともと預貯金だったお金ですから、低リスクの銘柄に長期投資するわけです。例えば、三菱UFJフィナンシャル・グループ <8306> [東証P]やトヨタ自動車 <7203> [東証P]、三菱商事 <8058> [東証P]などといった銘柄です。今後は日銀がマイナス金利を解除する見通しですが、短期的に普通預金の金利が1%に達するとは思えず、個人がより高い利回りを見込める株式市場に投資するのは合理的な行動と言えるでしょう。

――日本の家計金融資産は2000兆円超と言われています。この一部が株式市場に流入すれば、株式相場を大きく押し上げるのではないでしょうか。

田部井:その通りです。現在のプライム市場の時価総額は960兆円程度あります。例えば、日本の金融資産の10分の1の約200兆円(プライム市場時価総額の20%程度に相当)が株式市場に流入すれば、外国人の投資家の買いも巻き込み、日経平均株価が5万円を超える可能性があります。

――日経平均株価の上昇ペースが速いことから、市場関係者の一部からは相場の過熱感を懸念する声も出ています。

田部井:私は足もとの日経平均株価は「秩序ある上昇」をしていると考えています。日経平均株価の予想PER(株価収益率)は3月初めの時点で17倍弱です。これはS&P500の21倍超と比べて大幅に低い数値です。成長期待は日米で違いますが、やはり日本株には割安感があると言えるでしょう。

1980年代のバブル経済時の日経平均株価の予想PERは60~70倍でした。これは一部の銀行や企業の資産価値を過度に評価して株価が上がっていったためです。現在は企業の技術や業績を評価して株価が上昇していることからPERも抑えられています。日経平均株価のPBR(株価純資産倍率)もなお1.5倍程度にとどまります。こうしたことから、足もとの株価上昇はバブルとは言えないと私は判断しています。

●S&P500と日経平均株価のPBR

――現在は半導体関連が株式相場の上昇を引っ張っていますが、こうした傾向は続くのでしょうか。

田部井:シリコンサイクル(半導体市況の好不況の波のこと)はまだ上昇し始めたところで、半導体関連企業の業績はこれから改善していくと見られます。すぐに半導体の好況が終わることはなく、関連銘柄には収益改善を確認しながら買いが入っていく可能性が高いと予測しています。

――外国為替市場では円安・ドル高が続いています。今後の展開をどう見ていますか。

田部井:日銀は個人消費や住宅投資の動きを注視しており、一気に金利を引き上げることは考えられません。このため、円相場が年内に1ドル=140円前後まで上昇する可能性は低いでしょう。

――米国株の動きをどう予想しますか。

田部井:4-6月期の企業業績を確認するまでは一時的な調整が入ると考えられます。米国のインフレ率や金利の高止まりも株式相場にはマイナスの材料です。秋以降は11月の大統領選に向けて、株式市場はトランプ前大統領の再選を織り込んでいくでしょう。このため、シェールガス関連や減税期待からの消費関連などに買いが入る可能性があります。FRB(米連邦準備理事会)による利下げ期待が高まれば、株式相場も回復し始めると考えられます。そうした意味では夏場の調整は押し目買いの機会になるかもしれません。

――注目する銘柄や業種は。

田部井:日本株では半導体関連、素材産業、鉱業関連です。例えばSWCC <5805> [東証P]です。変電所の更新需要が増えており、中期経営計画やIR(投資家向け広報)もしっかりしており、資本効率化も進めています。レゾナック・ホールディングス <4004> [東証P]、栗田工業 <6370> [東証P]、INPEX <1605> [東証P]などにも注目しています。米国株ではエヌビディア<NVDA>やアーム・ホールディングス<ARM>、クアルコム<QCOM>に注目しています。特にアームは、多くの企業が同社の設計図を用いて半導体を製造しており、今後も買いが入ることを期待できます。

(※聞き手は日高広太郎)

◆日高広太郎(ジャーナリスト、広報コンサルティング会社代表)

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

株探ニュース

米株

米株