【市況】明日の株式相場に向けて=天下分け目となる8月相場の「月足」

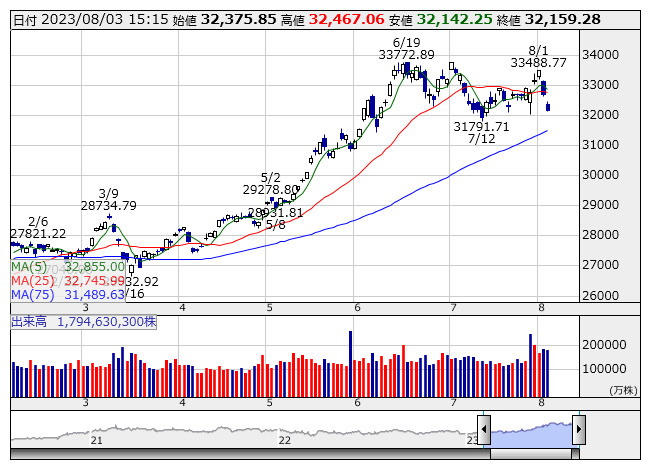

日経平均 <日足> 「株探」多機能チャートより

日経平均 <日足> 「株探」多機能チャートより米国債の格下げショックといっても、何に怯えて売っているのかが定かではない。フィッチが1日に米国の長期外貨建て発行体の格付けを最上位の「トリプルA」から「ダブルAプラス」に引き下げたことが波紋を呼んでいるが、実際これによって米国債を売らなければならなくなるような機関投資家はおそらく皆無に近いはずである。株式市場においても米国株、ましてや日本株を慌てて売る蓋然性は極めて乏しいといってよい。

また、今回の格下げは寝耳に水という話ではない。フィッチは今年5月に米国債の格付け見通しをトリプルAに据え置きながら「ネガティブ」とし、その時点で「フィッチの見解として米国債はトリプルA格にそぐわない」と格下げ実施を示唆していた。米政府はコロナ対策で緊急かつ上限なき財政出動をした後であり、財務の悪化は半ば当たり前という部分もあった。フィッチは大手格付け会社としての見解をきっちり明示していたわけだ。今回はその延長線上のイベントであり、マーケットを揺るがすようなインパクトを持った材料ではないことは明白だ。

世界の株式市場は時間軸的に調整局面への移行をうかがっていた時期にあった。そのトリガーを引いたのが米国債格下げというイベントだったということに過ぎない。フィッチの格下げは株式市場で悪役にされたが、理由付けのため確信犯的に押し付けられた面もあったように思われる。12年前のS&Pの米国債格下げでは、その後米国株市場が2割近い調整を強いられ回復まで半年程度の期間を要したことが、前例としてクローズアップされた。しかし、市場関係者は「そもそも12年前の記憶を思い起こして、そうなる前に売らなければと考えた投資家が果たしてどれだけいたのかは疑問。すべては後講釈で、おそらくAIトレードに追随する形で、投げさせられたというのが実情」(中堅証券ストラテジスト)という。米国債格下げショックは一過性の悪材料というよりは売りの口実に使われただけで尾を引く可能性は低い。

ただし、これまでマーケットは楽観に傾き過ぎていた嫌いはある。「米国ではFear&Greed Index(恐怖・強欲指数)が注目されていて、直近は90から67まで急低下した。しかし、これはExtremely Greed(超強欲)からGreed(並の強欲)になったに過ぎない」(ネット証券マーケットアナリスト)と指摘する。一方、お馴染みのVIX指数の方は、前日にマドを開けて上昇し終値で16.09まで水準を切り上げてきたが、これは5月末以来約2カ月ぶりの高値ながら、大勢トレンドとしては底値もみ合い圏にある。見方によってはそれだけ“不安の伸びしろ”は大きいともいえる。

テクニカル的には、日経平均の月足チャートが市場関係者の一部で話題となっている。コロナショックで叩き売られた20年3月の下ヒゲ大陰線を基点に、日経平均は歴史的な戻りを演じてきた。だが、今年の年初から6月までの月足6連続陽線の後、7月の下ヒゲ陰線が俗に首つり足と呼ばれる形状で、高値圏ではトレンド転換を暗示する。仮に次の月足が大陰線で下放れればそれを否応なく裏付ける形となる。海外投資家が夏休みに入っている8月相場だが、その意味で重要な役回りを担うこととなりそうだ。

あすのスケジュールでは、7月の輸入車販売、7月の社名別新車販売、7月の軽自動車販売など。また、3カ月物国庫短期証券の入札が前場取引時間中に行われる。海外では6月のユーロ圏小売売上高のほか、7月の米雇用統計に対するマーケットの関心が高い。国内主要企業の決算発表ではキッコーマン<2801>、味の素<2802>、日本製鉄<5401>、三菱重工業<7011>、伊藤忠商事<8001>、丸紅<8002>、ユニ・チャーム<8113>、オリックス<8591>、三井不動産<8801>、ソフトバンク<9434>などが予定されている。(銀)

出所:MINKABU PRESS

米株

米株