【特集】林卓郎(岩井コスモ証券)が斬る ―どうなる?半年後の株価―

米シリコンバレーバンク破綻などを受けた米欧の金融不安がひとまず落ち着き、日米の株式市場にも一定の安心感が広がりつつある。ただ、米国では連邦債務の上限を巡る議会の対立が解けず、米国債の債務不履行(デフォルト)で市場や経済が混乱する懸念が残る。ロシアによるウクライナ侵攻は収束のメドがつかず、米国と中国の政治経済の対立も残る。アナリストやエコノミストなどの専門家は、「半年後の株価」や「半年後の為替」をどう見ているのか。インタビューを通じて、著名アナリストに予測してもらい、その背景を詳報する。第14回は岩井コスモ証券の林卓郎・投資情報センター長に話を聞いた。

●林 卓郎(はやしたくろう)

証券系調査機関での企業アナリストを皮切りに、テクニカルアナリスト、市場分析業務などに従事。国内保険会社にて国内株式を中心としたファンド運用や、為替トレードや外債投資を手掛けた後、2004年コスモ証券に(再)入社。自己売買部門での短期運用業務を担当後、2008年から日本株市場分析に従事。テレビ東京モーニングサテライトなどメディア出演多数。日本証券アナリスト協会認定アナリスト。

証券系調査機関での企業アナリストを皮切りに、テクニカルアナリスト、市場分析業務などに従事。国内保険会社にて国内株式を中心としたファンド運用や、為替トレードや外債投資を手掛けた後、2004年コスモ証券に(再)入社。自己売買部門での短期運用業務を担当後、2008年から日本株市場分析に従事。テレビ東京モーニングサテライトなどメディア出演多数。日本証券アナリスト協会認定アナリスト。

―― 「セル・イン・メイ(株は5月に売れ)」という相場格言を覆し、日米の株式相場は足元では好調に推移しています。半年後(10月末)の日経平均株価、ダウ工業株30種平均をどう予測しますか。

林:私は半年後の日経平均株価を3万3000円程度だと予測しています。海外不安は残りますが、日本企業の業績予想は想定以上に明るく、上方修正も増えています。現時で14倍程度の日経平均株価の予想PER(株価収益率)は、この10年平均の15倍台に近づいていくと考えられます。

ダウ工業株30種平均は3万5000ドル程度だと見ています。夏場に向けて下押し圧力がかかるとみられますが、後半は景気回復の動きが強まるためです。

―― 日本株の予測には、米欧諸国と比べた相対的な投資環境の良さが反映されているように見えます。背景を教えてください。

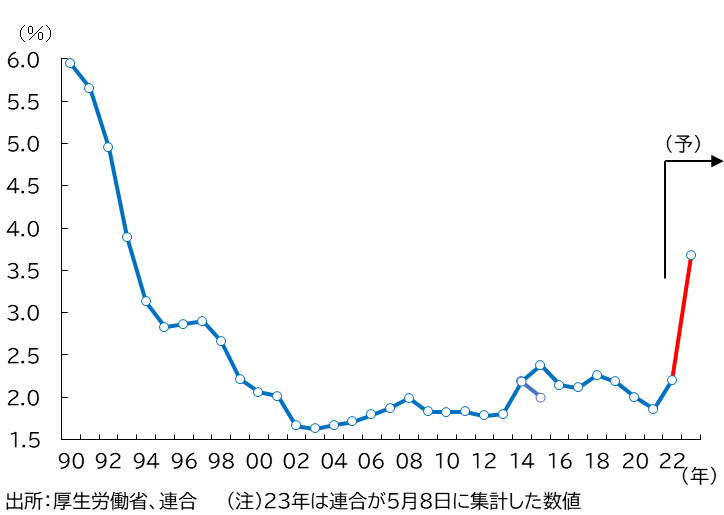

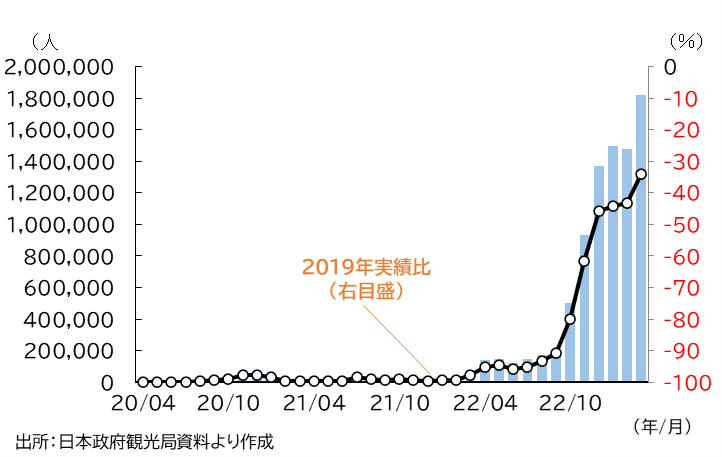

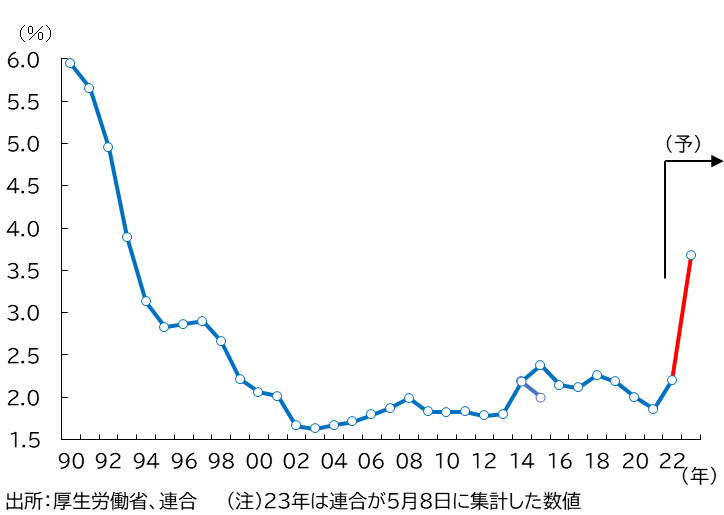

林:日本の春季労使交渉の賃上げ率は3%を超え、約30年ぶりの高水準です。物価高は続いているものの、新型コロナウイルスの感染拡大がやや落ち着いたことからペントアップ(先送り)需要がさらに出てくるでしょう。インバウンド(訪日外国人)の消費額も急増しており、内需は堅調に推移するでしょう。

日銀が発表した3月の全国企業短期経済観測調査(短観)によると、デジタル投資などを中心に2023年度の設備投資も堅調に推移する見通しです。半導体産業などの国内回帰も進んでいます。半導体の需給がある程度緩和されたことから、昨年、景気の足かせとなった自動車生産も回復してきました。

図1 主要企業の賃上げ率(定昇含む)の推移

―― 海外投資家からの買いも増えているようです。

林:著名投資家ウォーレン・バフェット氏が日本株に強気姿勢を示したことなどをきっかけに、海外投資家の日本株への注目も高まっています。日本取引所グループ(JPX)の投資部門別売買動向によると、海外投資家の現物株の買い越しが続いています。このところ海外投資家の売買は長続きしませんでしたが、かつては半年間くらい買い越しが続くことが珍しくありませんでした。本格的な海外投資家の日本株買いが戻ってくることを期待しています。

―― 東京証券取引所が3月末に、PBR(株価純資産倍率)の低迷する上場企業などに対して、改善策を開示・実行するよう要請しました。取引所としては世界でも異例の要請ですが、日本の株式相場への影響をどう見ますか。

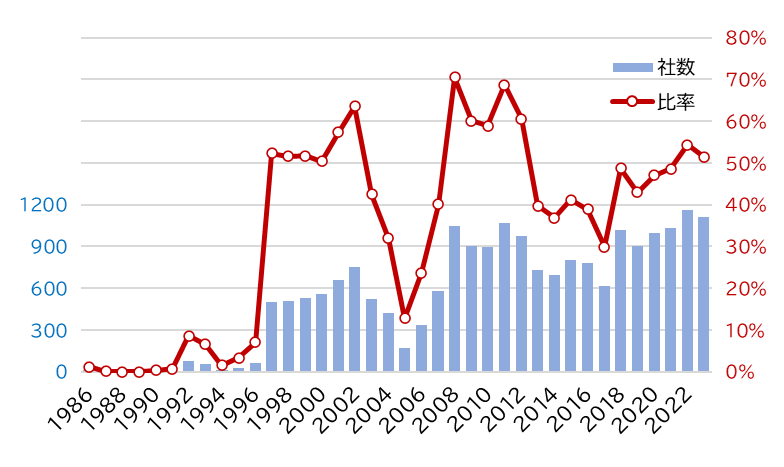

林:東証のPBRの改善要請は株式市場にとってプラスだと思います。日本は人口減少に直面しているだけに、生産性や資本効率の向上は不可欠です。こうした意味では良いタイミングで東証が打ち出した施策だと思います。低PBRの会社にはアクティビスト(物言う株主)からの経営への圧力も強まっており、自社株買いなどにより、割安感が修正され得ると思います。もっとも、自社株買いには限界があります。企業が今後発表する中長期の成長戦略が投資家から失望されれば、持続的な株式相場の押し上げ要因にはならないでしょう。

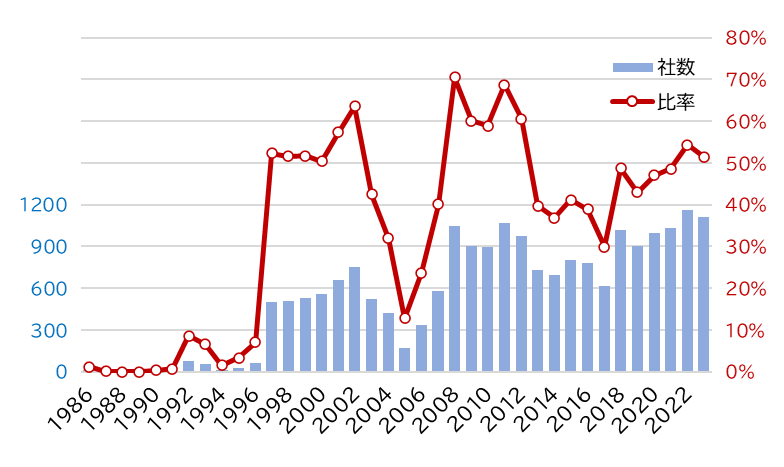

図2 PBR1倍割れ社数比率(TOPIX採用)

―― 米ダウ工業株30種平均の予想は、日本株に比べると上昇率が控えめですね。

林:米連邦準備理事会(FRB)による利上げはそろそろ打ち止めになる見通しですが、金利は引き続き高い水準です。地方銀行の破綻や銀行の貸し渋りなどへの懸念も、マーケットを動揺させています。夏場にかけては景気がやや後退し、株式相場も悪影響を受ける局面があるかもしれません。ペンディング需要のはげ落ちを懸念する声もあります。このため、今後半年間の米国株は日本株に比べれば上昇率は低くなるでしょう。

もっとも、米個人消費は予想以上に好調です。金融不安への懸念も今のところ後退しています。企業業績も堅調で、株式市場の需給も改善しつつあるように見えます。景気が予想以上に底堅く、インフレと深刻な不況が同時進行する「スタグフレーション」への懸念は後退しました。大きな株価の調整はないと見ています。

―― 注目している日本市場の業種や個別銘柄はありますか。

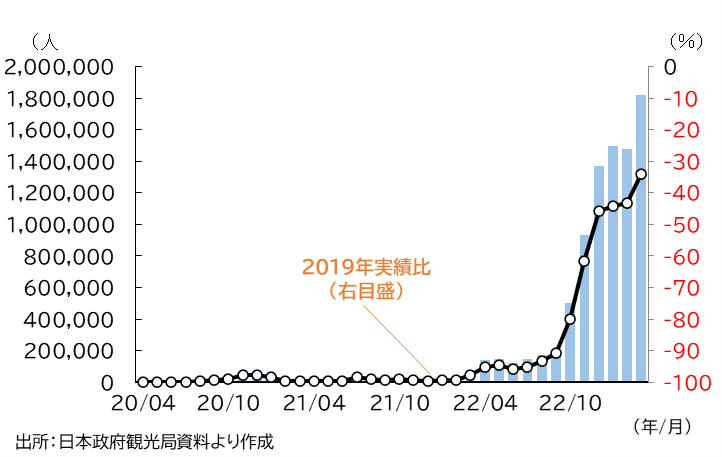

林:昨年はバリュー(割安)株が投資家に評価されましたが、今年はグロース(成長)株も同時に評価されています。日本独自の優位性を持つセクターに注目しています。特に韓国、台湾などからの訪日外国人の増加を受けて、ホテルや旅行業、百貨店、都市部に展開しているドラッグストアチェーンなどには買いが入りやすくなるでしょう。中国政府が将来的に日本への団体旅行を許可すれば、さらにインバウンド需要が期待できます。

もう1つは、東証のPBR改善要請に関連する銘柄です。低PBRの企業は自社株買いや配当の強化、成長戦略の構築などを打ち出し、割安感を修正する必要があります。銀行株や著名投資家のバフェット氏が投資を増やしている商社株などに注目しています。

図3 訪日外国人客数の推移

(※聞き手は日高広太郎)

株探ニュース

●林 卓郎(はやしたくろう)

| 林 卓郎氏の予測 4つのポイント | |

| (1) | 半年後の日経平均株価は3万3000円程度、PER改善の動き |

| (2) | 半年後のダウ工業株30種平均は3万5000ドル程度、夏場に向けて下押し圧力 |

| (3) | 東証のPBR改善要請は株式相場にプラスだが、企業の対応によっては失望も |

| (4) | 日本株ではホテルや旅行、百貨店などインバウンド関連、銀行、商社に注目 |

―― 「セル・イン・メイ(株は5月に売れ)」という相場格言を覆し、日米の株式相場は足元では好調に推移しています。半年後(10月末)の日経平均株価、ダウ工業株30種平均をどう予測しますか。

林:私は半年後の日経平均株価を3万3000円程度だと予測しています。海外不安は残りますが、日本企業の業績予想は想定以上に明るく、上方修正も増えています。現時で14倍程度の日経平均株価の予想PER(株価収益率)は、この10年平均の15倍台に近づいていくと考えられます。

ダウ工業株30種平均は3万5000ドル程度だと見ています。夏場に向けて下押し圧力がかかるとみられますが、後半は景気回復の動きが強まるためです。

―― 日本株の予測には、米欧諸国と比べた相対的な投資環境の良さが反映されているように見えます。背景を教えてください。

林:日本の春季労使交渉の賃上げ率は3%を超え、約30年ぶりの高水準です。物価高は続いているものの、新型コロナウイルスの感染拡大がやや落ち着いたことからペントアップ(先送り)需要がさらに出てくるでしょう。インバウンド(訪日外国人)の消費額も急増しており、内需は堅調に推移するでしょう。

日銀が発表した3月の全国企業短期経済観測調査(短観)によると、デジタル投資などを中心に2023年度の設備投資も堅調に推移する見通しです。半導体産業などの国内回帰も進んでいます。半導体の需給がある程度緩和されたことから、昨年、景気の足かせとなった自動車生産も回復してきました。

図1 主要企業の賃上げ率(定昇含む)の推移

―― 海外投資家からの買いも増えているようです。

林:著名投資家ウォーレン・バフェット氏が日本株に強気姿勢を示したことなどをきっかけに、海外投資家の日本株への注目も高まっています。日本取引所グループ(JPX)の投資部門別売買動向によると、海外投資家の現物株の買い越しが続いています。このところ海外投資家の売買は長続きしませんでしたが、かつては半年間くらい買い越しが続くことが珍しくありませんでした。本格的な海外投資家の日本株買いが戻ってくることを期待しています。

―― 東京証券取引所が3月末に、PBR(株価純資産倍率)の低迷する上場企業などに対して、改善策を開示・実行するよう要請しました。取引所としては世界でも異例の要請ですが、日本の株式相場への影響をどう見ますか。

林:東証のPBRの改善要請は株式市場にとってプラスだと思います。日本は人口減少に直面しているだけに、生産性や資本効率の向上は不可欠です。こうした意味では良いタイミングで東証が打ち出した施策だと思います。低PBRの会社にはアクティビスト(物言う株主)からの経営への圧力も強まっており、自社株買いなどにより、割安感が修正され得ると思います。もっとも、自社株買いには限界があります。企業が今後発表する中長期の成長戦略が投資家から失望されれば、持続的な株式相場の押し上げ要因にはならないでしょう。

図2 PBR1倍割れ社数比率(TOPIX採用)

―― 米ダウ工業株30種平均の予想は、日本株に比べると上昇率が控えめですね。

林:米連邦準備理事会(FRB)による利上げはそろそろ打ち止めになる見通しですが、金利は引き続き高い水準です。地方銀行の破綻や銀行の貸し渋りなどへの懸念も、マーケットを動揺させています。夏場にかけては景気がやや後退し、株式相場も悪影響を受ける局面があるかもしれません。ペンディング需要のはげ落ちを懸念する声もあります。このため、今後半年間の米国株は日本株に比べれば上昇率は低くなるでしょう。

もっとも、米個人消費は予想以上に好調です。金融不安への懸念も今のところ後退しています。企業業績も堅調で、株式市場の需給も改善しつつあるように見えます。景気が予想以上に底堅く、インフレと深刻な不況が同時進行する「スタグフレーション」への懸念は後退しました。大きな株価の調整はないと見ています。

―― 注目している日本市場の業種や個別銘柄はありますか。

林:昨年はバリュー(割安)株が投資家に評価されましたが、今年はグロース(成長)株も同時に評価されています。日本独自の優位性を持つセクターに注目しています。特に韓国、台湾などからの訪日外国人の増加を受けて、ホテルや旅行業、百貨店、都市部に展開しているドラッグストアチェーンなどには買いが入りやすくなるでしょう。中国政府が将来的に日本への団体旅行を許可すれば、さらにインバウンド需要が期待できます。

もう1つは、東証のPBR改善要請に関連する銘柄です。低PBRの企業は自社株買いや配当の強化、成長戦略の構築などを打ち出し、割安感を修正する必要があります。銀行株や著名投資家のバフェット氏が投資を増やしている商社株などに注目しています。

図3 訪日外国人客数の推移

(※聞き手は日高広太郎)

◆日高広太郎(ジャーナリスト、広報コンサルティング会社代表)

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

1996年慶大卒、日本経済新聞社に入社。東京本社の社会部に配属される。小売店など企業ニュースの担当、ニューヨーク留学(米経済調査機関のコンファレンス・ボードの研究員)を経て東京本社の経済部に配属。財務省、経済産業省、国土交通省、農水省、日銀、メガバンクなどを長く担当する。日銀の量的緩和解除に向けた政策変更や企業のM&A関連など多くの特ダネをスクープした。第一次安倍内閣時の独ハイリゲンダムサミット、鳩山政権時の米ピッツバーグサミットなどでは日経新聞を代表して同行取材、執筆。東日本大震災の際には復興を担う国土交通省、復興庁のキャップを務めた。シンガポール駐在を経て東京本社でデスク。2018年8月に東証1部上場(現プライム市場)のB to B企業に入社し、広報部長。2019年より執行役員。2022年に広報コンサルティング会社を設立し、代表に就任。ジャーナリストとしても記事を複数連載中。2022年5月に著書「B to B広報 最強の戦略術」(すばる舎)を出版。内外情勢調査会の講師も務め、YouTubeにて「【BIZ】ダイジェスト 今こそ中小企業もアピールが必要なワケ」が配信中。

株探ニュース

米株

米株