【市況】来週の相場で注目すべき3つのポイント:東エレクなど決算、米中間選挙、米雇用統計

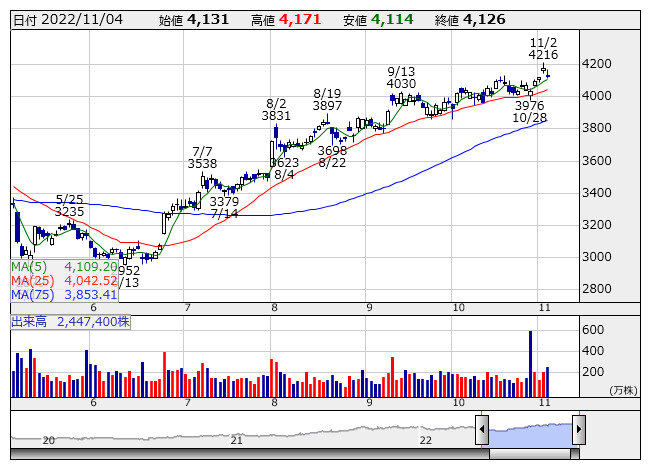

味の素 <日足> 「株探」多機能チャートより

味の素 <日足> 「株探」多機能チャートより■株式相場見通し

予想レンジ:上限27900円-下限26800円

来週の東京株式市場は軟調か。米10月雇用統計では、非農業部門雇用者数が26.1万人と市場予想(+19.3万人)を大きく上回ったうえ、9月分は26.3万人から31.5万人へと上方修正された。また、平均賃金の伸びは前年同月比では+4.7%と市場予想に一致し、9月の+5.0%から減速したものの、前月比では+0.4%と市場予想(+0.3%)を上回った。失業率が3.7%と市場予想(3.6%)を超えて9月(3.5%)から大きく上昇したことはデータの解釈を難しくするが、労働参加率が62.2%と9月(62.3%)からの横ばいを見込んでいた市場予想から下振れたことも踏まえると、労働市場の逼迫は依然強いようだ。

また、3日に発表された米10月ISM非製造業景況指数は54.4と、市場予想(55.2)を下回ったものの、項目別にみると、支払価格が70.7と9月(68.7)から上昇し、入荷遅延も56.2と9月(53.9)から上昇している。雇用統計と合わせて考えると、サービス分野のインフレ沈静化が一筋縄ではいかない様子が伝わってくる。

11月1-2日に開催された米連邦公開市場委員会(FOMC)後の記者会見で、米連邦準備制度理事会(FRB)のパウエル議長は「政策金利の最終到達点は従来の想定よりも高くなる」などと発言。これを受けて、市場が抱いていたFRBのハト派転換期待は剥落。米10年債利回りは4日、4.16%まで再び上昇してきた。ただ、10月下旬に一時上回った4.3%台にまではまだ距離があり、上述のインフレに関するデータを踏まえると、金利の上昇余地はまだ残されていると考えられる。FOMC後には、米リッチモンド連銀のバーキン総裁や米ミネアポリス連銀のカシュカリ総裁らが政策金利の5%越えを示唆する発言をしている。景気後退懸念が長期金利の低下圧力として働くため、米10年債利回りの上昇余地はさほど残っていないとも考えられるが、今後のデータ次第では4.5%程度までの上昇余地は想定しておいた方がよいだろう。

中国で「ゼロコロナ」政策が緩和されるとの憶測が広がっている。当局はまだ明確なメッセージを発していないが、旅行便の一部は規制緩和されるようだ。中国の経済再開への思惑から、週末にかけてWTI(ウエスト・テキサス・インターミディエイト)原油先物価格(12月物)は1バレル=92ドル台まで上昇した。10日には米10月消費者物価指数(CPI)が発表予定で、総合指数の前年比の伸びは+7.9%と9月(+8.2%)からの減速が見込まれている。ただ、足元の原油市況の強含みが続くと、11月分以降のCPIは再び総合で前年比+8.0%に乗せてくる可能性があり、サービス分野に目線が移っているインフレ問題については再びエネルギーコスト増加を通じた形で再燃する可能性があろう。

このほか、8日には米中間選挙が予定されている。中間選挙では下院で野党・共和党が過半数の議席を獲得することが見込まれており、上院は接戦の予想となっている。仮に、共和党が上下の両院で過半数を獲得すると、財政政策を通じたインフレ懸念は後退する一方、債務上限問題などが想起され、足元の不安定さを考慮すると、相場はネガティブに反応する可能性がある。一方、中間選挙の結果がどうであれ、選挙が実施される11月から翌年4月までのS&P500指数の株価パフォーマンスは良好という経験則が市場では知られている。こうしたアノマリーが意識される形で、相場が底堅く推移する可能性も残されていよう。ただ、米CPIを前に中間選挙を通過してもあく抜け感は強まりにくく、相場は良くてせいぜいレンジ相場と考えておいた方がよいだろう。

国内では7-9月期決算の発表がピークを迎える。全体相場の上値の重さが意識される中、決算を受けた個別株物色が活発化しそうだ。7日の味の素<2802>の決算では、ブランド力を背景とした値上げ浸透を背景に調味料・食品セグメントの健闘が見込まれるほか、医薬品製造受託(CDMO)や電子材料の成長で好調なヘルスケア等セグメントの業績けん引に期待がかかる。ほか、10日の東京エレクトロン<8035>では内容よりも決算後の株価反応を見極めたい。世界半導体売上高の前年同月比の伸びや、国内鉱工業生産における電子・部品デバイス工業の出荷・在庫バランスなどとの関係性からは、逆バリの好機と捉える声も聞かれる。あく抜け感が強まるかに注目したい。

■為替市場見通し

来週のドル・円は下げ渋りか。10月の米失業率は上昇したが、米連邦準備制度理事会(FRB)による金融引き締めは長期化するとの思惑は消えていないため、長期金利の高止まりが続いた場合、リスク選好的なドル買い・円売りがただちに縮小する可能性は低いとみられる。鈴木財務相は過度な円安を抑制するため「適切な対応」とけん制姿勢を強めているほか、日本銀行の黒田総裁は従来の緩和的な金融政策について柔軟姿勢を示しており、足元で円買いに振れる場面もあった。日本政府・日銀の円安けん制で急激な円安は回避されるとの見方は多いが、新たなドル売り材料が提供されない場合、ドルは下げ渋るとみられる。

一方、FRBは1-2日開催の米連邦公開市場委員会(FOMC)で、0.75ptの大幅利上げを継続。また、パウエルFRB議長は会合後の記者会見で利上げ停止の議論は「時期尚早」とし、市場に広がっていた引き締め鈍化の思惑を一蹴した。次回12月のFOMCで利上げ幅は縮小される可能性があるが、ターミナルレート(利上げの到達地点)は従来の予想より高くなり、FRBの引き締め長期化の思惑が広がりやすい。11月10日発表の米10月消費者物価指数(CPI)が堅調なら金利高・ドル高が見込まれる。

なお、8日の米中間選挙は共和党優勢とみられ、民主党は上下両院で議席を失い過半数を維持できない公算が大きい。想定に沿った結果となれば、株式市場は短期的に軟調地合いが見込まれるものの、バイデン政権のインフレ撲滅の姿勢は変わらず、債券・為替市場では金利高・ドル高が継続しよう。

■来週の注目スケジュール

11月7日(月):日・決算発表→味の素、スクエニ、米・ボストン連銀/クリーブランド連銀総裁が講演など

11月8日(火):日・家計支出(9月)、日・毎月勤労統計(9月)、日・景気動向指数(9月)、、日・決算発表→三菱商、NTT、ダイキン工、INPEX、東レ、任天堂、米・中間選挙など

11月9日(水):日・景気ウォッチャー調査(10月)、日・決算発表→キリンHD、三井不、いすゞ自、ネクソン、ホンダ、中・消費者物価指数(10月)、米・ニューヨーク連銀総裁が講演など

11月10日(木):日・工作機械受注(10月)、日・決算発表→ブリヂストン、東エレク、資生堂、日清食HD、テルモ、富士フイルム、米・消費者物価コア指数(10月)、米・カンザスシティー連銀総裁が講演など

11月11日(金):日・企業物価指数(10月)、決算発表→ソフトバンクG、楽天G、ヤクルト、オリンパス、米・ミシガン大学消費者信頼感指数速報(11月)、米・債券市場は休場(ベテランズデー)、中・「独身の日」など

《YN》

提供:フィスコ

米株

米株