【特集】新高値ブレイクで億り人も、あのカリスマに触発され「変身ブレイク」

すご腕投資家さんに聞く「銘柄選び」の技 kenmoさんの場合-第2回

■kenmoさん(ハンドルネーム・30 代・男性)のプロフィール:

■kenmoさん(ハンドルネーム・30 代・男性)のプロフィール:

2012年、300万円を元手に株式投資デビューの兼業投資家。以降、順調に資産拡大し17年に億り人に。コロナ相場の大ヤラレで一時は数千万円の損失を出したが、投資手法を転換して凹んだ分のリカバーに成功している。現在の投資スタイルは、主に業績の変化に着目し、短期と中長期の組み合わせでリターンを狙うというもの。普段の生活でも「片付け上手」と言うように、投資でも損切りも躊躇なく実行する。保有ポートフォリオは、通常、収益プラスの銘柄が並び、ストレスフリーの状態をキープ。投資家から好評の「湘南投資勉強会」を主宰し、ここでも熱心に情報収集、人脈作りに励んでいる。一児の父で、パパ業も手を抜くことなく、投資に意欲的に取り組んでいる。

第1回『300万円を追加資金なしで大台に、「変わり技」で数千万円の損切りもカバー』を読む

現在登場中の億り人kenmoさん(ハンドルネーム)は、2012年に株式投資を開始し、今年で約10年となる。その間、2度の投資手法の改良を行い、現在の「順張りモメンタム投資」と「逆張り中長期投資」の組み合わせは、3つ目となる投資法だ。

10年間のうちに3段階で投資スタイルを変えるとは、人によっては「一貫性がない」との印象を持つかもしれない。だが、これは、kenmoさんが投資の中で1つのしっかりした軸を通しているからこその"変わり身"。目指す投資の理想形に向かって、自分自身をしなやかに変化させた結果なのだ。

変化の軌跡と、目指す理想の姿について見て行こう。

パフォーマンス低迷と大損切りから改良策を模索

kenmoさんが経た3段階の投資法の特徴を見て行くと、

第1段階は「新高値ブレイク&リピート」

第2は「ROE(自己資本利益率)重視」

第3は「ファンダ主導の短期モメンタム&逆張り中長期」

――となる。

■3つの投資法の概要

17年からの第2段階は、それ以前に自身の投資パフォーマンスに減速感が出てきたことを感じて講じた改良策、さらに20年からの第3段階は、コロナショックで数千万円の損切りを行い、大反省した後に編み出した大幅改良策となる。

kenmoさんは、なぜ投資法を何度も見直したのか。その途中には、あの著名個人投資家から話を聞いてインスパイア(鼓舞)された経験もあった。

新高値抜き銘柄に着目して好発進へ

まず、12年~16年まで続けた第1段階の新高値ブレイクについて見ていくと、この手法は株価が上昇トレンドにある銘柄に着目し、「これだ」と思う特定銘柄のファンダメンタルズの好調を確認しながら引き続きトレンドに乗っていくやり方だ。

kenmoさんが投資を始めた12年は、民主党政権下の時期。株式相場はリーマン・ショックからの後遺症が癒えない中で、欧州債務危機や東日本大震災の衝撃に襲われ、日経平均株価は1万円割れが起きたり、立ち直っても1万円台前半の水準だったりした頃だ。

逆風が吹いている中で、kenmoさんが好発進を遂げられたのは、「ビビリ」(本人)の性格が効いた。投資関連の書籍を読み漁って知識武装したのにとどまらず、投資で借金したり破産したりした人達のエピソードをインターネットで片っ端から読み込み、投資において失敗するパターンも頭に叩き込んだ。

kenmoさんが数ある投資本の中で、特に参考にしたのが元ファンドマネージャーの林則行氏による『伝説のファンドマネージャーが教える株の公式』(ダイヤモンド社)だ。同書では、四半期ごとの売り上げの伸びに着目して成長株を見つけ、株価が新高値を抜けて上昇の勢いが増したところで買いエントリーするトレンドフォロー型の投資法を提唱。

内容に共感したkenmoさんは、このやり方で実践に入ることとした。幸先のよい滑り出しとなったのは、現在のジンズホールディングス<3046>の取引で、12年春先に購入した。

同社は安価で均一料金の「ジンズ」ブランドで眼鏡を製造販売する会社だ。同年3月頃の1000円台の水準で買いエントリーした後、10月に株価が2800円近辺に到達したところで売り抜け。わずか7カ月ほどで、3倍近いリターンをさらった。

■ジンズHDの週足チャート(11年10月~13年6月)

人気新商品が月次に反映されるタイミングを狙う

この時、買い材料にしたのは、まずは先に触れた新高値抜きの銘柄であったこと。株式相場がパッとしない12年ではあったが、それでも、少ないなりに高値抜き銘柄は登場しており、kenmoさんは、日々、スクリーニング作業でそれらの銘柄の顔ぶれチェックを続けていた。そこでレーダーに引っかかったのが、この銘柄だ。

それと並行し、ジンズHDが販売を開始したばかりのブルーライト(青色光)カットレンズの存在が目に留まる。スマートフォンやパソコン、電子機器から発する眩しいブルーライトから目を守るという特殊レンズで、kenmoさん自身も「これはいい」と感じたと同時に、一般消費者からの知名度も高く、好評であることがわかってきたという。

今後、この商品が人気化すると見通したkenmoさんが次に考えたのは、いつ買うか、ということ。「きっと、カットレンズの売り上げ好調が反映される初回の月次が出たところで、株価が動意づくのでは」との読みを効かせる。その公表直前のタイミングで、買いエントリーした。

この見通しはピタリと当たり、以降、株価は好調に推移。うまく上昇トレンドの動きに乗った成功例となった。

■『株探プレミアム』で確認できるジンズHDの通期業績の長期の成長性推移

同じ銘柄を観察してトレードチャンスを図る

次いで13年には国内最大規模の独立系PR会社ベクトル<6058>のトレードでも、1年足らずで2倍の株価上昇を手にすることに。これらの成功体験をバネに成長株投資のコツをつかんで波に乗り、その後も順調にリターンを重ねていった。

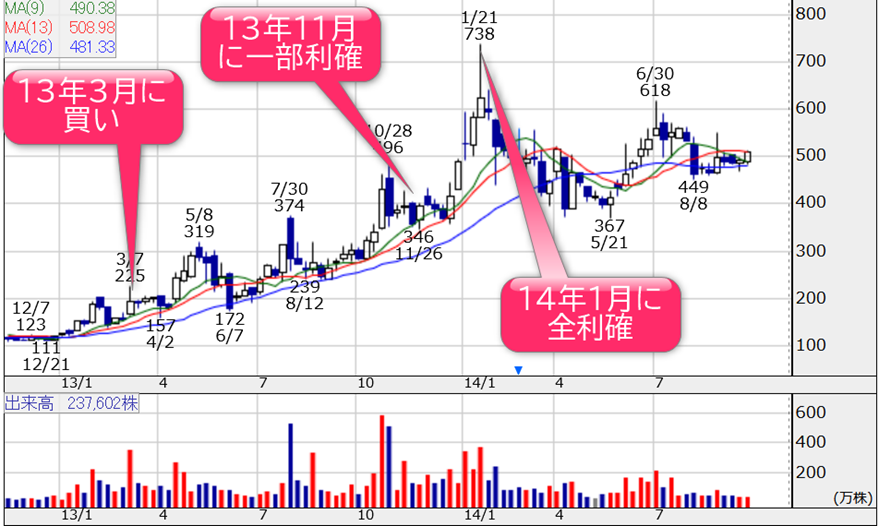

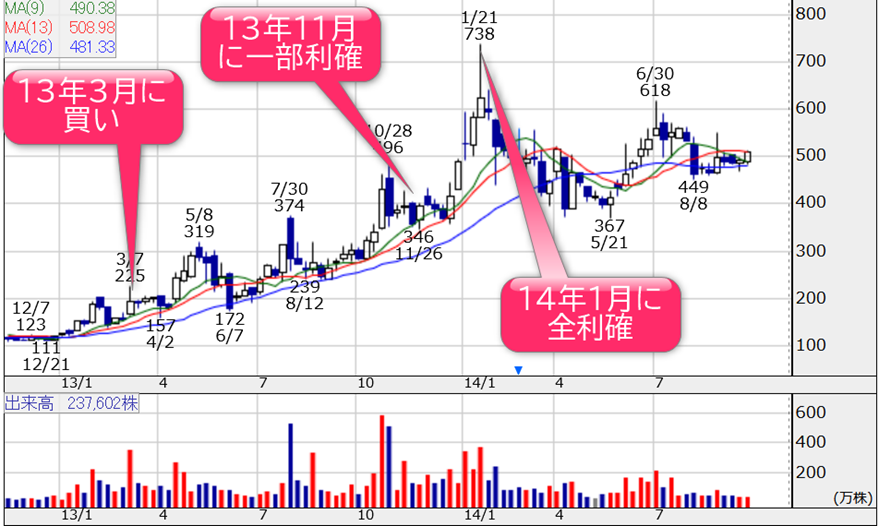

■ベクトルの週足チャート(12年12月~14年9月)

昼間は会社員として本業に忙しいkenmoさんは、とにかくウォッチ銘柄を新高値抜きの勢い付いた有望株のみに絞り、限られた同じ銘柄の株価の動き、並びに出来高を観察。上昇トレンドを維持できているかに注視しながら売り買いする手法を取っていた。

第2ステップでは、より深いファンダ分析&銘柄絞り込み

17年からの第2段階では、長期投資を意識し、ファンダメンタルズの分析を深めた投資法へと変わっていく。

この改良の背景には、kenmoさんの投資開始後、12年、13年と続いた好調期に比べ、14年、15年と投資パフォーマンスが減速したことがある。15年はチャイナ・ショックが起きた年だが、相場のせいばかりにはできない。そんな思いで自身の投資法に改善点がないか、常に考えを巡らしていた。

至った結論は、腰のすわった長期投資を目指し、これまで以上に深くファンダメンタルズ分析する――というもの。そのために新たに着目したのが、ROE(自己資本利益率)が高いかどうか。

これまでも注目していた売り上げの伸びに加え、投資家から得た資金で効率よく収益化できているかという観点も意識し銘柄選定することとした。

具体的には、『会社四季報』(東洋経済新報社)を銘柄探しの材料とし、「対前期比で10%の増収、20%の経常増益と、ROE10 %以上」を目安に投資対象を探していくやり方だ。投資対象を有望株に絞るという「少数精鋭型」投資は第1段階から引き続いて取り組んでいた。

そこで「これはイケる」と買い出動したのが、当時、個人投資家の間で名を馳せたスター銘柄たちだった。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

文・イラスト/福島由恵(ライター)、編集・構成/真弓重孝(株探編集部)

■kenmoさん(ハンドルネーム・30 代・男性)のプロフィール:

■kenmoさん(ハンドルネーム・30 代・男性)のプロフィール:2012年、300万円を元手に株式投資デビューの兼業投資家。以降、順調に資産拡大し17年に億り人に。コロナ相場の大ヤラレで一時は数千万円の損失を出したが、投資手法を転換して凹んだ分のリカバーに成功している。現在の投資スタイルは、主に業績の変化に着目し、短期と中長期の組み合わせでリターンを狙うというもの。普段の生活でも「片付け上手」と言うように、投資でも損切りも躊躇なく実行する。保有ポートフォリオは、通常、収益プラスの銘柄が並び、ストレスフリーの状態をキープ。投資家から好評の「湘南投資勉強会」を主宰し、ここでも熱心に情報収集、人脈作りに励んでいる。一児の父で、パパ業も手を抜くことなく、投資に意欲的に取り組んでいる。

第1回『300万円を追加資金なしで大台に、「変わり技」で数千万円の損切りもカバー』を読む

現在登場中の億り人kenmoさん(ハンドルネーム)は、2012年に株式投資を開始し、今年で約10年となる。その間、2度の投資手法の改良を行い、現在の「順張りモメンタム投資」と「逆張り中長期投資」の組み合わせは、3つ目となる投資法だ。

10年間のうちに3段階で投資スタイルを変えるとは、人によっては「一貫性がない」との印象を持つかもしれない。だが、これは、kenmoさんが投資の中で1つのしっかりした軸を通しているからこその"変わり身"。目指す投資の理想形に向かって、自分自身をしなやかに変化させた結果なのだ。

変化の軌跡と、目指す理想の姿について見て行こう。

パフォーマンス低迷と大損切りから改良策を模索

kenmoさんが経た3段階の投資法の特徴を見て行くと、

第1段階は「新高値ブレイク&リピート」

第2は「ROE(自己資本利益率)重視」

第3は「ファンダ主導の短期モメンタム&逆張り中長期」

――となる。

■3つの投資法の概要

| 段階 | 時期 | 投資手法の特徴 |

| 1 | 2012~16年 | 新高値銘柄に着目。ファンダが良好かを観察しながら、 銘柄数を絞って同じ銘柄の動きを見続け売買の機会を探す |

| 2 | 17~20年初め | よりファンダを意識し企業分析を深掘り、売り上げと利益の伸びに加え、 ROEを重視。「長く持ち続ける」を意識し始める。 主に『会社四季報』で有望銘柄を発掘。 |

| 3 | 20年中盤以降 | 従来からの中長期投資に加え、決算モメンタム投資の二刀流。 後者ではより多くの銘柄の決算を迅速に読み、投資対象数を拡大。 『四季報』ではなく四半期ごとの決算書を最優先で活用 |

17年からの第2段階は、それ以前に自身の投資パフォーマンスに減速感が出てきたことを感じて講じた改良策、さらに20年からの第3段階は、コロナショックで数千万円の損切りを行い、大反省した後に編み出した大幅改良策となる。

kenmoさんは、なぜ投資法を何度も見直したのか。その途中には、あの著名個人投資家から話を聞いてインスパイア(鼓舞)された経験もあった。

新高値抜き銘柄に着目して好発進へ

まず、12年~16年まで続けた第1段階の新高値ブレイクについて見ていくと、この手法は株価が上昇トレンドにある銘柄に着目し、「これだ」と思う特定銘柄のファンダメンタルズの好調を確認しながら引き続きトレンドに乗っていくやり方だ。

kenmoさんが投資を始めた12年は、民主党政権下の時期。株式相場はリーマン・ショックからの後遺症が癒えない中で、欧州債務危機や東日本大震災の衝撃に襲われ、日経平均株価は1万円割れが起きたり、立ち直っても1万円台前半の水準だったりした頃だ。

逆風が吹いている中で、kenmoさんが好発進を遂げられたのは、「ビビリ」(本人)の性格が効いた。投資関連の書籍を読み漁って知識武装したのにとどまらず、投資で借金したり破産したりした人達のエピソードをインターネットで片っ端から読み込み、投資において失敗するパターンも頭に叩き込んだ。

kenmoさんが数ある投資本の中で、特に参考にしたのが元ファンドマネージャーの林則行氏による『伝説のファンドマネージャーが教える株の公式』(ダイヤモンド社)だ。同書では、四半期ごとの売り上げの伸びに着目して成長株を見つけ、株価が新高値を抜けて上昇の勢いが増したところで買いエントリーするトレンドフォロー型の投資法を提唱。

内容に共感したkenmoさんは、このやり方で実践に入ることとした。幸先のよい滑り出しとなったのは、現在のジンズホールディングス<3046>の取引で、12年春先に購入した。

同社は安価で均一料金の「ジンズ」ブランドで眼鏡を製造販売する会社だ。同年3月頃の1000円台の水準で買いエントリーした後、10月に株価が2800円近辺に到達したところで売り抜け。わずか7カ月ほどで、3倍近いリターンをさらった。

■ジンズHDの週足チャート(11年10月~13年6月)

注:出来高・売買代金の棒グラフの色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

人気新商品が月次に反映されるタイミングを狙う

この時、買い材料にしたのは、まずは先に触れた新高値抜きの銘柄であったこと。株式相場がパッとしない12年ではあったが、それでも、少ないなりに高値抜き銘柄は登場しており、kenmoさんは、日々、スクリーニング作業でそれらの銘柄の顔ぶれチェックを続けていた。そこでレーダーに引っかかったのが、この銘柄だ。

それと並行し、ジンズHDが販売を開始したばかりのブルーライト(青色光)カットレンズの存在が目に留まる。スマートフォンやパソコン、電子機器から発する眩しいブルーライトから目を守るという特殊レンズで、kenmoさん自身も「これはいい」と感じたと同時に、一般消費者からの知名度も高く、好評であることがわかってきたという。

今後、この商品が人気化すると見通したkenmoさんが次に考えたのは、いつ買うか、ということ。「きっと、カットレンズの売り上げ好調が反映される初回の月次が出たところで、株価が動意づくのでは」との読みを効かせる。その公表直前のタイミングで、買いエントリーした。

この見通しはピタリと当たり、以降、株価は好調に推移。うまく上昇トレンドの動きに乗った成功例となった。

■『株探プレミアム』で確認できるジンズHDの通期業績の長期の成長性推移

同じ銘柄を観察してトレードチャンスを図る

次いで13年には国内最大規模の独立系PR会社ベクトル<6058>のトレードでも、1年足らずで2倍の株価上昇を手にすることに。これらの成功体験をバネに成長株投資のコツをつかんで波に乗り、その後も順調にリターンを重ねていった。

■ベクトルの週足チャート(12年12月~14年9月)

昼間は会社員として本業に忙しいkenmoさんは、とにかくウォッチ銘柄を新高値抜きの勢い付いた有望株のみに絞り、限られた同じ銘柄の株価の動き、並びに出来高を観察。上昇トレンドを維持できているかに注視しながら売り買いする手法を取っていた。

第2ステップでは、より深いファンダ分析&銘柄絞り込み

17年からの第2段階では、長期投資を意識し、ファンダメンタルズの分析を深めた投資法へと変わっていく。

この改良の背景には、kenmoさんの投資開始後、12年、13年と続いた好調期に比べ、14年、15年と投資パフォーマンスが減速したことがある。15年はチャイナ・ショックが起きた年だが、相場のせいばかりにはできない。そんな思いで自身の投資法に改善点がないか、常に考えを巡らしていた。

至った結論は、腰のすわった長期投資を目指し、これまで以上に深くファンダメンタルズ分析する――というもの。そのために新たに着目したのが、ROE(自己資本利益率)が高いかどうか。

これまでも注目していた売り上げの伸びに加え、投資家から得た資金で効率よく収益化できているかという観点も意識し銘柄選定することとした。

具体的には、『会社四季報』(東洋経済新報社)を銘柄探しの材料とし、「対前期比で10%の増収、20%の経常増益と、ROE10 %以上」を目安に投資対象を探していくやり方だ。投資対象を有望株に絞るという「少数精鋭型」投資は第1段階から引き続いて取り組んでいた。

そこで「これはイケる」と買い出動したのが、当時、個人投資家の間で名を馳せたスター銘柄たちだった。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株