【特集】デリバティブを奏でる男たち【27】 エリオットのポール・シンガー(後編)

◆日本では合併裁定取引が中心

「最強のアクティビスト」として恐れられているポール・エリオット・シンガー(通称ポール・シンガー)のエリオット・マネジメント・コーポレーションは、三光汽船への投融資の後、日本においてアクティビストというより合併裁定取引、しかも相乗りを中心に投資していきます。

例えば、2017年には日立製作所 <6501> [東証P]の子会社、日立国際電気(2018年に上場廃止)の株式を約9%まで保有します。当時、親会社である日立の了解を得て、米投資ファンドのコールバーグ・クラビス・ロバーツ(KKR)が1株2503円でTOB(株式公開買い付け)による日立国際電気の買収を予定していました。

しかし、エリオットの買いとそれによる思惑で日立国際電気の株価は上昇。KKRはTOBを一旦延期し、買い付け価格を2900円に引き上げて仕切り直します。ところが、さらに株価が値上がりしたため、買い付け価格を3132円に吊り上げました。その後に株価は3132円を上回りますが、エリオットが応じてTOBは成立します。

この一件でエリオットは約35億円の売却益を得たと言われています。ただ、「最強のアクティビスト」にもかかわらず表立って何も主張しないまま、時価を下回るTOBに応じた背景には、エリオットと日立がイタリアで争っていた案件があった、という穿った見方があるようです。2015年に日立はイタリアの航空・防衛大手フィンメカニカ(現在のレオナルド)から信号・車両部門のアンサルドSTS(2019年に上場廃止、現在の日立レールSTS)を買収することになっていました。

ところが、エリオットはアンサルドSTS株を30%も買い集め、買収価格が安すぎるとして裁判所に訴えます。買収価格が安かったのは日立が赤字の車両部門をセットで買い取る約束になっていたからでしたが、エリオットの訴えに応じて裁判所は買収価格の引き上げ処分を日立に下します。これに対し日立は処分取り消しを求めて提訴するなど、問題は泥沼化していました。この問題に対する日立側の譲歩を引き出すべく、エリオットは日立国際の件に首を突っ込んだと見られています。

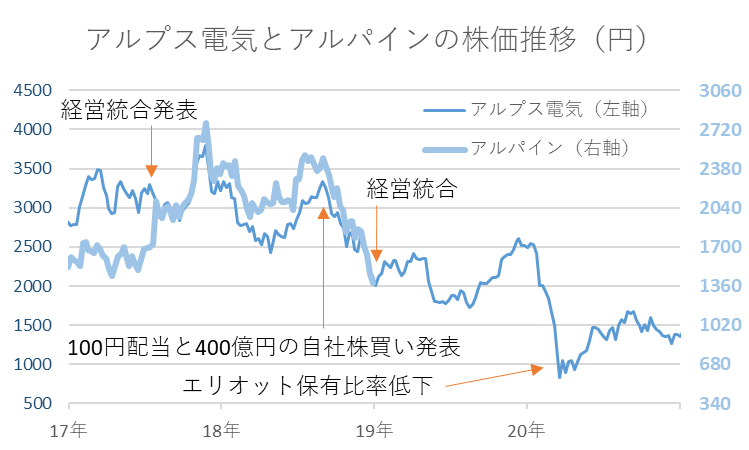

2018年には電子部品メーカーのアルプス電気(現在のアルプスアルパイン <6770> [東証P])と子会社アルパイン(2018年に上場廃止)の経営統合にも参戦しました。この統合に対して、アルパイン株を10%近く保有する香港のヘッジファンド、オアシス・マネジメントが統合比率の低さを問題視していたところに、エリオットはアルプス電気とアルパインの両株式をそれぞれ約1割前後も保有します。

この経営統合には株主の3分の2が賛成する必要があったものの、アルパインの定時株主総会では統合に反対するオアシスの株主提案(会社側の15円配当に対して325円の配当を要求)に3割弱の票が集まり、エリオットの動向が注目されていました。アルパインは経営統合を条件に100円配当の実施と、アルプス電気は経営統合後に400億円の自社株買いを発表。こうした株主還元によってエリオット側の了承を引き出し経営統合が成立します。もっとも、後の大量保有報告書をみると、エリオットは2020年3月のコロナショック後に保有比率を低下させており、手放すタイミングは良くなかったように見られます。

週次、1:0.68の統合比率に合わせて左右の縦軸を調整

◆続く泥沼化案件

2019年には中堅不動産会社ユニゾホールディングス(2020年に上場廃止)のTOB合戦にもエリオットは参戦しました。この一件は格安航空券販売の最大手であるエイチ・アイ・エス <9603> [東証P]が、ユニゾに対して1株3100円の敵対的TOBを仕掛けたことに始まります。

(※続きは「MINKABU先物」で全文を無料でご覧いただけます。こちらをクリック)

◆若桑カズヲ (わかくわ・かずを):

証券会社で株式やデリバティブなどのトレーダー、ディーラーを経て調査部門に従事。マーケット分析のキャリアは20年以上に及ぶ。株式を中心に債券、為替、商品など、グローバル・マーケットのテクニカル・需給分析から、それらに影響を及ぼすファンダメンタルズ分析に至るまで、カバーしている分野は広範囲にわたる。MINKABU PRESS編集部の委託により本シリーズを執筆。

証券会社で株式やデリバティブなどのトレーダー、ディーラーを経て調査部門に従事。マーケット分析のキャリアは20年以上に及ぶ。株式を中心に債券、為替、商品など、グローバル・マーケットのテクニカル・需給分析から、それらに影響を及ぼすファンダメンタルズ分析に至るまで、カバーしている分野は広範囲にわたる。MINKABU PRESS編集部の委託により本シリーズを執筆。

株探ニュース

株探ニュース

米株

米株