【特集】バリュー株、“秘密の楽園”はこの2つにあり

大川智宏の「日本株・数字で徹底診断!」 第51回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「日本版GAFAMを探せ! 本家の数字から浮かび上がった姿とは」を読む

今年もあと2カ月あまりになりました。思い返せば、昨年末から現在に至るまで、株式市場は新型コロナウイルスの影響を色濃く受ける格好となりました。

端的な現象が、コロナ暴落後から近年まれに見る水準で進行してきた「グロース株買い・バリュー株売り」。新型ウイルスによる経済の長期停滞観測などから、景気に左右されない成長力が期待できる銘柄に資金が一極集中したといって過言でない現象に見舞われてきました。

足元で、米ナスダック総合指数や日本の東証マザーズ指数がやや軟調に推移しているのも、このグロース一極集中に対する反動と言えます。コロナ前の経済状況に戻るのに、時間がかかるシナリオが継続している現状では、相場局面が転換したとは言えないでしょう。

高PBR・高ROEは買い、低PBR・低ROEは売り

バリュー劣勢の動きの中では、特にPBR(株価純資産倍率)の動きが顕著で、「高PBR」でROE(自己資本利益率)が高い株が一方的に買われ続けてきました。同時に、その反対の「低PBR」でROEが低い株は売られ続けています。

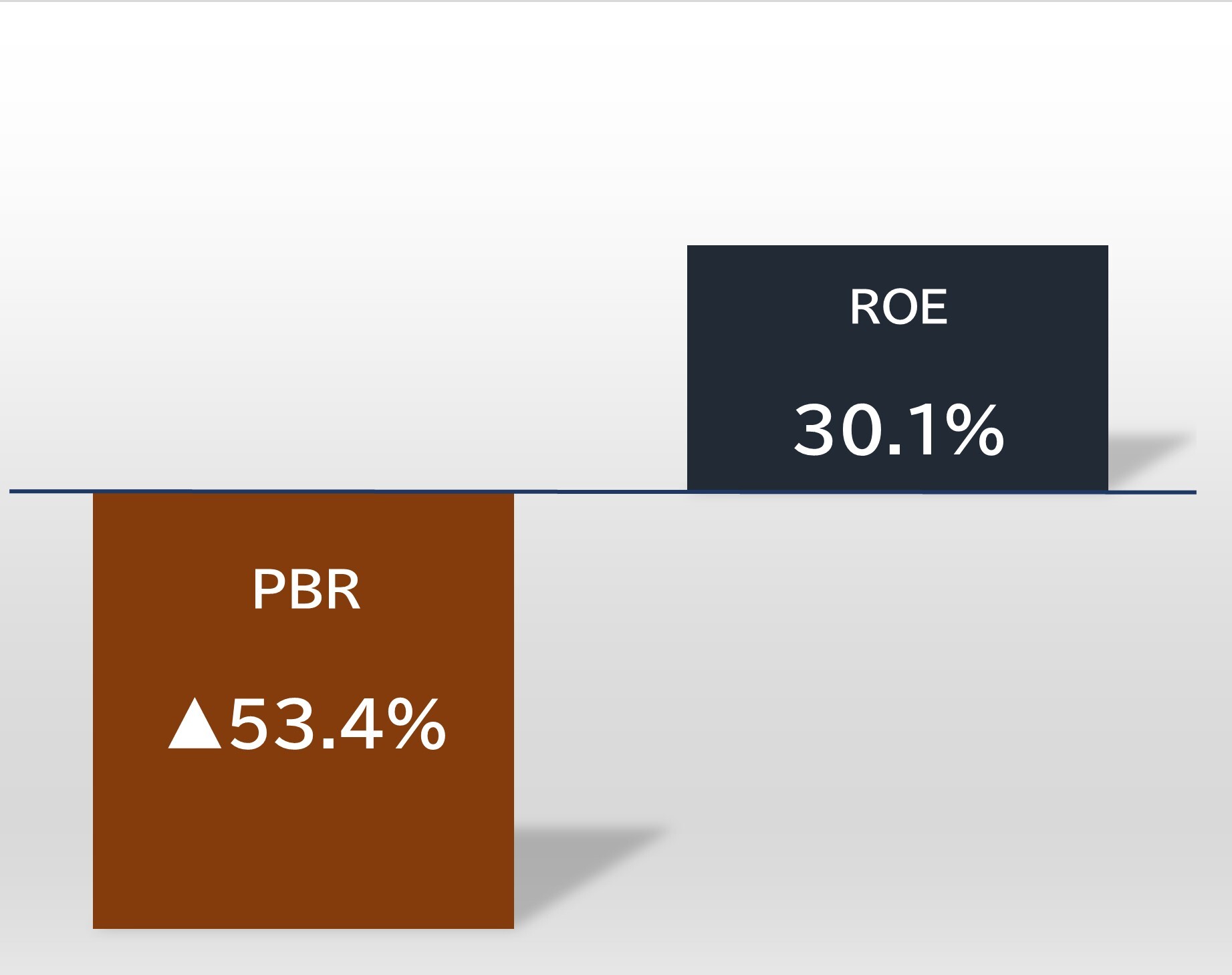

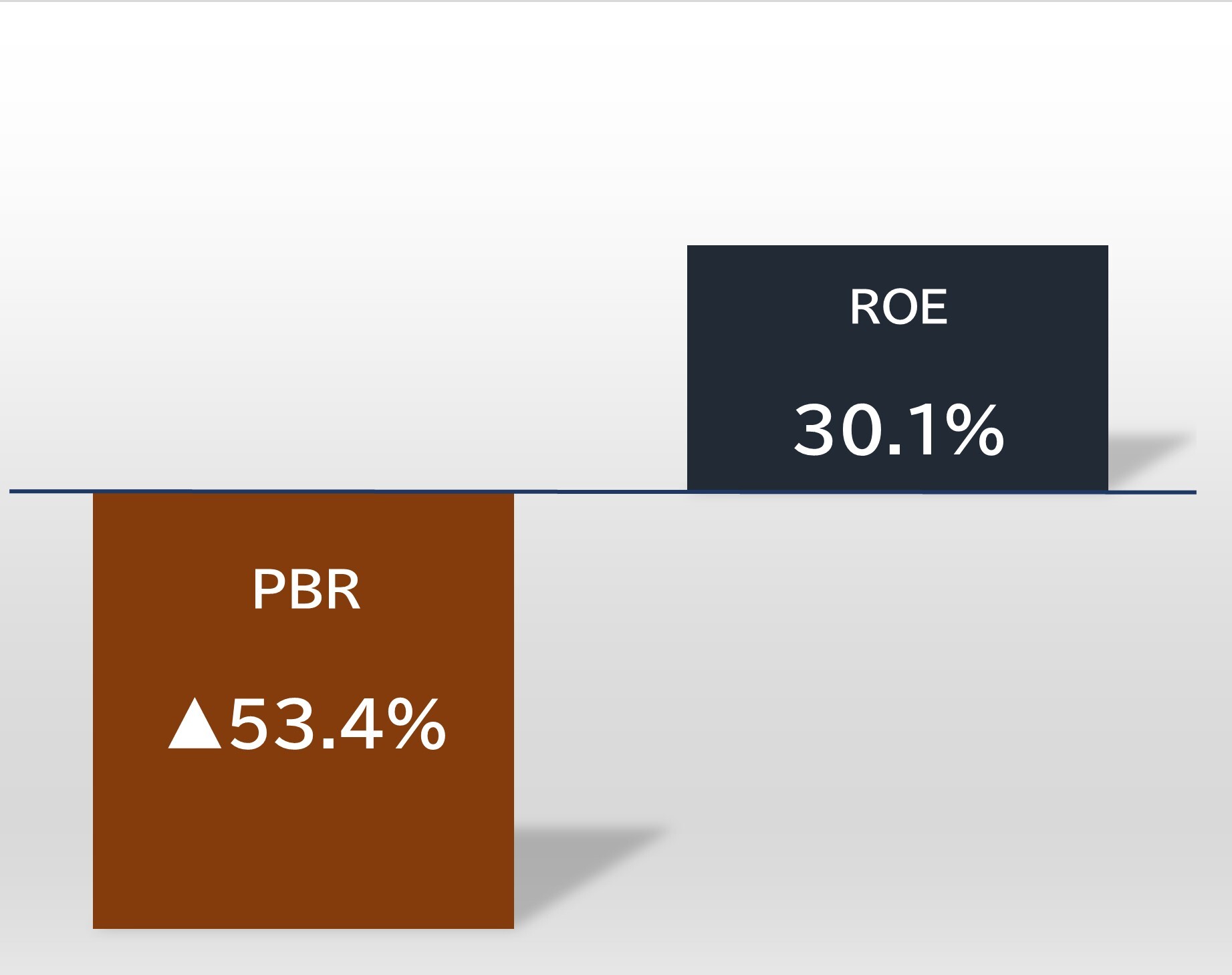

この状況は、現在も変わらず進行しています。以下の図は、TOPIX(東証株価指数)500構成銘柄について、過去3年間のPBRとROEの投資効果を計測したものです。

PBRは低PBR株買い・高PBR売り、

ROEは高ROE株買い・低ROE株売り

――のロングショート(いずれも5分位、12カ月先予想データを使用)で計測しています。以下、改めて記載がないかぎりは、本記事内における投資効果の計測はこれと同様の方法を用いています。

以下の図のように、TOPIX500全体では、低PBR株群を買い、高PBR株群を売りのパフォーマンスはマイナス53.4%と冴えません。

一方、高ROE株群を買い、低ROE株群を売りとするパフォーマンスは30.1%になります。

以上から大まかに言って、

割安(例PBR)でも効率よくグロースしない低ROE株は、パフォーマンス向上につながらないが、

割高(高PBR)でも効率よくグロースする高ROE株は良好なパフォーマンスを生み出すことにつながる

――ことが見て取れます。

■過去3年間のPBRとROEの投資効果の累積値

出所:データストリーム。注:▲はマイナス

この背景については、本連載でも度々述べていることなので詳細は控えますが、過去数年にわたって米中貿易摩擦、コロナ禍と景気の低迷およびその長期化の観測から純資産の質が問われる環境が継続していることが根底にあります。

厳しい環境下でも、底堅く高い収益を生み出せる良質な資産を有し、資産をフル活用して収益性を向上させるマインドの高い銘柄は割高でも延々と買われ続ける現象が世界的に加速しています。そして、この逆の状況にある株は割安でも売られ続けてきました。

繰り返しになりますが、この大きな流れは短期的なリスクオンやイベントなどで急反転することはあっても、景気が急速に回復して世界中が好況に踊るような長期のシナリオを描けないかぎり、変わることはないでしょう。

日本独自で進む割安で高パフォーマンスの銘柄群とは

しかし、この極端な現象の裏で、一部の業種に限定して粛々と歩みを進めている日本固有のテーマがあります。その業種とは、「銀行」と「建設」です。そして、ここがバリュー株の"密かな楽園"となっています。

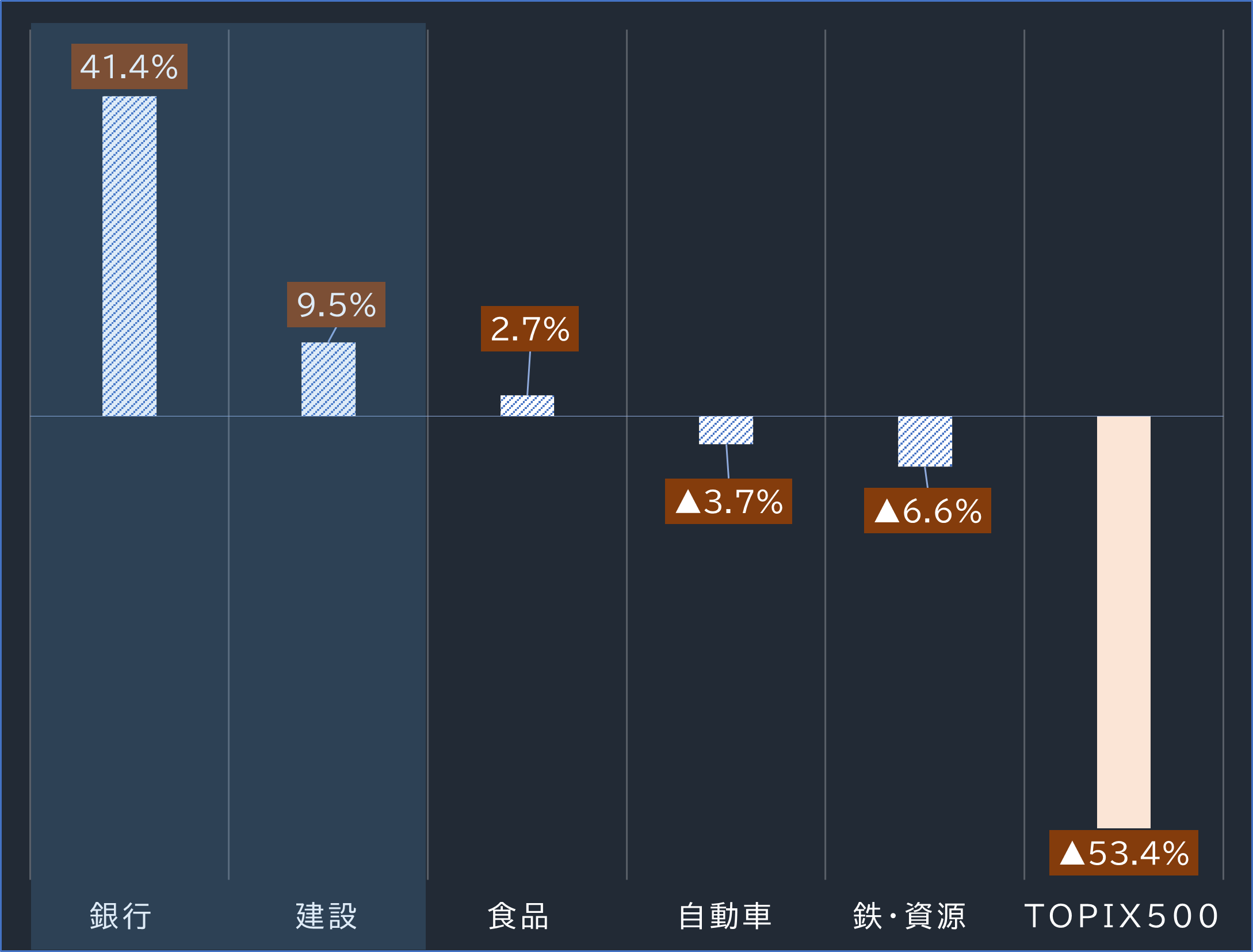

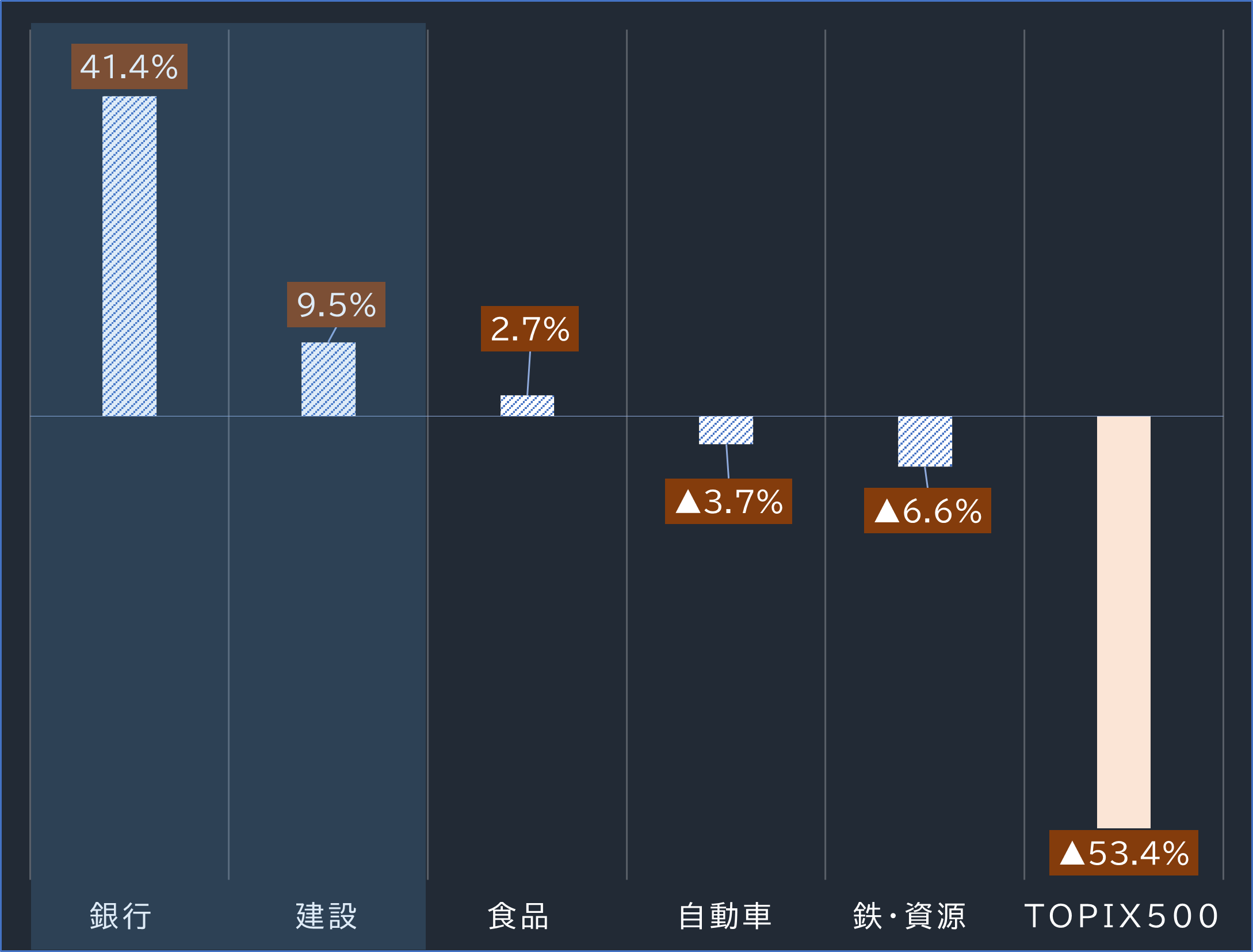

テーマの詳細は後述するとして、まずはその楽園の「PBR」のパフォーマンスを見てみたいと思います。以下の図は、東証33業種について、銘柄数のバランスや業種特性の重複から筆者が独自に16業種へと再定義した分類を用い、各業種に所属する各銘柄のPBRの投資効果をランキング付けしたものです。

■PBR効果が高い業種トップ5(左が高ランク)

出所:データストリーム。注:過去3年間

銀行のプラス効果が突出して高い、ことが一目瞭然です。2位の建設も他と比較すればやや強めのプラスですが、銀行だけが頭一つ抜けています。

冒頭のグラフでも示していますがTOPIX500のPBR効果は大きくマイナス、つまり低PBR株が高PBR株にアンダーパフォームしています。

ということは、銀行株はこの市場全体のベクトルと大きくかい離し、「低PBR銘柄が強くアウトパフォームし続けている」ことになるのです。

ただし、仮に低PBR株が買われているとしても、仮にその背景に高ROEの裏付けがあれば、高い利益を生み出す質の高い資産が安く放置されているだけという見方もできます。

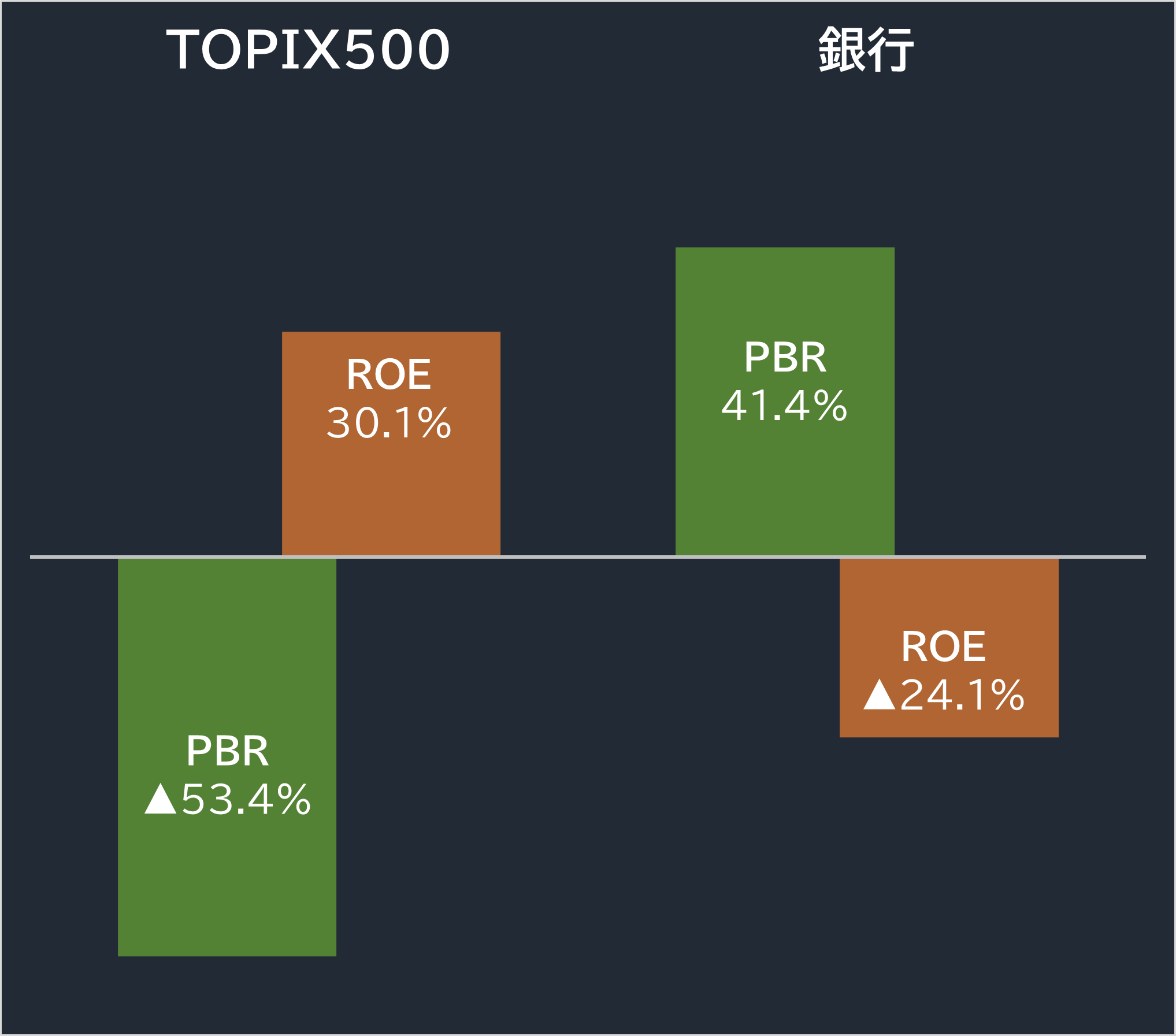

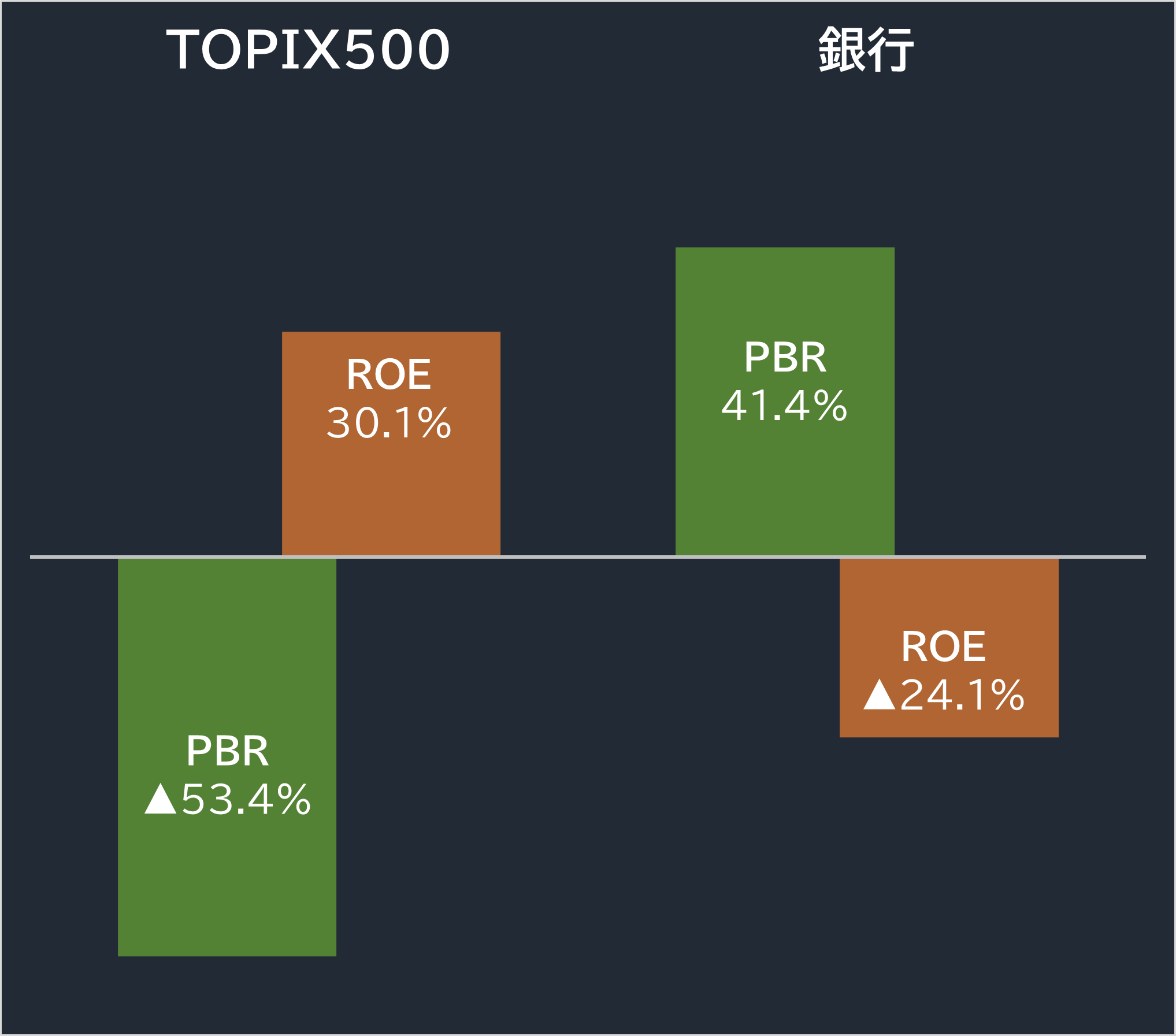

銀行は低PBRで低ROE

しかし、同時にROEの投資効果と比較すると、銀行セクターのPBRとROEは市場とは逆の関係性となってしまいます。

つまり、市場が高PBR・高ROE銘柄を好んでいるのに対して、銀行で好まれている低PBR銘柄は残念ながら低ROEで、つまりは収益性の低い割安銘柄に資金が集中していることになります。

■過去3年間のPBRとROEの投資効果 銀行とTOPIX500の比較

出所:データストリーム

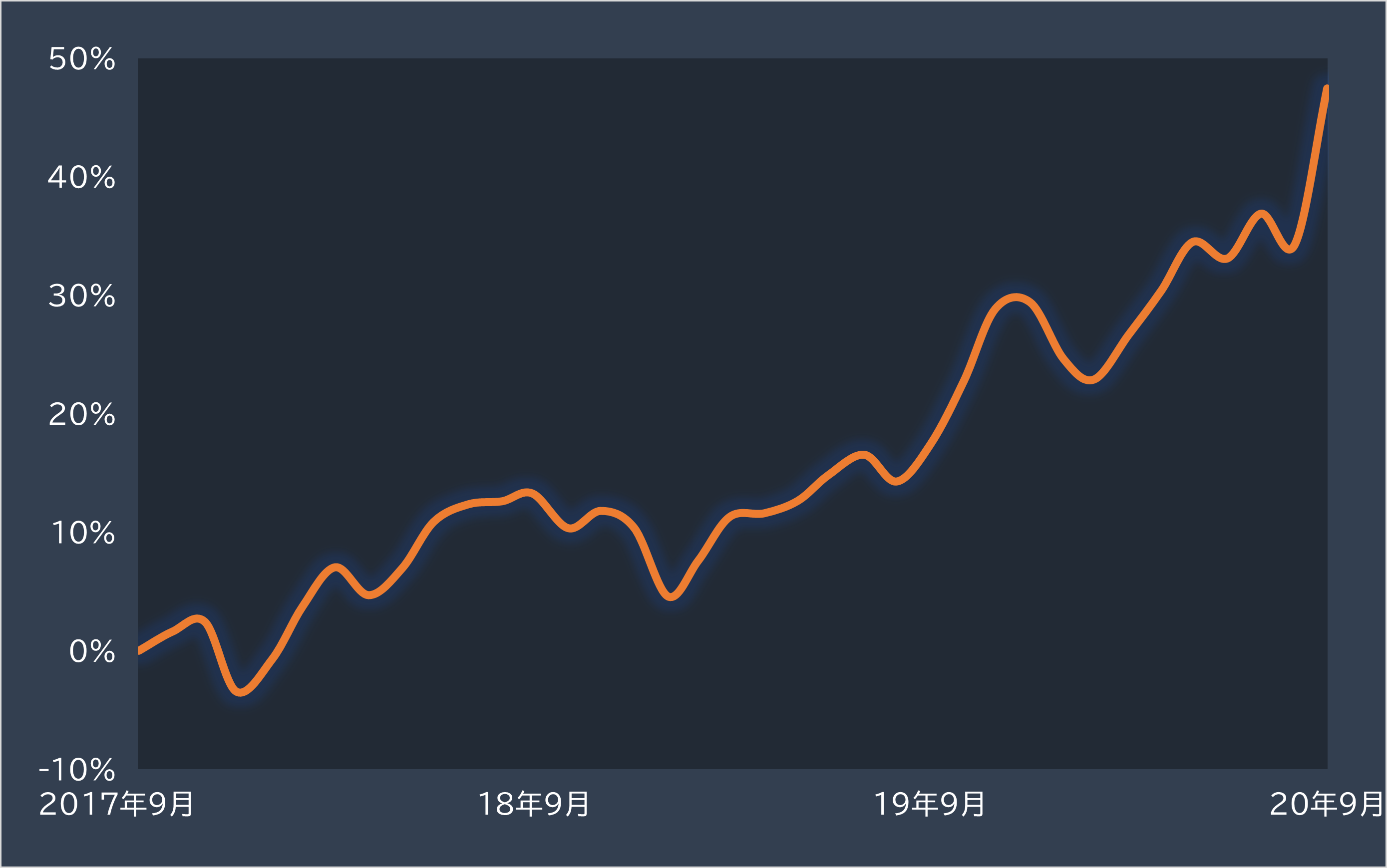

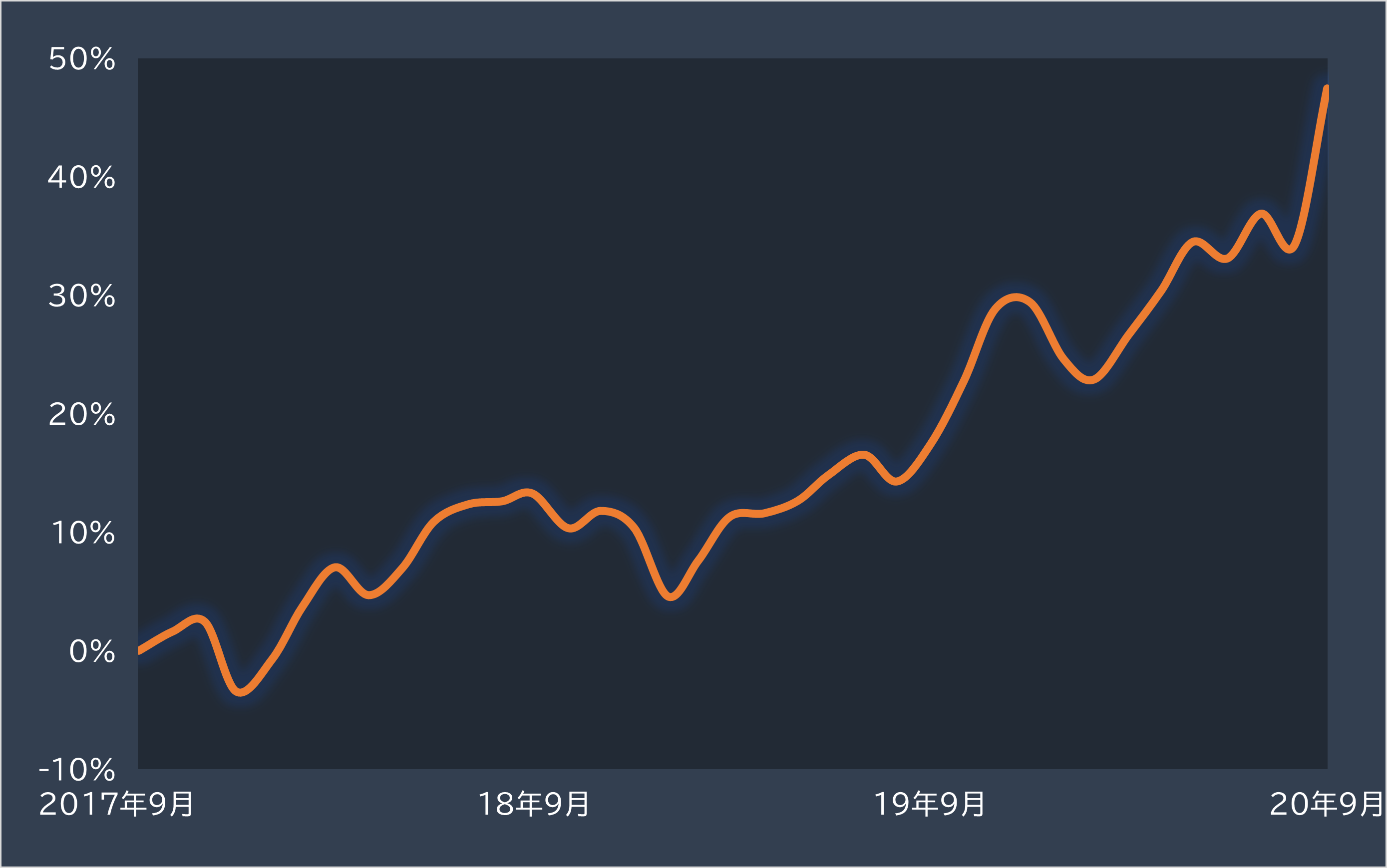

続いて、この銀行の突出したPBR効果について、瞬間的・突発的に発生したものなのかを確認するため、3年間の時系列の動きも確認してみます。

ただし、上記のパフォーマンスの数字は母集団がTOPIX500とやや大型に限定されてしまい、前述のような地方に点在する小型の地銀の動きを補足できていない可能性があります。

東証1部の銀行業に対象を拡大しても継続したPBR効果を確認

そのため、母集団を東証一部の銀行業にまで拡大して計測しました。結果は、以下の通りです。

やや波はあるものの、基本的には一貫して右肩上がりの投資効果が出ています。特に近年は加速度的に低PBRの銀行株が買われ続けているようです。

■銀行業のPBRの投資効果(過去3年間の累積)

出所:データストリーム。注:母集団は東証1部

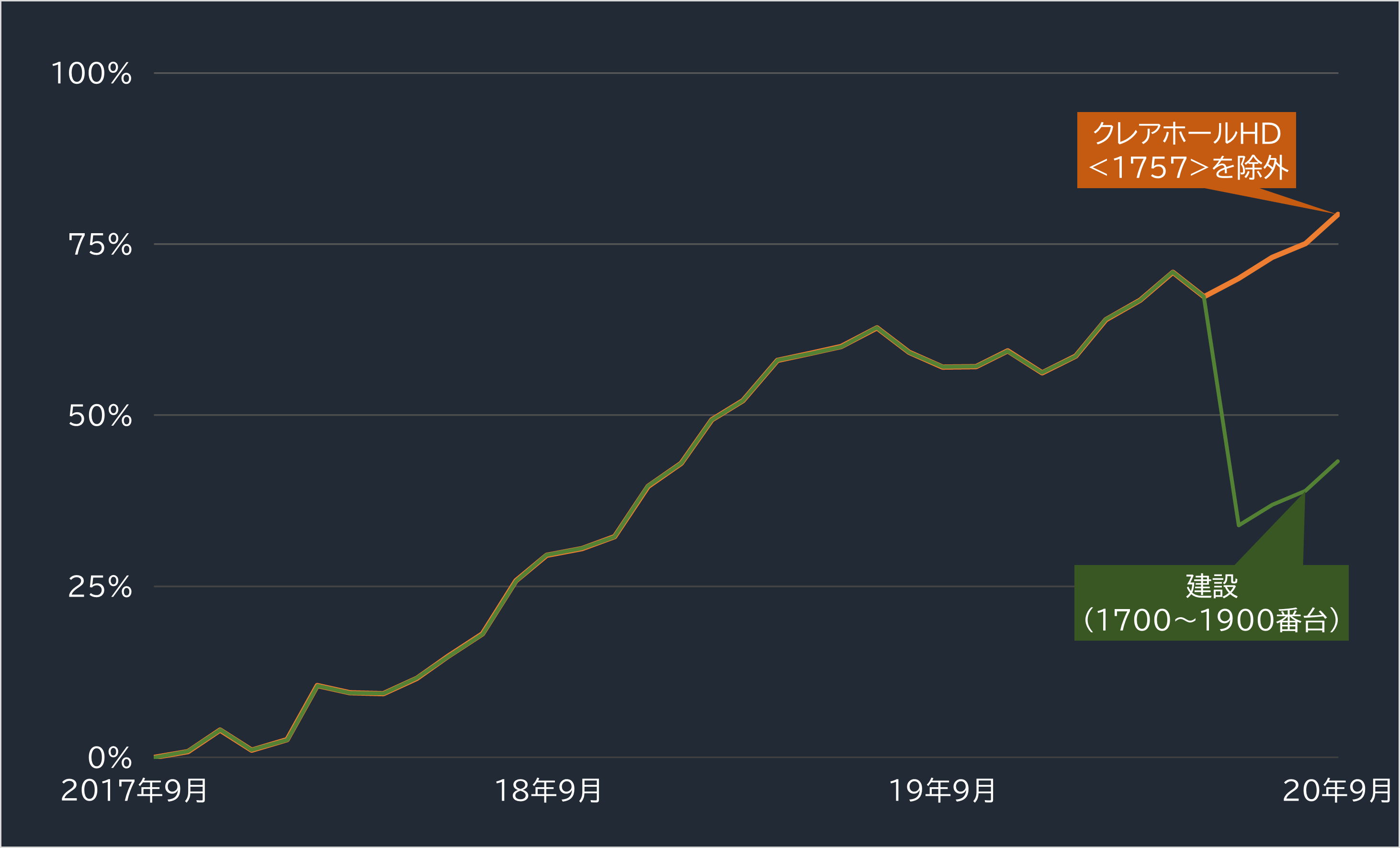

建設業も原則、継続的なPBR効果を確認

続いて、PBR効果が2位の建設についても検証してみます。

ただし、東証に上場する建設業の全銘柄数は、160超と銀行業の倍近くあるうえ、かつ純粋な建物やインフラの構築以外に、コンサルティングや空間デザインを主軸とする銘柄などが混在します。

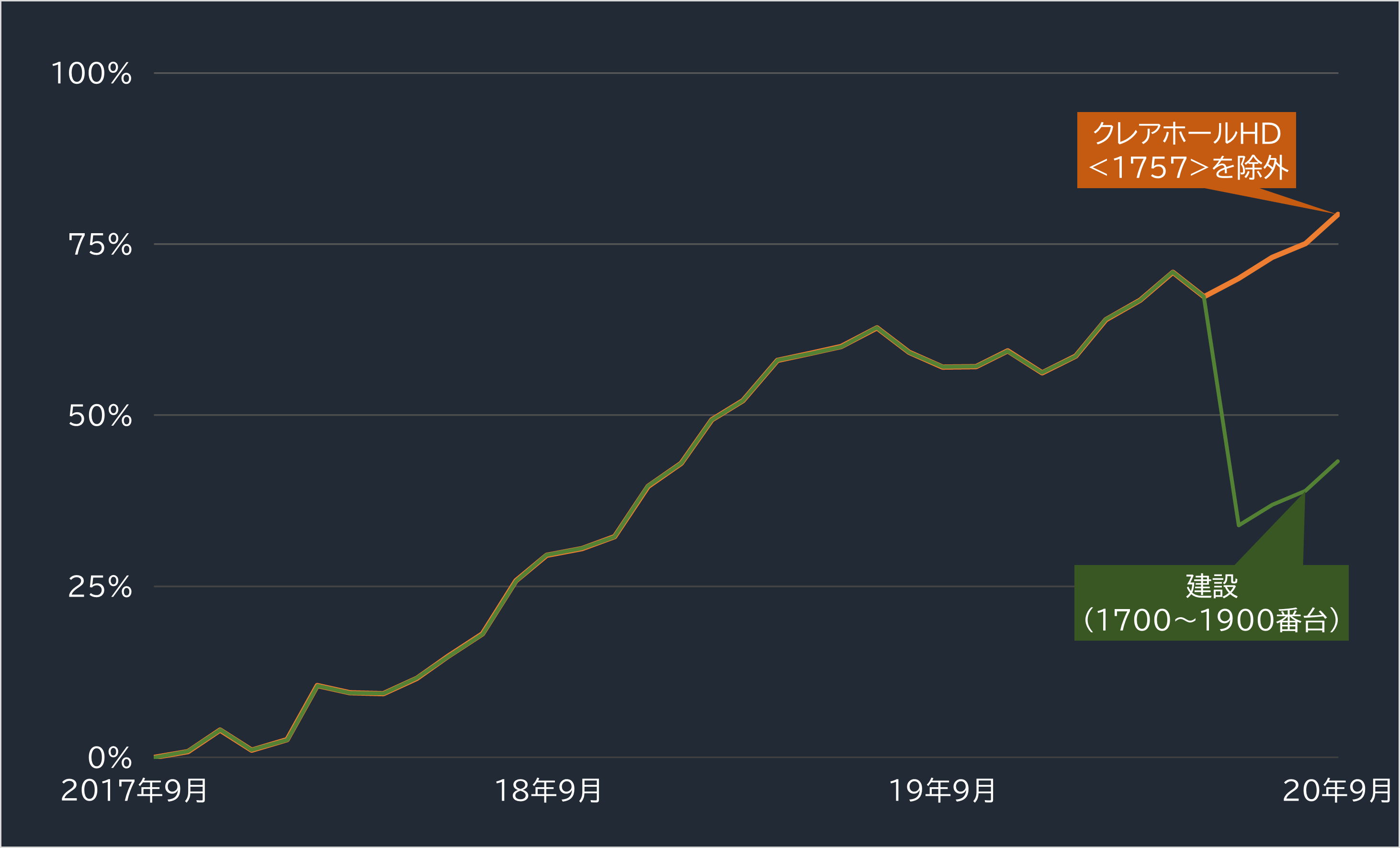

そのため、ゼネコンやハウスメーカーなど、建設関連を専業の企業が集中する銘柄コードが1700~1900番台の130銘柄(東証全体)に絞って、同様の投資効果を検証しました。

すると2020年4月までの建設は、銀行よりもさらに安定的にPBRの投資効果を生み出していました。一貫して低PBRの建設銘柄に資金が集中していたことを表します。

しかし、5月に謎の大暴落を見せ、その後に持ち直すという激しい動きが発生しました。

■建設業のPBRの投資効果(過去3年間の累積)

出所:データストリーム。注:母集団は東証上場で、証券コード1700~1900番台の銘柄

その原因を調べたところ、5月の1カ月で450%もの上昇を見せたクレアホールディングス<1757>という高PBR銘柄が存在していたのです。同社1社のショートを踏み上げだけでポートフォリオ全体を30%以上もマイナス方向へと動かした事実が判明しました。

それを踏まえて、3年間のうちの2020年6月分だけこのクレアホームのみを除いてパフォーマンスを累積したものが、図中の茶色の折れ線は「クレアホームHD<1757>除外」という系列です。

つまり、1社の動きを1カ月だけ除いた建設全体の傾向としては、銀行同様に市場の動きに反して淡々とPBR効果を生み出し続けていたと考えていいでしょう。

確認した銀行および建設の両業種の強いPBR効果、すなわち低PBR株がアウトパフォームしてきた背景には、2つの共通する要素があると考えられます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「日本版GAFAMを探せ! 本家の数字から浮かび上がった姿とは」を読む

今年もあと2カ月あまりになりました。思い返せば、昨年末から現在に至るまで、株式市場は新型コロナウイルスの影響を色濃く受ける格好となりました。

端的な現象が、コロナ暴落後から近年まれに見る水準で進行してきた「グロース株買い・バリュー株売り」。新型ウイルスによる経済の長期停滞観測などから、景気に左右されない成長力が期待できる銘柄に資金が一極集中したといって過言でない現象に見舞われてきました。

足元で、米ナスダック総合指数や日本の東証マザーズ指数がやや軟調に推移しているのも、このグロース一極集中に対する反動と言えます。コロナ前の経済状況に戻るのに、時間がかかるシナリオが継続している現状では、相場局面が転換したとは言えないでしょう。

高PBR・高ROEは買い、低PBR・低ROEは売り

バリュー劣勢の動きの中では、特にPBR(株価純資産倍率)の動きが顕著で、「高PBR」でROE(自己資本利益率)が高い株が一方的に買われ続けてきました。同時に、その反対の「低PBR」でROEが低い株は売られ続けています。

この状況は、現在も変わらず進行しています。以下の図は、TOPIX(東証株価指数)500構成銘柄について、過去3年間のPBRとROEの投資効果を計測したものです。

PBRは低PBR株買い・高PBR売り、

ROEは高ROE株買い・低ROE株売り

――のロングショート(いずれも5分位、12カ月先予想データを使用)で計測しています。以下、改めて記載がないかぎりは、本記事内における投資効果の計測はこれと同様の方法を用いています。

以下の図のように、TOPIX500全体では、低PBR株群を買い、高PBR株群を売りのパフォーマンスはマイナス53.4%と冴えません。

一方、高ROE株群を買い、低ROE株群を売りとするパフォーマンスは30.1%になります。

以上から大まかに言って、

割安(例PBR)でも効率よくグロースしない低ROE株は、パフォーマンス向上につながらないが、

割高(高PBR)でも効率よくグロースする高ROE株は良好なパフォーマンスを生み出すことにつながる

――ことが見て取れます。

■過去3年間のPBRとROEの投資効果の累積値

出所:データストリーム。注:▲はマイナス

この背景については、本連載でも度々述べていることなので詳細は控えますが、過去数年にわたって米中貿易摩擦、コロナ禍と景気の低迷およびその長期化の観測から純資産の質が問われる環境が継続していることが根底にあります。

厳しい環境下でも、底堅く高い収益を生み出せる良質な資産を有し、資産をフル活用して収益性を向上させるマインドの高い銘柄は割高でも延々と買われ続ける現象が世界的に加速しています。そして、この逆の状況にある株は割安でも売られ続けてきました。

繰り返しになりますが、この大きな流れは短期的なリスクオンやイベントなどで急反転することはあっても、景気が急速に回復して世界中が好況に踊るような長期のシナリオを描けないかぎり、変わることはないでしょう。

日本独自で進む割安で高パフォーマンスの銘柄群とは

しかし、この極端な現象の裏で、一部の業種に限定して粛々と歩みを進めている日本固有のテーマがあります。その業種とは、「銀行」と「建設」です。そして、ここがバリュー株の"密かな楽園"となっています。

テーマの詳細は後述するとして、まずはその楽園の「PBR」のパフォーマンスを見てみたいと思います。以下の図は、東証33業種について、銘柄数のバランスや業種特性の重複から筆者が独自に16業種へと再定義した分類を用い、各業種に所属する各銘柄のPBRの投資効果をランキング付けしたものです。

■PBR効果が高い業種トップ5(左が高ランク)

出所:データストリーム。注:過去3年間

銀行のプラス効果が突出して高い、ことが一目瞭然です。2位の建設も他と比較すればやや強めのプラスですが、銀行だけが頭一つ抜けています。

冒頭のグラフでも示していますがTOPIX500のPBR効果は大きくマイナス、つまり低PBR株が高PBR株にアンダーパフォームしています。

ということは、銀行株はこの市場全体のベクトルと大きくかい離し、「低PBR銘柄が強くアウトパフォームし続けている」ことになるのです。

ただし、仮に低PBR株が買われているとしても、仮にその背景に高ROEの裏付けがあれば、高い利益を生み出す質の高い資産が安く放置されているだけという見方もできます。

銀行は低PBRで低ROE

しかし、同時にROEの投資効果と比較すると、銀行セクターのPBRとROEは市場とは逆の関係性となってしまいます。

つまり、市場が高PBR・高ROE銘柄を好んでいるのに対して、銀行で好まれている低PBR銘柄は残念ながら低ROEで、つまりは収益性の低い割安銘柄に資金が集中していることになります。

■過去3年間のPBRとROEの投資効果 銀行とTOPIX500の比較

出所:データストリーム

続いて、この銀行の突出したPBR効果について、瞬間的・突発的に発生したものなのかを確認するため、3年間の時系列の動きも確認してみます。

ただし、上記のパフォーマンスの数字は母集団がTOPIX500とやや大型に限定されてしまい、前述のような地方に点在する小型の地銀の動きを補足できていない可能性があります。

東証1部の銀行業に対象を拡大しても継続したPBR効果を確認

そのため、母集団を東証一部の銀行業にまで拡大して計測しました。結果は、以下の通りです。

やや波はあるものの、基本的には一貫して右肩上がりの投資効果が出ています。特に近年は加速度的に低PBRの銀行株が買われ続けているようです。

■銀行業のPBRの投資効果(過去3年間の累積)

出所:データストリーム。注:母集団は東証1部

建設業も原則、継続的なPBR効果を確認

続いて、PBR効果が2位の建設についても検証してみます。

ただし、東証に上場する建設業の全銘柄数は、160超と銀行業の倍近くあるうえ、かつ純粋な建物やインフラの構築以外に、コンサルティングや空間デザインを主軸とする銘柄などが混在します。

そのため、ゼネコンやハウスメーカーなど、建設関連を専業の企業が集中する銘柄コードが1700~1900番台の130銘柄(東証全体)に絞って、同様の投資効果を検証しました。

すると2020年4月までの建設は、銀行よりもさらに安定的にPBRの投資効果を生み出していました。一貫して低PBRの建設銘柄に資金が集中していたことを表します。

しかし、5月に謎の大暴落を見せ、その後に持ち直すという激しい動きが発生しました。

■建設業のPBRの投資効果(過去3年間の累積)

出所:データストリーム。注:母集団は東証上場で、証券コード1700~1900番台の銘柄

その原因を調べたところ、5月の1カ月で450%もの上昇を見せたクレアホールディングス<1757>という高PBR銘柄が存在していたのです。同社1社のショートを踏み上げだけでポートフォリオ全体を30%以上もマイナス方向へと動かした事実が判明しました。

それを踏まえて、3年間のうちの2020年6月分だけこのクレアホームのみを除いてパフォーマンスを累積したものが、図中の茶色の折れ線は「クレアホームHD<1757>除外」という系列です。

つまり、1社の動きを1カ月だけ除いた建設全体の傾向としては、銀行同様に市場の動きに反して淡々とPBR効果を生み出し続けていたと考えていいでしょう。

確認した銀行および建設の両業種の強いPBR効果、すなわち低PBR株がアウトパフォームしてきた背景には、2つの共通する要素があると考えられます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株