【特集】PCNET Research Memo(1):ストック収益中心へ大胆に構造転換、市場環境も追い風に収益力が大幅アップ

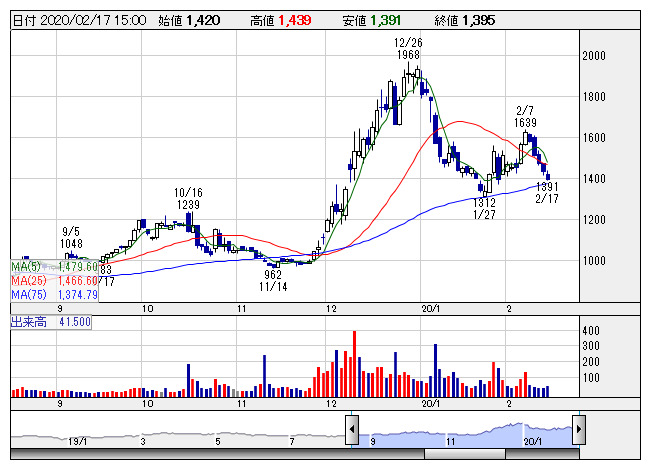

PCNET <日足> 「株探」多機能チャートより

PCNET <日足> 「株探」多機能チャートより■要約

パシフィックネット<3021>は、IT機器の調達、運用・保守、回収・データ消去、リユース・リサイクル、というライフサイクルマネジメント(LCM)をワンストップで支援する唯一の上場企業である。これまでの、使用済みIT機器の引き取り・回収やリユースPC販売などのフロー収益を中心としたビジネスモデルから脱却し、ストック収益を中心とした業態へと大幅に事業構造の改革を図っている。具体的には、法人のIT機器全般の調達、運用・管理、回収・適正処分をサブスクリプション(月額定額制)で支援する事業モデルに注力。持続的成長が可能なストック中心の収益構造に切り替えたことが奏功し、2018年5月期、2019年5月期と2期続けて増益を達成した。数多くの優良顧客基盤や蓄積したノウハウ・人材、全国配置のロジスティクス網などの強みに加えて、2020年1月のWindows 7のサポート終了に伴うWindows 10への入れ替え需要、デジタルトランスフォーメーションや働き方改革推進に伴うIT投資の拡大、それらを担うIT人材不足によるアウトソーシングニーズの拡大などの市場の追い風にも乗り、さらなる先行投資によって地盤強化を図りながら持続的な成長を狙う。

1. 事業概要

同社では4つの事業を柱としている。なかでも最重要として位置付けているのがLCM事業である。IT機器の調達・管理・運用と、使用済み機器の回収・適正処分をワンストップで提供している。IT機器の調達・管理・運用フェーズでは、IT機器の中長期レンタル・関連ITサービス(運用・管理、クラウドサービス、通信サービス、セキュリティ、ネットワークインフラ構築等)を提供し、適正処分フェーズにおいては、使用済みIT機器の回収・データ消去サービスを提供している。サブスクリプションモデルで提供している、IT機器の中長期レンタルと関連ITサービスの組み合わせでの提供が急速に拡大しており、収益力の強化と安定収入につながっている。

2つ目がリマーケティング事業で、法人から回収した使用済みIT機器のうち高価値品は、全国配置のテクニカルセンターで再生・製品化し、法人向けにリユース品として販売している。また、再利用不可の機器については分解して素材化し、同社の監査基準を満たすリサイクル業者へ販売することで、遵法意識の高い法人の適正処分を支援・推進している。2020年1月のWindows 7のサポート終了に伴い、Windows 10への切り替えによる使用済み機器の排出特需が見込まれる。

3つ目はコミュニケーション・デバイス事業である。2018年2月末から連結の範囲に含めている(株)ケンネットが提供しており、観光業界を中心に無線ガイド機「イヤホンガイド(R)」の製造・販売・レンタル・保守サービスを行っている。90%以上の国内シェアを保持しており、観光需要の高まりに加え、新たな市場開拓も進み、業績が拡大している。

4つ目は、2020年5月期第2四半期まで子会社であった(株)エムエーピーが行っていたM&A仲介及び人材紹介事業だが、2019年12月1日をもって吸収合併し、ビジネスアドバイザリ部を同社内に新設した。

2. 業績動向

同社では2019年5月期を初年度とする中期経営計画「SHIFT 2021」に基づき、使用済みIT機器の引き取り・回収やリユースPC販売等のフロー収益を中心としたビジネスモデルから、法人のIT機器全般の調達、運用・管理から適正処分までをワンストップで支援するLCM事業による、ストック収益中心の持続的成長が可能なビジネスモデルへと大きく転換を図っている。リユースPCの販売を中心としたリマーケティング事業については、B to Bに集中するため前期までに行った全国の直営全店舗廃止等の影響により、売上高は減少したが、生産性や回転率の向上により収益性は向上した。コミュニケーション・デバイス事業については、観光需要の高まりや新規市場開拓の進行によって、販売・レンタル売上、保守サービス売上とも拡大し、大幅な増収増益を達成した。

2020年5月期第2四半期は、LCM事業についてはWindows 10への入れ替え需要の本格化、企業内IT人材不足の深刻化等を背景に受注が大幅に拡大し、PC等の中長期レンタル、保守運用等のITサービス、使用済みIT機器の回収・データ消去サービスのいずれも計画を上回った。リマーケティング事業については、価格下落等の影響から売上高は計画を下回ったが、効率化や在庫回転率の向上等の効果から利益はほぼ計画通りとなった。コミュニケーション・デバイス事業については、観光需要の拡大や観光以外の用途開発の効果等から、販売・レンタル・保守サービスとも計画を大幅に上回った。コスト面では、IT人材拡充、レンタル資産、設備、基幹システム等、計画を上回る積極投資を行ったが、増加コストは収益拡大でカバーした。この結果、2020年5月期第2四半期の業績は、売上高2,195百万円(前年同期比12.4%増)、営業利益206百万円(同76.1%増)、経常利益205百万円(同76.4%増)、親会社株主に帰属する四半期純利益130百万円(同105.2%増)となり、期初の予想を大幅に上回った。

3. 今後の見通し

2020年5月期は、IT機器導入・ITサービス市場では、2020年1月のWindows 7サポート終了に伴うWindows 10への入れ替え需要による機器の新規調達の拡大、デジタルトランスフォーメーションや働き方改革に向けたIT投資の拡大、それらを担う企業内IT人材の不足の深刻化等を背景としたアウトソーシングニーズの拡大など、市場の成長が見込まれ、LCMサービスの受注は引き続き拡大すると見込まれる。加えてIT機器の排出市場では、法人からのWindows 10への入れ替えに伴う使用済み機器の排出台数は増加し、適正処分ニーズも拡大すると見込まれ、同社の回収・データ消去、適正処分の受注も拡大すると想定される。一方、事業環境に鑑み、中期経営計画「SHIFT 2021」の事業構造改革をさらにスピードアップするため、先行投資をさらに拡大するもよう。全体的に見ると、市場要因や事業拡大、事業構造改革効果等により、サブスクリプションモデルでの収益がさらに拡大するため、先行投資分を吸収できる見込みだ。

2020年5月期の通期業績についても、計画を上回って推移するものと予想しているが、正確な予想が困難なため、通期業績予想は修正していない。その理由は2つある。1つが2019年12月に発覚したデータ消去サービスを提供する同業他社の転売問題で、これ以降、同社へ大手企業やリース会社からの問い合わせが急増しているが、業績面への影響が非常に読みにくいこと。もう1つが、先行投資の拡大を検討していることである。このため2020年5月期の業績計画は、売上高4,500百万円(前期比7.7%増)、営業利益400百万円(同28.7%増)、経常利益400百万円(同26.6%増)、親会社株主に帰属する当期純利益250百万円(同30.1%増)と期初の計画を据え置いている。

中期経営計画最終年度の2021年5月期は、Windows 7サポート終了による特需は落ち着くことが見込まれる。一方で、IT機器運用・管理業務のワンストップサービスのサブスクリプションモデルによる本格展開、さらには2018年11月より提供を開始した、デバイス・通信SIM・Microsoft 365・ヘルプデスクなどをサブスクリプションでパッケージ化した新サービス「Marutto 365(R)」の提供や、Microsoft<MSFT>のクラウド技術に精通する(株)テクノアライアンスの子会社化によるクラウドサービスの販促強化によって、提供サービス範囲と顧客層の拡大が期待できる。また、これらサービスを既存の優良顧客基盤に展開することでのシナジー効果によるアップセル・クロスセルも見通せる。IT機器の運用・管理にかかるコストや手間を抑制したいという昨今の企業ニーズの高まりに加えて、高度なITスキルを有する人材と充実したロジスティクス網に基づく同社のサービスへの満足度は高い。このことから同社のサブスクリプション型サービスの契約更新率は極めて高く、将来の安定的な収益確保につながるストック収益の増強に極めて有効と考えられる。持続的な成長により、2021年5月期には売上高5,000百万円、経常利益500百万円、親会社株主に帰属する当期純利益330百万円を目指しており、更なる上積みに注目である。

■Key Points

・法人向けに、IT機器のLCM(ライフサイクルマネジメント)事業をサブスクリプションモデルで展開し、ストック収益中心へ大胆に構造転換

・2020年5月期は成長を加速させるため先行投資を強化するも、サブスクリプション型サービスがさらに拡大し、社会情勢の後押しも加わり、成長スピードがさらに加速

・優良顧客基盤、人的・物的資源など同社ならではの強みに加え、働き方改革推進に伴う企業のIT投資の拡大、IT人材不足によるアウトソーシングニーズの拡大など外的要因の追い風も生かし、持続的な成長を狙う

(執筆:フィスコ客員アナリスト 内山崇行)

《ST》

提供:フィスコ

米株

米株