【特集】千葉銀 Research Memo(6):注力している役務取引等利益については着実に増加

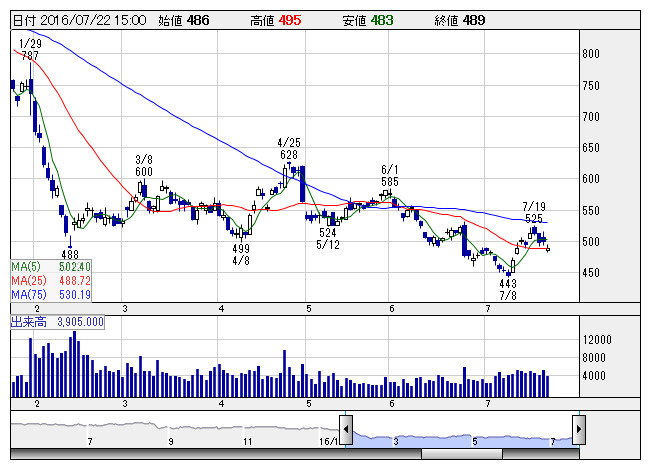

千葉銀 <日足> 「株探」多機能チャートより

千葉銀 <日足> 「株探」多機能チャートより■決算動向

(3)千葉銀行<8331>の過去の業績推移

2009年3月期から2016年3月期までの業績を振り返ると、「業務粗利益」は「資金利益」の減少に伴って緩やかに減少傾向をたどってきた。この間の預貸出金残高が増加していることから、「資金利益」の減少は貸出金利回りの低下による利鞘の縮小が原因である。なお、貸出金利回りは2009年3月期の2.14%(期中平均)から2016年3月期の1.26%(同)へ0.88%低下し、預貸金利鞘は同様に1.91%から1.23%へ0.68%縮小している。一方、注力している「役務取引等利益」については、着実に増加してきたとみていいだろう。

また、「コア業務純益」も「業務粗利益」の緩やかな減少に加えて、「経費」がやや増加傾向にあったことから、減益基調で推移してきた。経営効率を示すOHRは、55%台の水準にまで上昇し、やや高止まりの状況が続いている。

ただ、「経常利益」が2010年3月期以降、順調に拡大してきたのは、与信関係費用がほぼ一貫して減少してきたことによる影響が大きい。特に、2015年3月期からは過去に積み増した貸倒引当金からの戻入益(マイナスの与信関係費用)が利益を押し上げる要因となっている。

一方、金融再生法開示債権(破産更生債権等)は2%前後の水準で低位安定的に推移してきた。また、2015年3月期以降は、与信関係費用と同様、国内経済の回復等を背景としてさらに改善が進んでいる。

また、財務基盤の健全性を示す(連結)総自己資本比率(バーゼルIII基準)についても14%前後、(連結)中核的自己資本比率(普通株式等Tier1比率)でも12%台の水準で安定的に推移しており、国際統一基準の最低所要水準※を大きく上回っている。一方、資本効率を示す連結ROEは6%台で推移している。

※「連結総自己資本比率」は8%、「連結普通株式等Tier1」は7.0%(資本保全バッファーを含む)

(執筆:フィスコ客員アナリスト 柴田 郁夫)

《HN》

提供:フィスコ

米株

米株