【特集】インテリックス Research Memo(6):ソリューション事業分野はホテル事業が大きくけん引

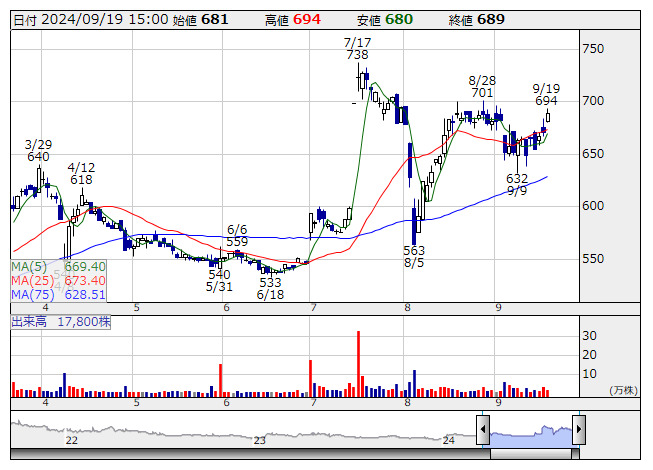

インテリクス <日足> 「株探」多機能チャートより

インテリクス <日足> 「株探」多機能チャートより■インテリックス<8940>の業績動向

2. 事業セグメント別動向

(1) リノベーション事業分野

リノベーション事業分野の売上高は前期比7.0%増の34,781百万円、売上総利益は同9.3%減の3,744百万円、営業利益は同26.6%減の550百万円となった。売上高の内訳を見ると、物件販売はリノヴェックスマンションの販売件数減少(同2.0%減の1,129件)を平均販売単価の上昇(同6.5%増の2,799万円)でカバーし、同4.3%増の31,610百万円となり、賃貸収入は手持ち物件の減少により同21.0%減の115百万円となった。また、その他収入は同50.3%増の3,055百万円となった。リノベーション内装事業が法人からの受注増により同21.7%増の2,100百万円と好調に推移したほか、再生住宅パートナーによる買取再販支援事業が伸長した。また、規模はまだ小さいが中古マンション直販専門サイト「FLIE」を通じた他社物件の取扱手数料等も増収に寄与した。「FLIE」は2023年1月まで首都圏でサービス提供していたが、その後エリアを拡大し現在は北関東・甲信エリアを除くすべてのエリアで3,000件を超える物件を取り扱う規模にまで拡大している。売上総利益の内訳については、物件販売が同11.6%減の3,365百万円、賃貸収入が同22.0%減の79百万円とそれぞれ減少した一方で、その他収入は同36.4%増の299百万円となった。

リノヴェックスマンションの売上総利益率は長期滞留物件の売却を優先し、販売価格の調整を行ったことから前期の12.6%から10.6%に低下したが、半期ベースでは上期の9.8%を底に、下期は11.9%と回復に転じている。長期滞留物件の販売がほぼ一巡したことに加えて、事業期間も上期の211日から下期は193日とやや改善したことが要因だ。販売期間については上期の139日に対して下期は140日とほぼ変わらなかったものの、施工期間が72日から53日に短縮した。配管なども含めた改修作業が多くなる築古物件の仕入を抑制したことや、仕入プロセスの効率化に取り組んだことが要因だ。

四半期ベースの仕入・在庫件数と売上総利益率の動きを見ると、在庫件数については2023年5月期第3四半期末の782件がピークとなり、その後は仕入活動を抑制したことにより2024年5月期第2四半期末には452件まで絞り込んだ。在庫調整がほぼ完了したことを受けて第3四半期以降は仕入活動も積極化したことから第4四半期末の在庫件数は524件となり、現在の水準はほぼ適正水準と同社では見ている。売上総利益率は2024年5月期第1四半期に8.5%まで落ち込んでおり、この期間に長期滞留物件の販売促進に注力したことがうかがえる。第2四半期以降は徐々に売上総利益率も上向き、第4四半期には12.5%と同社が目標としている水準まで回復している。

リノヴェックスマンションの販売件数を地域別で見ると、首都圏が前期比2.2%減の530件、地方エリアが同1.8%減の599件といずれも減少した。同期間(2023年6月~2024年5月)における首都圏の中古マンション成約件数は前年同期比5.4%増、地方エリアについては同4.9%増※となっており、市場全体が堅調に推移するなかで同社は仕入調整を政策的に実施したことにより、ややシェアを落とす格好となった。実際、仕入件数は同31.6%減の869件、うち首都圏で同28.0%減の389件、地方エリアで同34.3%減の480件といずれも大きく減少した。ただ、四半期ベースでは第1四半期の143件を底にして上向きに転じており、第4四半期は288件まで回復している。

※ 同社が支店を置く都道府県の中古マンション成約件数

(2) ソリューション事業分野

ソリューション事業分野の売上高は前期比9.3%減の7,920百万円、売上総利益は同5.2%増の2,087百万円、営業利益は同34.9%増の1,223百万円となった。売上高の内訳を見ると、物件販売が同24.9%減の5,259百万円、賃貸収入が同7.0%減の942百万円、ホテル事業を中心としたその他収入が同137.6%増の1,718百万円となった。また、売上総利益は物件販売が同19.5%減の1,005百万円、賃貸収入が同6.7%減の495百万円、その他収入が同186.5%増の587百万円となり、ホテルの稼働率上昇による利益貢献が売上総利益及び営業利益の増益要因となった。

物件販売については、リースバック物件の流動化で1,844百万円、不動産小口化商品の新シリーズとなる「アセットシェアリング+」で790百万円の売上計上があったものの、1棟もの収益物件の販売減により減収減益となった。「アセットシェアリング+」は、運用対象不動産を複数物件組み合わせた商品のことで、異なるタイプや種別、地域の物件を組み合わせることでリスクの軽減をはかっている。第1弾として、東京(両国)、川崎、札幌にある3つのレジデンスを組み入れた商品の第1期販売を実施し、2024年5月より運用を開始した(予定利回り約4.84%、運用期間10年)。

その他収入のうち、ホテル事業の売上高は同88.2%増の10億円強となった。インバウンド需要の回復とともに「LANDABOUT(ランダバウト)」(東京都台東区)や「モンタン博多」(福岡県福岡市)の稼働率が約9割まで上昇したことに加え、宿泊料も上昇したことが大幅増収につながった。なお、ホテル施設については当面の間、自社保有を続ける方針のようだ。

(執筆:フィスコ客員アナリスト 佐藤 譲)

《HN》

提供:フィスコ

米株

米株