【特集】横山利香「令和時代の稼ぎたい人の超実践! 株式投資術」― (51)2024年後半に注目集める有望マーケットはどこ?!

横山利香(ファイナンシャルプランナー、テクニカルアナリスト)

横山利香(ファイナンシャルプランナー、テクニカルアナリスト)◆海外投資家の目に映る日経平均の"真の姿"

国内外の投資家の売買動向を把握する際に是非ご参照いただきたいのが、東京証券取引所が公表している「投資部門別売買状況」の「株式週間売買状況」です。「株数」と「金額」に分けて公表されていますが、通常「金額」ベースで確認します。

このデータでは、機関投資家の投資対象になり得る規模の時価総額を持つ企業(大型株)が上場している「東証プライム市場」、十分な時価総額を備える企業が上場する「東証スタンダード市場」、高い成長可能性を持つ企業の育成を支援する「東証グロース市場」という風に、市場ごとにデータが区分けされて掲載されています。さらに、市場ごとに「海外投資家」や「個人」「投資信託」「事業法人」「その他法人等」「生保・損保」「都銀・地銀等」「信託銀行等」などと投資部門を細分化し、これら部門別ごとの「売り金額」「買い金額」「差し引き金額」が記載されています。

個人投資家にとっても有用なデータですので、興味のあるマーケットを中心に時系列で見ていくことをお勧めしますが、各投資部門の動向について全体像を把握したい場合には一般に、二市場(東証・名証の合計)の売買代金の差額が使われます。

▼投資部門別売買状況(日本取引所グループHP)

※毎週第4営業日(通常は木曜日)の15時頃に前週分が掲載されます。

それでは、二市場の投資部門別売買状況を、海外投資家、個人投資家に焦点を当てて確認してみましょう(図1)。国内の個人投資家は4月第4週から5月第3週まで4週連続で売り越す一方で、海外投資家は同期間に4週連続で買い越していることがわかります。これほどまでに極端にスタンスが異なる要因の一つには、円建て日経平均株価とドル建て日経平均株価の株価水準の違いがあるといえるかもしれません。

図1 投資部門別売買代金差額

東証・名証2市場の内国普通株式市場の合計[総合証券ベース(全51社)]

※単位:億円(億円未満切り捨て)

| 海外投資家 | 個人投資家 | |

|---|---|---|

| 4月第1週 | 11821 | 6347 |

| 4月第2週 | 5955 | -2053 |

| 4月第3週 | -5924 | 9085 |

| 4月第4週 | 2159 | -1873 |

| 5月第1週 | 1745 | -2741 |

| 5月第2週 | 2636 | -406 |

| 5月第3週 | 383 | -1204 |

| 5月第4週 | -1139 | 816 |

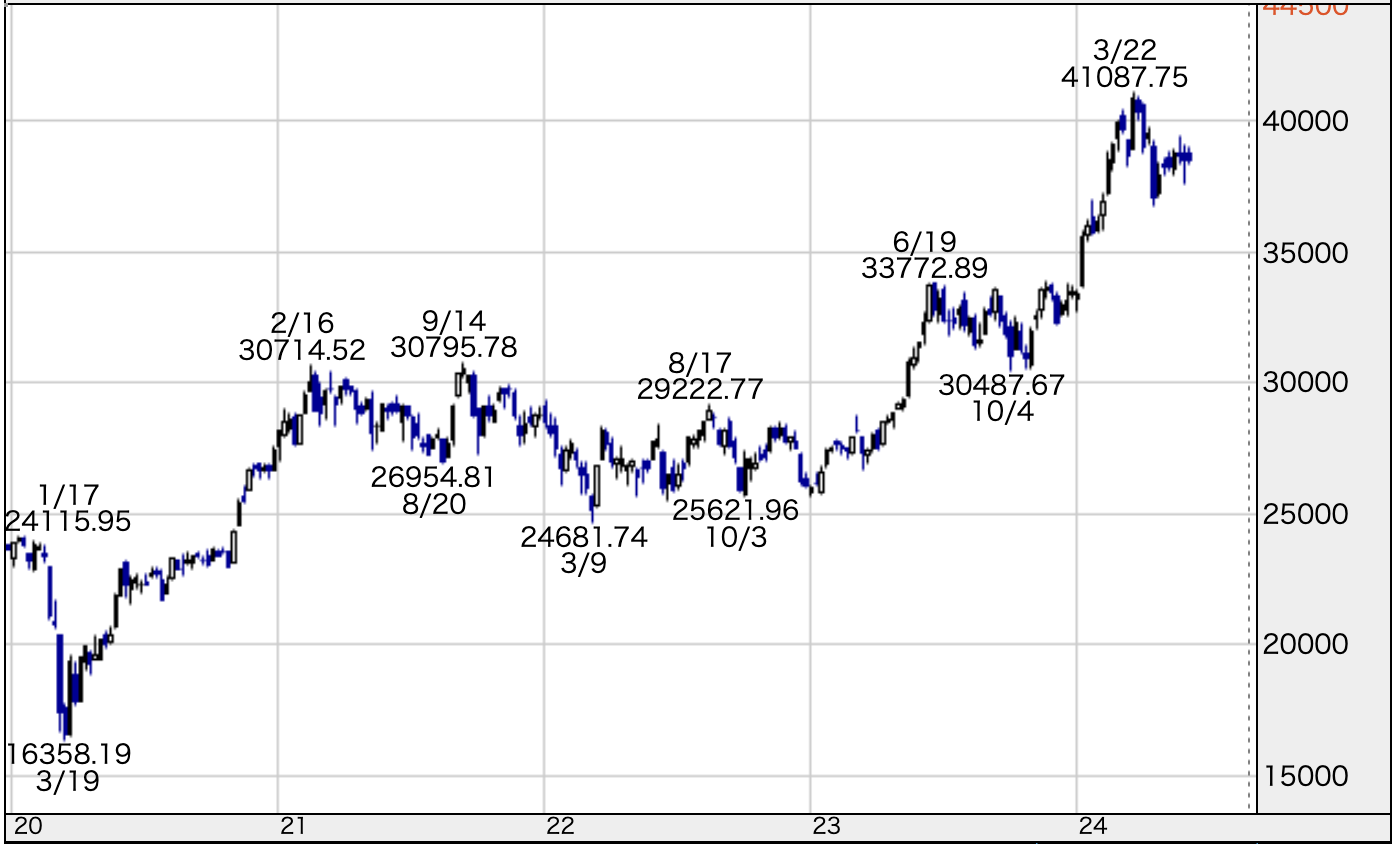

私たちが日常目にしている円建て日経平均株価は、2024年に入ってから高値更新を続け、3月22日に4万1087円の史上最高値を付けました(図2)。

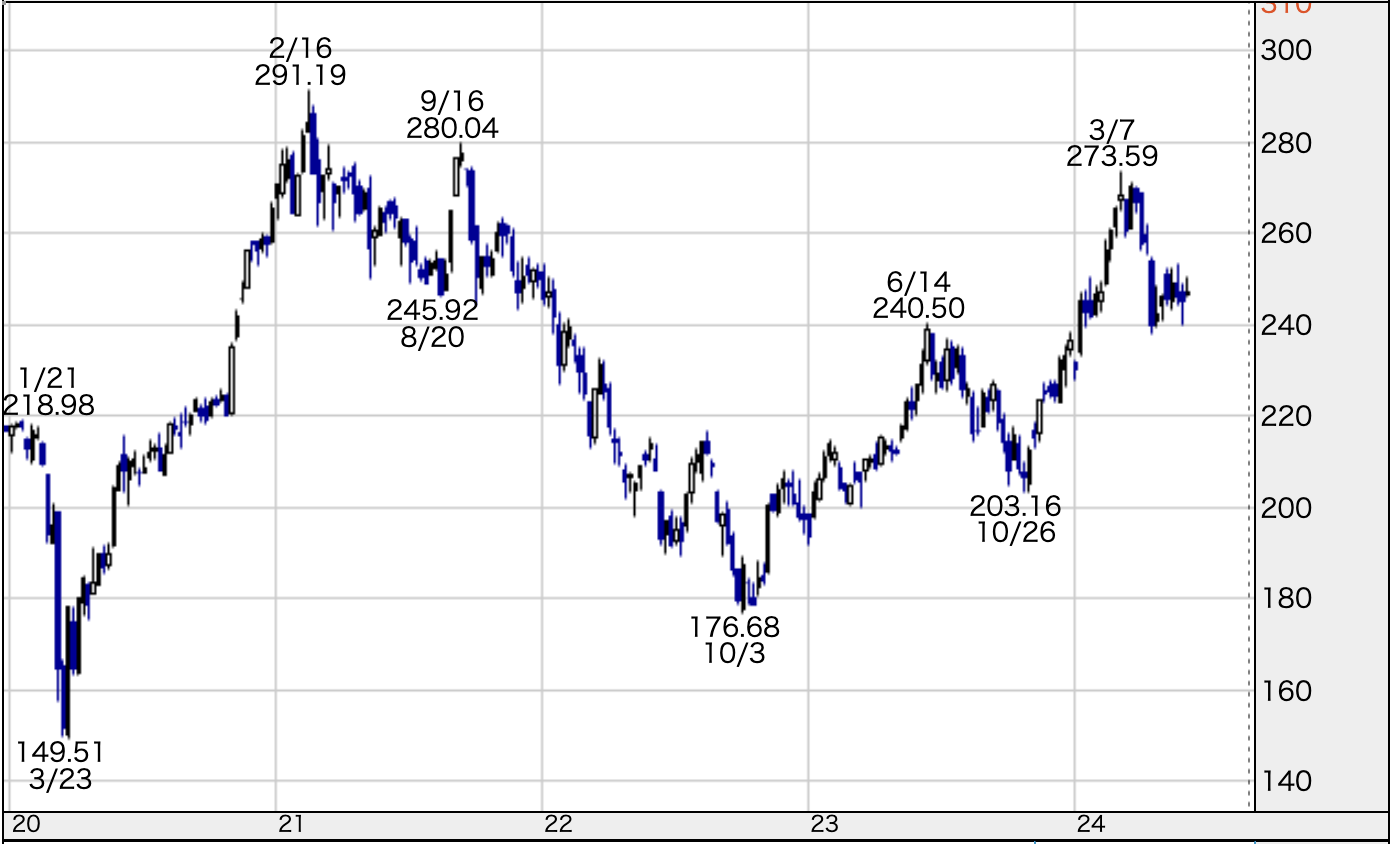

一方、ドル建て日経平均株価は2021年2月に付けた史上最高値291ドルをいまだに超えることができずにいます(図3)。(※株探ではユーザの要望が強かったドル建て日経平均株価のチャートをリリースしましたので、是非利用してみてください)

図2 日経平均株価(円建て・週足)

図3 日経平均株価(ドル建て・週足)

この3年の間に円建てとドル建てで日経平均株価のパフォーマンスに大きな差異が生じた理由として考えられるのは、円安の進行です。

では、ドル円のチャートを見てみましょう(図4)。2021年初めには1ドル=105円程度でしたが、その後は円安・ドル高が進行して、2024年4月には1ドル=160円超まで円安が進行しました。

図4 米ドル/円チャート

(出所)MINKABU FX

ドル建ての日経平均株価は、為替が円安に振れると株価が下落する一方で、円高に振れると株価は上昇します。ドル換算値を計算する方法は、円建て日経平均株価をドルで割ることで計算することができます。たとえば、日経平均株価が2万5000円、その時のドル円が1ドル=100円だった場合、ドル建ての日経平均株価は250ドル(25000÷100)となります。これが1ドル=90円と円高に振れると、ドル建て日経平均株価は277.7ドルになります。

つまり、2021年の円建ての日経平均株価の株価水準は現在よりも低かったものの、2021年は現在より円高水準にあったため、ドル建ての日経平均株価の株価水準では当時の方が高かったという状況が生まれているのです。

では、2024年後半、投資家の注目を集める可能性が高いマーケットはどこであるのかを考えてみましょう。

2024年、世界の投資家の関心は、すでに政策金利が高水準にある米国が、年内にいつ、どれだけ利下げに踏み切るのかに集中しています。正直、いま利下げの時期やその規模を私たちがあれこれ推し測っても米連邦準備制度理事会(FRB)次第であり、あまり意味はないとは思いますが、さすがにここから利上げに向かう可能性は限りなく小さいとみてよいでしょう。

つまり、時間はかかる可能性はあるけれども、高い確率で、少なからず円高バイアスが掛かりやすいのではないかと考えられます。そして、円高が進行する局面では、円建てよりもドル建ての日経平均株価の方がより強含む可能性が高い、と予想することができます。また、円安のネガティブ面が喧伝される現状では、円高が円建ての日経平均株価に及ぼす負の影響も限定される可能性があります。

ドル建て日経平均株価が強含みやすいということは、日本経済のファンダメンタルズが良好であれば、海外投資家の買いがそれだけ入りやすいという風に考えることができます。2024年に入ってからのドル建て日経平均株価は、円建てのパフォーマンスを下回っていますが、足もとで海外投資家の買いが継続している要因の一つとして円の先高観とドル建てでの史上最高値更新、すなわち上値余地の大きさに対する期待感があるのかもしれません。

海外勢の買いが活性化する局面では株式市場全般が上昇しやすくなりますので、新興市場や中小型株も魅力的ではありますが、海外投資家の買いが集まりやすいマーケットとしては、知名度の高い大型株が集まる東証プライム市場が中心になると考えることができます。

もちろん、今後の為替動向は日銀の金融政策にも影響されますから、思うようには動かないかもしれません。しかし、米国の金融政策はそろそろ転換点を迎える可能性が出てきている状況ですから、金利動向や売買動向を見ながら、ドル建ての市場パフォーマンスも念頭に置いて銘柄の選択をしていきたいですね。

1 2

株探ニュース

米株

米株