【市況】明日の株式相場に向けて=「沈黙するカナリア」波乱相場の前兆

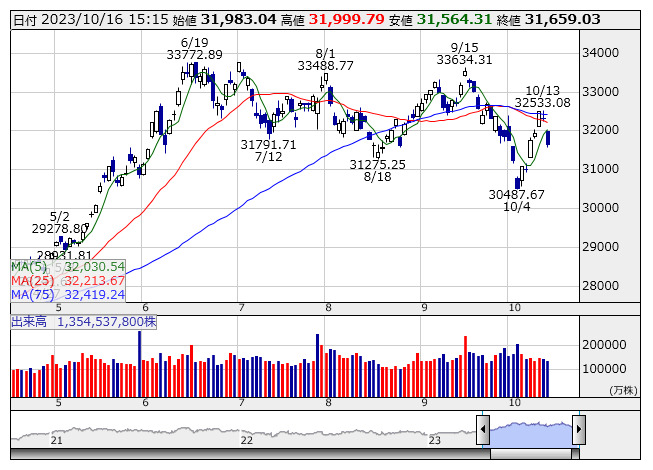

日経平均 <日足> 「株探」多機能チャートより

日経平均 <日足> 「株探」多機能チャートよりしかし、東京市場の下げ圧力はひと際強く、日経平均は大幅安で始まった後も先物へのスライス売りに引きずられ一貫して下値を切り下げた。もっとも、続急落で日経平均は3万2000円台を割り込んだとはいえ依然として3万1000円台後半に位置しているわけで、外野からの視線ではそれほど悲観的な地合いではないようにも見える。しかし、前週の繰り返しになるが、東証グロース市場の下げが酷い状況にある。これが今の個人投資家の体感温度に近いといえる。そして、これは早晩プライム市場にも飛び火する公算が小さくない。時価総額でみればグロース市場は確かに小規模だが、今の低迷ぶりはプライム・スタンダード市場に先行する「炭鉱のカナリア」である可能性が高い。沈黙するカナリアを前に強気姿勢を貫くことは、勝算なき蛮勇といえるかもしれない。

ネット証券大手が開示しているグロース市場の評価損益率は前週末時点でマイナス25.7%に達した。更にきょうの下げで一段と悪化することは免れず、既に追証誘発エリアに突入している。ところが市場筋によると、「個人投資家は一部で投げが発生している一方、値ごろ感から買い向かっている向きが驚くほど多い」(ネット証券マーケットアナリスト)という。これは保有株を目いっぱい抱えてしまい今投げさせられている投資家が負け組で、満を持して買い出動している投資家が勝ち組、という意味合いではない。ロスカットしている方が結果的に傷が浅く、ここぞと全力で押し目を買い下がっているのが、実は時期尚早であったというケースが想定される。9月以降のIPO銘柄のセカンダリーも総じて目を覆う状況となっている。「上場ゴールととられても仕方がないような株価推移をみせる銘柄が目立つ。これも投資家の不満を蓄積させている」(中堅証券ストラテジスト)という。

投資主体別の売買動向をみると、9月第4週と10月第1週の外国人投資家の先物売りが際立っている。2週間合計でほぼ3兆円に達する。これは何を意味するのか。日本固有の悪材料で売りに動いたわけではなさそうだが、“バフェット効果”に酔いしれた季節は既に過ぎ去っていることを認識しておく必要がある。国内でこれから本格化する決算発表は上方修正に動く企業がかなり多いという観測があり、株式市場にとっては追い風材料と捉えられているが、「日経平均3万2000円台で既にそれを先食いしてしまった状態であり、一方で悪材料には目をつぶって織り込んでいない」(中堅証券アナリスト)という声もある。

中東ではイスラエル軍によるパレスチナ自治区ガザへの地上侵攻が迫っているとの観測が強い。今回の紛争は地理的には遠くの戦争でもネイサン・ロスチャイルド語録の「銃声が鳴ったら買い」というものではなさそうだ。イランが絡めば、投機的な動きも誘発して原油価格の上昇が再び懸念される。今の円安が輸入コスト上昇の増幅装置となることを考えればリスクオフの高波は遅れてやってくる。

仮に今週リスク回避の流れが一段と強まり深押しに遭遇した場合、打診買いの対象としては半導体関連を挙げておきたい。米国をバックに日本国内で最先端半導体を量産できる体制に向けて政策が後押しする流れが見えてきた。今週19日に半導体受託生産最大手のTSMC<TSM>の7~9月期決算が反撃の足場となる可能性はある。

あすのスケジュールでは、20年物国債の入札、8月の第3次産業活動指数など。また、東証グロース市場にケイファーマ<4896>が新規上場する。海外では豪中銀理事会の議事要旨開示(10月開催分)、9月の英失業率、10月の欧州経済研究センター(ZEW)の独景気予測調査、8月の米企業在庫、9月の米小売売上高、9月の米鉱工業生産指数・設備稼働率、10月の全米住宅建設業協会(NAHB)住宅市場指数など。(銀)

出所:MINKABU PRESS

米株

米株