【特集】配当期待、残念さんの上位は海運やJT、億り人やバガーは

第7回 上級者・勝つ人はココが違う!(億り人・バガー・残念さん編)

~個人投資家3750人調査で判明~

第5回「億り人はどんな人、負けが込んでいる人と含み損益の銘柄に違いは?」を読む

第6回「億り人と連敗中の残念さん、投資スタイルや売買益期待の銘柄での違いは?」を読む

億り人・バガー・残念さんシリーズの3回目は、

――などを紹介する。

今後6カ月先の見通し、億り人は「強気」、残念さんは「慎重」

今後6カ月先の見通しは、3者の間で分かれた。億り人で最も多かったのは「強気」で、バガーの場合は「中立」、そして残念さんは「慎重」だった。

■今後6カ月先の見通し

注:回答数は左から順に100、140、284

振り返ると、本調査の回答期間の3/15~4/2は、相場のモードが変わる過渡期にあった。

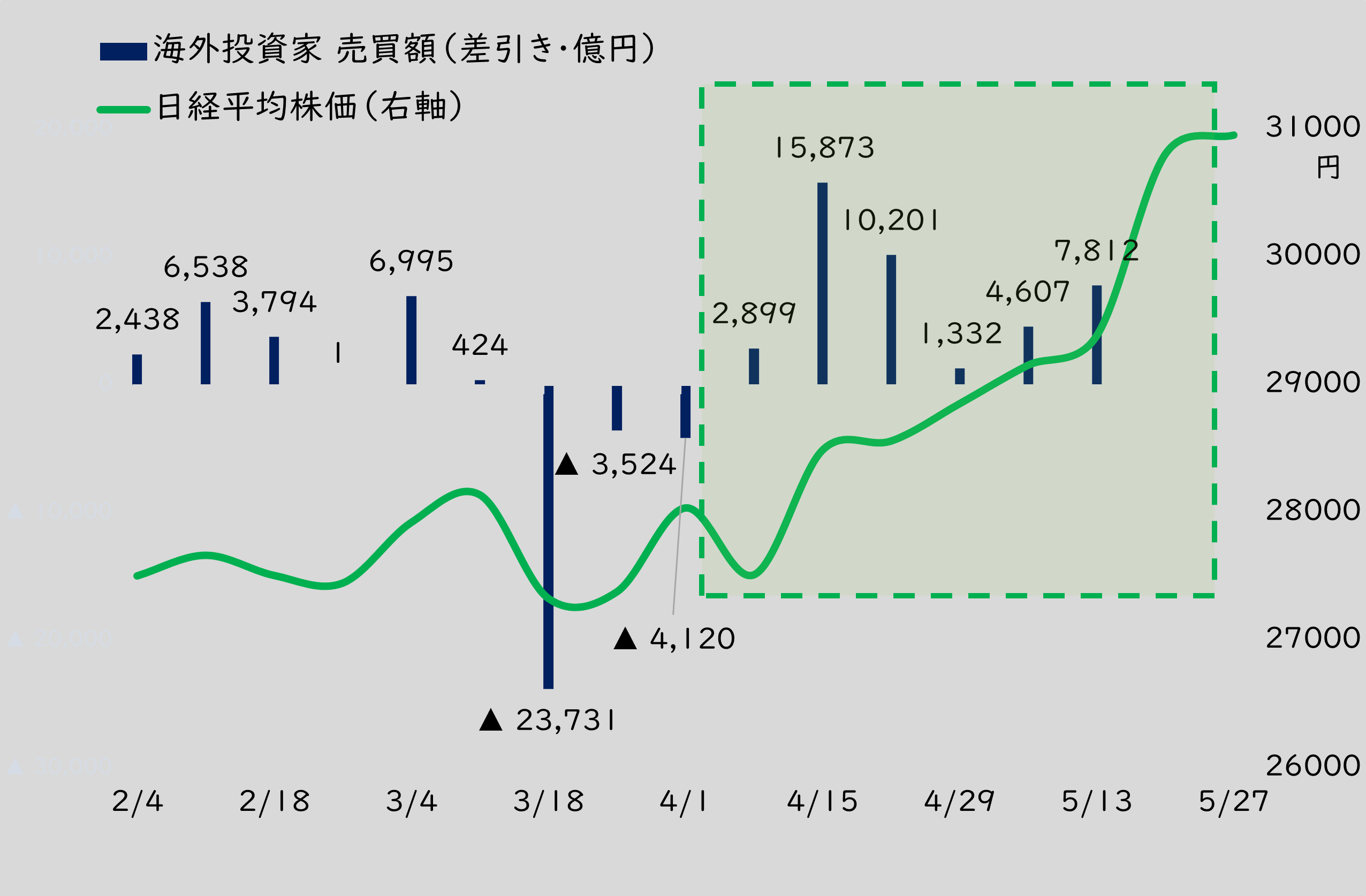

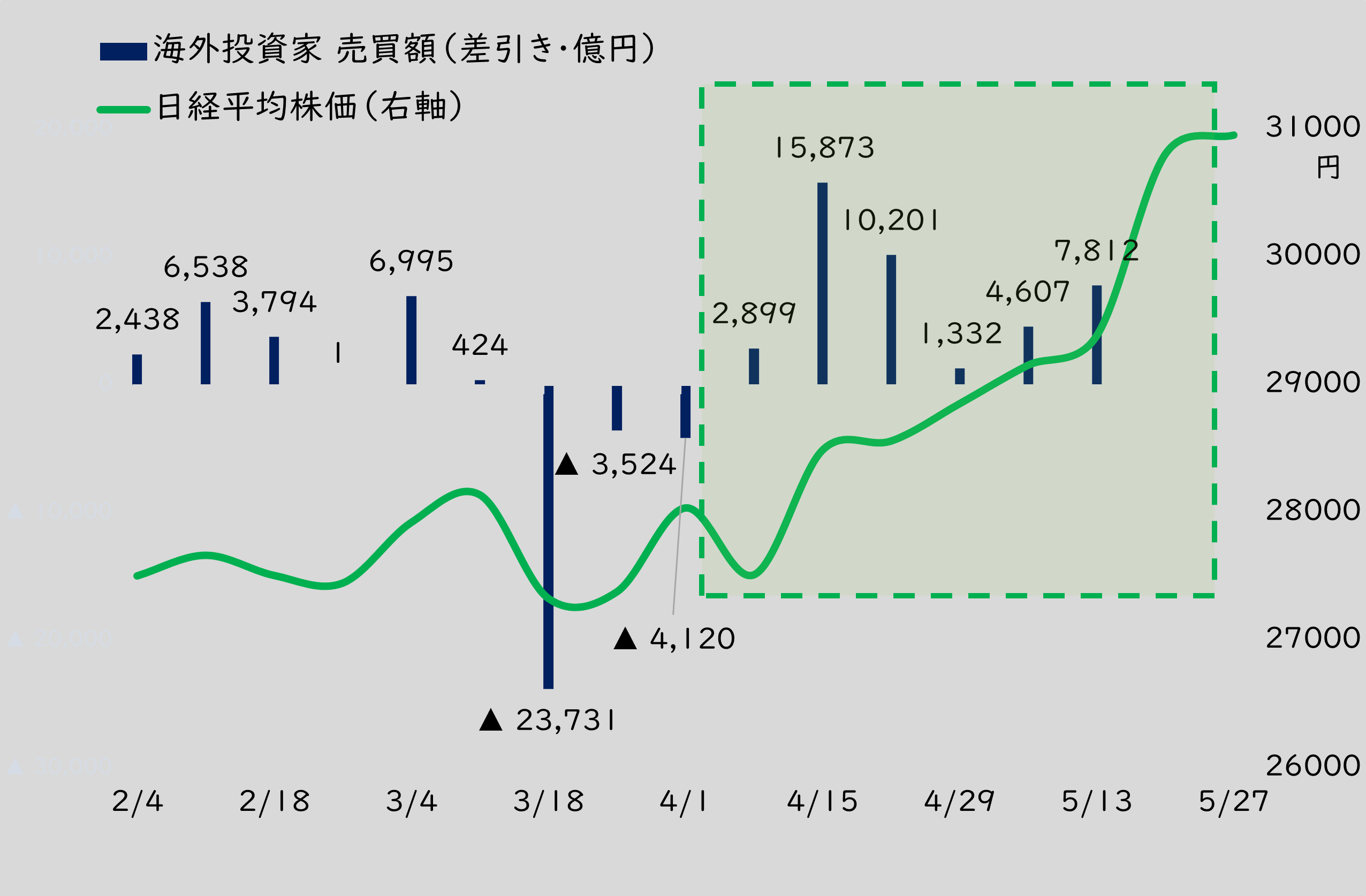

東証の投資主体別売買動向によれば、4月に入ると海外投資家が買いの姿勢を強め、それに伴い日経平均株価が上昇し始めた。以降、海外勢は現先合計(先物は日経225とTOPIXの各ラージとミニ)で、5月半ばまでに累計で4兆3000億円を買い越し、日経平均の3万1000円超えを演出した。

結果的に、億り人の40%強は4月以降の相場の動きが予想通りに進んだことになり、残念さんはその半分以下の20%未満にとどまった。

■海外投資家の売買動向と日経平均株価の動き

強気に見る理由の傾向は概ね同じだが

「強気」の理由を聞くと、3者とも1位は「景気・業績の拡大」で、2位以下も概ね同じ傾向だった。

あえて違いに目を向けると、1位の割合が違うこと。億り人は52%と、バガーと残念さんの60%台より低い水準になっている。

■強気の理由

注:回答数は左から順に。回答は3つまで

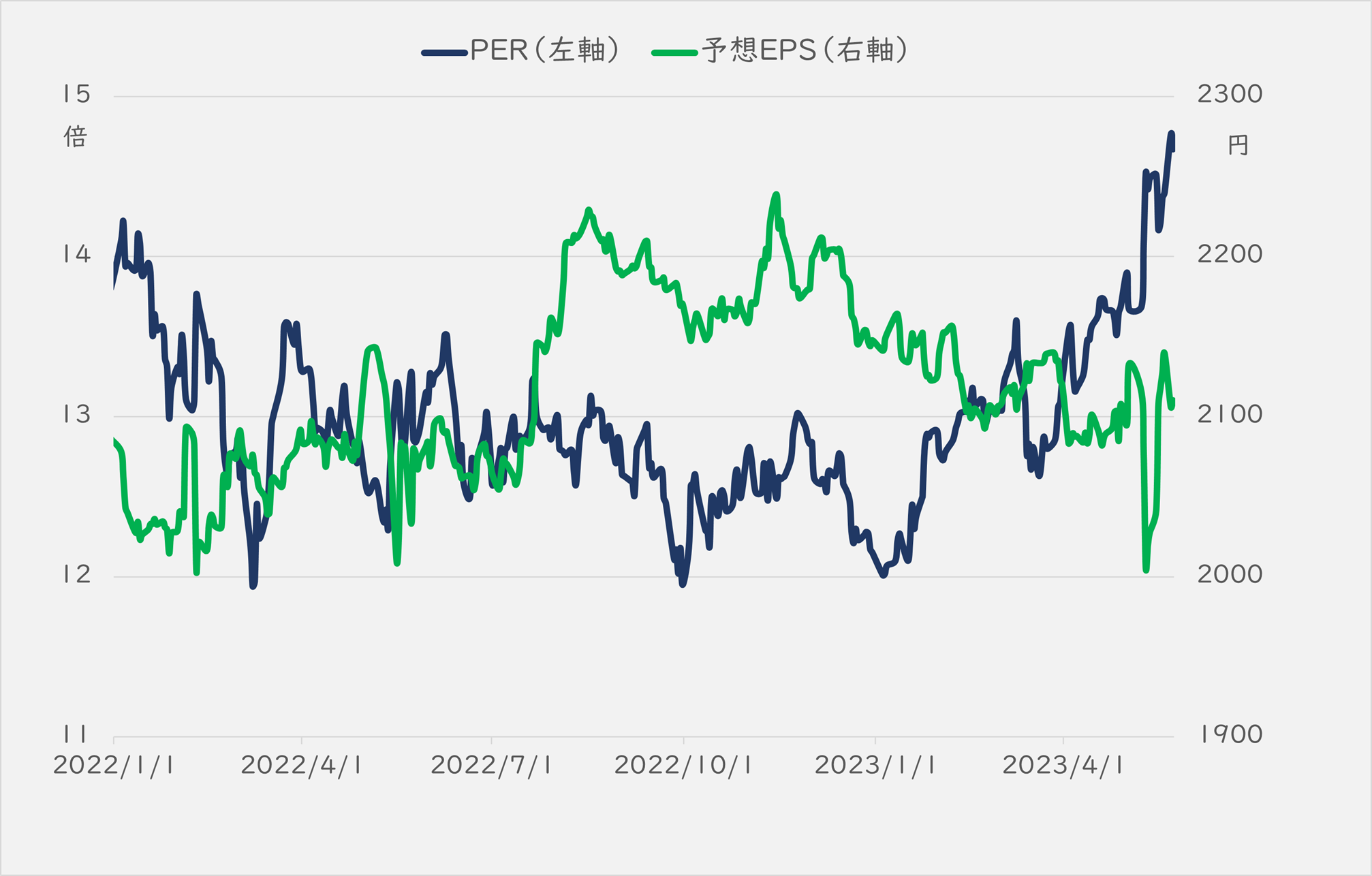

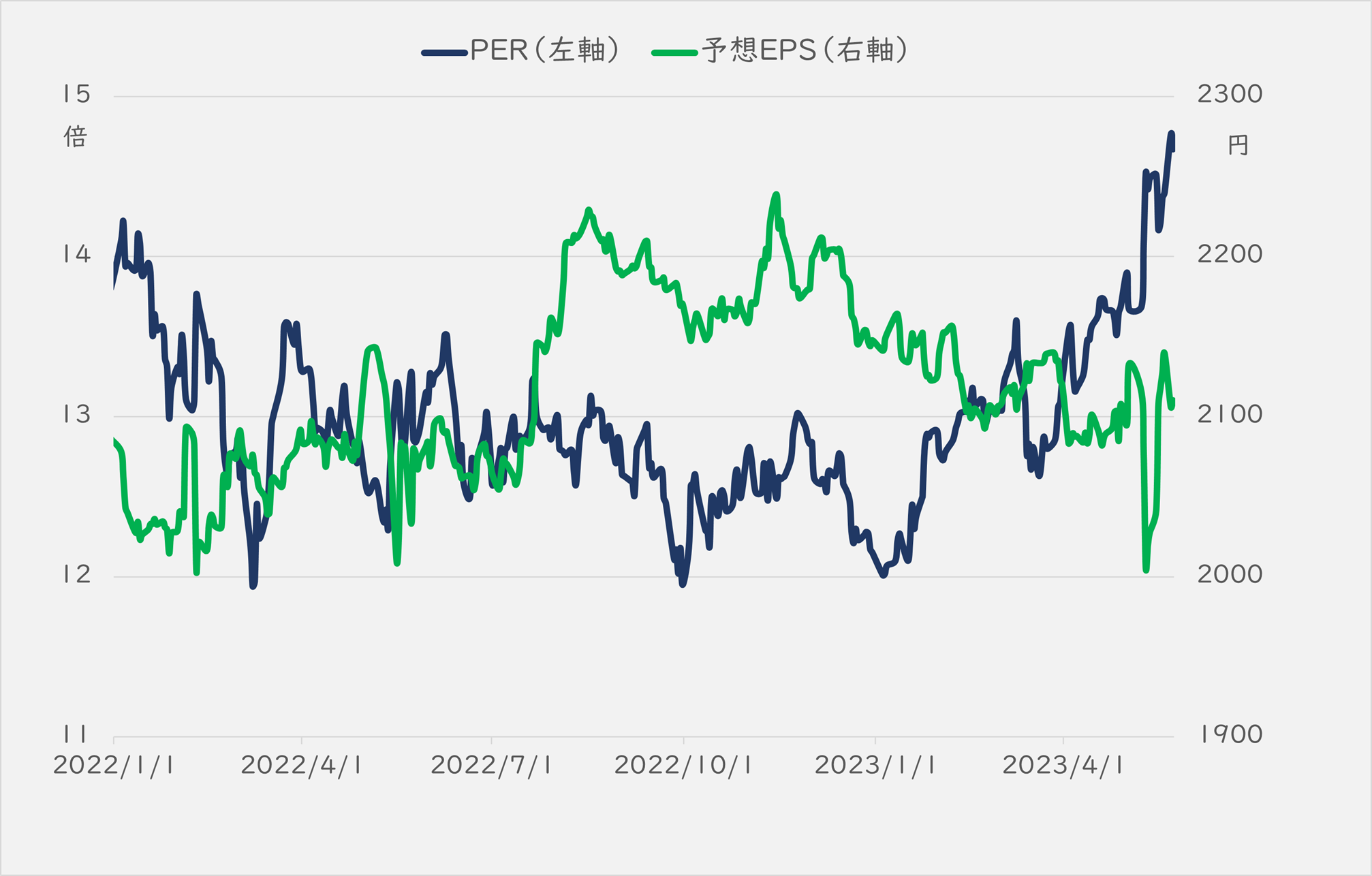

米国の景気減速懸念が高まる中で、市場の業績予想は下降している。下のグラフは日経平均株価の予想EPS(緑色の折れ線、1株当たり当期純利益)と予想PER(紺色の折れ線)を示している。EPSは昨年秋頃から低下する基調にある一方でPERの水準は切り上がっている。

足元の日経平均の上昇は、先物主導の需給相場といえる状況だ。億り人が「景気・業績の拡大」を挙げる人の割合が少ないのは、予想EPSが伸び悩んでいる状況が影響している可能性もある。

■日経平均株価の予想EPSとPERの動き

また億り人は「その他」が5位と他の2者より高い。

その他の理由として、米国の金利高止まりに伴いバリュー優位の転換となりやすい環境の中で、割安な日本株に資金が流れる需給面の動きを強気材料と判断している可能性もある。

億り人の慎重派のほとんどが、「米国の金融引き締め・景気悪化」を懸念

慎重の理由を聞くと、これも1位は3者とも同じ「米金融引き締め・景気悪化」となった。こちらについては、億り人の95%が挙げ、バガーと残念さんより高い割合になっている。

■慎重の理由

注:回答数は左から順に53、75、250。回答は3つまで

6カ月先の狙い方の1位は「割高回避」で一致も、2位以下に違い

6カ月先の狙い方については、1位は「割高回避」で一致したが、2位以下は3者の間で違いが出た。

例えば、億り人とバガーの2位は「売上・利益の高成長」だったが、残念さんは「期待のテーマ株」が挙がっている。億り人とバガーはファンダを見る人が多くなっているが、残念さんは需給の影響を受けやすいテーマ株に注目する人が多くなった格好だ。

■6カ月先の狙い方

注:回答数は左から順に274、404、660。回答は4つまで

日本株投資で参考にする国内外の情報は以下の通り。残念さんの2位は「注目銘柄の株価」となったが、億り人とバガーは5位だった。

■参考指標&情報(国内)

注:回答数は左から順に475、707、1068。回答はいくつでも

■参考指標&情報(海外)

注:回答数は左から順に594、785、1114。回答はいくつでも

配当期待の顔ぶれ、残念さんは海運が上位に

最後に、配当期待の大きい銘柄のランキングを、「最大」「2番目」「3番目」に分けて紹介する。

下に挙げたのは残念さんのランキングで、上位には商船三井<9104>や日本郵船<9101>、そして川崎汽船<9107>の海運銘柄が挙がっている点などが目立つ。

次回は、『株探』および『株探プレミアム』の活用内容、アメ株の投資動向、日本株・アメ株以外の投資対象の動向、そして株主優待の期待が大きい銘柄のランキングなどを紹介する。

■残念さんの配当期待が最大・2番目・3番目に大きい銘柄のランキング(20位以内)

注:回答数は117、89、82。銘柄名は略称

■残念さんが挙げた配当期待銘柄の関連情報

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

~個人投資家3750人調査で判明~

筆者/真弓重孝 = 『株探』編集部・編集統括プロデューサー

ビジネス誌、マネー誌などを経て、2018年4月にみんかぶ(現ミンカブ・ジ・インフォノイド)に入社。現在に至る。

ビジネス誌、マネー誌などを経て、2018年4月にみんかぶ(現ミンカブ・ジ・インフォノイド)に入社。現在に至る。

第5回「億り人はどんな人、負けが込んでいる人と含み損益の銘柄に違いは?」を読む

第6回「億り人と連敗中の残念さん、投資スタイルや売買益期待の銘柄での違いは?」を読む

億り人・バガー・残念さんシリーズの3回目は、

| ・今後6カ月の日本株の見通しや狙い方 |

| ・日本株投資で注視する国内外の指標および情報 |

| ・配当期待が大きい銘柄のランキング |

――などを紹介する。

今後6カ月先の見通し、億り人は「強気」、残念さんは「慎重」

今後6カ月先の見通しは、3者の間で分かれた。億り人で最も多かったのは「強気」で、バガーの場合は「中立」、そして残念さんは「慎重」だった。

■今後6カ月先の見通し

| 順位 | 億り人 | 割合 | バガー | 割合 | 残念さん | 割合 |

| 1位 | 強気 | 42% | 中立 | 39% | 慎重 | 39% |

| 2位 | 中立 | 32% | 強気 | 36% | 中立 | 36% |

| 3位 | 慎重 | 19% | 慎重 | 20% | 強気 | 19% |

| 4位 | 分析中 | 7% | 分析中 | 5% | 分析中 | 6% |

振り返ると、本調査の回答期間の3/15~4/2は、相場のモードが変わる過渡期にあった。

東証の投資主体別売買動向によれば、4月に入ると海外投資家が買いの姿勢を強め、それに伴い日経平均株価が上昇し始めた。以降、海外勢は現先合計(先物は日経225とTOPIXの各ラージとミニ)で、5月半ばまでに累計で4兆3000億円を買い越し、日経平均の3万1000円超えを演出した。

結果的に、億り人の40%強は4月以降の相場の動きが予想通りに進んだことになり、残念さんはその半分以下の20%未満にとどまった。

■海外投資家の売買動向と日経平均株価の動き

強気に見る理由の傾向は概ね同じだが

「強気」の理由を聞くと、3者とも1位は「景気・業績の拡大」で、2位以下も概ね同じ傾向だった。

あえて違いに目を向けると、1位の割合が違うこと。億り人は52%と、バガーと残念さんの60%台より低い水準になっている。

■強気の理由

| 順位 | 億り人 | 割合 | バガー | 割合 | 残念さん | 割合 |

| 1位 | 景気・業績の拡大 | 52% | 景気・業績の拡大 | 63% | 景気・業績の拡大 | 65% |

| 2位 | 中国の経済再開 | 29% | 米国の金融緩和転換 | 35% | 米国の金融緩和転換 | 45% |

| 3位 | 米国の金融緩和転換 | 29% | 中国の経済再開 | 27% | 中国の経済再開 | 29% |

| 4位 | 円安継続 | 26% | 円安継続 | 24% | 原材料の上昇一服 | 20% |

| 5位 | その他 | 24% | 日銀の緩和継続 | 22% | 日銀の緩和継続 | 18% |

| 6位 | 地政学リスクの後退 | 19% | 原材料の上昇一服 | 22% | 地政学リスクの後退 | 16% |

| 7位 | 原材料の上昇一服 | 17% | 地政学リスクの後退 | 20% | その他 | 16% |

| 8位 | 日銀の緩和継続 | 14% | その他 | 16% | 円安継続 | 9% |

| 9位 | 国内の政策期待 | 7% | 国内の政策期待 | 6% | 国内の政策期待 | 9% |

米国の景気減速懸念が高まる中で、市場の業績予想は下降している。下のグラフは日経平均株価の予想EPS(緑色の折れ線、1株当たり当期純利益)と予想PER(紺色の折れ線)を示している。EPSは昨年秋頃から低下する基調にある一方でPERの水準は切り上がっている。

足元の日経平均の上昇は、先物主導の需給相場といえる状況だ。億り人が「景気・業績の拡大」を挙げる人の割合が少ないのは、予想EPSが伸び悩んでいる状況が影響している可能性もある。

■日経平均株価の予想EPSとPERの動き

出所:QUICK・ファクトセット。予想PERは加重平均値。予想EPSは、株価から予想PERを割った値

また億り人は「その他」が5位と他の2者より高い。

その他の理由として、米国の金利高止まりに伴いバリュー優位の転換となりやすい環境の中で、割安な日本株に資金が流れる需給面の動きを強気材料と判断している可能性もある。

億り人の慎重派のほとんどが、「米国の金融引き締め・景気悪化」を懸念

慎重の理由を聞くと、これも1位は3者とも同じ「米金融引き締め・景気悪化」となった。こちらについては、億り人の95%が挙げ、バガーと残念さんより高い割合になっている。

■慎重の理由

| 順位 | 億り人 | 割合 | バガー | 割合 | 残念さん | 割合 |

| 1位 | 米金融引き締め・景気悪化 | 95% | 米金融引き締め・景気悪化 | 86% | 米金融引き締め・景気悪化 | 69% |

| 2位 | その他 | 53% | 国内景気・業績の悪化 | 50% | 国内景気・業績の悪化 | 45% |

| 3位 | センチメント・需給の悪化 | 47% | センチメント・需給の悪化 | 32% | センチメント・需給の悪化 | 30% |

| 4位 | 国内景気・業績の悪化 | 32% | 地政学リスクの拡大/深刻化 | 29% | 現政権の政策 | 29% |

| 5位 | 地政学リスクの拡大/深刻化 | 21% | その他 | 29% | 地政学リスクの拡大/深刻化 | 23% |

| 6位 | 実質賃金の停滞 | 16% | 日銀の緩和からの転換 | 14% | 日銀の緩和からの転換 | 13% |

| 7位 | 日銀の緩和からの転換 | 11% | 実質賃金の停滞 | 14% | 実質賃金の停滞 | 11% |

| 8位 | 現政権の政策 | 5% | 現政権の政策 | 14% | その他 | 8% |

6カ月先の狙い方の1位は「割高回避」で一致も、2位以下に違い

6カ月先の狙い方については、1位は「割高回避」で一致したが、2位以下は3者の間で違いが出た。

例えば、億り人とバガーの2位は「売上・利益の高成長」だったが、残念さんは「期待のテーマ株」が挙がっている。億り人とバガーはファンダを見る人が多くなっているが、残念さんは需給の影響を受けやすいテーマ株に注目する人が多くなった格好だ。

■6カ月先の狙い方

| 順位 | 億り人 | 割合 | バガー | 割合 | 残念さん | 割合 |

| 1位 | 割高回避 | 46% | 割高回避 | 46% | 割高回避 | 36% |

| 2位 | 売上・利益の高成長 | 34% | 売上・利益の高成長 | 43% | 期待のテーマ株 | 32% |

| 3位 | インカムゲイン重視 | 32% | 成長セクター | 33% | 成長セクター | 30% |

| 4位 | 成長セクター | 31% | インカムゲイン重視 | 31% | 売上・利益の高成長 | 28% |

| 5位 | 期待のテーマ株 | 31% | 株価モメンタム重視 | 31% | 株価モメンタム重視 | 27% |

| 6位 | 株価モメンタム重視 | 30% | 期待のテーマ株 | 31% | インカムゲイン重視 | 21% |

| 7位 | ディフェンシブ重視 | 16% | ディフェンシブ重視 | 18% | 高ボラ回避 | 12% |

| 8位 | 内需・サービス系に配分増 | 12% | 内需・サービス系に配分増 | 17% | 未定・不明 | 11% |

| 9位 | マーケット・ニュートラル | 11% | その他 | 11% | 内需・サービス系に配分増 | 10% |

| 10位 | 高ボラ回避 | 10% | 高ボラ回避 | 9% | ディフェンシブ重視 | 9% |

| 11位 | その他 | 8% | 景気敏感系に配分増 | 6% | マーケット・ニュートラル | 6% |

| 12位 | 未定・不明 | 5% | マーケット・ニュートラル | 6% | その他 | 5% |

| 13位 | 景気敏感系に配分増 | 4% | 未定・不明 | 4% | 景気敏感系に配分増 | 4% |

| 14位 | 高ベータ値に配分 | 2% | 低ベータ値に配分 | 2% | 高ベータ値に配分 | 2% |

| 15位 | 低ベータ値に配分 | 2% | 低ベータ値に配分 | 1% |

日本株投資で参考にする国内外の情報は以下の通り。残念さんの2位は「注目銘柄の株価」となったが、億り人とバガーは5位だった。

■参考指標&情報(国内)

| 順位 | 億り人 | 割合 | バガー | 割合 | 残念さん | 割合 |

| 1位 | 日経平均 | 56% | 日経平均 | 61% | 日経平均 | 67% |

| 2位 | 注目銘柄の適時開示情報 | 53% | 注目銘柄の適時開示情報 | 51% | 注目銘柄の株価 | 39% |

| 3位 | TOPIX | 43% | 日銀の金融政策 | 46% | 注目銘柄の適時開示情報 | 34% |

| 4位 | 注目銘柄のIR情報 | 43% | 注目銘柄のIR情報 | 45% | 注目銘柄のニュース | 33% |

| 5位 | 注目銘柄の株価 | 43% | 注目銘柄の株価 | 40% | 日銀の金融政策 | 27% |

| 6位 | 注目銘柄のニュース | 38% | 注目銘柄のニュース | 39% | 注目銘柄のIR情報 | 27% |

| 7位 | 日銀の金融政策 | 35% | TOPIX | 37% | TOPIX | 21% |

| 8位 | 注目銘柄の株価水準 | 34% | 注目銘柄の株価水準 | 34% | 注目銘柄の株価水準 | 20% |

| 9位 | 東証マザーズ指数 | 19% | 東証マザーズ指数 | 28% | 東証マザーズ指数 | 18% |

| 10位 | 225先物・225オプション | 19% | 国内の金利・物価水準 | 26% | 225先物・225オプション | 17% |

| 11位 | 注目銘柄の信用動向 | 18% | 日本政府の政策・予算 | 21% | 日本政府の政策・予算 | 15% |

| 12位 | 国内の金利・物価水準 | 18% | 225先物・225オプション | 16% | 国内の金利・物価水準 | 14% |

| 13位 | 日本政府の政策・予算 | 18% | 注目銘柄の信用動向 | 16% | 注目銘柄の信用動向 | 13% |

| 14位 | 東証の業種別指数の動向 | 8% | 日経平均VI | 8% | 東証の業種別指数の動向 | 6% |

| 15位 | 日本の実質GDP成長率 | 7% | 日本の実質GDP成長率 | 8% | 国内の雇用・賃金 | 5% |

| 16位 | その他 | 6% | 東証の業種別指数の動向 | 7% | 日本の実質GDP成長率 | 5% |

| 17位 | 日経平均VI | 4% | 国内の雇用・賃金 | 7% | 特にない | 4% |

| 18位 | 投資部門別の状況 | 4% | その他 | 6% | 投資部門別の状況 | 4% |

| 19位 | 国内の雇用・賃金 | 4% | 投資部門別の状況 | 5% | 東証・名証の信用動向 | 3% |

| 20位 | 特にない | 3% | 東証・名証の信用動向 | 2% | 日経平均VI | 3% |

| 21位 | 東証・名証の信用動向 | 2% | 特にない | 1% | その他 | 1% |

■参考指標&情報(海外)

| 順位 | 億り人 | 割合 | バガー | 割合 | 残念さん | 割合 |

| 1位 | ダウ平均 | 65% | ダウ平均 | 72% | ダウ平均 | 68% |

| 2位 | FRBの金融政策 | 60% | ドル円為替レート | 60% | FRBの金融政策 | 43% |

| 3位 | ドル円為替レート | 57% | ナスダック | 59% | ナスダック | 41% |

| 4位 | ナスダック | 56% | FRBの金融政策 | 56% | ドル円為替レート | 40% |

| 5位 | S&P500 | 50% | 米国の金利・物価水準 | 47% | S&P500 | 38% |

| 6位 | 米国の金利・物価水準 | 44% | S&P500 | 45% | 米国の金利・物価水準 | 30% |

| 7位 | 米雇用統計 | 41% | 米雇用統計 | 38% | 米雇用統計 | 27% |

| 8位 | 米国政府の政策 | 34% | 米国政府の政策 | 30% | 米国政府の政策 | 17% |

| 9位 | VIX | 31% | VIX | 24% | VIX | 15% |

| 10位 | 中国政府の政策 | 27% | 中国政府の政策 | 22% | S&P500セクター別 | 13% |

| 11位 | コモディティ | 23% | コモディティ | 21% | 中国政府の政策 | 12% |

| 12位 | ナスダック100 | 18% | ナスダック100 | 16% | ナスダック100 | 8% |

| 13位 | S&P500セクター別 | 14% | S&P500セクター別 | 12% | コモディティ | 8% |

| 14位 | ラッセル2000 | 12% | ラッセル2000 | 11% | 米国の実質GDP成長率 | 7% |

| 15位 | 米国の実質GDP成長率 | 12% | 米国の実質GDP成長率 | 9% | 特にない | 6% |

| 16位 | MSCIのACWI | 10% | MSCIのACWI | 7% | MSCIのACWI | 6% |

| 17位 | OECD景気先行指数 | 8% | ドルインデックス | 6% | ラッセル2000 | 4% |

| 18位 | 中国のPMI | 8% | 中国のPMI | 6% | 中国の貿易収支 | 2% |

| 19位 | 特にない | 7% | OECD景気先行指数 | 6% | 中国のPMI | 2% |

| 20位 | ドルインデックス | 6% | その他 | 5% | ドルインデックス | 1% |

| 21位 | 中国の貿易収支 | 6% | 中国の貿易収支 | 4% | OECD景気先行指数 | 1% |

| 22位 | その他 | 5% | 特にない | 4% | その他 | 1% |

配当期待の顔ぶれ、残念さんは海運が上位に

最後に、配当期待の大きい銘柄のランキングを、「最大」「2番目」「3番目」に分けて紹介する。

下に挙げたのは残念さんのランキングで、上位には商船三井<9104>や日本郵船<9101>、そして川崎汽船<9107>の海運銘柄が挙がっている点などが目立つ。

次回は、『株探』および『株探プレミアム』の活用内容、アメ株の投資動向、日本株・アメ株以外の投資対象の動向、そして株主優待の期待が大きい銘柄のランキングなどを紹介する。

■残念さんの配当期待が最大・2番目・3番目に大きい銘柄のランキング(20位以内)

| 最大 | 2番目 | 3番目 | |||

| 順位 | 銘柄名<コード> | 順位 | 銘柄名<コード> | 順位 | 銘柄名<コード> |

| 1位 | 商船三井<9104> | 1位 | 郵船<9101> | 1位 | 川崎汽<9107> |

| 2位 | 郵船<9101> | 2位 | 商船三井<9104> | 2位 | JT<2914> |

| 3位 | JT<2914> | 3位 | 三菱UFJ<8306> | 3位 | 日本製鉄<5401> |

| 3位 | 川崎汽<9107> | 4位 | 川崎汽<9107> | 3位 | 三菱UFJ<8306> |

| 5位 | 武田<4502> | 5位 | JT<2914> | 3位 | 郵船<9101> |

| 6位 | 三菱UFJ<8306> | 5位 | SB<9434> | 6位 | 三菱HCキャ<8593> |

| 6位 | SB<9434> | 7位 | ENEOS<5020> | 7位 | りそなHD<8308> |

| 8位 | オリックス<8591> | 7位 | 日本製鉄<5401> | 7位 | オリックス<8591> |

| 9位 | みずほFG<8411> | 7位 | 日本郵政<6178> | 9位 | 三井松島HD<1518> |

| 9位 | 三菱HCキャ<8593> | 7位 | 伊藤忠<8001> | 9位 | 信越化<4063> |

| 9位 | 乾汽船<9308> | 7位 | みずほFG<8411> | 9位 | 三菱ケミG<4188> |

| 12位 | 三井松島HD<1518> | 7位 | 三菱HCキャ<8593> | 9位 | 三星ベ<5192> |

| 12位 | ENEOS<5020> | 13位 | 中部鋼鈑<5461> | 9位 | 特殊陶<5334> |

| 12位 | 中山鋼<5408> | 13位 | ソシオネクス<6526> | 9位 | 神戸鋼<5406> |

| 12位 | トヨタ<7203> | 13位 | トヨタ<7203> | 9位 | JVCケンウ<6632> |

| 12位 | 東エレク<8035> | 13位 | プレス工<7246> | 9位 | キーエンス<6861> |

| 12位 | 三菱商<8058> | 13位 | 任天堂<7974> | 9位 | トヨタ<7203> |

| 18位 | タマホーム<1419> | 13位 | 三菱商<8058> | 9位 | 三井住友FG<8316> |

| 18位 | INPEX<1605> | 13位 | 三井住友FG<8316> | 9位 | セブン銀<8410> |

| 18位 | 双日<2768> | 13位 | JR東日本<9020> | 9位 | 商船三井<9104> |

| 18位 | LAホールデ<2986> | 13位 | NTT<9432> | 9位 | NTT<9432> |

| 18位 | ドリームI<4310> | 13位 | KDDI<9433> | 9位 | SB<9434> |

| 18位 | 特殊陶<5334> | ||||

| 18位 | 三菱重<7011> | ||||

| 18位 | キヤノン<7751> | ||||

| 18位 | 丸紅<8002> | ||||

| 18位 | 水戸<8622> | ||||

| 18位 | JR東日本<9020> | ||||

| 18位 | NTT<9432> | ||||

| 18位 | KDDI<9433> | ||||

| 18位 | 学究社<9769> | ||||

■残念さんが挙げた配当期待銘柄の関連情報

| 銘柄名<コード> | 配当 利回り | 配当 性向 | 総還元 性向 | 純資産 配当率 |

| 商船三井<9104> | 5.63% | 25.4% | 25.4% | 10.5% |

| 郵船<9101> | 3.93% | 26.1% | 26.3% | 12.6% |

| JT<2914> | 6.09% | 75.4% | 75.4% | 10.5% |

| 川崎汽<9107> | 5.98% | 15.6% | 27.7% | 8.6% |

| 武田<4502> | 4.13% | 88.1% | 97.2% | 4.6% |

| 三菱UFJ<8306> | 4.45% | 35.3% | 75.2% | 2.3% |

| SB<9434> | 5.70% | 76.4% | 76.5% | 19.4% |

| オリックス<8591> | 3.93% | 37.0% | 55.9% | 3.1% |

| みずほFG<8411> | 4.65% | 38.7% | 39.3% | 2.3% |

| 三菱HCキャ<8593> | 4.84% | 40.8% | 40.8% | 3.3% |

| 乾汽船<9308> | 2.46% | 46.7% | 46.8% | 14.4% |

| 三井松島HD<1518> | 2.79% | 18.1% | 18.4% | 9.1% |

| ENEOS<5020> | 4.66% | 47.2% | 116.3% | 2.4% |

| 中山鋼<5408> | 4.77% | 29.1% | 29.1% | 3.2% |

| トヨタ<7203> | 3.34% | 33.4% | 50.9% | 3.0% |

| 東エレク<8035> | 1.76% | 56.6% | 57.2% | 18.3% |

| 三菱商<8058> | 3.55% | 22.2% | 30.3% | 3.5% |

| タマホーム<1419> | 4.33% | 44.2% | 49.7% | 12.9% |

| INPEX<1605> | 4.24% | 19.3% | 46.7% | 2.1% |

| 双日<2768> | 4.63% | 27.0% | 27.2% | 3.8% |

| LAホールデ<2986> | 5.53% | 31.2% | 48.8% | 12.1% |

| ドリームI<4310> | 16.1% | 17.3% | 12.0% | |

| 特殊陶<5334> | 5.04% | 50.9% | 51.0% | 6.3% |

| 三菱重<7011> | 2.78% | 33.5% | 33.5% | 2.6% |

| キヤノン<7751> | 3.50% | 50.3% | 91.3% | 4.1% |

| 丸紅<8002> | 3.98% | 24.7% | 24.5% | 5.5% |

| 水戸<8622> | 7.46% | 183.2% | 193.0% | 3.6% |

| JR東日本<9020> | 1.37% | 38.0% | 39.2% | 1.5% |

| NTT<9432> | 3.00% | 34.5% | 76.0% | 4.8% |

| KDDI<9433> | 3.15% | 43.5% | 79.5% | 5.8% |

| 学究社<9769> | 4.17% | 50.7% | 50.7% | 17.8% |

| 日本製鉄<5401> | 4.97% | 23.9% | 23.9% | 4.3% |

| 日本郵政<6178> | 4.91% | 41.4% | 87.8% | 1.6% |

| 伊藤忠<8001> | 3.34% | 25.6% | 33.2% | 4.5% |

| 中部鋼鈑<5461> | 4.31% | 33.5% | 33.5% | 4.1% |

| ソシオネクス<6526> | 1.60% | 35.8% | 35.8% | 7.1% |

| プレス工<7246> | 4.61% | 32.0% | 46.6% | 2.2% |

| 任天堂<7974> | 2.45% | 50.1% | 61.8% | 10.0% |

| 三井住友FG<8316> | 4.43% | 40.4% | 57.7% | 2.6% |

| りそなHD<8308> | 3.38% | 31.1% | 40.6% | 2.0% |

| 信越化<4063> | 2.33% | 28.7% | 57.8% | 5.7% |

| 三菱ケミG<4188> | 3.94% | 44.4% | 44.5% | 2.8% |

| 三星ベ<5192> | 6.23% | 100.4% | 117.3% | 8.2% |

| 神戸鋼<5406> | 5.61% | 21.8% | 21.8% | 1.8% |

| JVCケンウ<6632> | 1.60% | 12.1% | 12.1% | 2.2% |

| キーエンス<6861> | 0.43% | 20.0% | 20.0% | 3.1% |

| セブン銀<8410> | 4.07% | 68.6% | 68.8% | 5.2% |

出所:QUICK・ファクトセット。5月23日終値時点。配当利回りは予想値。

空欄はデータがない場合

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株