【特集】主役交代! もう無視できない個人好みの銘柄~中間決算明けの投資戦略 ★第2回

~株探プレミアム・リポート~

東海東京調査センター シニアエクイティマーケットアナリスト 仙石誠さんに聞く

仙石誠さんのプロフィール:

仙石誠さんのプロフィール:

証券会社でリテール向け営業に従事した後、市場分析アナリストのアシスタントや企画部門などを経て、現職に。現在は、マーケットアナリストとして株式市場分析を担当する。

テレビ東京の『Newsモーニングサテライト』『ゆうがたサテライト』や日経CNBC、ラジオNIKKEI等の番組にも出演している。

しばらくはボックス相場も上値は切り上げ方向

――今年(2022年)の日経平均株価やTOPIX(東証株価指数)は、米ダウ工業株30種平均やナスダック総合株価指数と比べると落ち込みはマイルドでした。年末から来春にかけても、日本株優位の状況となるのでしょうか。

仙石誠さん(以下、仙石): 今年の日本株相場はボックス圏を形成する展開でした。この先もしばらくは同じような状況と見ていますが、上値は徐々に切り上げていくのではないでしょうか。

ボックス相場となるのは、日本株はどうしても米国株の動きに影響を受けてしまうため。今後も、米国の金融政策を巡る思惑で、米国株市場はしばらくは右往左往することになるでしょう。日本株にもその余波が及ぶため、方向感が定まらない展開になると見ています。

一方で、日本は金融緩和を継続している安心感から、日本株は米国株より下値を限定的にさせる状況は変わらないでしょう。

■日経平均株価とNYダウの日足の比較(21年年末を起点に指数化)

――日本の金融緩和については、来年4月に10年にわたり異次元&大規模緩和を演出してきた黒田東彦・日銀総裁が退任となります。これを契機に、"黒田プット"が効かなくなる懸念はありませんか。

仙石: 総裁交代を巡る思惑で、市場がざわつくことはあり得ますが、新総裁の就任によって緩和政策を一気に引き締め方向に転換する可能性は低いと見ています。

足元は円安によるコストプッシュインフレが進行していますが、日銀が重視する賃金上昇を伴った物価上昇の動きとはなってないません。しばらくは現状維持の姿勢を保ちながら、新たな政策を吟味していくと考えるのが現実的です。

――いずれはやってくる緩和政策の見直しの中で、需給面へのインパクトで特に懸念されるのが、日銀の保有するETF(上場投資信託)資産の扱いです。

仙石: 日銀がETFの買い入れ対象に「設備投資・人材投資ETF」を加えた動きなどを分析してみると、日銀の保有分を企業が自社株買いで吸収していくような建て付けで、マイナスのインパクトを緩和していく方法もあるとみています。

ただし、繰り返しになりますが、新総裁の下で直ちにETF買い入れの見直しに着手することはないでしょう。

――自社株買いといえば、今年の日本株市場では大きな存在感を示しました。

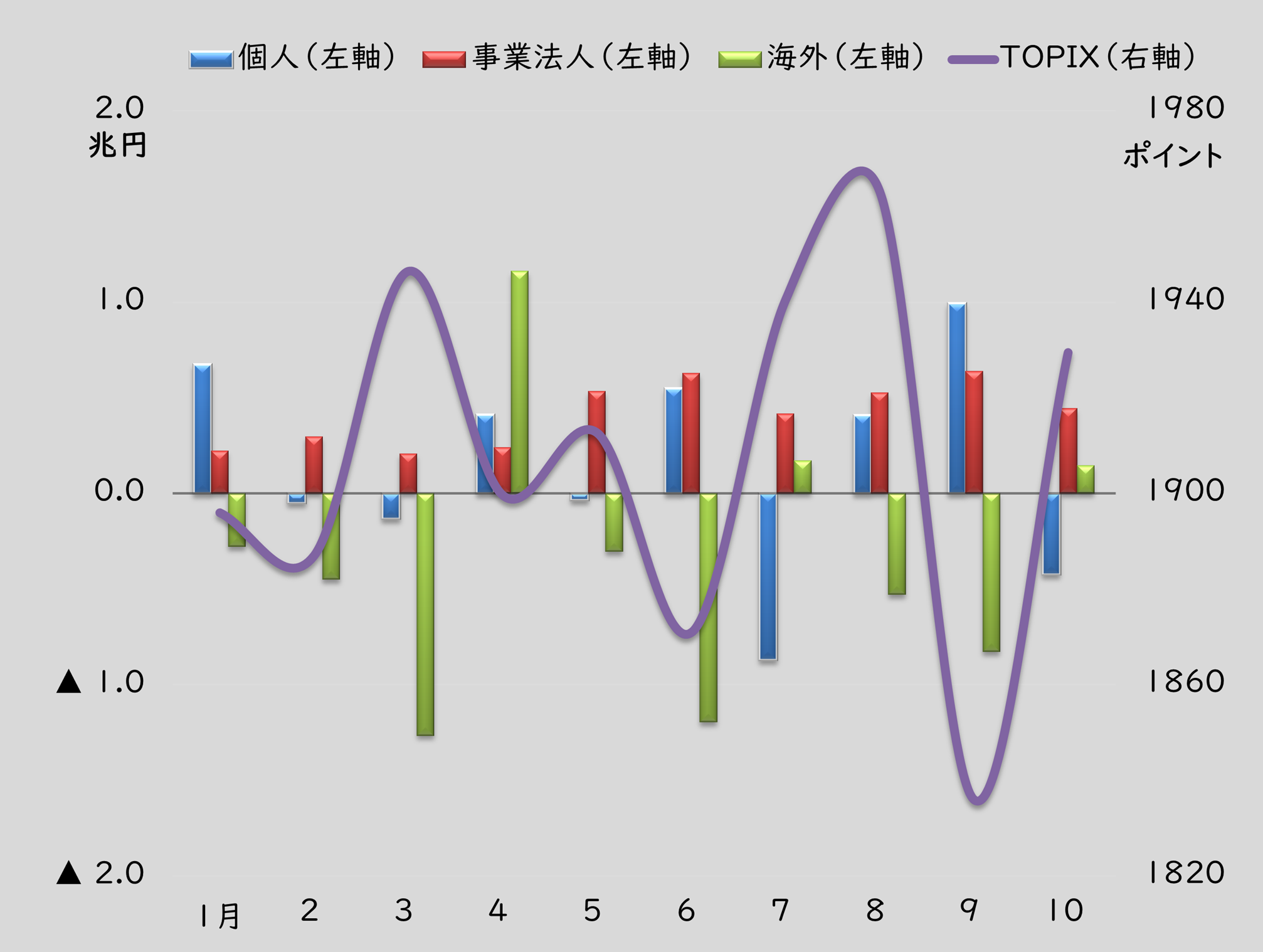

仙石: 東京証券取引所が公表する投資部門別売買状況を見ると、今年1月~10月までの現物の購入金額の累計(2市場)において事業法人は4兆1537億円の買い越しとなっています。

一方、日本株市場での売買シェアが高く、市場のトレンド形成に大きな影響を与える海外投資家は3兆3775億円の売り越しとなっています。数字からは、海外投資家の売りを、事業法人の買い、つまり自社株買いが吸収した格好となっています。

ここで、忘れてならないのは、個人投資家が事業法人に次ぐ買い越しの主体になっていることです。その規模は1兆5180億円になります。

――個人投資家といえば、逆張りのイメージですが、今年も軟調な相場の中で、その本領を発揮したのでしょうか。

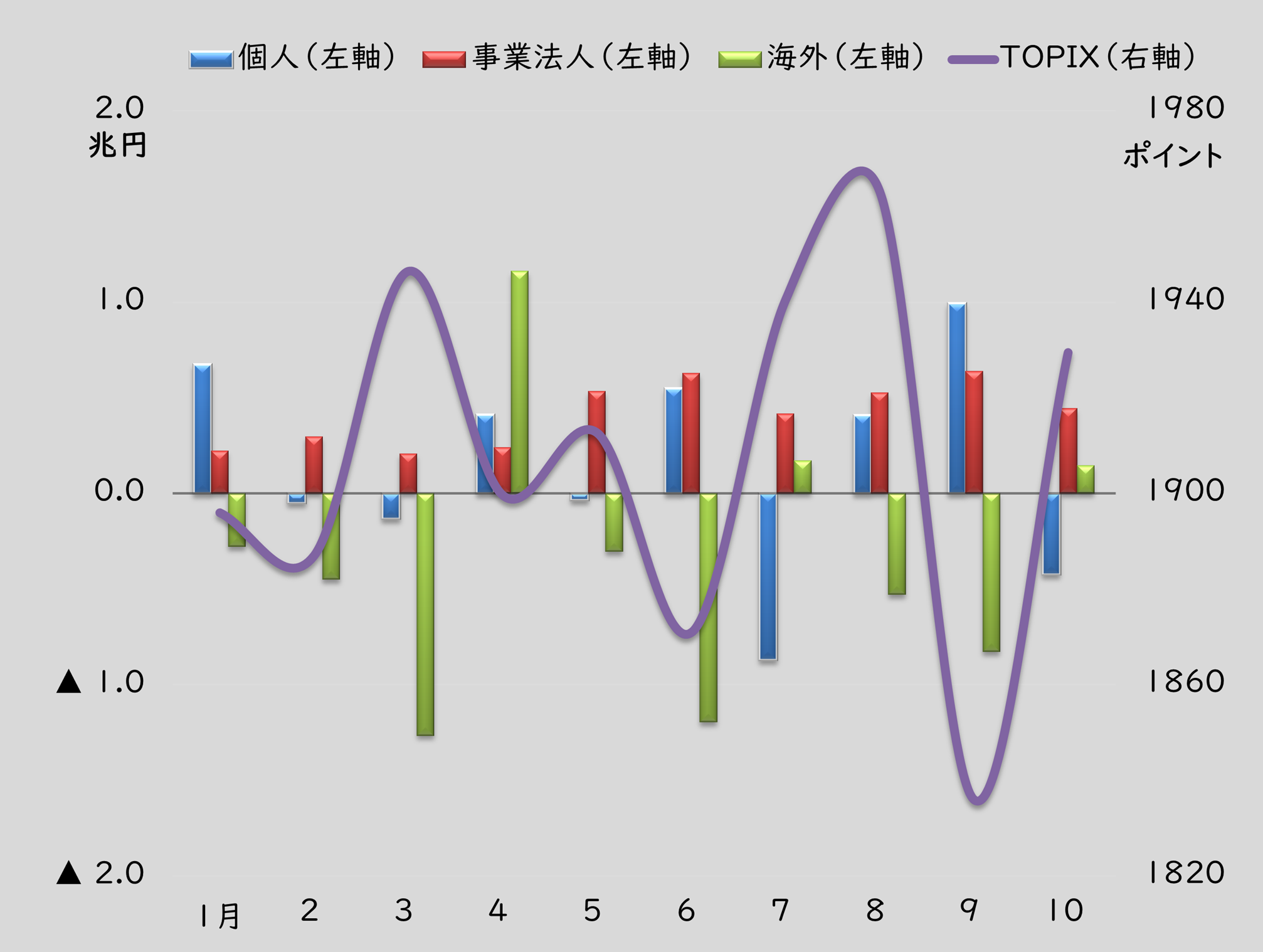

仙石: たしかにそうした面もあり、21年からのレンジ相場においては、個人投資家は事業法人と共に買い支えた格好になっています。が、必ずしも逆張り一辺倒であったわけではありません。

例えば、今年1月からの月別の買い越し・売り越し額の動向を見ると、FRB(米連邦準備理事会)が利上げモードに入った3月は海外投資家同様に売り越し、その調整に一巡感が見えた翌4月には海外投資家と共に買い越しています。FRBが実際に利上げに動いた5月も、海外投資家と歩調を合わせて売り越しています。

FRBが利上げスピードを緩めるとの期待が剥落した6月と9月は、海外投資家が売り越したのに対して、個人は下値を拾う形で逆張りしていますが、月によっては海外投資家と歩調を合わせる形でトレンドフォローのような動きをしています。

■個人・事業法人・海外投資家の売買状況

(2022年1月~10月、東証2市場、現物月間金額)

注:東京証券取引所、QUICK・ファクトセットのデータより『株探』編集部作成

順張りの面が徐々に表れる

――今年は、事業法人は一貫して買い越していますが、個人は海外投資家同様、イベントに応じて買い越しないし売り越しています。それがリターンにつながっているのでしょうか。

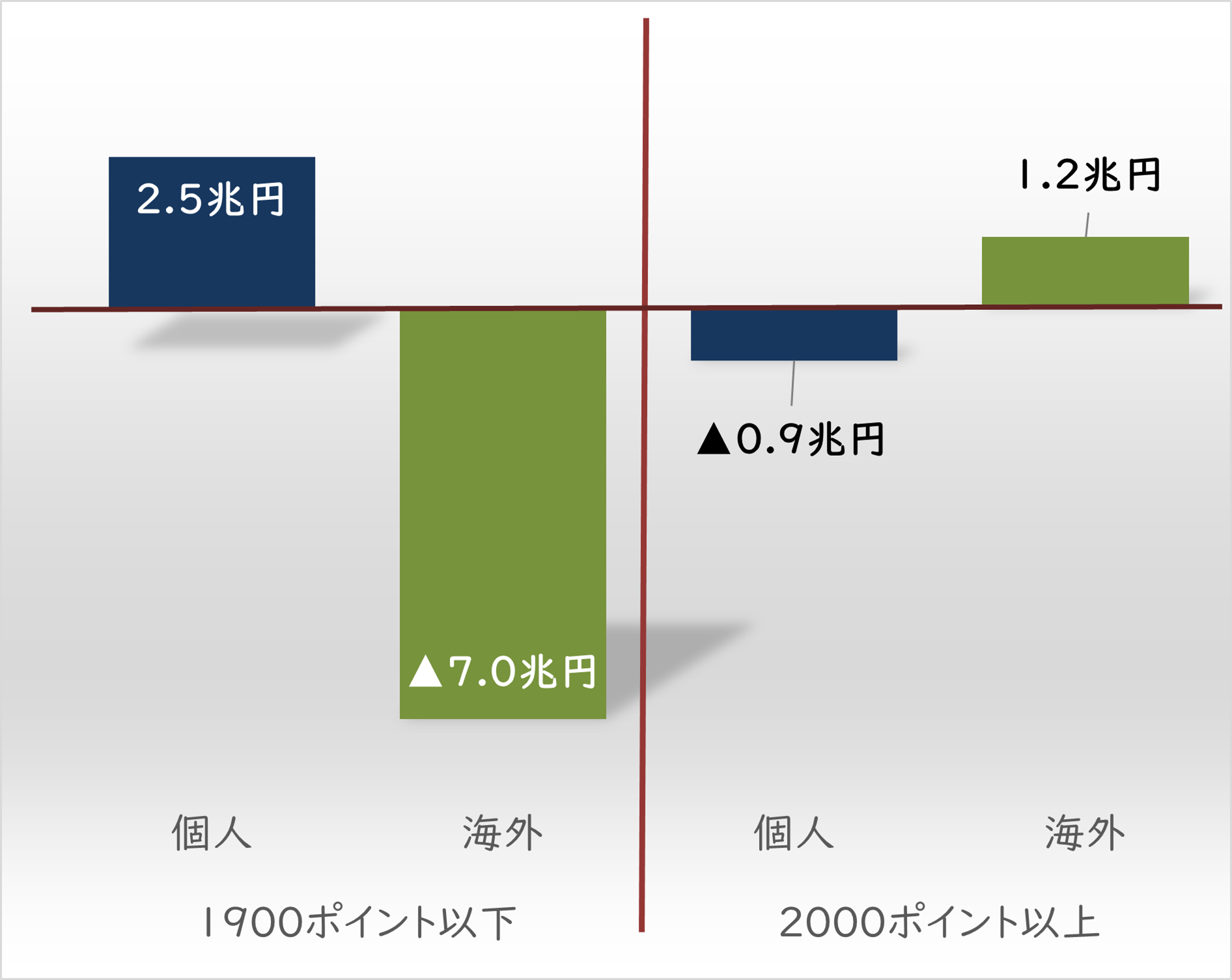

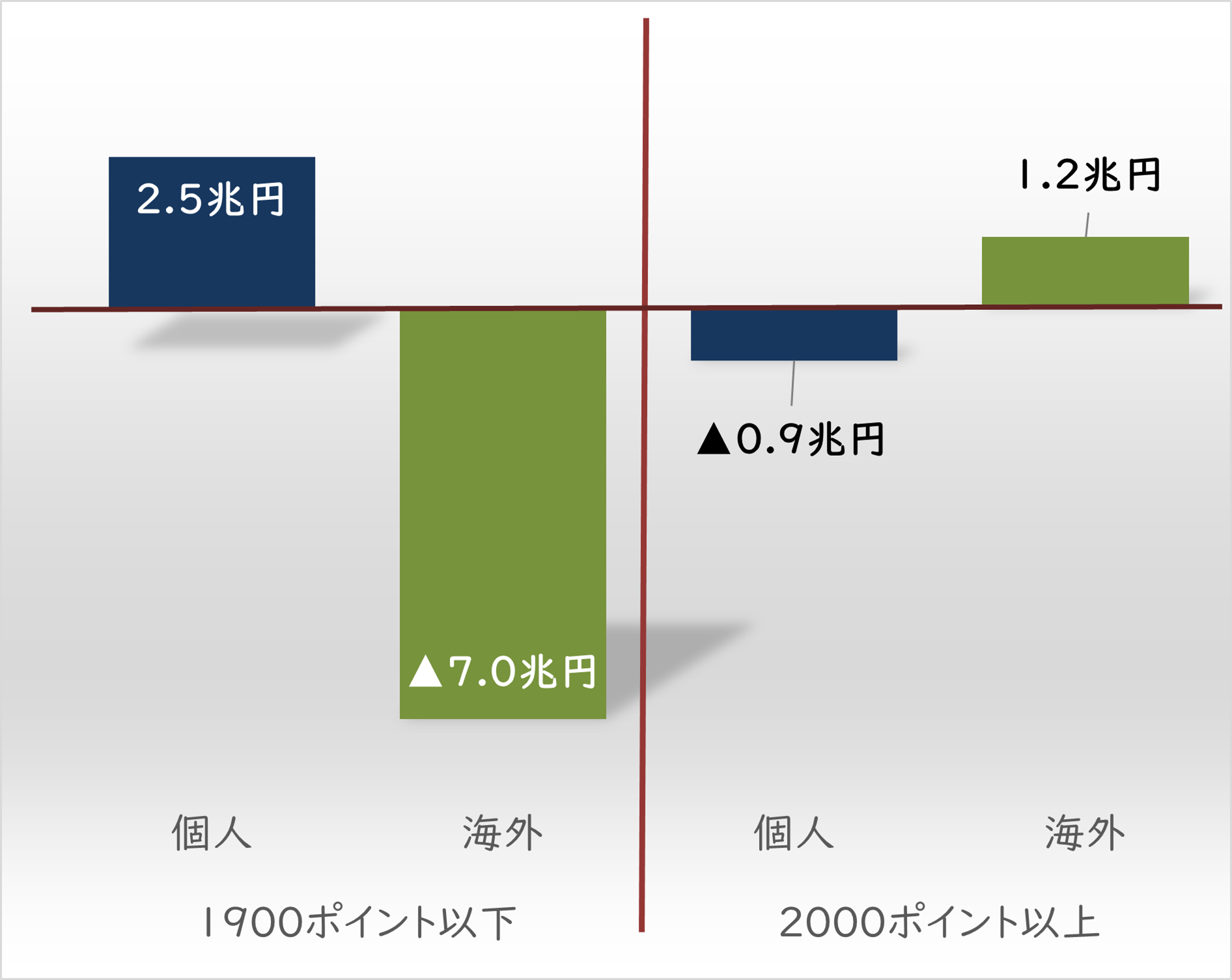

仙石: 21年4月以降で見ると、TOPIXが週間安値1900ポイント以下では、海外投資家は約7兆円を売り越しているのに対して、個人投資家が2兆500億円超を買い越しています。

一方、TOPIXの週間安値が2000ポイント以上では、海外投資家は1兆2000億円近くを買い越しているのに対して、個人投資家は9000億円ほど売り越しています。

つまり海外投資家は「安値で売り、高値で買う」のに対して、個人は「安値で拾い、高値で手仕舞う」構図が見られるのです。

■TOPIXの週間安値と個人および海外投資家の売買動向

出所:東海東京調査センター資料より『株探』編集部作成。小数点第2位を四捨五入

――このデータからは、個人投資家の逆張り戦略が奏功している様子がうかがえますが、これが株価の上値を重くしている面もあるのでは。

仙石: その面はありますが、今後、個人投資家が下値を支えるだけではなく、上値を切り上げていく主体になる可能性も垣間見えています。

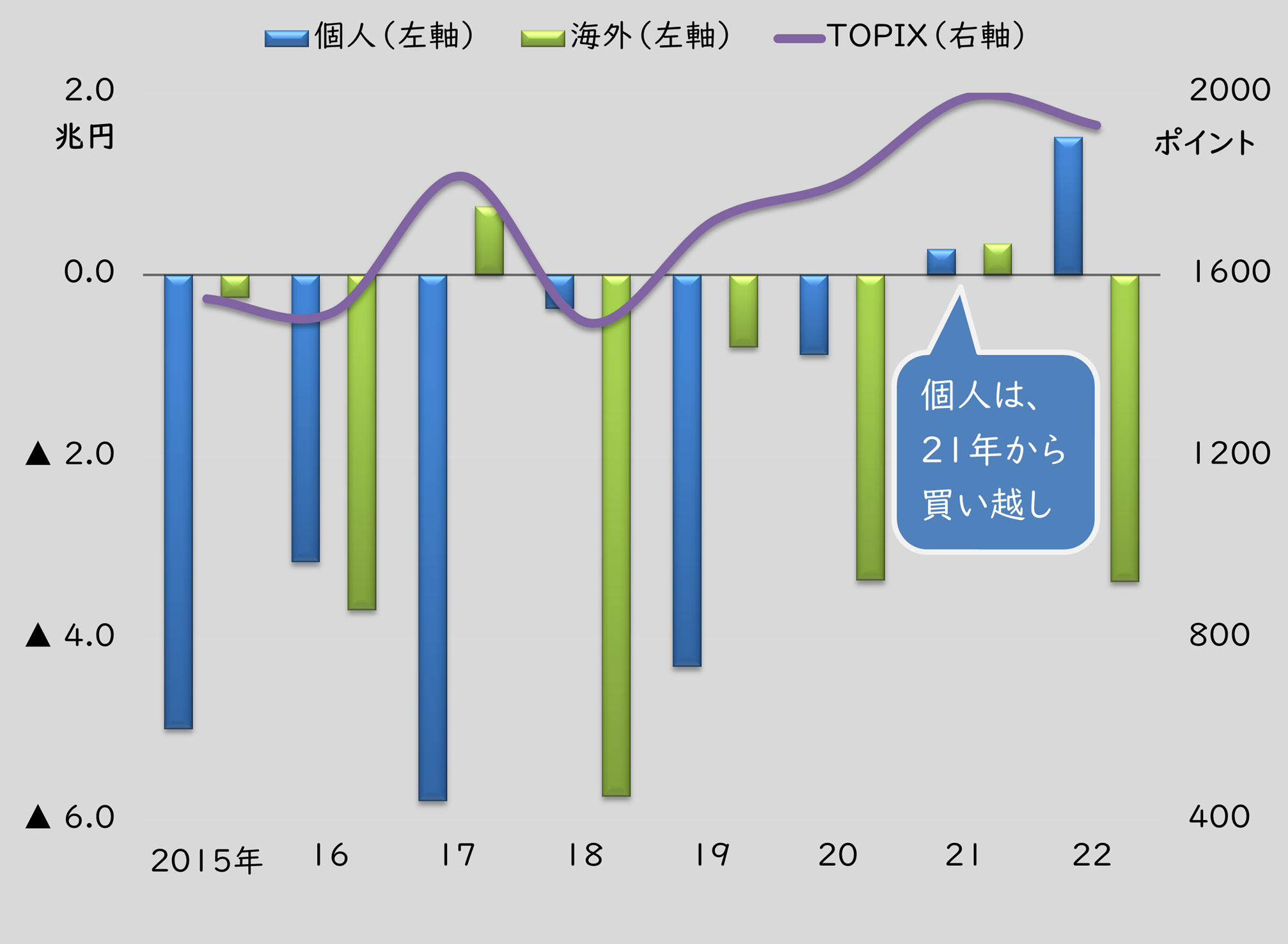

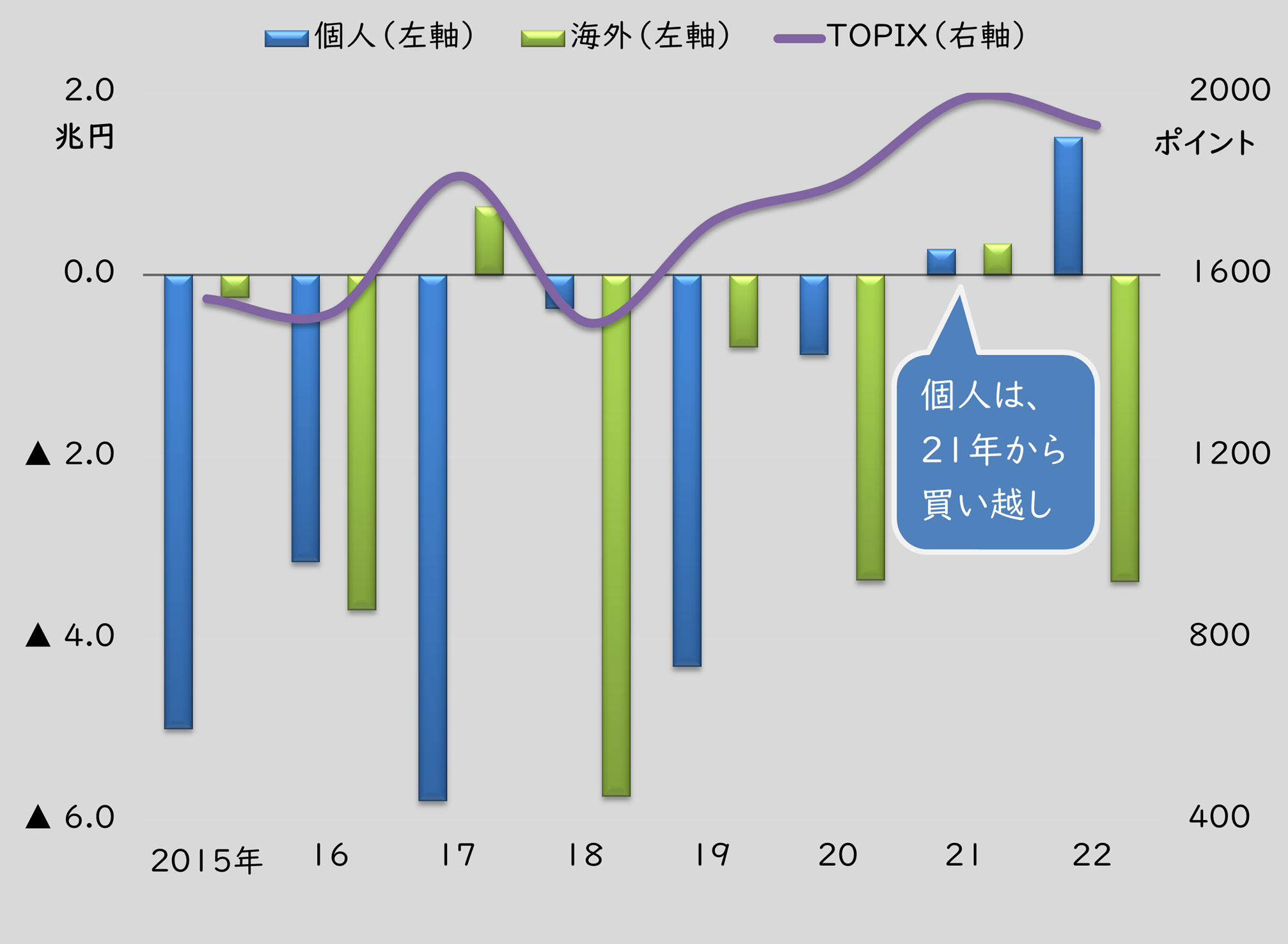

投資部門別の年間の売買動向(現物)を見ると、個人は2021年から買い越しを続けています。21年のTOPIXの年間騰落率は+10%超となっている中での買い越しと、順張りの動きになっています。

2015年からのTOPIXの年間騰落率を振り返ると、プラスとなったのは15年と17年と19年と20年、そして21年になります。このうち個人投資家は21年を除くと売り越してきています。

つまり、21年以外は逆張りだったのに対して、21年は順張りの形に変化しています。

■個人と海外投資家の年間の売買動向(東証2市場・現物)

注:月間金額ベースの合計

2000万円問題、コロナ株安が契機に

――今年は10月末時点で、TOPIXの年間パフォーマンスはマイナス。その中で個人は買い越しているので、逆張りに戻った形になっています。

仙石: そうですね。ただし、目線を遠くに移すと、今後は相場の動きにかかわらず、個人の買いが日本株のトレンド形成に影響力を及ぼしていく状況になると、期待を込めて見ています。

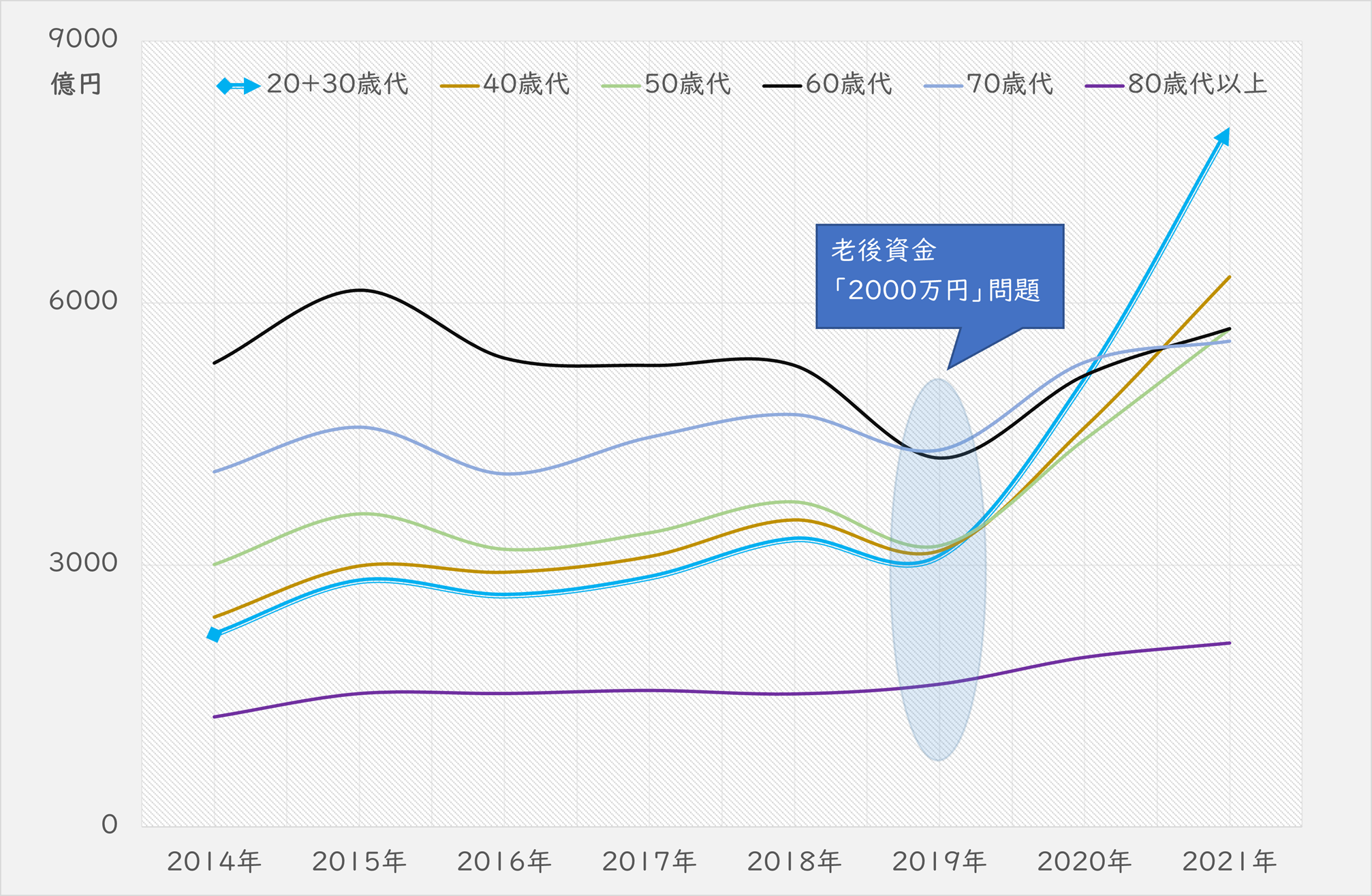

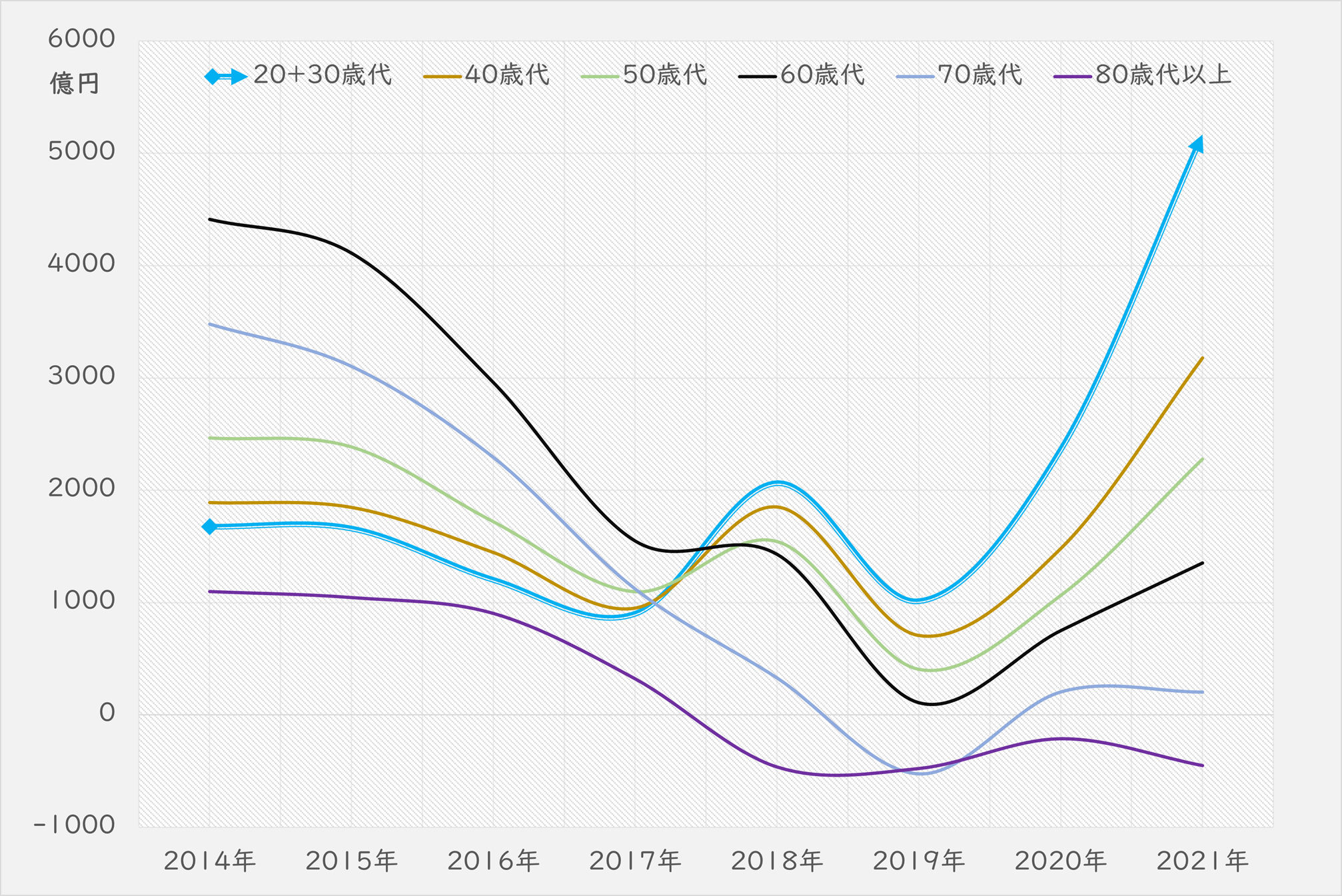

そう考える根拠がNISA(少額投資非課税制度)での変化です。2019年から、20歳~30歳代の若手世代が買い付け額を急速に増やしています。

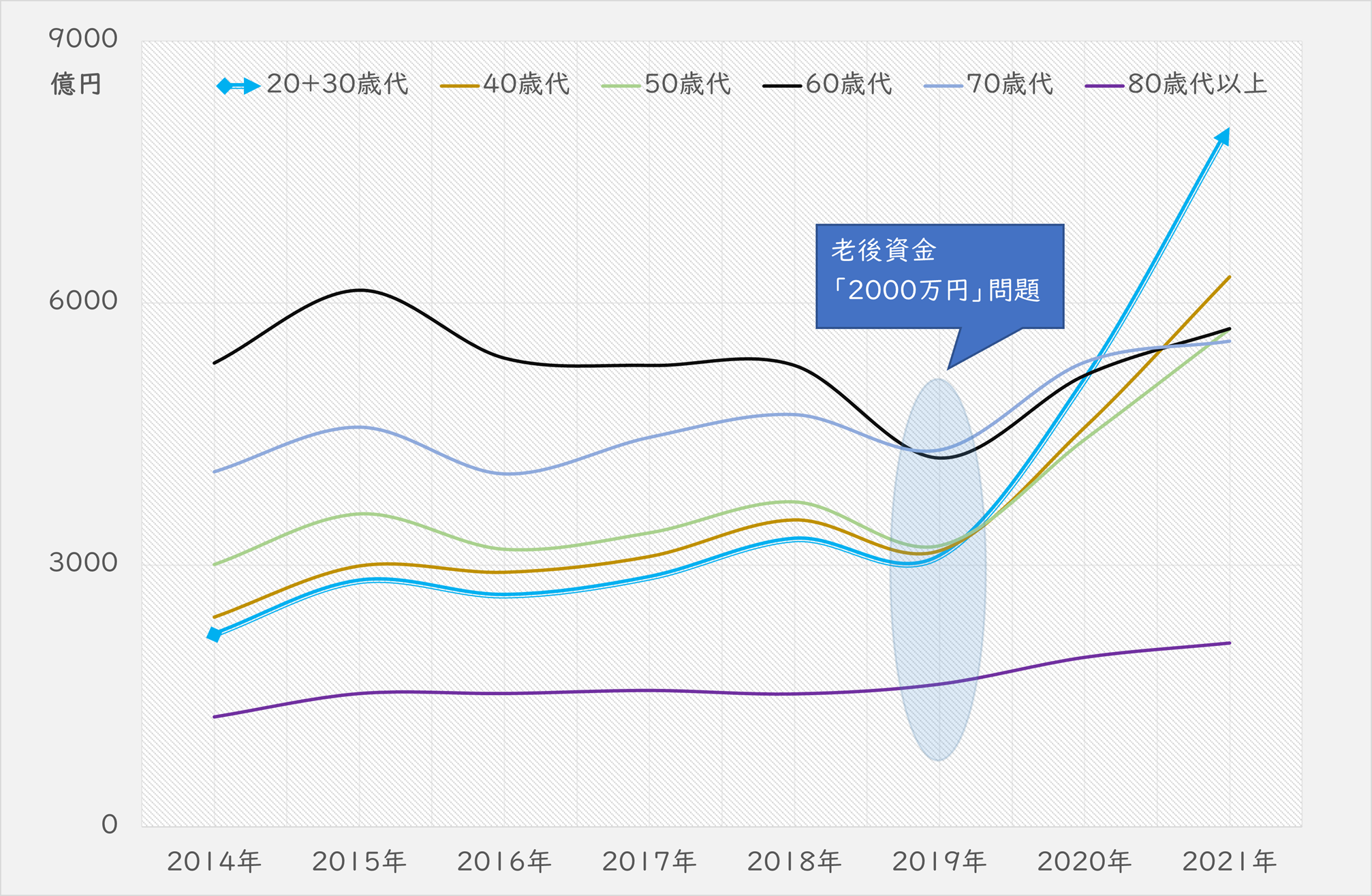

■NISAの年代別の年間買い付け額の推移(一般+つみたて)

――なぜ19年から若い世代が買い付けを増やしたのでしょう。

仙石: この年、「老後2000万円問題」が話題になりましたね。金融庁のワーキンググループが「夫65歳、妻60歳の無職の夫婦は、夫が95歳になる30年間で2000万円足りなくなる」としたものです。

世帯ごとの事情や考え方の違いもあるので2000万円という金額自体が適切かどうかはわかりません。ですが、この話題に注目が集まったことによって、老後の生活設計を意識し始める人が増えたという意味ではよい問題提起になったと思います。

公的年金のみに頼るのではなく、自身で資産形成しなければ大変なことになる。特に若い人を中心に、こう危機感を持ち、実際に株式投資という方法で行動に出た人が多くなった結果だと見ています。

そして話題になった直後の20年にコロナ禍が襲い、株価が大きく下がったことで「始めるなら今がチャンス」と思える場面がやってきたのも後押しする形になったのでしょう。

――コロナ禍で在宅ワークが増えたのと、巣籠り習慣から株式投資を始めた人が増えて、ネット証券の新規口座開設数が増えたニュースもありました。

仙石: NISAは18年から小額投資非課税制度の「つみたてNISA」も開始し、税制メリットを受けながら、少額から投資を始められる制度がスタートしたのも、若い世代には追い風になったと思います。

最近は、SNS(交流サイト)や「YouTube」などを使って、様々な情報がそれほど手間を掛けなくても入手できる時代ですが、そうした手軽さ、親しみやすさが手伝って、株式投資にトライする若者が増えてきた。

日本株が底堅いのは、こうした新たな投資家層による積み立て投資の資金が「売らない資金」として市場に流れ込んできた影響が大きいのだと捉えています。

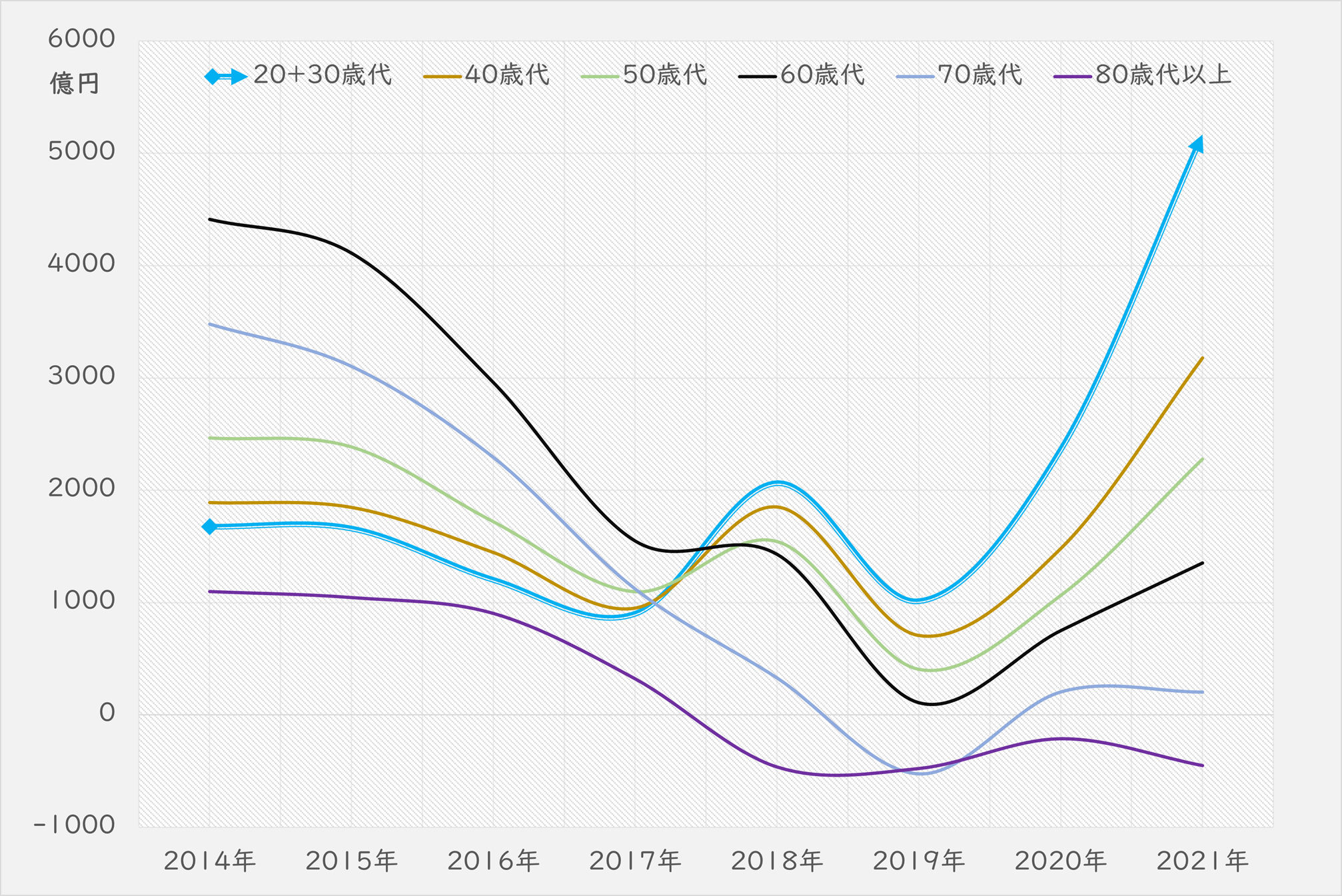

――先のデータをよく見ると、NISA(一般+つみたて)の世代別の年間純増額も、20~30世代の増え方が顕著です。

仙石: 2000年代前半に社会人になった若い世代は、素直に「株は上がるもの」という認識で投資に向かっている印象があります。その間に、リーマン・ショックやコロナショックなど大きな下げを経験していますが、株は大きく下がることもときにはあるが、その後は回復していく様を見てきました。

特に20代はアベノミクスの上昇相場の印象が強いこともあり、平成のバブル崩壊を経験した50~60代より上の世代のような恐怖心は持っていない可能性があります。

金融教育も始まり、NISAも恒久化されていく――。これによって、投資に対して意欲的に取り組む若い層の厚みが増していけば、海外勢の動向に良くも悪くも影響される日本株市場が変わる可能性が高まります。

■一般NISAとつみたてNISAの世代別の年間純増額

勢いを増す個人パワー、その変化で妙味が出る分野は

――NISAは24年からの恒久化や、投資枠拡大などの拡充案が浮上しています。これも若い投資家層の拡大に追い風になると思いますが、こうした構造変化が進む中で、どのような投資妙味が生まれるでしょうか。

仙石: 改めていえば、仮に個別株も非課税対象となる一般NISAの投資枠が拡大されれば、個人が長期保有したいと思える銘柄に、これまで以上に買いが集まってくる可能性があります。

その1つが高配当銘柄。同時に、個人投資家好みで思い浮かぶものがありますよね。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

東海東京調査センター シニアエクイティマーケットアナリスト 仙石誠さんに聞く

米国での金融引き締め緩和期待から、足元では、日米とも相場反発の動きが出始めている。だが一方で、12月のFOMC(米連邦公開市場委員会)の決定内容次第では、4年前の2018年末に起きたクリスマスショックのような暴落再来の懸念もある。

来年は、日本銀行の総裁交代もあり、しばらくは日米の金融政策を巡って落ち着かない相場が続く可能性がある。そうした中、どんな心構えで投資に向かえばよいかを聞いた。

(聞き手は真弓重孝/株探編集部、福島由恵/ライター)

来年は、日本銀行の総裁交代もあり、しばらくは日米の金融政策を巡って落ち着かない相場が続く可能性がある。そうした中、どんな心構えで投資に向かえばよいかを聞いた。

(聞き手は真弓重孝/株探編集部、福島由恵/ライター)

仙石誠さんのプロフィール:

仙石誠さんのプロフィール:証券会社でリテール向け営業に従事した後、市場分析アナリストのアシスタントや企画部門などを経て、現職に。現在は、マーケットアナリストとして株式市場分析を担当する。

テレビ東京の『Newsモーニングサテライト』『ゆうがたサテライト』や日経CNBC、ラジオNIKKEI等の番組にも出演している。

しばらくはボックス相場も上値は切り上げ方向

――今年(2022年)の日経平均株価やTOPIX(東証株価指数)は、米ダウ工業株30種平均やナスダック総合株価指数と比べると落ち込みはマイルドでした。年末から来春にかけても、日本株優位の状況となるのでしょうか。

仙石誠さん(以下、仙石): 今年の日本株相場はボックス圏を形成する展開でした。この先もしばらくは同じような状況と見ていますが、上値は徐々に切り上げていくのではないでしょうか。

ボックス相場となるのは、日本株はどうしても米国株の動きに影響を受けてしまうため。今後も、米国の金融政策を巡る思惑で、米国株市場はしばらくは右往左往することになるでしょう。日本株にもその余波が及ぶため、方向感が定まらない展開になると見ています。

一方で、日本は金融緩和を継続している安心感から、日本株は米国株より下値を限定的にさせる状況は変わらないでしょう。

■日経平均株価とNYダウの日足の比較(21年年末を起点に指数化)

注:出来高・売買代金の棒グラフは日経平均。色は当該株価が前期間の株価に比べプラスの時は「赤」、マイナスは「青」、同値は「グレー」。以下同

――日本の金融緩和については、来年4月に10年にわたり異次元&大規模緩和を演出してきた黒田東彦・日銀総裁が退任となります。これを契機に、"黒田プット"が効かなくなる懸念はありませんか。

仙石: 総裁交代を巡る思惑で、市場がざわつくことはあり得ますが、新総裁の就任によって緩和政策を一気に引き締め方向に転換する可能性は低いと見ています。

足元は円安によるコストプッシュインフレが進行していますが、日銀が重視する賃金上昇を伴った物価上昇の動きとはなってないません。しばらくは現状維持の姿勢を保ちながら、新たな政策を吟味していくと考えるのが現実的です。

――いずれはやってくる緩和政策の見直しの中で、需給面へのインパクトで特に懸念されるのが、日銀の保有するETF(上場投資信託)資産の扱いです。

仙石: 日銀がETFの買い入れ対象に「設備投資・人材投資ETF」を加えた動きなどを分析してみると、日銀の保有分を企業が自社株買いで吸収していくような建て付けで、マイナスのインパクトを緩和していく方法もあるとみています。

ただし、繰り返しになりますが、新総裁の下で直ちにETF買い入れの見直しに着手することはないでしょう。

――自社株買いといえば、今年の日本株市場では大きな存在感を示しました。

仙石: 東京証券取引所が公表する投資部門別売買状況を見ると、今年1月~10月までの現物の購入金額の累計(2市場)において事業法人は4兆1537億円の買い越しとなっています。

一方、日本株市場での売買シェアが高く、市場のトレンド形成に大きな影響を与える海外投資家は3兆3775億円の売り越しとなっています。数字からは、海外投資家の売りを、事業法人の買い、つまり自社株買いが吸収した格好となっています。

ここで、忘れてならないのは、個人投資家が事業法人に次ぐ買い越しの主体になっていることです。その規模は1兆5180億円になります。

――個人投資家といえば、逆張りのイメージですが、今年も軟調な相場の中で、その本領を発揮したのでしょうか。

仙石: たしかにそうした面もあり、21年からのレンジ相場においては、個人投資家は事業法人と共に買い支えた格好になっています。が、必ずしも逆張り一辺倒であったわけではありません。

例えば、今年1月からの月別の買い越し・売り越し額の動向を見ると、FRB(米連邦準備理事会)が利上げモードに入った3月は海外投資家同様に売り越し、その調整に一巡感が見えた翌4月には海外投資家と共に買い越しています。FRBが実際に利上げに動いた5月も、海外投資家と歩調を合わせて売り越しています。

FRBが利上げスピードを緩めるとの期待が剥落した6月と9月は、海外投資家が売り越したのに対して、個人は下値を拾う形で逆張りしていますが、月によっては海外投資家と歩調を合わせる形でトレンドフォローのような動きをしています。

■個人・事業法人・海外投資家の売買状況

(2022年1月~10月、東証2市場、現物月間金額)

注:東京証券取引所、QUICK・ファクトセットのデータより『株探』編集部作成

順張りの面が徐々に表れる

――今年は、事業法人は一貫して買い越していますが、個人は海外投資家同様、イベントに応じて買い越しないし売り越しています。それがリターンにつながっているのでしょうか。

仙石: 21年4月以降で見ると、TOPIXが週間安値1900ポイント以下では、海外投資家は約7兆円を売り越しているのに対して、個人投資家が2兆500億円超を買い越しています。

一方、TOPIXの週間安値が2000ポイント以上では、海外投資家は1兆2000億円近くを買い越しているのに対して、個人投資家は9000億円ほど売り越しています。

つまり海外投資家は「安値で売り、高値で買う」のに対して、個人は「安値で拾い、高値で手仕舞う」構図が見られるのです。

■TOPIXの週間安値と個人および海外投資家の売買動向

出所:東海東京調査センター資料より『株探』編集部作成。小数点第2位を四捨五入

――このデータからは、個人投資家の逆張り戦略が奏功している様子がうかがえますが、これが株価の上値を重くしている面もあるのでは。

仙石: その面はありますが、今後、個人投資家が下値を支えるだけではなく、上値を切り上げていく主体になる可能性も垣間見えています。

投資部門別の年間の売買動向(現物)を見ると、個人は2021年から買い越しを続けています。21年のTOPIXの年間騰落率は+10%超となっている中での買い越しと、順張りの動きになっています。

2015年からのTOPIXの年間騰落率を振り返ると、プラスとなったのは15年と17年と19年と20年、そして21年になります。このうち個人投資家は21年を除くと売り越してきています。

つまり、21年以外は逆張りだったのに対して、21年は順張りの形に変化しています。

■個人と海外投資家の年間の売買動向(東証2市場・現物)

注:月間金額ベースの合計

2000万円問題、コロナ株安が契機に

――今年は10月末時点で、TOPIXの年間パフォーマンスはマイナス。その中で個人は買い越しているので、逆張りに戻った形になっています。

仙石: そうですね。ただし、目線を遠くに移すと、今後は相場の動きにかかわらず、個人の買いが日本株のトレンド形成に影響力を及ぼしていく状況になると、期待を込めて見ています。

そう考える根拠がNISA(少額投資非課税制度)での変化です。2019年から、20歳~30歳代の若手世代が買い付け額を急速に増やしています。

■NISAの年代別の年間買い付け額の推移(一般+つみたて)

――なぜ19年から若い世代が買い付けを増やしたのでしょう。

仙石: この年、「老後2000万円問題」が話題になりましたね。金融庁のワーキンググループが「夫65歳、妻60歳の無職の夫婦は、夫が95歳になる30年間で2000万円足りなくなる」としたものです。

世帯ごとの事情や考え方の違いもあるので2000万円という金額自体が適切かどうかはわかりません。ですが、この話題に注目が集まったことによって、老後の生活設計を意識し始める人が増えたという意味ではよい問題提起になったと思います。

公的年金のみに頼るのではなく、自身で資産形成しなければ大変なことになる。特に若い人を中心に、こう危機感を持ち、実際に株式投資という方法で行動に出た人が多くなった結果だと見ています。

そして話題になった直後の20年にコロナ禍が襲い、株価が大きく下がったことで「始めるなら今がチャンス」と思える場面がやってきたのも後押しする形になったのでしょう。

――コロナ禍で在宅ワークが増えたのと、巣籠り習慣から株式投資を始めた人が増えて、ネット証券の新規口座開設数が増えたニュースもありました。

仙石: NISAは18年から小額投資非課税制度の「つみたてNISA」も開始し、税制メリットを受けながら、少額から投資を始められる制度がスタートしたのも、若い世代には追い風になったと思います。

最近は、SNS(交流サイト)や「YouTube」などを使って、様々な情報がそれほど手間を掛けなくても入手できる時代ですが、そうした手軽さ、親しみやすさが手伝って、株式投資にトライする若者が増えてきた。

日本株が底堅いのは、こうした新たな投資家層による積み立て投資の資金が「売らない資金」として市場に流れ込んできた影響が大きいのだと捉えています。

――先のデータをよく見ると、NISA(一般+つみたて)の世代別の年間純増額も、20~30世代の増え方が顕著です。

仙石: 2000年代前半に社会人になった若い世代は、素直に「株は上がるもの」という認識で投資に向かっている印象があります。その間に、リーマン・ショックやコロナショックなど大きな下げを経験していますが、株は大きく下がることもときにはあるが、その後は回復していく様を見てきました。

特に20代はアベノミクスの上昇相場の印象が強いこともあり、平成のバブル崩壊を経験した50~60代より上の世代のような恐怖心は持っていない可能性があります。

金融教育も始まり、NISAも恒久化されていく――。これによって、投資に対して意欲的に取り組む若い層の厚みが増していけば、海外勢の動向に良くも悪くも影響される日本株市場が変わる可能性が高まります。

■一般NISAとつみたてNISAの世代別の年間純増額

勢いを増す個人パワー、その変化で妙味が出る分野は

――NISAは24年からの恒久化や、投資枠拡大などの拡充案が浮上しています。これも若い投資家層の拡大に追い風になると思いますが、こうした構造変化が進む中で、どのような投資妙味が生まれるでしょうか。

仙石: 改めていえば、仮に個別株も非課税対象となる一般NISAの投資枠が拡大されれば、個人が長期保有したいと思える銘柄に、これまで以上に買いが集まってくる可能性があります。

その1つが高配当銘柄。同時に、個人投資家好みで思い浮かぶものがありますよね。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株