【通貨】為替週間見通し:下げ渋りか、米国金利の先高観を背景とするドル買いは継続へ

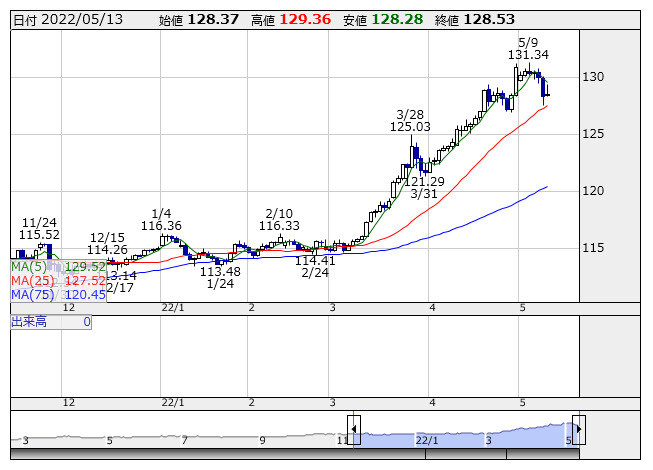

米ドル/円 <日足> 「株探」多機能チャートより

米ドル/円 <日足> 「株探」多機能チャートより【今週の概況】

■米国経済の減速懸念で円売り縮小

今週のドル・円は反落。米国金利の先高観を背景に週初に131円35銭までドル高円安が進行し、ドルは年初来高値を更新したが、米連邦準備理事会(FRB)の金融政策引き締めによって米国経済が急激に減速するとの見方や世界経済の成長鈍化などを巡る懸念が強まり、5月12日の欧米市場で127円52銭までドル安円高に振れる場面があった。米長期金利の低下や米国株式の下落もドル売り材料となった。しかし、13日の東京市場で国内の輸入企業によるドル需要が強まったことや、米国の主要株価指数先物が時間外取引で上昇し、日経平均も高く推移したことから、リスク回避の円買いは縮小。ドル・円は129円台前半まで戻した。

13日のニューヨーク外為市場でドル・円は、一時128円84銭まで下げたが、129円台半ば近辺まで反発した。この日発表された5月ミシガン大学消費者信頼感指数速報値は、市場予想を下回ったことから、ドル売りが一時優勢となった。ただ、議会上院で再任が承認されたパウエルFRB議長は6月と7月開催の連邦公開市場委員会(FOMC)の会合で50ベーシスポイントの利上げを支持していること、米国株式が持ち直したことから、リスク回避のドル売り・円買いは縮小し、ドル・円は129円26銭でこの週の取引を終えた。ドル・円の取引レンジ:127円52銭-131円35銭。

【来週の見通し】

■下げ渋りか、米国金利の先高観を背景とするドル買いは継続へ

来週のドル・円は下げ渋りか。米連邦準備制度理事会(FRB)は政策金利の引き上げを通じて金融正常化を推進していくことから、ドル買いは継続するとみられる。日本銀行は現行の金融緩和策を長期間維持する可能性が高いこともドル買い材料となる。5月11日に発表された米4月消費者物価コア指数(CPI)は前年比+6.2%と上昇率は3月実績を下回ったが、高インフレが続いていることが確認された。今月3-4日に開催された米連邦公開市場委員会(FOMC)の会合でインフレ抑制に向け、一段の金融正常化(政策金利の引き上げ)を推進する方針を打ち出している。そのため、来週発表される5月NY連銀製造業景況指数、4月小売売上高などの経済指標が市場予想を上回った場合、金融引き締めの継続を織り込む形で長期金利は底堅く推移し、ドル買い・円売りの取引が優勢となる展開が予想される。

一方、20日発表の日本の4月消費者物価コア指数は、携帯電話の値下げ効果がはく落するため、日本銀行が目標としてきた前年比+2%前後の物価上昇が予想されている。ただ、日銀は現行の金融緩和策を維持するスタンスを変えておらず、長期金利の上昇を抑制する方針を堅持していることから、日本の物価上昇を意識したドル売り・円買いが広がる可能性は低いとみられる。

【米・4月小売売上高】(17日発表予定)

17日発表の米4月小売売上高は前月比+1.0%と、3月実績の+0.7%を上回る見通し。個人消費が好調を持続できれば、持続的な景気回復を期待した株高につながり、リスク回避的な円買いは抑制されそうだ。

【日・4月消費者物価コア指数】(20日発表予定)

20日発表の日本の4月消費者物価指数(コア指数)は、携帯電話の値下げ効果が薄れ、前年比+2%程度の物価上昇が予想されている。ただし、日銀は現行の金融緩和策を堅持する姿勢を変えていないため、ドル売り・円買いが強まる可能性は低いとみられる。

予想レンジ127円80銭-130円80銭。

《FA》

提供:フィスコ

米株

米株