【特集】空運・陸運は復活するのか、海運は走り続けるのか

大川智宏の「日本株・数字で徹底診断!」 第83回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「この局面、好決算でも要注意なのは『あの比率』が高い銘柄」を読む

ウクライナ情勢や米国の金融政策といった懸念材料に関心が向かいがちですが、日本企業の業績に目を向けると強気の材料も見えています。東証1部の企業の純利益の水準は、コロナ前の好況期まで回復してきました(下のグラフ)。

その背景には、好調な欧米景気に引っ張られる形で外需が回復を牽引していた面もありますが、長引くコロナ禍で耐性を付けてきた内需企業の貢献も見逃せません。

■東証1部の過去12カ月実績EPSの推移

出所:データストリーム

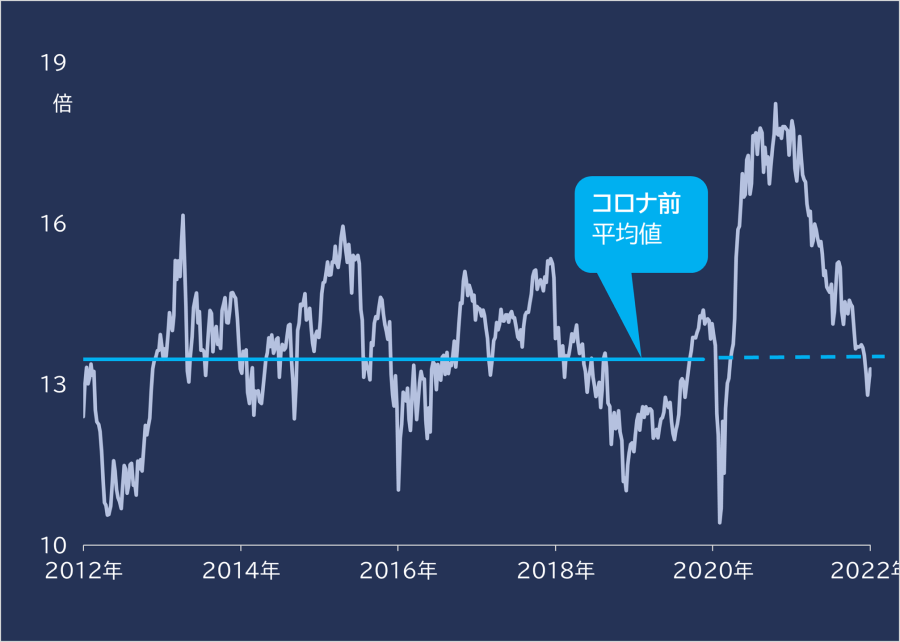

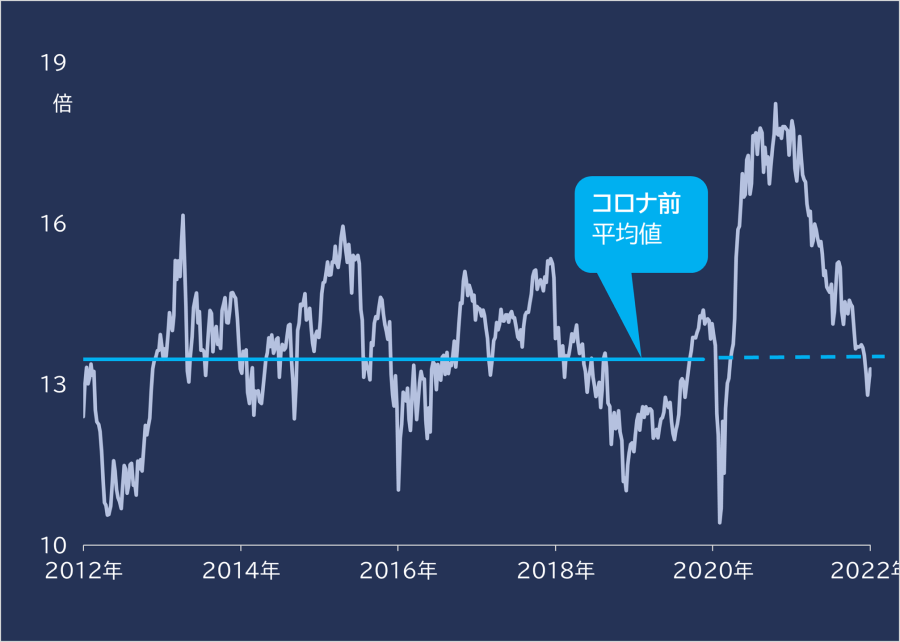

業績の回復と共に、日本株のバリュエーション、特にPER(株価収益率)もコロナ前の平常時への水準に回帰しています。下のグラフは、TOPIX(東証株価指数)の過去10年間の予想PERの推移です。

欧州債務危機後期の2012年からコロナ禍直前の2019年末までの予想PERの平均値は13.5倍ですが、現在は13.3倍とほぼ同水準にまで落ち着いてきました。

つまり、分かりやすく日経平均株価で表せば2万7000円~2万8000円がこの水準に該当しますが、これが平常時のもっとも適温の状態にあると考えていいでしょう。

■過去10年間のTOPIXの12カ月先予想PERの推移

出所:データストリーム

コロナ禍の過剰流動性によって無理やり押し上げられた異常値ともいえるバリュエーションが、業績の回復と株価の調整による余剰資金の退場で本来あるべき姿へと戻りつつあります。

現在の利益の回復軌道がどこまで継続するのかで見通しは変わりますが、今後もこのPERの水準を挟んで過熱感が収斂していくとみられます。

足元ではなく、平常時の水準に回帰したのかで先行きを分析

この正常化の影響は、業種によって違いが生じる可能性があります。

好調な海外マクロに引っ張られた外需や資源、供給や物流の制約で特需化した「海運」、ワクチンや健康意識の高まりで需要が伸びた「医薬品」は、引き続き堅調さを維持するのか、それとも反動があるのか――。

一方で、外出自粛で収益が壊滅的な状態となった「陸運」「空運」「旅行」「百貨店」などは、これから本格的な回復軌道に乗るのか、それともまだ停滞が続くのか――。

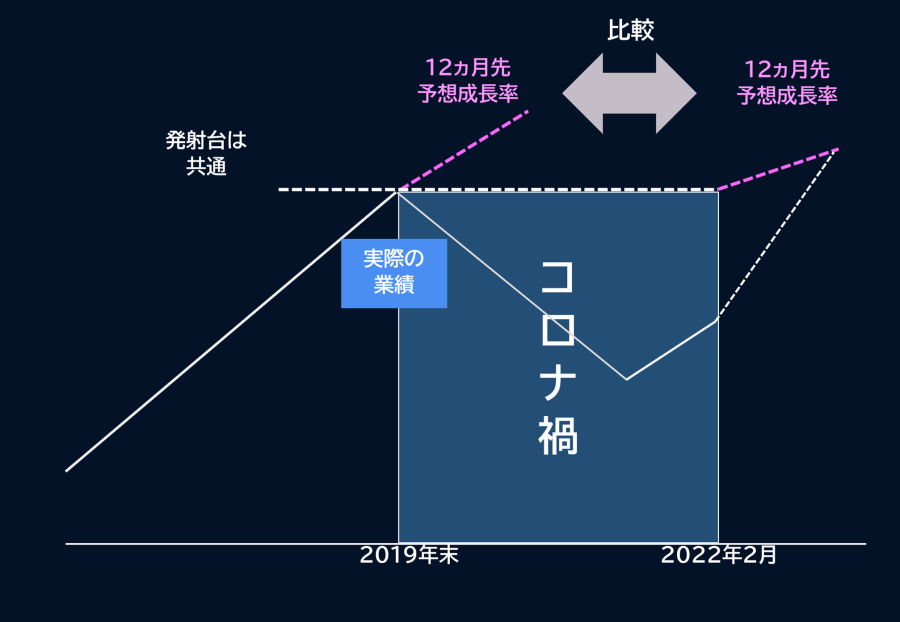

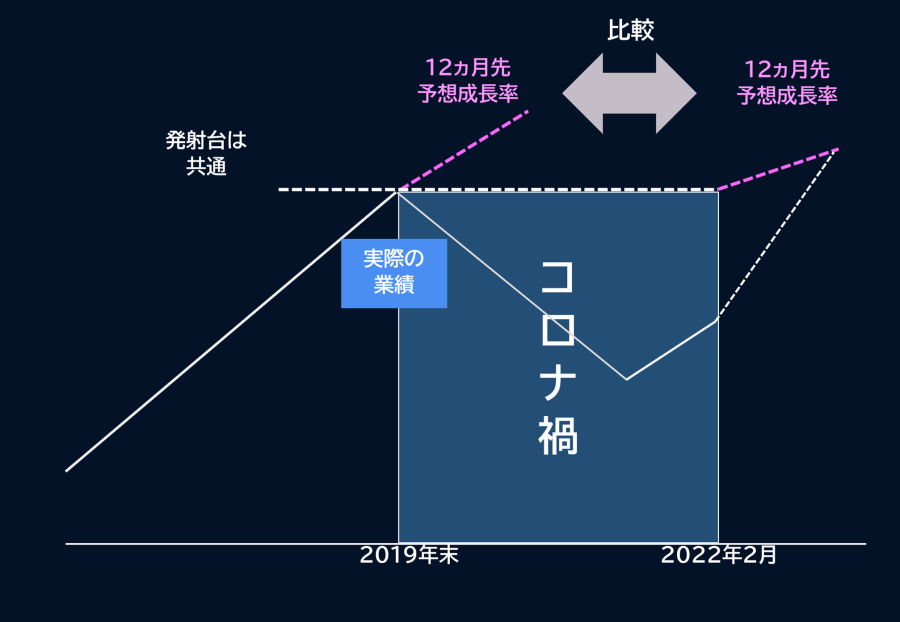

こうした疑問点について、定量的に分析して結論を導くのが、今回の本題です。分析には、各業種の予想増益率と予想PERの2つの指標を用いました。なお2つとも、予想は12カ月先の値で、実績を用いる場合は過去12カ月の値を原則としています。

検証では、どちらの指標ともコロナ禍直前の2019年末を基準とし、そこから現在の値がどのように変化したのかを見て、すでに正常化したのか否かについて検証したいと思います。

具体的には、予想増益率については、

2019年末時点での実績EPS(1株当たり当期純利益)に対する予想増益率と、

同時点での実績EPSを用いて現在の予想EPSを用いた予想増益率を比較する

――ことで、平常時の増益見通しへと回帰したのかを判別します。2019年末時点と現時点のそれぞれの予想EPS成長率の比較ではなく、発射台の実績値は2019年末で統一されていることに注意してください。

もう1つの予想PERについては、単純に2019年末時点と現在の予想PERの比較になります。検証のイメージは以下のようになります。

なお留意点として、コロナ禍で特に傷んだ業種については、足元の予想のEPSが赤字近辺の異常な状態の場合もあるため、同様に3期先の予想EPSを用いて増益率とPERを計算して比較しています。

3期先を用いる明確な根拠はありませんが、現在から3期先であれば、コロナ禍は正常化している前提での予想だと想定できる(実際に3年後に収束しているかは関係なく)からです。

■12カ月先予想EPS成長率 コロナ禍前と現在の比較イメージ

出所:データストリーム

予想増益率変化の上位と下位の10業種は

では、実際にまずは予想増益率の変化の上位10業種、つまりすでにコロナ前よりも見通しが改善している業種のランキングからです。並び順は、12カ月先予想EPS成長率の2019年末と現在の差分の降順です。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「この局面、好決算でも要注意なのは『あの比率』が高い銘柄」を読む

ウクライナ情勢や米国の金融政策といった懸念材料に関心が向かいがちですが、日本企業の業績に目を向けると強気の材料も見えています。東証1部の企業の純利益の水準は、コロナ前の好況期まで回復してきました(下のグラフ)。

その背景には、好調な欧米景気に引っ張られる形で外需が回復を牽引していた面もありますが、長引くコロナ禍で耐性を付けてきた内需企業の貢献も見逃せません。

■東証1部の過去12カ月実績EPSの推移

出所:データストリーム

業績の回復と共に、日本株のバリュエーション、特にPER(株価収益率)もコロナ前の平常時への水準に回帰しています。下のグラフは、TOPIX(東証株価指数)の過去10年間の予想PERの推移です。

欧州債務危機後期の2012年からコロナ禍直前の2019年末までの予想PERの平均値は13.5倍ですが、現在は13.3倍とほぼ同水準にまで落ち着いてきました。

つまり、分かりやすく日経平均株価で表せば2万7000円~2万8000円がこの水準に該当しますが、これが平常時のもっとも適温の状態にあると考えていいでしょう。

■過去10年間のTOPIXの12カ月先予想PERの推移

出所:データストリーム

コロナ禍の過剰流動性によって無理やり押し上げられた異常値ともいえるバリュエーションが、業績の回復と株価の調整による余剰資金の退場で本来あるべき姿へと戻りつつあります。

現在の利益の回復軌道がどこまで継続するのかで見通しは変わりますが、今後もこのPERの水準を挟んで過熱感が収斂していくとみられます。

足元ではなく、平常時の水準に回帰したのかで先行きを分析

この正常化の影響は、業種によって違いが生じる可能性があります。

好調な海外マクロに引っ張られた外需や資源、供給や物流の制約で特需化した「海運」、ワクチンや健康意識の高まりで需要が伸びた「医薬品」は、引き続き堅調さを維持するのか、それとも反動があるのか――。

一方で、外出自粛で収益が壊滅的な状態となった「陸運」「空運」「旅行」「百貨店」などは、これから本格的な回復軌道に乗るのか、それともまだ停滞が続くのか――。

こうした疑問点について、定量的に分析して結論を導くのが、今回の本題です。分析には、各業種の予想増益率と予想PERの2つの指標を用いました。なお2つとも、予想は12カ月先の値で、実績を用いる場合は過去12カ月の値を原則としています。

検証では、どちらの指標ともコロナ禍直前の2019年末を基準とし、そこから現在の値がどのように変化したのかを見て、すでに正常化したのか否かについて検証したいと思います。

具体的には、予想増益率については、

2019年末時点での実績EPS(1株当たり当期純利益)に対する予想増益率と、

同時点での実績EPSを用いて現在の予想EPSを用いた予想増益率を比較する

――ことで、平常時の増益見通しへと回帰したのかを判別します。2019年末時点と現時点のそれぞれの予想EPS成長率の比較ではなく、発射台の実績値は2019年末で統一されていることに注意してください。

もう1つの予想PERについては、単純に2019年末時点と現在の予想PERの比較になります。検証のイメージは以下のようになります。

なお留意点として、コロナ禍で特に傷んだ業種については、足元の予想のEPSが赤字近辺の異常な状態の場合もあるため、同様に3期先の予想EPSを用いて増益率とPERを計算して比較しています。

3期先を用いる明確な根拠はありませんが、現在から3期先であれば、コロナ禍は正常化している前提での予想だと想定できる(実際に3年後に収束しているかは関係なく)からです。

■12カ月先予想EPS成長率 コロナ禍前と現在の比較イメージ

出所:データストリーム

予想増益率変化の上位と下位の10業種は

では、実際にまずは予想増益率の変化の上位10業種、つまりすでにコロナ前よりも見通しが改善している業種のランキングからです。並び順は、12カ月先予想EPS成長率の2019年末と現在の差分の降順です。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株