【特集】検証コロナショック、暴落と未曾有の金融緩和の先に待つのは?<新春特別企画>

text.若桑カズヲ

2022年の株式相場を占う上でポイントは様々あるが、何よりも注目すべきは米連邦準備制度理事会(FRB)による量的緩和の行方であるというのが、市場関係者の一致した見方ではないだろうか。その量的緩和については、FOMCが2021年11月の米連邦公開市場委員会でテーパリング(緩和縮小)の開始を決め、12月には加速させることを明らかにし2022年3月に量的緩和が終了する予定となった。

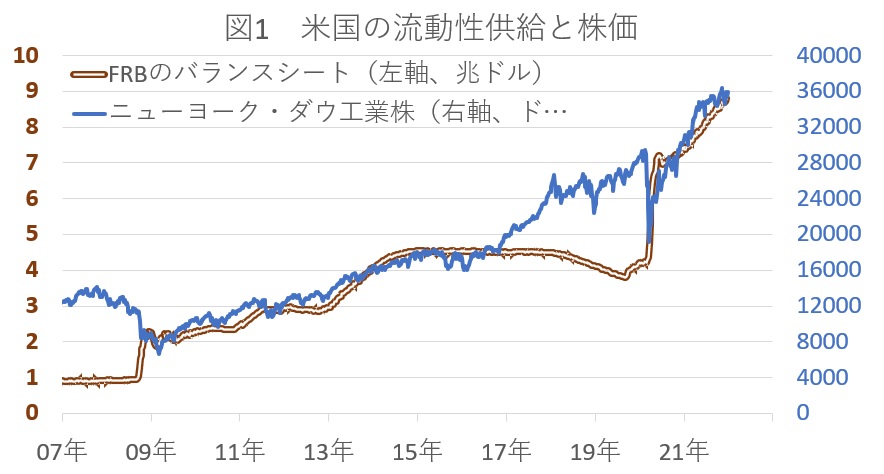

米ニューヨーク・ダウ工業株とFRBのバランスシートを比較すると、コロナショック以降に強い相関を示していることが分かる(図1)。量的緩和が終了することによってFRBのバランスシートが膨らまなくなると、米国市場は上昇の減速ないし調整に向かうことが懸念され、それに日本株も追随する可能性は高いと考えられる。

この両者の相関は、2016年の米大統領選挙で予想を覆してトランプ大統領が誕生して以降、一時的に崩れることはあっても、2008年のリーマン・ショック以来、ほぼ一貫して見られた傾向と言える。となれば、コロナショックがもたらした暴落と未曾有の金融緩和の先に待つのが何であるか、過去を振り返ることで見えてくるのではないだろうか。

●インフレ退治に専念することが可能になったFRB

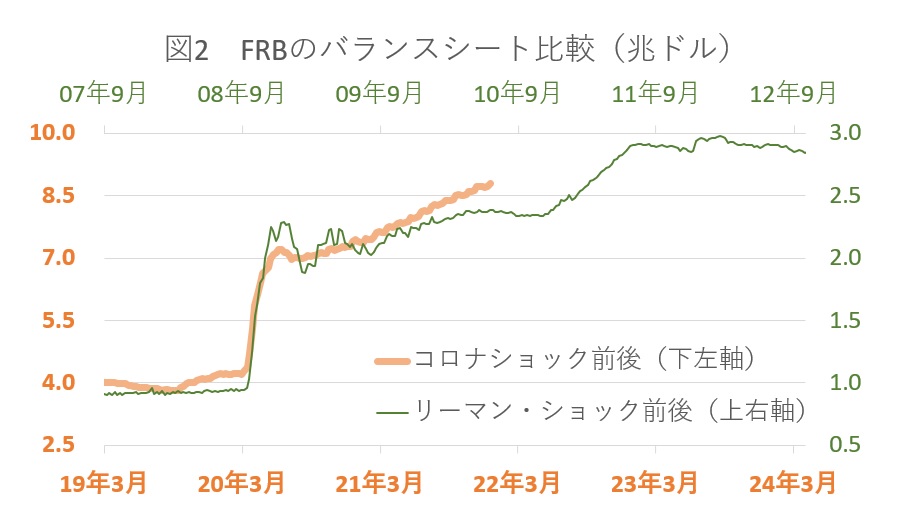

それでは2008年9月のリーマン・ショックと2020年3月のコロナショックの、それぞれ前1年間と後4年間を比較してみよう。まずはFRBのバランスシートである(図2)。リーマン・ショック直後は、通貨スワップ協定に基づく海外中央銀行へのドル供給を通じてFRBのバランスシートは急拡大した。その後の2008年12月から量的緩和第1弾(QE1)が実施される。ドル供給が減少してもバランスシートは2兆ドル以上を維持しながら、QE1は2010年3月(リーマン・ショックの6四半期後)まで続いた。

一方、コロナショック後には間髪入れずにQEを発動しており、FRBの対応はリーマン・ショック後よりも素早く、規模も約3倍で実施している。また、緩和終了のタイミングはコロナショックの8四半期後の予定であり、実施期間はリーマン・ショックよりも長期に及びそうだ。

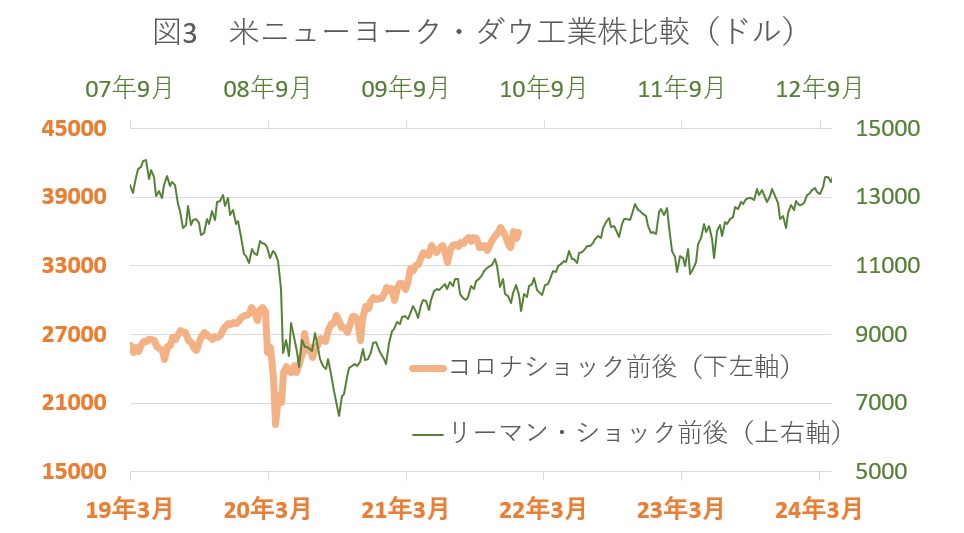

次に、米ニューヨーク・ダウ工業株を比較する(図3)。リーマン・ショック後に急落した株価はなかなか戻らず、QE1が発動された1四半期後の2009年3月からようやくリバウンド相場が始まった。しかし、2010年3月にQE1が終了した翌月で株価上昇はピークアウトし、そこから調整に向かった。

一方、コロナショック後はQE発動とともに株価は回復に向かった。この反応の素早さはリーマン・ショック後の学習効果が表れていることを物語っている。また、QEの規模が過去のリーマン・ショックの3倍ならば、株価の上昇幅もリーマン・ショック後の約4000ドルに対してコロナショック後では約1万2000ドルと3倍に達する点は印象的である。

2022年3月にQEが終了となれば、QE1後のように米株は調整を余儀なくされることが予想される。だが、2010年3月にQE1が終了となった後、当時のバーナンキFRB議長をして「経済見通しは異例なほど不確か」と言わしめるほど、景気回復はおぼつかなくなった。これを懸念したFRBは2010年11月に量的緩和第2弾(QE2)を実施している。それでは今回も2022年11月辺りにQEは再開されるのだろうか。

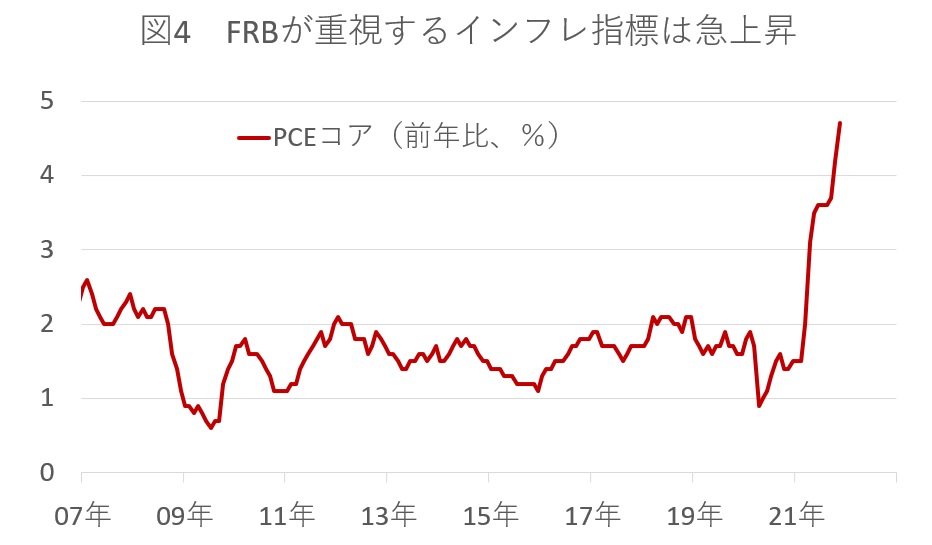

今回のQE終了後に景気回復がおぼつかなくなるかどうかは、新型コロナウイルスや米中対立などの影響次第であるが、景気回復が多少おぼつかなくともFRBは簡単にQEを再開できない事情がある。それはコロナショック後とリーマン・ショック後とでは、インフレに対する懸念が決定的に異なるからだ(図4)。足元の供給制約などから始まった物価上昇はなかなか止まらず、「物価上昇は一時的」とした解釈を撤回するほど、FRBは姿勢を金融引き締めに前向きなタカ派へと転換した。

また、2022年11月に米中間選挙を控えているが、バイデン政権の支持率はインフレ懸念などによって低下しているようだ。本来、選挙前に金融姿勢をタカ派にすれば、FRBは現政権から強い批判を受ける。しかし、インフレが支持率低下の要因になっているのであれば話は別であろう。FRBとしては一層インフレ退治、つまり金融引き締めに専念することが可能となる。

1 2

株探ニュース

米株

米株