【特集】SOU Research Memo(4):国内オークションから小売、海外へと販売も多様化

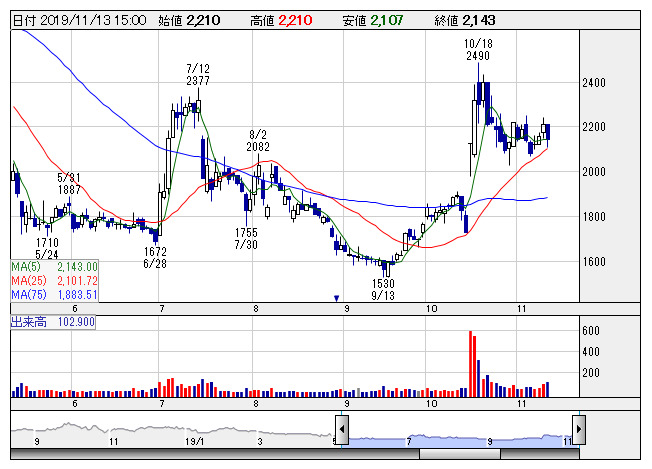

SOU <日足> 「株探」多機能チャートより

SOU <日足> 「株探」多機能チャートより■事業概要

3. 販売事業

(1) 国内オークションによる販売

仕入れた商品は、主にSOU<9270>とSTAR BUYERS LIMITEDが運営する業者向けオークション「STAR BUYERS AUCTION」で国内外の業者に卸販売されるが、国内の他社市場や海外展示会などを通じて販売されるものもある。売上高に占める卸販売の構成比は約96%と高く、残りは自社の小売店やECサイトを通じた一般消費者への小売販売である。国内オークションは売上高構成比が57%程度で、「STAR BUYERS AUCTION」は本社内にあるオークション会場で毎月4日間開催されるリアルオークションに加え、オンライン入札オークション(開催は毎月23日)を開始し、全ジャンル毎月30,000点以上の商品が出品され、取扱高は月額で18億円ほどになる(2019年8月期)。古美術八光堂では、自社販路として業者向け骨董品オークション「THE EIGHT AUCTION」を毎月2回開催し、小規模のオークションも開催を増やしている。骨董品・美術品は、希少性による情報の非対称性が強く、ネットで扱いにくいため採算が良い。しかも35人もの骨董品鑑定士が在籍するという強みもある。

(2) 小売や海外での販売

同社の小売事業は歴史が浅く、2016年1月にスタート、2016年10月に東京・銀座で国内富裕層やインバウンド客向けに「ALLU銀座店」をオープンした。並み居るブランドショップとは競合しない、希少性の高いヴィンテージ商品やアンティーク商品を中心にラインナップしており、平均販売単価は数10万円に上る。2018年9月には大阪・心斎橋に「ALLU心斎橋店」をオープンし、東西2拠点体制を確立した。一方ECは、ECサイト「ALLU」を「ALLU銀座店」と同時に開設しており、店頭と同じ商品を購入することができる。2019年1月にはラグジュアリーからストリート系ブランドまで幅広いブランドを扱う新ECサイト「usus(ウズウズ)」を開設した。また、店舗やEC、センターの在庫を同期化する同時出品システムを開発するなど、小売でもIT技術を発揮している。海外では香港で、ダイヤモンドやメレダイヤ(0.1カラット以下の小さいダイヤモンド)、高級時計、ジュエリーなどを対象に「STAR BUYERS AUCTION」を年7回開催している。海外の売上高構成比は10%程度で、市場シェアを拡大する余地が広がっていると考えられる。

高成長性なのに安定高収益性

4. 収益構造

リユース業界では一般に、バリューチェーンの入口である買取を制したものが勝者となってきた。商品を店舗周辺の一般消費者から仕入れて販売する立地完結型の場合、そうした傾向はより顕著だと考えられる。そのような業界で同社は、Webマーケティングを駆使し、多店舗展開する買取専門店で仕入れ、オークションで販売するという差別化したビジネスモデルを展開している。このことが同社の成長性の速さと収益性の高さにつながったと考えているが、同社の特徴は財務指標にも表れている。コメ兵や大黒屋のようにブランド品を扱うリユース店は高単価・低値入率・低回転となっており、ゲオやブックオフは低単価・高値入率・高回転となっている。通常、値入率が高ければ回転率が低くなり、回転率が高ければ値入率が低くなるが、リユース業界はそうした常識とは逆の関係になっている。一方、同社の財務指標は高単価・低値入率・高回転と常識的で、儲けを示す交差比率は中庸である。このため、収益性は相対的に安定していると言うことができる。また、買取と販売を分けたことでかえって運営コストが低くなったようで、同社の営業利益率は他社に比べて高くなっている。このように同社は、成長性、収益性、安定性というトレードオフに陥りやすい財務指標を良好な位置でバランスよくキープしている。但し、詳細は後述するが、同社は中期的な取り組みとして、オンラインオークションにおけるプラットフォーマーのポジションを狙っている。同社がプラットフォーマーとなり得れば、ビットの増加により売上総利益率が向上し、リードタイムの短縮により回転率が劇的に改善、リユース業界では異次元の収益力を誇るようになる可能性もある。

(執筆:フィスコ客員アナリスト 宮田仁光)

《YM》

提供:フィスコ

米株

米株