【特集】長期不安をかわす「超防御」銘柄の見つけ方

大川智宏の「日本株・数字で徹底診断!」 第5回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

自己資本比率が高ければ、仮に事業見通しが悪化しても資金繰りは安定していることから、他の企業と比較して安全性が高いと判断できます。また、自己資本は株主からの出資金と内部留保と呼ばれる社内に残った利益の積み重ねなどで主に構成されているため、自己資本比率が高い銘柄は株主還元強化の潜在能力が高いと見ることもできます。

株価が下落した際には自社株買いで買い支えることが可能で、業績が悪化した場合でも配当の支払いを継続することで株主の期待をつなぎとめることができます。

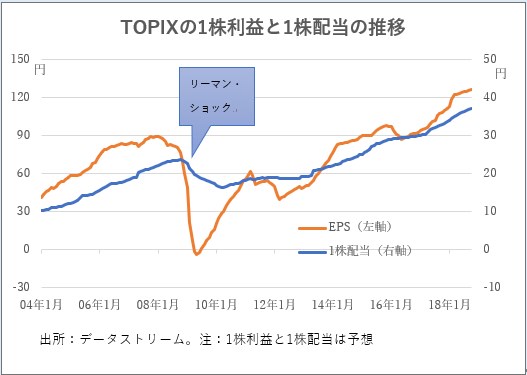

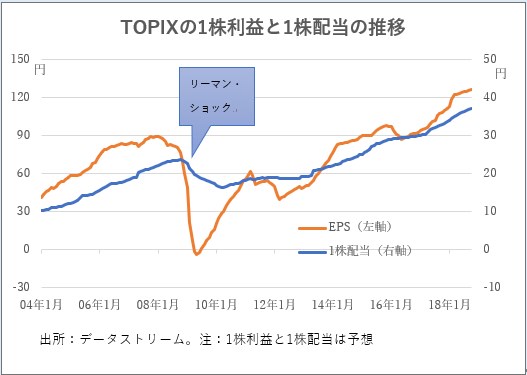

EPSが赤字になっても1株配当の下落は小さい

2つ目は、株価の「下落耐性の高さ」を見ることです。こちらは、配当利回りが最適な指標といえます。なぜなら、配当支払いは景気の悪化に対して下方硬直性(業績悪化の程度に比べて、配当は下がりにくい傾向のこと)があるためです。業績が悪化する中では、PER(株価収益率)やROE(自己資本利益率)などの利益が絡む指標は急激に悪化するため、配当支払いの維持は株主をつなぎとめるための最後の砦となります。

実際にTOPIXの予想EPSと予想1株当たり配当(DPS)の推移を見ると、景気の悪化とともにEPSが下落する局面でも、DPSは底堅く推移していることが分かります。リーマン・ショック後の2009年には、TOPIXのEPSが赤字(つまり東証1部銘柄の全体利益が赤字)に転落するという地獄絵図のような環境になりました。

そのような中であっても、DPSはそれほど大きな下落を見せていません。その意味で、配当利回りの高い銘柄は市場の見通しが悪化する中で魅力度の高い銘柄ということになります。

さて、これらを踏まえた上で、実際にどのように銘柄を選定していけばよいのでしょうか。単純に考えれば、「自己資本比率が高く」「予想配当利回りが高い」という2つの条件を満たす銘柄を抽出すればよいことになります。

事実、この組み合わせは論理的にも相性が良くなります。前述の通り自己資本比率が高い銘柄は健全性が高いというのみならず、配当を含めた株主還元の余力も高い傾向にあります。配当への期待が財務面からサポートするのです。

つまり、2つの要素の組み合わせは、銘柄の「防御力」に対してシナジー効果をもたらしてくれるのです。さらに、防御のためのポイントをもう1つ加えるならば、中小型株は市場の下落時に流動性リスク(売りたいときに売れない)が高まるため、現在のような不安定な環境下では大型株を投資対象としておくべきです。

では、実際にこの戦術の投資パフォーマンスを見てみたいと思います。

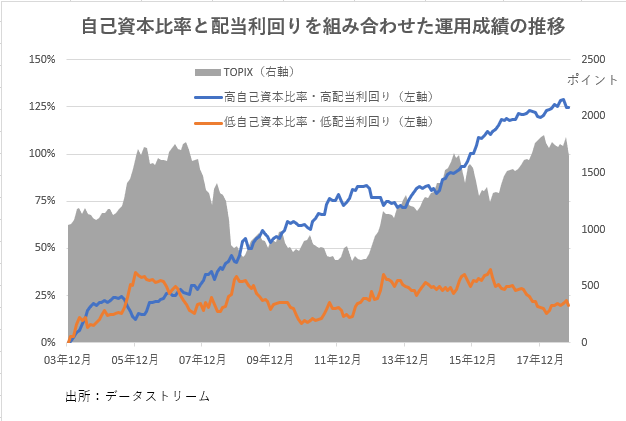

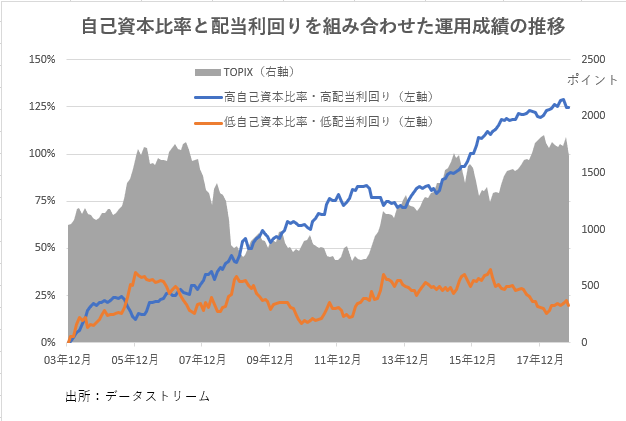

以下の図は、TOPIX500指数(東証一部の大型~中型株を対象とした指数)の構成銘柄を母集団とし、上述の自己資本比率と配当利回りの高低(母集団内4分位)を組み合わせてポートフォリオを構築した際のパフォーマンス(TOPIX相対)を計測したものです。

今回のテーマで重要となる、自己資本比率と配当利回りの高低が一致する組み合わせのみを表示しています。銘柄の入れ替えは月末基準で毎月実施しています。

リーマンやチャイナ・ショックをかわした組み合わせ

このうち、高自己資本比率・高配当利回りについては、想定通りに市場の急落時や混乱時に強いパフォーマンスを生み出す傾向が見て取れます。リーマン・ショック以降から欧州債務危機までの数年間、そして直近では15年のチャイナ・ショック時や、18年初の強烈な調整相場などでも市場全体に対して大幅にアウトパフォーム(成績が上回る)していることが分かります。

まさに、健全性と配当という手堅いコンビネーションが功を奏した「超防御」銘柄としての効果を存分に発揮しているといえるでしょう。逆に、自己資本比率が低く配当利回りも低い銘柄は、長期的に一貫したリターンを生み出せていません。

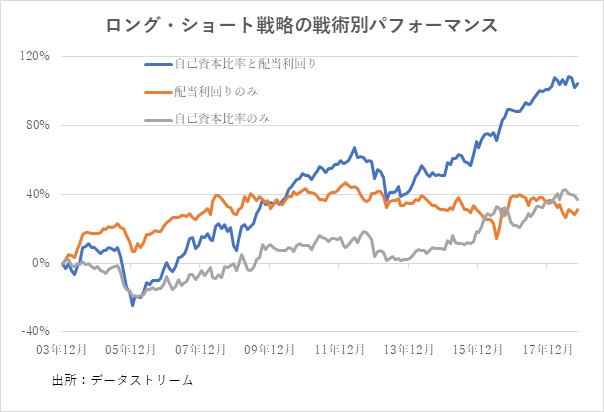

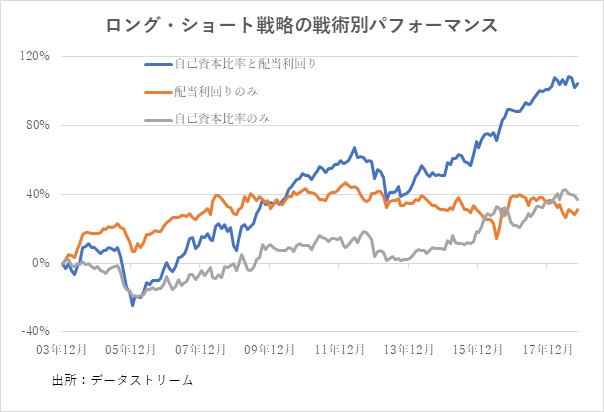

ロング・ショートでのパフォーマンスが示す組み合わせの重要性

また、ロング・ショート戦略の観点でも同様の効果が得られます。ここで、ロング・ショート(LS)は、自己資本比率および配当利回りの高いものをロング(買い持ち)、同じく低い銘柄をショート(売り持ち)することを指します。

下のグラフに示しているように、自己資本比率と配当利回りの組み合わせた形でLSする戦術の方が、自己資本比率のみ、もしくは配当利回りのみ、でLS戦術を取るより、パフォーマンスが高くなっています。2つを組み合わせ重要性が数字としてはっきりと確認できると思います。

ただし、この戦術にも弱点が存在します。05年や13年などの強烈なブル(強気)相場や反転上昇相場の中では、こういったリスクの低い手堅い投資アイデアは、市場全体のパフォーマンスに劣後することになります。

しかし、現在は10月初めに付けた年初来高値から10%程度調整した過ぎず、世界経済の不安定さから考えれば、まだ十分にリスクが織り込まれたとは言い難い状況です。

少なくとも、今後は昨年後半のような強い上昇相場を期待するのは難しく、仮に下落が一旦止まったとしても、高いボラティリティ(株価の変動率)を保ったまま乱高下する混乱相場が継続すると想定すべきでしょう。

最後に、参考までに現状の高自己資本比率・高配利回り、および低自己資本比率・低配当利回りの銘柄を紹介します。現在のような不安定な環境が続くならば、高自己資本比率・高配利回りの「超防御銘柄」を買い持ちし、低自己資本比率・低配当利回りの銘柄は避けるのが、手堅い戦略といえるでしょう。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

自己資本比率が高ければ、仮に事業見通しが悪化しても資金繰りは安定していることから、他の企業と比較して安全性が高いと判断できます。また、自己資本は株主からの出資金と内部留保と呼ばれる社内に残った利益の積み重ねなどで主に構成されているため、自己資本比率が高い銘柄は株主還元強化の潜在能力が高いと見ることもできます。

株価が下落した際には自社株買いで買い支えることが可能で、業績が悪化した場合でも配当の支払いを継続することで株主の期待をつなぎとめることができます。

EPSが赤字になっても1株配当の下落は小さい

2つ目は、株価の「下落耐性の高さ」を見ることです。こちらは、配当利回りが最適な指標といえます。なぜなら、配当支払いは景気の悪化に対して下方硬直性(業績悪化の程度に比べて、配当は下がりにくい傾向のこと)があるためです。業績が悪化する中では、PER(株価収益率)やROE(自己資本利益率)などの利益が絡む指標は急激に悪化するため、配当支払いの維持は株主をつなぎとめるための最後の砦となります。

実際にTOPIXの予想EPSと予想1株当たり配当(DPS)の推移を見ると、景気の悪化とともにEPSが下落する局面でも、DPSは底堅く推移していることが分かります。リーマン・ショック後の2009年には、TOPIXのEPSが赤字(つまり東証1部銘柄の全体利益が赤字)に転落するという地獄絵図のような環境になりました。

そのような中であっても、DPSはそれほど大きな下落を見せていません。その意味で、配当利回りの高い銘柄は市場の見通しが悪化する中で魅力度の高い銘柄ということになります。

さて、これらを踏まえた上で、実際にどのように銘柄を選定していけばよいのでしょうか。単純に考えれば、「自己資本比率が高く」「予想配当利回りが高い」という2つの条件を満たす銘柄を抽出すればよいことになります。

事実、この組み合わせは論理的にも相性が良くなります。前述の通り自己資本比率が高い銘柄は健全性が高いというのみならず、配当を含めた株主還元の余力も高い傾向にあります。配当への期待が財務面からサポートするのです。

つまり、2つの要素の組み合わせは、銘柄の「防御力」に対してシナジー効果をもたらしてくれるのです。さらに、防御のためのポイントをもう1つ加えるならば、中小型株は市場の下落時に流動性リスク(売りたいときに売れない)が高まるため、現在のような不安定な環境下では大型株を投資対象としておくべきです。

では、実際にこの戦術の投資パフォーマンスを見てみたいと思います。

以下の図は、TOPIX500指数(東証一部の大型~中型株を対象とした指数)の構成銘柄を母集団とし、上述の自己資本比率と配当利回りの高低(母集団内4分位)を組み合わせてポートフォリオを構築した際のパフォーマンス(TOPIX相対)を計測したものです。

今回のテーマで重要となる、自己資本比率と配当利回りの高低が一致する組み合わせのみを表示しています。銘柄の入れ替えは月末基準で毎月実施しています。

リーマンやチャイナ・ショックをかわした組み合わせ

このうち、高自己資本比率・高配当利回りについては、想定通りに市場の急落時や混乱時に強いパフォーマンスを生み出す傾向が見て取れます。リーマン・ショック以降から欧州債務危機までの数年間、そして直近では15年のチャイナ・ショック時や、18年初の強烈な調整相場などでも市場全体に対して大幅にアウトパフォーム(成績が上回る)していることが分かります。

まさに、健全性と配当という手堅いコンビネーションが功を奏した「超防御」銘柄としての効果を存分に発揮しているといえるでしょう。逆に、自己資本比率が低く配当利回りも低い銘柄は、長期的に一貫したリターンを生み出せていません。

ロング・ショートでのパフォーマンスが示す組み合わせの重要性

また、ロング・ショート戦略の観点でも同様の効果が得られます。ここで、ロング・ショート(LS)は、自己資本比率および配当利回りの高いものをロング(買い持ち)、同じく低い銘柄をショート(売り持ち)することを指します。

下のグラフに示しているように、自己資本比率と配当利回りの組み合わせた形でLSする戦術の方が、自己資本比率のみ、もしくは配当利回りのみ、でLS戦術を取るより、パフォーマンスが高くなっています。2つを組み合わせ重要性が数字としてはっきりと確認できると思います。

ただし、この戦術にも弱点が存在します。05年や13年などの強烈なブル(強気)相場や反転上昇相場の中では、こういったリスクの低い手堅い投資アイデアは、市場全体のパフォーマンスに劣後することになります。

しかし、現在は10月初めに付けた年初来高値から10%程度調整した過ぎず、世界経済の不安定さから考えれば、まだ十分にリスクが織り込まれたとは言い難い状況です。

少なくとも、今後は昨年後半のような強い上昇相場を期待するのは難しく、仮に下落が一旦止まったとしても、高いボラティリティ(株価の変動率)を保ったまま乱高下する混乱相場が継続すると想定すべきでしょう。

最後に、参考までに現状の高自己資本比率・高配利回り、および低自己資本比率・低配当利回りの銘柄を紹介します。現在のような不安定な環境が続くならば、高自己資本比率・高配利回りの「超防御銘柄」を買い持ちし、低自己資本比率・低配当利回りの銘柄は避けるのが、手堅い戦略といえるでしょう。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株