【特集】ラクーン Research Memo(6):積極的な先行投資を行い、収益拡大のペースは加速か

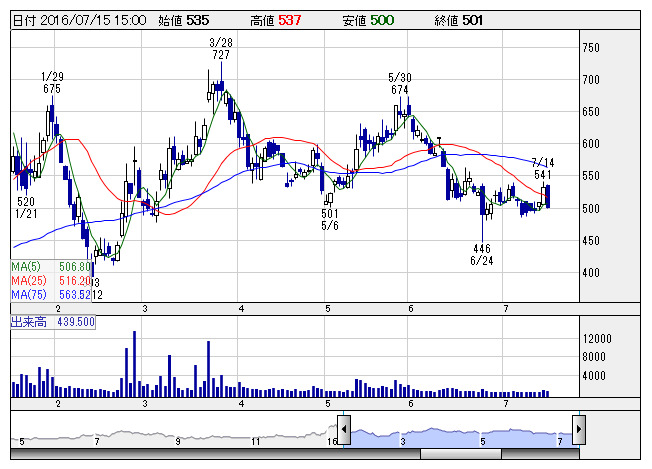

ラクーン <日足> 「株探」多機能チャートより

ラクーン <日足> 「株探」多機能チャートより■今後の見通し

(1) 2017年4月期の連結業績見通し

ラクーン<3031>の2017年4月期の連結業績は売上高が前期比12.1%増の2,500百万円、営業利益が同6.7%増の420百万円、経常利益が同14.2%増の420百万円、当期純利益が同4.4%増の250百万円と増収増益を見込んでいる。営業利益の成長率が鈍化するが、これは「SD export」やPaid、売掛債権保証事業などの成長を一段と加速していくために、今期は広告費やシステム開発などに積極的に費用を投下していくためで、先行投資期間と位置付けている。来期以降はこうした投資の効果が収益面で顕在化し、収益拡大ペースも加速していくことが予想される。セグメント別の見通しは以下のとおり。

a) EC事業

今期の「スーパーデリバリー」の業績は、1ケタ台の増収増益となる見通しだ。流通額では国内で前期比3%弱、海外で同30%弱の成長を見込んでいる。国内については引き続き質の高い小売店舗や出展企業の獲得を進めることで流通額を伸ばしていく。また、今期は小売以外の事業者へのサービス提供を開始し、ホテルなどで利用する枕カバーや広告代理店などが扱う販促品など取り扱いを品目の拡充も進めていく計画となっている。

海外向けについては、「SD export」の利便性向上に向けた取り組みを継続していくほか、認知度の向上を図るため広告費用を前期比で約10百万円積み増す計画となっている。直近で韓国のNAVER(ネイバー)や中国のBaidu(バイドゥー)といった大手検索サイトに広告を打てるようになったこともあり、会員小売店舗数の拡大が期待される。課題であった商材掲載点数についても、現在の10万点強から2016年中には20万点と約2倍に拡充していく考えだ。海外流通に関しては、どちらのルートが伸びてもいいように、それぞれのサイトの利便性向上を進めていくことになる。

「COREC」については引き続き会員数の獲得と機能の拡充を優先し、当期も収益への貢献は見込んでいない。ここ最近では、広告費をかけずに自己増殖的に新規会員を獲得できる仕組みが機能し始めているほか、「COREC API」を開始したこともあり、更なる会員数の拡大が見込まれている。普及が拡大した後に収益化に向けた取り組みを進めていく方針となっている。

b) Paid事業

Paid事業に関しては、BtoBの掛売り決済代行サービスとして業界のデファクトスタンダードとしての地位を盤石にするため、今期は積極的な投資を行い、成長を加速化していく方針となっている。具体的に、広告費を前期比で30百万円程度積み増すほか、人員をEC事業から3名異動して8名体制とし、営業を強化する。また、多様な顧客ニーズに対応するため、新たなサービスメニューの開発も進めていく。

こうした取り組みにより、今期の外部取扱高は大幅伸長を見込んでいる。グループ内取扱高も堅調な推移が見込まれることから、売上高では大幅増収となる見通しだ。一方、利益面では広告費や人件費が増加することから、前期比1ケタ増となる。

同社は、6月にオークファンの子会社である(株)NETSEAが運営するBtoB卸のマーケットプレイスである「NETSEA(ネッシー)」へサービスの提供を開始したと発表している。「NETSEA」は年間約80億円の流通額があり、アパレル・雑貨などの商材において「スーパーデリバリー」と競合するサイトとなるが、Paidでは同社の顧客となる。「スーパーデリバリー」の流通額に対するPaid取引高の比率は直近で約7割となっており、「NETSEA」でも同様の利用率になるとすれば年間で50?60億円の取引高が期待できることになる。手数料率を3%とすると売上高で150?180百万円となる計算だ。実際には、クレジットカードなどその他の決済サービスを「NETSEA」で行っているため、利用率としてすぐに7割まで上昇することはない。しかしながら、PaidではWeb上から簡単に申し込みができ、最短当日から3営業日程度で利用を開始できることから、バイヤーにとっては利便性の高いサービスであり、またサプライヤーにとっても売掛保証サービスが付いていることから、今後、利用率は着実に上昇していくものと予想される。今後も同様のBtoB卸サイト等との連携を拡大していくことで更なる成長が期待される。

c)売掛債権保証事業

売掛債権保証事業は保証残高の拡大が続き、今期も2ケタ増収増益と好調が続く見通しだ。保証残高については更なる積み上げを進めていく。Paid事業の拡大によってグループ内の保証残高が伸びるほか、外部取引による保証残高大幅増を計画している。新商品の投入に加えて、事業用家賃保証の更なる積み上げを図る。

事業用家賃保証残高も、増収増益を見込んでいる。2016年3月に商品改定を行いサービスの利便性を向上したことで、利用ユーザーの拡大を見込んでいる。具体的には、最低初回保証委託料を7万円から5万円に引き下げたほか、これまで事務所用物件に限定していた原状回復費用と残置物撤去費用の保証を店舗用物件まで適用拡大した。現状は提携先である(株)宅建ブレインズの営業エリアである東京都内のみのサービスにとどまっているが、今後は他の主要都市部でも同様のサービスを展開していきたい考えで、業務提携などを模索している段階にある。

新商品については、従来とは異なる顧客層をターゲットとする予定で、プロモーション費用として広告費を前期比で10百万円程度積み増す計画となっている。

同事業は保証残高に連動するストック型のビジネスであり、想定以上のデフォルトが発生しない限りは10%以上の高収益率が見込める事業であることから、今後も安定収益事業として同社の業績をけん引するものと予想される。

(2)新たな取り組みについて

同社は国内流通成長持続のため、新たな取り組みも開始している。2015年11月より「スーパーデリバリー」の付帯サービスとしてサービスを開始した「SD factory」は、アパレル関連の国内工場やパタンナーとアパレルメーカーをマッチングするサービスとなる。「スーパーデリバリー」に出展する企業に対して、生産面での新たな付加価値を提供していくサービスとなる。昨今、中国の人件費高騰等により製造業の国内生産回帰の動きも出始めるなかで、アパレル業界においても国内工場やパタンナーとメーカーをつなぐ接点として「SD Factory」に注目が集まっている。出展企業以外のメーカーにおいても、オリジナル商品を作りたい小売店、新しいブランドを立ち上げたいデザイナーなどに対しても、同様の付加価値訴求ができるサービスとなっている。

サービスの利用料は現在、無料としているため、EC事業としての収益寄与はないものの、取引が成立した際の代金回収については、Paidサービスを利用することが可能となっている。このため、今後取引件数が拡大していけば、Paid事業への収益寄与が期待される。なお、「SD factory」のサイトに登録している縫製業者やパタンナーは2016年6月時点で83社と半年前の22社(2015年12月時点)から4倍近くに増加している。

また、「スーパーデリバリー」の会員小売店に対する試験的なサービスとして、「SD Selection」を2016年2月に開始した。同サービスは会員小売店に対して、国内外問わず販路が厳選された商品や差別化につながる商品など、付加価値の高い商品を提案するサービスとなっており、仕入については同社が会員小売店舗の注文を取りまとめて代行仕入する格好となる。第1弾として、イタリアメンズファッションブランドの販売を開始しており、今後の販売状況を見て、メンズアパレル以外の商品の拡充も検討していく予定となっている。こうした取り組みによって、会員小売店舗の販売が伸びれば、さらに「スーパーデリバリー」の流通額が増えることになり、こうした好循環を創りだすことが狙いとなっている。

(執筆:フィスコ客員アナリスト 佐藤 譲)

《HN》

提供:フィスコ

米株

米株