【特集】テックポイント Research Memo(5):監視カメラ向けは需要回復に期待、車載カメラ向けは増収を見込み計画達成へ

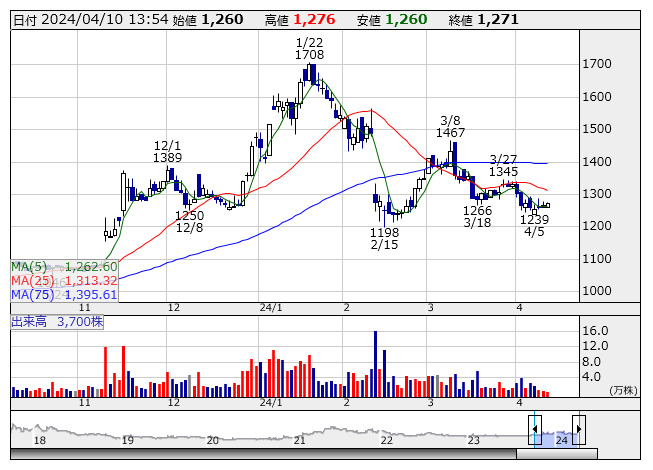

テクポイント <日足> 「株探」多機能チャートより

テクポイント <日足> 「株探」多機能チャートより■今後の見通し

1. 2024年12月期業績の見通し(米国基準)

テックポイント・インク<6697>の2024年12月期業績(米国基準)は、売上高72,206千米ドル(10,240百万円:前期比10.0%増)、営業利益17,321千米ドル(2,456百万円:同3.9%減)、税引前当期純利益19,321千米ドル(2,740百万円:同4.1%減)、同社株主に帰属する当期純利益17,196千米ドル(2,438百万円:同3.4%減)を見込んでいる。また、Non-GAAP指標は18,620千米ドル(2,640百万円:同2.9%減)を計画している。

半導体に関する世界の需要は、AI関連を除き、大半の市場セグメントにおいて引き続き在庫調整が継続すると予測されており、市場は横這いか微増に留まる可能性が高いと同社では見ている。このような環境下、車載カメラシステム向け半導体部門において2023年12月期に量産移行した製品により、前期比12.5%から15%の増収を見込んでおり、2024年12月期全体の業績押し上げに大きく寄与すると予想している。これについては、新製品を含まない既存半導体製品のみで全体売上高の10%増収に相当する。顧客との全体取引の95%を代金前払という条件で契約しているため、受注から売上計上への確度は総じて高い。これらの前提に立てば同社の予想は実現可能と考えられる。

一方で監視カメラシステム向け半導体部門については、2024年12月期も在庫調整の影響が尾を引きそうだが、世界全体の半導体需要の動向を受けて、前期比同水準から4.4%の増収を見込んでいる。この結果、同社の予想売上高に占める車載カメラシステム向け半導体の比率は、2023年12月期の68.8%から70.0%程度まで上昇する見通しである。

利益面では大型の研究開発投資を予定していることもあり前期比で減益を見込んでいる。2024年12月期は、将来の成長を見込んで積極的な新製品試作のテープアウトを計画するとともに、ISPやCIS(CMOSイメージセンサー)の原価低減を目的とする製造プロセス微細化のためのテープアウト費用、SoC(様々なシステム機能を統合した半導体)開発のための投資を行う。さらに、既存半導体製品の価格競争力強化や、将来の成長エンジンとなる製品開発により、競争優位の拡大を狙う。人件費を除く研究開発費は最大5.0百万米ドル(2023年12月期は2.5百万米ドル)に達する見込みで、研究開発投資によって前期比減益となるものの、増収効果により影響は限定的としている。

なお、2024年12月期の業績予想には、市場投入前の新製品(ISP新製品やドアフォン向け半導体)は、需要家の在庫調整の進捗によって採用時期や採用率が左右されるため見通しが困難であるとして織り込まれていない。採用時期等が明らかになった時点で開示予定としているが、2024年の半導体の需要動向次第では業績にプラスになる可能性もあり、弊社としては今後の成り行きに注目している。

2. 研究開発の進捗状況

2023年12月期の研究開発費は7,180千米ドルと前期比621千米ドル(同8.0%)減少した。主な要因はテープアウト費用やデザイン費用の減少であるが、現下の在庫調整の市況を踏まえた個別開発スケジュールの変更によって、1回当たりの支出金額が大きいテープアウト費用の支出時期を見直したことも影響している。2024年12月期は将来の成長に向けた積極的な開発投資を行う考えで、新製品試作のテープアウトを計画するほか、将来の成長エンジンとなる新製品の開発にも注力する。投資総額は過去最大規模となり、前期比3,086千米ドル増の10,266千米ドルを計画している。

注力する研究開発として、1点目は、原価低減と価格競争力の確保に向けて、車載・監視用カメラ側と映像記憶装置側それぞれで実装するデータ送受信用の半導体の競争力を強化するため、ISP製造プロセスの微細化に取り組んでいる。現状では、カメラ側に実装される送信側半導体については後発の安価な競合品があるため、同社においては受信側半導体と比較して1/10程度しか売れていない。この状況を改善するため、製造プロセスを微細化(半導体の線幅を小さくすることで1枚のウェハーから生産できるチップ数を増やすこと)してコストダウンと高性能化を図り、競合品に対する競争力を高めて売上増加を狙う。2点目は車載カメラ向けのSoCの開発である。将来の車載カメラへのトータルソリューションの提供に向けた開発で、2025年12月期のサンプル出荷を目指して開発を進めている。3点目はCMOSイメージセンサーの開発である。同分野は日本国内のメーカーが大きなシェアを握っており、円安局面が同社への逆風となっているが、円安・ドル高対応のためのノードの微細化や製造拠点の見直しにより改善を図る。その他液晶ディスプレイコントローラーの開発等、新製品の投入に向けた開発についても着々と進めている。

(執筆:フィスコアナリスト 村瀬智一)

《SI》

提供:フィスコ

米株

米株