【市況】米国株~石油株、金鉱株、非鉄金属株に好機到来か?【フィリップ証券】

サウジアラビアやロシア、イラクなど「OPECプラス」の多くの国が6月末までの原油自主減産の延長でまとまり始めている。その背景には、イスラエル情勢を巡って反イスラエルでイスラム教国がまとまりやすくなっている面も考えられるだろう。

他方、国際エネルギー機関(IEA)は3/14、月報にて2024年世界石油需要量を前年比日量130万バレル増と、前月見通しから日量11万バレル上方修正。OPECも3/12発表の月報で2024年の世界石油需要を前年比で日量225万バレル増と堅調にみている。不動産不況に伴う景気減速が懸念された中国も「全人代」で打ち出した経済成長率目標に向けた中国の景気刺激策への期待も当面続くとみられ、石油株に追い風だろう。

3/1実施のイラン議会選で保守強硬派が圧勝したことで、レバノン拠点のシーア派武装組織ヒズボラやイエメンの反政府武装組織フーシ派との連携が強化される可能性があることも懸念材料だろう。紅海地域における輸送混乱により、航行日数が長くなる南アフリカの喜望峰経由ルートの利用を余儀なくされることもコスト増を通じて原油価格を下支えすると見込まれる。

イスラエル情勢やロシア・ウクライナ情勢、およびアルゼンチンのハイパーインフレ加速に伴うデフォルトリスク加速といった地政学リスクの高まりは、金価格を押し上げる要因にもなっている。CMX市場の金(ゴールド)先物価格は、最近まで3年以上レンジ上限を形成していた1オンス2080ドル近辺を大きく抜けてきた。銅先物価格も最大生産・消費国である中国で銅精錬メーカーが協調減産に合意したことから急伸している。石油株、金鉱株や非鉄金属株などに好機到来の可能性があろう。

関連銘柄

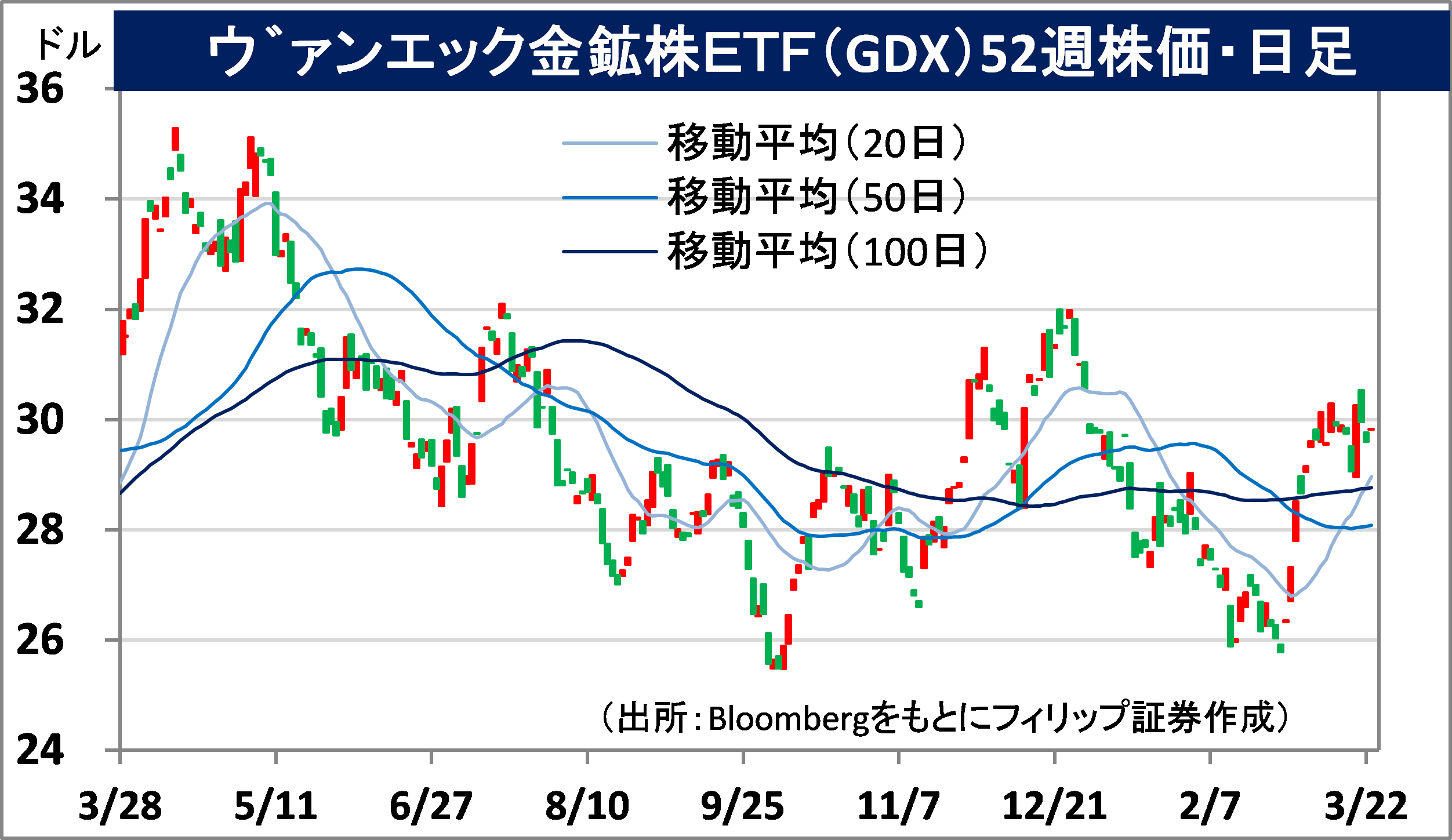

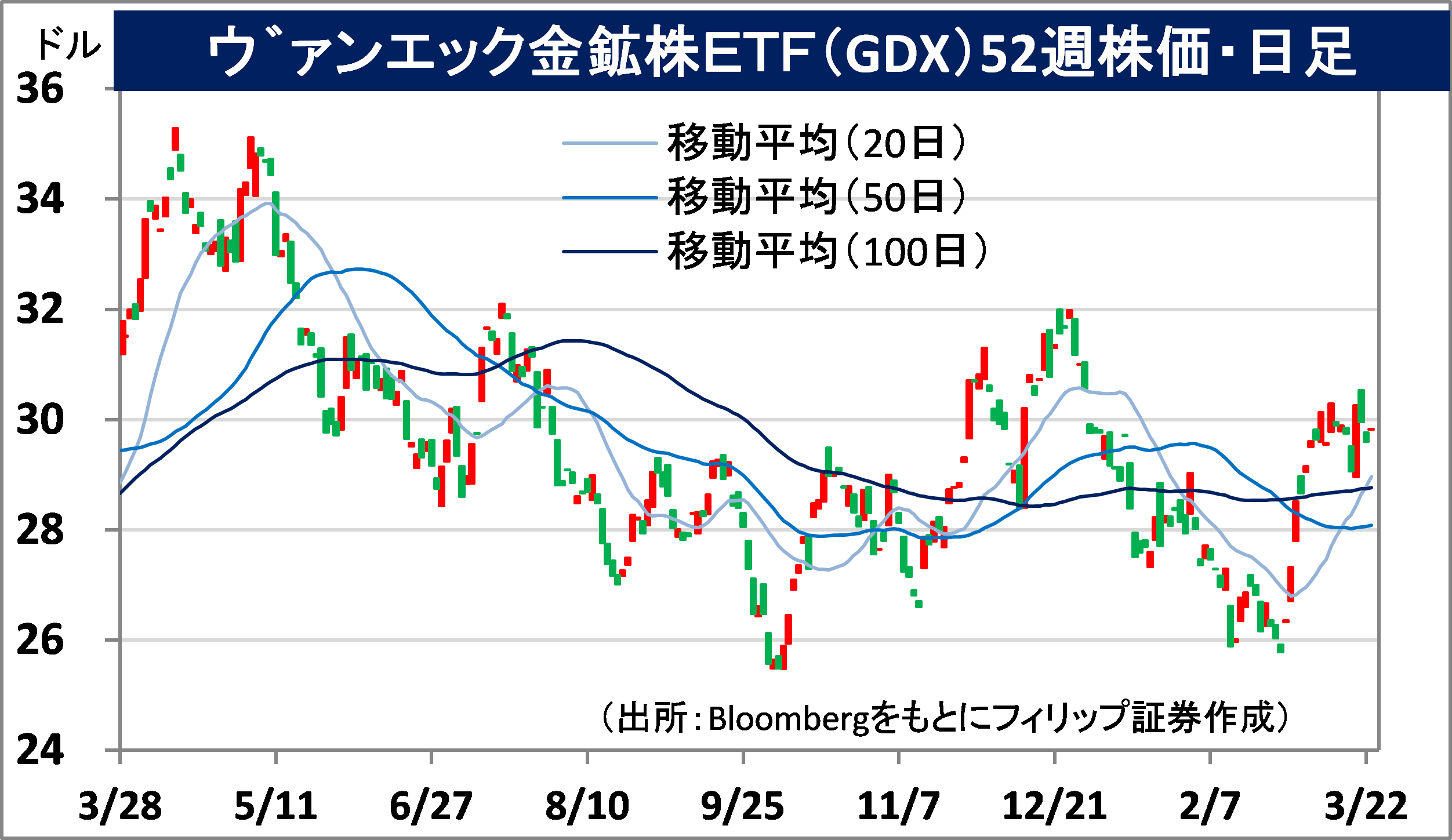

ヴァンエック金鉱株ETF<GDX> 市場:NYSEArca・・・分配金年1回(12月)

・NYSE Arca Gold Miners指数に連動する投資成果を目指す。同指数は世界の全サイズの素材株に投資。北米、特にカナダ国内の企業に最大の比重。時価総額加重平均を用いてウェートを算定。

・3/25終値時価総額が127.2億USD、過去12か月間分配金単価(ネット)合計が0.5001USD。組入れ上位6社はニューモント<NEM>、バリック・ゴールド<GOLD>、アグニコ・イーグル・マインズ<AEM>、フランコ・ネバダ<FNV>、ウィートン・プレシャス・メタル<WPM>、紫金鉱業集団[ズージン・マイニング・グループ]。

・昨年末終値から3/22終値までの騰落率(除くインカムゲイン)は同ETFが▲4.5%に対し、CMX金先物(期近)は+4.6%、S&P500株価指数が+9.4%。CMX金先物価格は今年3月初からISM製造業・非製造業景況指数悪化を受けて上昇加速、イラン議会選で保守強硬派圧勝に伴う地政学リスク高まりと同時に過去高値水準を超えた。アルゼンチン国債に係る信用悪化等も上昇を後押ししよう。

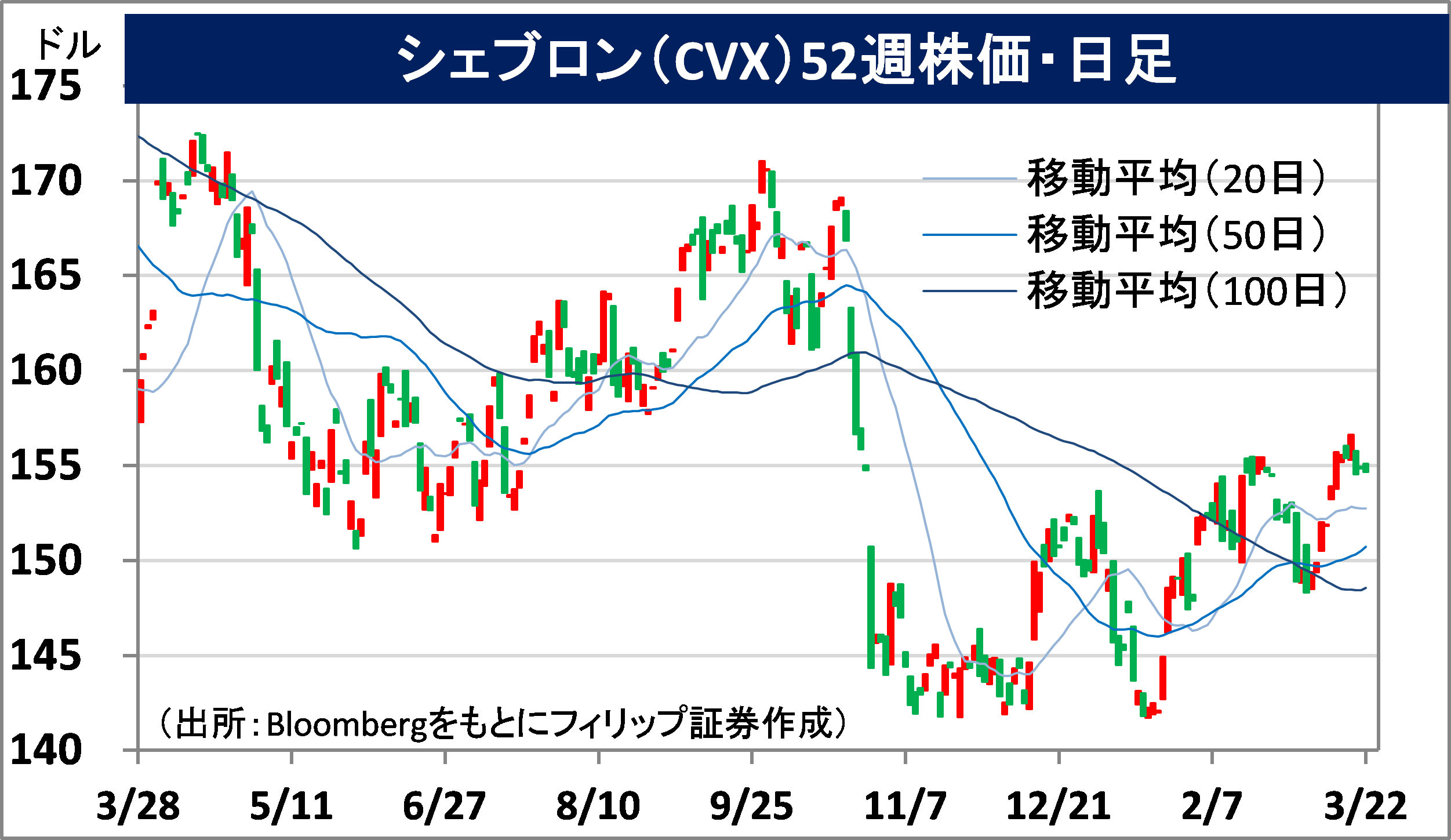

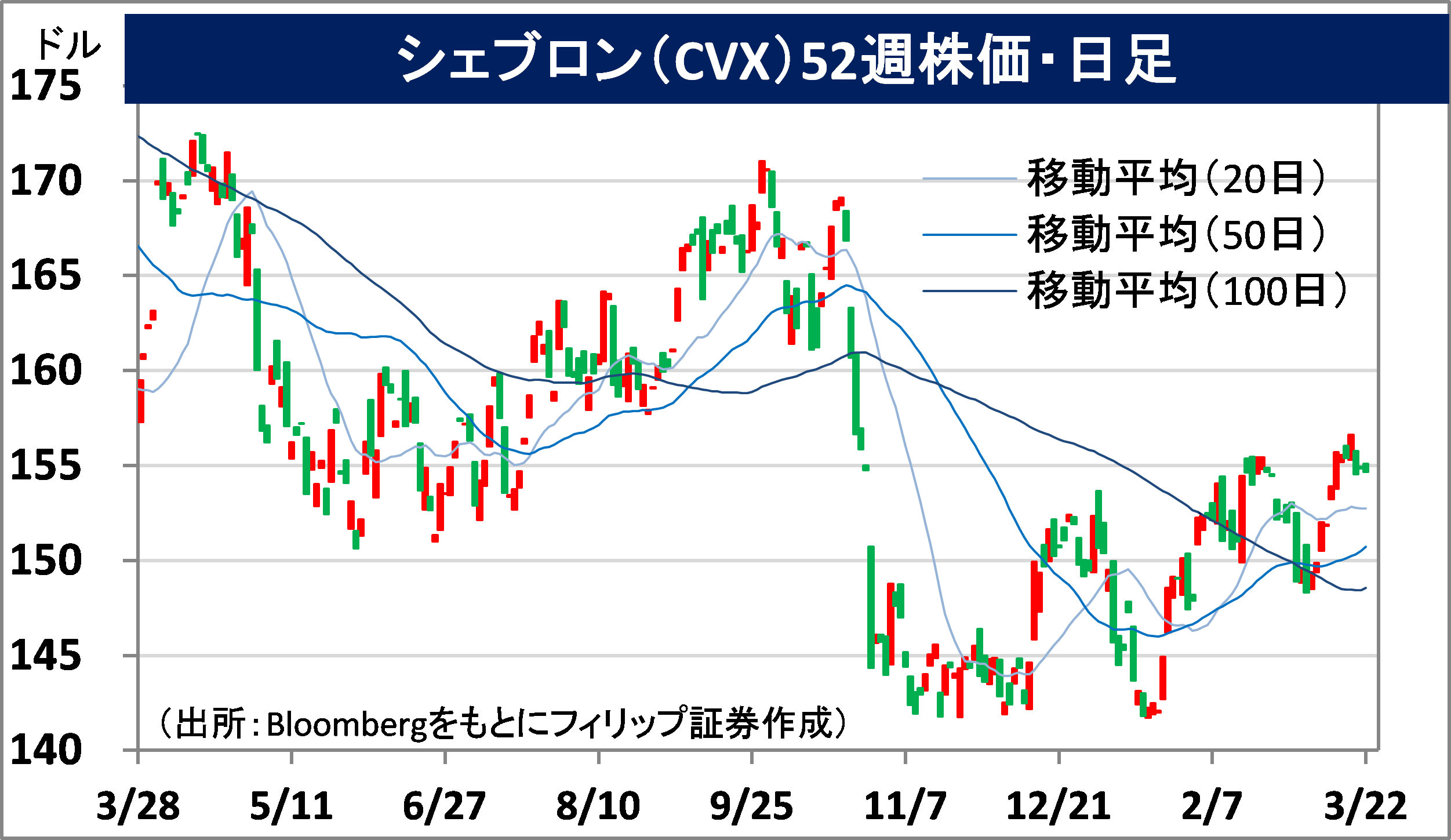

シェブロン<CVX> 市場:NYSE・・・2024/4/29に2024/12期1Q(1-3月)の決算発表を予定

・1924年設立の総合エネルギー会社。石油・天然ガスの探鉱から生産、輸送、精製、販売と上流部門から下流部門まで一貫して手掛ける。北米、南米、欧州、アフリカ、アジア、豪州で事業を展開。

・2/2発表の2023/12期4Q(10-12月)は、売上高が前年同期比16.5%減の471.80億USD、非GAAPの調整後EPSが同15.6%減の3.45USD。原油価格下落で減収減益もPDCエナジー買収やパーミアン盆地での増加の寄与で世界石油換算生産量(日量)が13%増。前四半期比は調整後EPSが13.1%増。

・2024/12通期会社計画は、パーミアン盆地の石油換算生産量が前期比10%以上増の日量約86万バレル、世界生産量が同4-7%増。2023年度通期は資本的支出を前期比32%増しつつ自社株買い同32%増、同3%増配と株主還元強化。負債比率も同1.3ポイント低下の11.5%と改善。3月初イラン議会選で保守強硬派圧勝、OPECプラスで原油自主減産表明国増を受けて原油相場は堅調見通し。

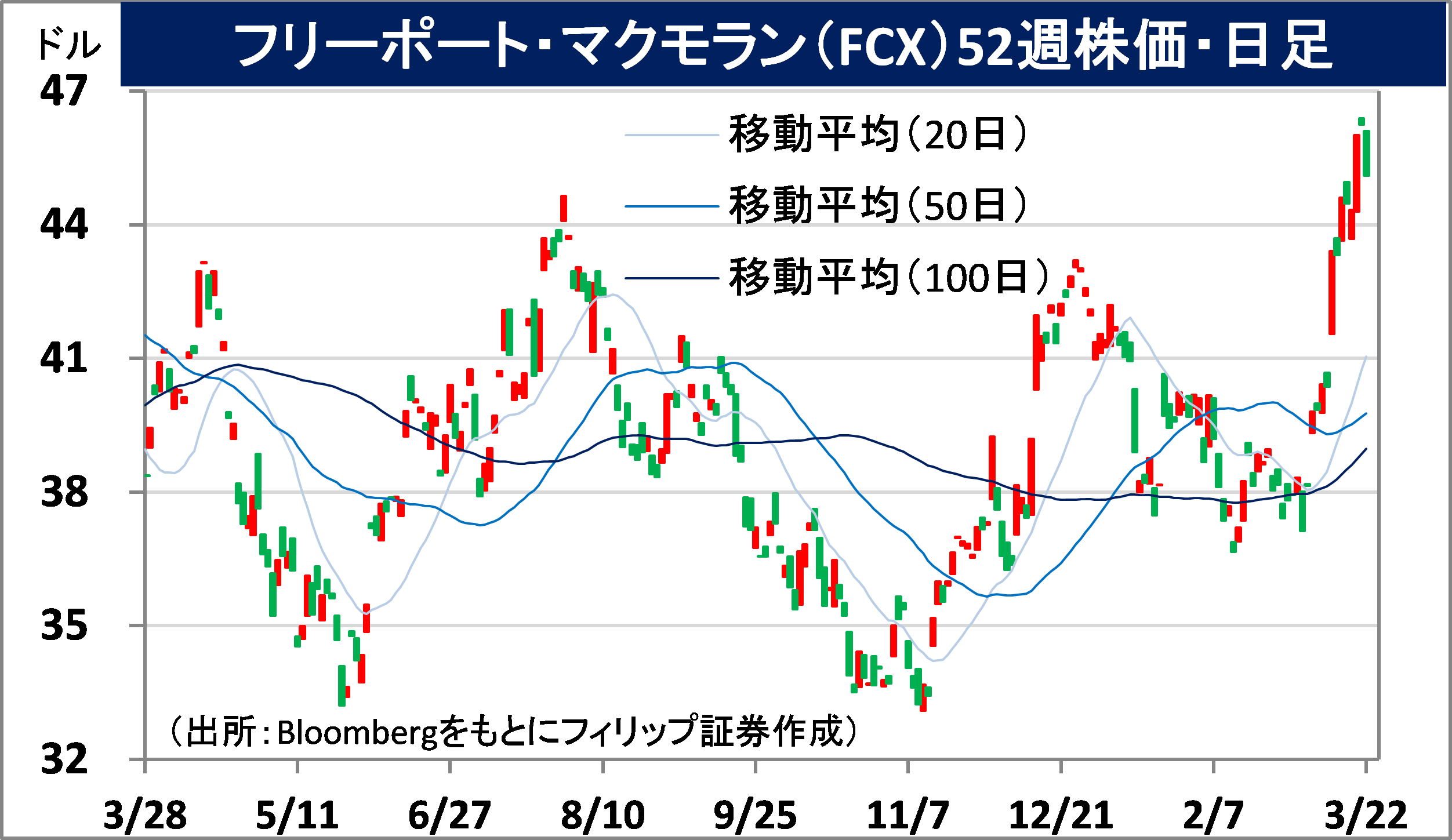

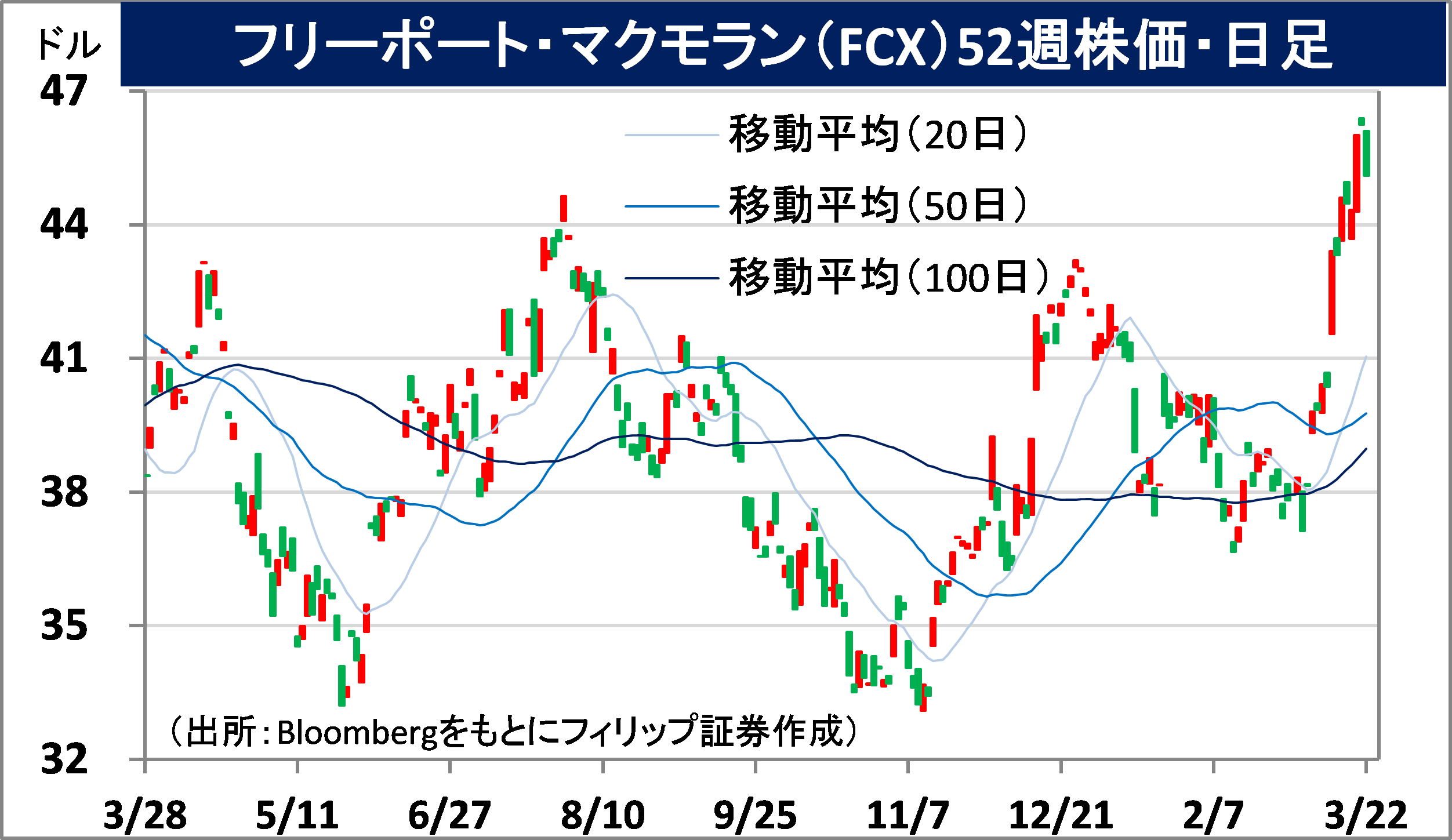

フリーポート・マクモラン<FCX> 市場:NYSE・・・2024/4/22に2024/12期1Q(1-3月)の決算発表を予定

・1987年設立。世界的鉱業会社で米アリゾナ州を本拠地とする。米モレンチ鉱物地区、ペルーのセロベルデ鉱山のほか、世界最大の銅・金鉱床の1つであるインドネシアのグラスベルグ鉱山を運営。

・1/24発表の2023/12期4Q(10-12月)は、売上高が前年同期比2.6%増の59.05億USD、非GAAPの調整後EPSが同48.1%減の0.27USD。少数株主持分含む純利益は同3.1%増の10.07億USD。主力の銅販売は生産量が同2%増、平均販売単価が同1%上昇、単位生産・引渡費用が同1%減と改善。

・2024/12通期会社計画は、銅販売量が前期比横ばいの41億ポンド、金販売量が同18%増の200万オンス、銅の単位生産・引渡費用が同横ばい、全体の営業キャッシュフローが同10%増の58億USD、資本的支出が同25%減の36億USD。業績改善傾向を示すなか中国の銅精錬大手による異例の協調減産実施合意で銅国際相場が3/13以降上昇に転じた。金相場上昇とともに同社へ追い風となろう。

※フィリップ証券より提供されたレポートを掲載しています。

株探ニュース

他方、国際エネルギー機関(IEA)は3/14、月報にて2024年世界石油需要量を前年比日量130万バレル増と、前月見通しから日量11万バレル上方修正。OPECも3/12発表の月報で2024年の世界石油需要を前年比で日量225万バレル増と堅調にみている。不動産不況に伴う景気減速が懸念された中国も「全人代」で打ち出した経済成長率目標に向けた中国の景気刺激策への期待も当面続くとみられ、石油株に追い風だろう。

3/1実施のイラン議会選で保守強硬派が圧勝したことで、レバノン拠点のシーア派武装組織ヒズボラやイエメンの反政府武装組織フーシ派との連携が強化される可能性があることも懸念材料だろう。紅海地域における輸送混乱により、航行日数が長くなる南アフリカの喜望峰経由ルートの利用を余儀なくされることもコスト増を通じて原油価格を下支えすると見込まれる。

イスラエル情勢やロシア・ウクライナ情勢、およびアルゼンチンのハイパーインフレ加速に伴うデフォルトリスク加速といった地政学リスクの高まりは、金価格を押し上げる要因にもなっている。CMX市場の金(ゴールド)先物価格は、最近まで3年以上レンジ上限を形成していた1オンス2080ドル近辺を大きく抜けてきた。銅先物価格も最大生産・消費国である中国で銅精錬メーカーが協調減産に合意したことから急伸している。石油株、金鉱株や非鉄金属株などに好機到来の可能性があろう。

関連銘柄

ヴァンエック金鉱株ETF<GDX> 市場:NYSEArca・・・分配金年1回(12月)

・NYSE Arca Gold Miners指数に連動する投資成果を目指す。同指数は世界の全サイズの素材株に投資。北米、特にカナダ国内の企業に最大の比重。時価総額加重平均を用いてウェートを算定。

・3/25終値時価総額が127.2億USD、過去12か月間分配金単価(ネット)合計が0.5001USD。組入れ上位6社はニューモント<NEM>、バリック・ゴールド<GOLD>、アグニコ・イーグル・マインズ<AEM>、フランコ・ネバダ<FNV>、ウィートン・プレシャス・メタル<WPM>、紫金鉱業集団[ズージン・マイニング・グループ]。

・昨年末終値から3/22終値までの騰落率(除くインカムゲイン)は同ETFが▲4.5%に対し、CMX金先物(期近)は+4.6%、S&P500株価指数が+9.4%。CMX金先物価格は今年3月初からISM製造業・非製造業景況指数悪化を受けて上昇加速、イラン議会選で保守強硬派圧勝に伴う地政学リスク高まりと同時に過去高値水準を超えた。アルゼンチン国債に係る信用悪化等も上昇を後押ししよう。

シェブロン<CVX> 市場:NYSE・・・2024/4/29に2024/12期1Q(1-3月)の決算発表を予定

・1924年設立の総合エネルギー会社。石油・天然ガスの探鉱から生産、輸送、精製、販売と上流部門から下流部門まで一貫して手掛ける。北米、南米、欧州、アフリカ、アジア、豪州で事業を展開。

・2/2発表の2023/12期4Q(10-12月)は、売上高が前年同期比16.5%減の471.80億USD、非GAAPの調整後EPSが同15.6%減の3.45USD。原油価格下落で減収減益もPDCエナジー買収やパーミアン盆地での増加の寄与で世界石油換算生産量(日量)が13%増。前四半期比は調整後EPSが13.1%増。

・2024/12通期会社計画は、パーミアン盆地の石油換算生産量が前期比10%以上増の日量約86万バレル、世界生産量が同4-7%増。2023年度通期は資本的支出を前期比32%増しつつ自社株買い同32%増、同3%増配と株主還元強化。負債比率も同1.3ポイント低下の11.5%と改善。3月初イラン議会選で保守強硬派圧勝、OPECプラスで原油自主減産表明国増を受けて原油相場は堅調見通し。

フリーポート・マクモラン<FCX> 市場:NYSE・・・2024/4/22に2024/12期1Q(1-3月)の決算発表を予定

・1987年設立。世界的鉱業会社で米アリゾナ州を本拠地とする。米モレンチ鉱物地区、ペルーのセロベルデ鉱山のほか、世界最大の銅・金鉱床の1つであるインドネシアのグラスベルグ鉱山を運営。

・1/24発表の2023/12期4Q(10-12月)は、売上高が前年同期比2.6%増の59.05億USD、非GAAPの調整後EPSが同48.1%減の0.27USD。少数株主持分含む純利益は同3.1%増の10.07億USD。主力の銅販売は生産量が同2%増、平均販売単価が同1%上昇、単位生産・引渡費用が同1%減と改善。

・2024/12通期会社計画は、銅販売量が前期比横ばいの41億ポンド、金販売量が同18%増の200万オンス、銅の単位生産・引渡費用が同横ばい、全体の営業キャッシュフローが同10%増の58億USD、資本的支出が同25%減の36億USD。業績改善傾向を示すなか中国の銅精錬大手による異例の協調減産実施合意で銅国際相場が3/13以降上昇に転じた。金相場上昇とともに同社へ追い風となろう。

【免責・注意事項】

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。

株探ニュース

米株

米株