【特集】DEAR・L Research Memo(6):手元資金は高水準、自己資本比率54.9%は業界平均を大幅に上回る

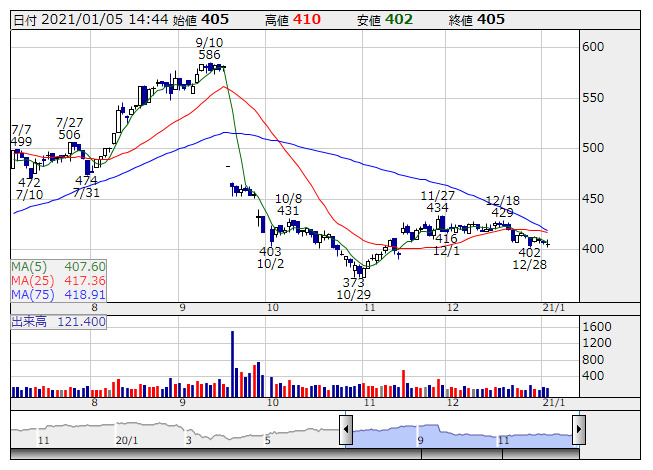

ディアライフ <日足> 「株探」多機能チャートより

ディアライフ <日足> 「株探」多機能チャートより■業績動向

1. 2020年9月期通期の業績概要

ディア・ライフ<3245>の2020年9月期通期は、売上高が前期比39.2%増の27,649百万円、営業利益が同21.9%減の2,603百万円、経常利益が同20.3%減の2,717百万円、親会社株主に帰属する当期純利益が同21.7%減の1,851百万円と、減益とはなったものの高水準の利益を確保した。

主力のリアルエステート事業では、合計41物件(前年同期は30件)の不動産を、個人・不動産会社・不動産投資ファンド・総合商社などの幅広い顧客層に対して販売した。不動産取引のタイプ別では、「DeLCCS TokyoBay(東京都港区)」を始めとする自社開発都市型マンション及び「駒込III(東京都文京区)」を始めとするアセット・デザイン&リセール(土地の開発適地化)で34件、「DeLCCS 山吹神楽坂(東京都新宿区)」を始めとする収益不動産で7件成約した。前期と比較すると、売却物件数が30件から41件に大幅に増えたのに対して、平均案件規模は668百万円(前期は650百万円)とほぼ同等だった。これらの結果には、新型コロナウイルスの影響により不透明感を増した外部環境のなかで、資産の回転に重点を置いた戦略を遂行したことが現れている。前期には及ばなかったものの、堅実に各利益を確保した点を評価したい。

セールスプロモーション事業においては、クライアントである大手不動産会社を中心として緊急事態宣言下に営業を自粛したことから派遣需要が急減し、緊急事態宣言解除後も来場者の制限などにより派遣需要は弱含みとなった。また派遣スタッフの雇用維持のためにリソースを割いたことから想定外の費用も発生し、セグメント利益も減少した。

手元資金は高水準(約130億円)、自己資本比率54.9%は業界平均を大幅に上回る

2. 財務状況と経営指標

2020年9月期末の総資産は前期末比244百万円減の25,092百万円と前期末と同水準となった。そのうち流動資産が327百万円減であり、現金及び預金が3,154百万円増加したものの、販売用不動産が3,545百万円減少したことが主な要因である。2020年9月期は物件売却が順調に推移したことを表している。また、仕掛販売用不動産の残高は8,528百万円と前期並みを維持し、仕込みもしっかり行っていることがわかる。固定資産には大きな変動はなかった。現金及び預金は12,965百万円と手元資金は高水準を維持する。

負債合計は前期末比938百万円減の11,309百万円となった。そのうち流動負債は312百万円増であり、工事業者への支払いにより支払手形及び買掛金が649百万円増加したことが主な要因である。固定負債は1,250百万円減であり、私募債の新規取組により社債が800百万円増加した一方で、竣工したマンション及び収益不動産の売却により長期借入金が1,999百万円減少したことが主な要因である。2020年3月には福島銀行<8562>を引受先とする私募債(800百万円)を発行しており、多様な資金調達ができるのも同社の強みである。純資産合計は同693百万円増の13,783百万円となった。これは、剰余金の配当を1,053百万円、自己株式の取得を129百万円行う一方で、親会社株主に帰属する当期純利益を1,851百万円計上したことによる。

経営指標では、流動比率748.3%と安全性の目安である200%を大きく超え、短期の安全性は非常に高い。自己資本比率も54.9%と業界水準を大きく上回っており、中長期の安全性にも秀でる。財務内容が健全なため、金融機関からの信頼が厚く、資金調達力につながっていると評価できる。

(執筆:フィスコ客員アナリスト 角田秀夫)

《ST》

提供:フィスコ

米株

米株