バリュー株、“秘密の楽園”はこの2つにあり

大川智宏の「日本株・数字で徹底診断!」 第51回

1点目は、業界再編への期待です。

ご存じのように、今年9月の菅義偉権の発足で注目を集めて着るのが地銀の再編です。この再編自体は目新しいものではなく、過去から何度となく議論のテーブルに上がりつつ実現しなかった使い古しのテーマです。

しかし、この停滞感、閉塞感がここに来て一気に転換し始めています。きっかけは、SBIホールディングス<8473>による相次ぐ地銀への出資や業務提携の発表です。

SBIは、「地銀連合構想」と称する地銀再編のひとつの形を提案しており、これまで島根銀行<7150>、筑邦銀行<8398>、清水銀行<8364>などへの出資を決断しています。

その真意が何であるかは別にして、少なくとも「何となく存続している地銀」に対して変化を促すきっかけになりうることは間違いないでしょう。

自民党総裁選時の会見で「地銀が多すぎる」という旨の発言をした菅首相は、SBIの北尾吉孝社長と意見交換をしたという報道も散見され、地銀の再編には積極的な姿勢を示しています。

さらにこの11月からは地銀に対する独占禁止法の特例法が施行されます。これは、明らかに地銀の経営統合を促すための下地としか考えられません。このように現在の地銀は、官民双方から再編の圧力が掛かっている状況なのです。

五輪特需の一服がゼネコンへの再編圧力に

業界再編の期待は、銀行のみならず建設、とりわけゼネコンにも根強く囁かれています。一部メディアで、ゼネコン大手の大成建設<1801>の相川善郎社長による「建設業界は会社が多すぎる、再編が必要」という発言が紹介されています。

前述のように、建設は上場銘柄も非常に多いだけでなく、中小を含めれば全国で50万近くが乱立しているとされ、現在に限らず長期にわたって再編論が囁かれ続けている業種です。

そんな環境下で、2020年に入ってから立て続けに、いわゆる「旧村上系」のアクティビストが、淺沼組<1852>、西松建設<1820>、大豊建設<1822>といった株式を取得しています。

建設の五輪特需が終了した今、その剰余金が純資産へと組み込まれてキャッシュ・リッチとなった反面、期先の成長性には乏しい銘柄が多数存在することから、アクティビストらの働きかけが再編加速への起爆剤となる可能性は高そうです。

TOB(株式公開買い付け)などによる業界再編は、相対的に事業が好調で割高に評価されている企業が、資産や業績の割に安く買えそうな企業に対して仕掛けることがほとんどです。

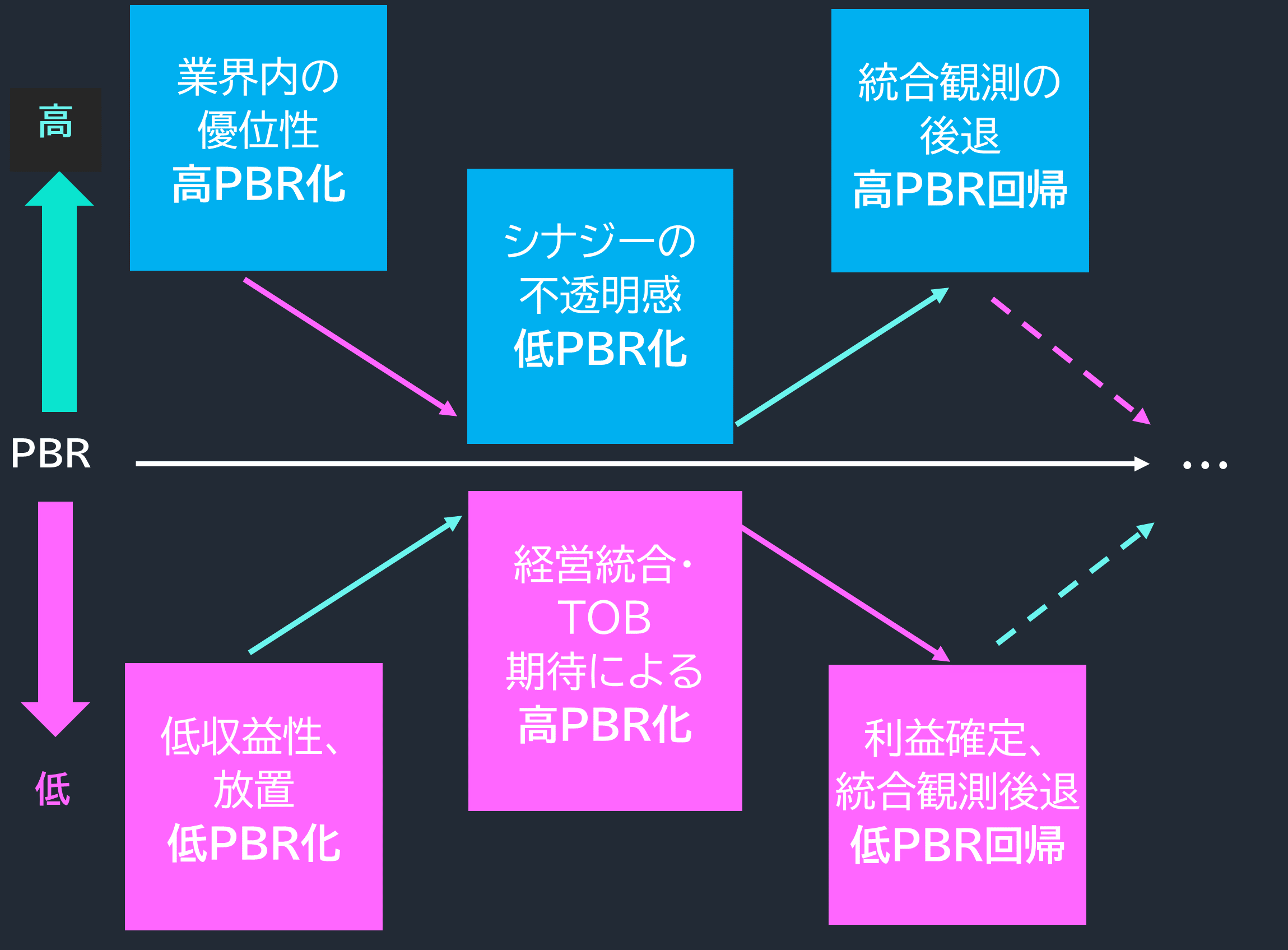

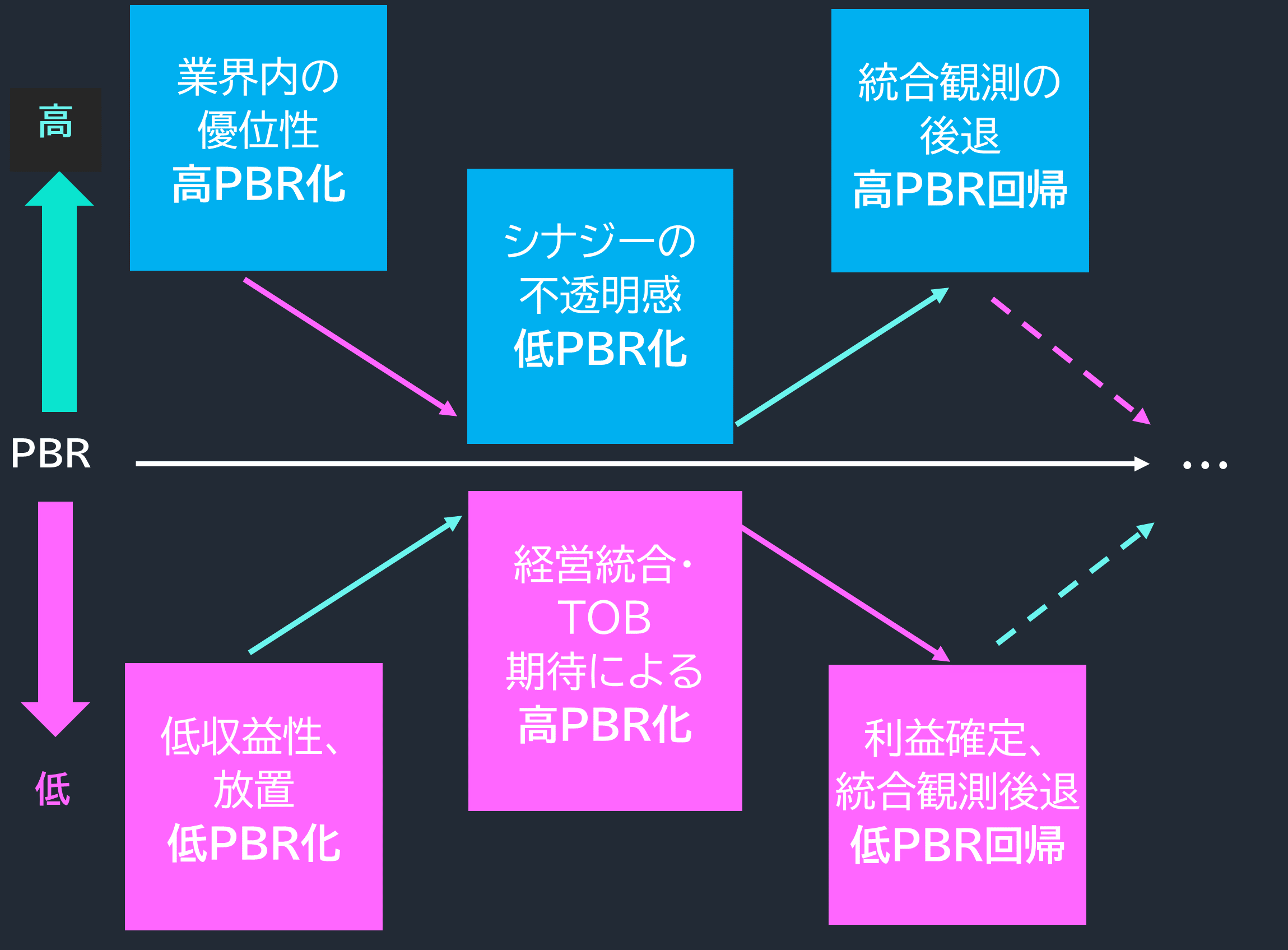

その際、買収価格は現値を上回ることが多く、割安な被買収企業の株価は高騰しやすい一方で、割高評価の買収側はそのシナジー効果の不透明感から急落するケースが多くなります。

再編中の業界では、M&A(合併・買収)裁定取引に該当するイベント・ドリブンの期待が長期にわたって継続し、銘柄間のバリュエーション格差、特に目に見えやすい純資産を基にした裁定需給が低PBRと高PBRの格差を循環的に縮小・拡大させ続けていると思われます。

■業界再編の期待におけるPBRの循環イメージ

出所:智剣・Oskarグループ

銀行業のPBRの中央値は0.25倍、建設は0.64倍

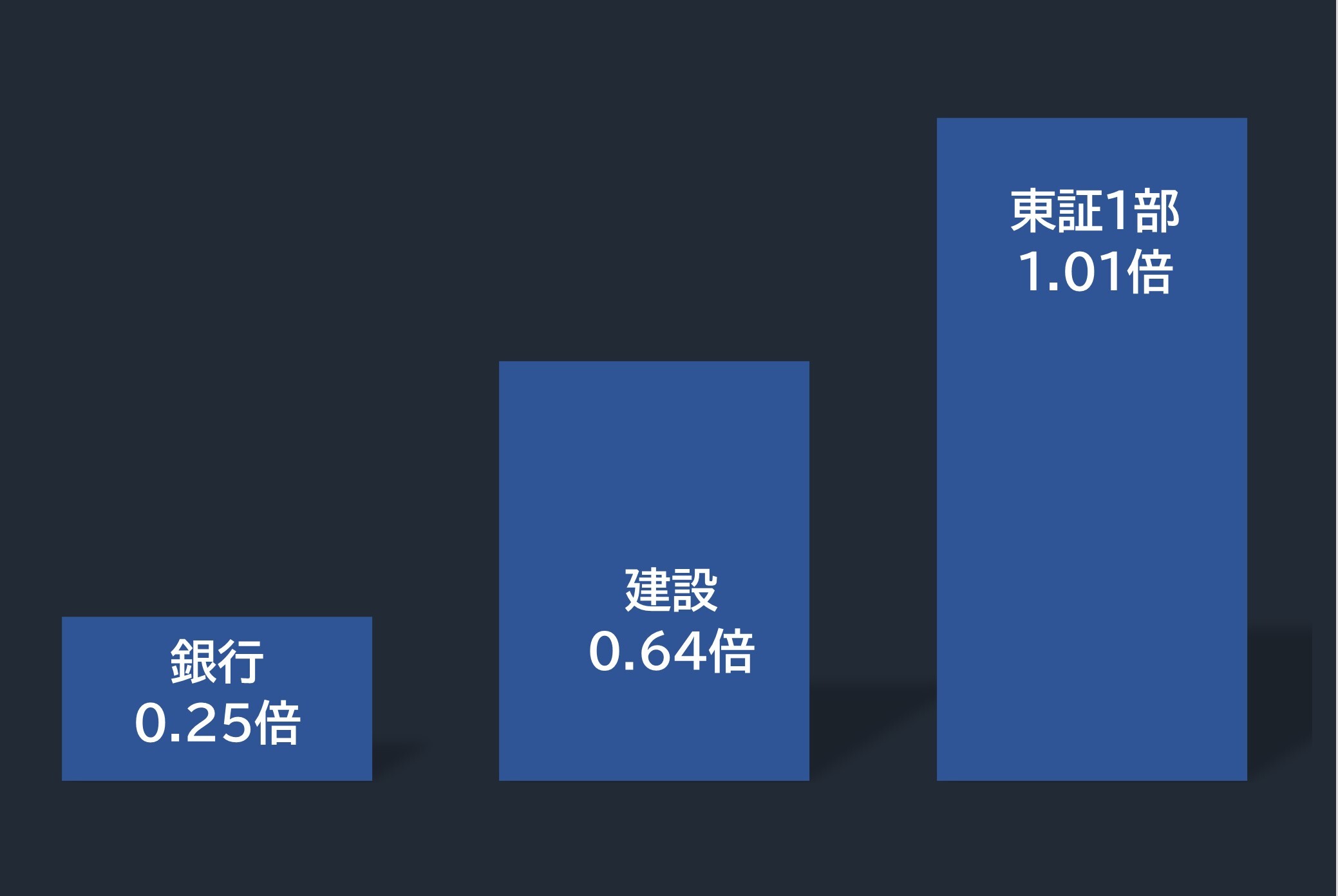

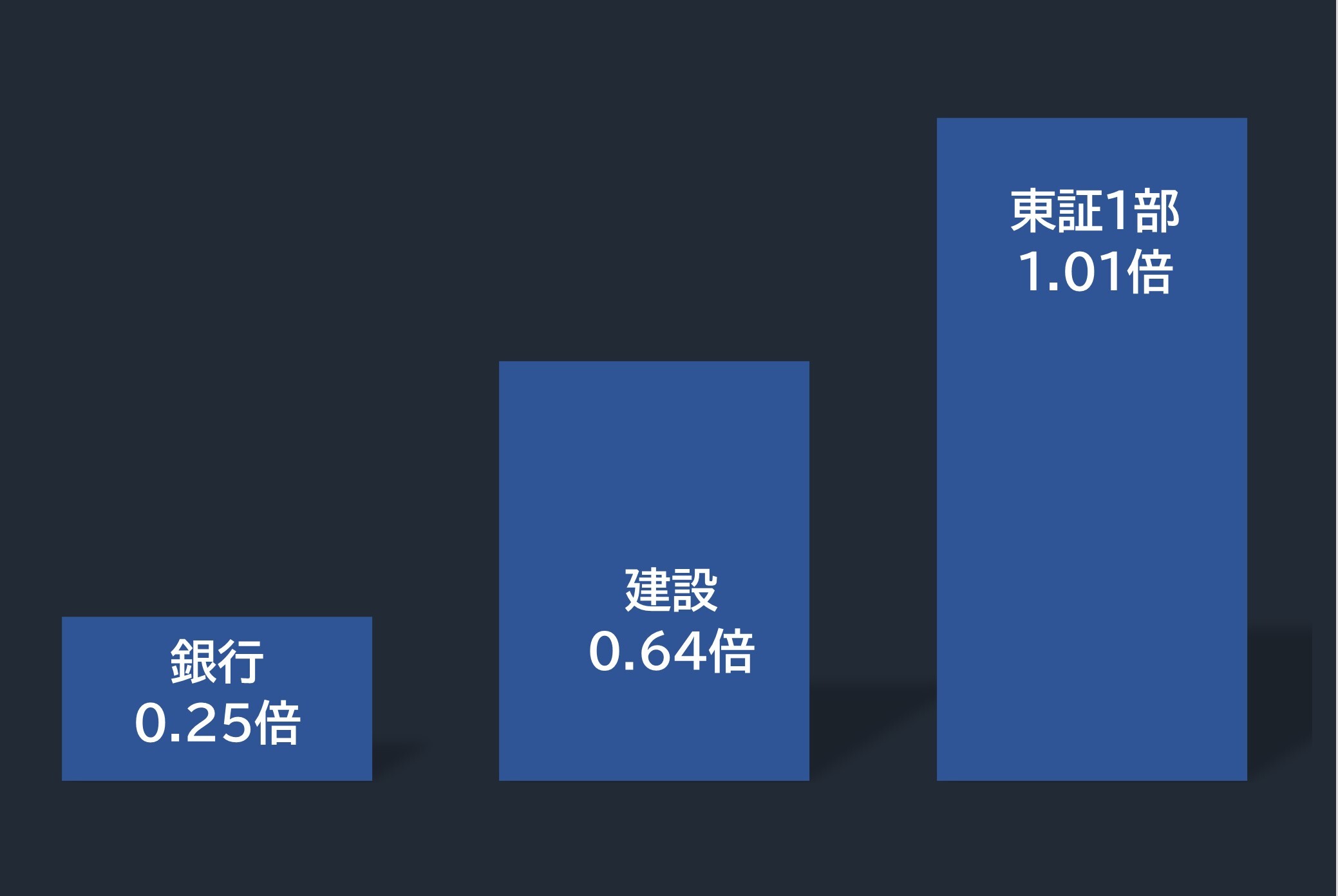

銀行・建設業界の共通点の2点目は、両業種ともにPBRが市場に比べて極端に低いことです。

東証1部全体のPBRの中央値は12カ月予想ベースで1.01倍であるのに対し、建設業の中央値は同0.64倍、銀行業の中央値にいたっては同0.25倍です。ちなみに東証1部の平均PBRは、同1.21倍になります。

ご存じのようにPBR1倍は解散価値にあたりますから、1倍を大きく割れている両業種のPBRは驚異的な低さと言えます。

■銀行・建設・東証1部のPBRの中央値比較

出所:データストリーム。注:PBRの値は12カ月予想。銀行と建設業は東証上場

このPBRの低さと、

業界再編への思惑が重なると、

様々な投資主体から資金を引き寄せる可能性が出てきます。統合や買収を主導する立場以外にも、極端にPBRが低い銘柄にはその発生を期待した投資家がキャピタルゲイン狙いで資金をつぎ込むからです。

もちろん、買った銘柄が実際にTOBにかかる確率は低いですが、発射台が低いために当たれば大きなリターンが期待できます。また業種全体のPBRが低いということは、それを狙える投資対象が他の業種と比較して多いことに他なりません。

銀行はやや特殊で、銀行法で厳しい規制が敷かれており、他業種からの20%以上の株式取得については金融庁への認可申請とその後も厳しい監督下に置かれ、実質的に深く経営に関与することは困難です。

しかし、今年5月に家電量販店大手のノジマ<7419>がスルガ銀行<8358>の株式を18%程度取得したうえで、ノジマの野島廣司社長が同行の社外取締役に就任するという業種を跨いだ事例もあり、今後は銀行業界内外問わず資金投入の流れも加速する可能性があります。

これらの業種以外にも、最近ではホームセンター大手の島忠をめぐるDCMホールディングス<3050>とニトリホールディングス<9843>のTOB争いなども話題となっていますが、業種としてのPBRの低さは置くとして、業界再編の芽が多く見られ始めたように思います。

今後は、幅広い業種で銀行、建設株のような「バリューの楽園」が出現するかもしれません。

最後に、参考までに今回の分析に回答する銘柄の例を添付します。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース

...

1点目は、業界再編への期待です。

ご存じのように、今年9月の菅義偉権の発足で注目を集めて着るのが地銀の再編です。この再編自体は目新しいものではなく、過去から何度となく議論のテーブルに上がりつつ実現しなかった使い古しのテーマです。

しかし、この停滞感、閉塞感がここに来て一気に転換し始めています。きっかけは、SBIホールディングス<8473>による相次ぐ地銀への出資や業務提携の発表です。

SBIは、「地銀連合構想」と称する地銀再編のひとつの形を提案しており、これまで島根銀行<7150>、筑邦銀行<8398>、清水銀行<8364>などへの出資を決断しています。

その真意が何であるかは別にして、少なくとも「何となく存続している地銀」に対して変化を促すきっかけになりうることは間違いないでしょう。

自民党総裁選時の会見で「地銀が多すぎる」という旨の発言をした菅首相は、SBIの北尾吉孝社長と意見交換をしたという報道も散見され、地銀の再編には積極的な姿勢を示しています。

さらにこの11月からは地銀に対する独占禁止法の特例法が施行されます。これは、明らかに地銀の経営統合を促すための下地としか考えられません。このように現在の地銀は、官民双方から再編の圧力が掛かっている状況なのです。

五輪特需の一服がゼネコンへの再編圧力に

業界再編の期待は、銀行のみならず建設、とりわけゼネコンにも根強く囁かれています。一部メディアで、ゼネコン大手の大成建設<1801>の相川善郎社長による「建設業界は会社が多すぎる、再編が必要」という発言が紹介されています。

前述のように、建設は上場銘柄も非常に多いだけでなく、中小を含めれば全国で50万近くが乱立しているとされ、現在に限らず長期にわたって再編論が囁かれ続けている業種です。

そんな環境下で、2020年に入ってから立て続けに、いわゆる「旧村上系」のアクティビストが、淺沼組<1852>、西松建設<1820>、大豊建設<1822>といった株式を取得しています。

建設の五輪特需が終了した今、その剰余金が純資産へと組み込まれてキャッシュ・リッチとなった反面、期先の成長性には乏しい銘柄が多数存在することから、アクティビストらの働きかけが再編加速への起爆剤となる可能性は高そうです。

TOB(株式公開買い付け)などによる業界再編は、相対的に事業が好調で割高に評価されている企業が、資産や業績の割に安く買えそうな企業に対して仕掛けることがほとんどです。

その際、買収価格は現値を上回ることが多く、割安な被買収企業の株価は高騰しやすい一方で、割高評価の買収側はそのシナジー効果の不透明感から急落するケースが多くなります。

再編中の業界では、M&A(合併・買収)裁定取引に該当するイベント・ドリブンの期待が長期にわたって継続し、銘柄間のバリュエーション格差、特に目に見えやすい純資産を基にした裁定需給が低PBRと高PBRの格差を循環的に縮小・拡大させ続けていると思われます。

■業界再編の期待におけるPBRの循環イメージ

出所:智剣・Oskarグループ

銀行業のPBRの中央値は0.25倍、建設は0.64倍

銀行・建設業界の共通点の2点目は、両業種ともにPBRが市場に比べて極端に低いことです。

東証1部全体のPBRの中央値は12カ月予想ベースで1.01倍であるのに対し、建設業の中央値は同0.64倍、銀行業の中央値にいたっては同0.25倍です。ちなみに東証1部の平均PBRは、同1.21倍になります。

ご存じのようにPBR1倍は解散価値にあたりますから、1倍を大きく割れている両業種のPBRは驚異的な低さと言えます。

■銀行・建設・東証1部のPBRの中央値比較

出所:データストリーム。注:PBRの値は12カ月予想。銀行と建設業は東証上場

このPBRの低さと、

業界再編への思惑が重なると、

様々な投資主体から資金を引き寄せる可能性が出てきます。統合や買収を主導する立場以外にも、極端にPBRが低い銘柄にはその発生を期待した投資家がキャピタルゲイン狙いで資金をつぎ込むからです。

もちろん、買った銘柄が実際にTOBにかかる確率は低いですが、発射台が低いために当たれば大きなリターンが期待できます。また業種全体のPBRが低いということは、それを狙える投資対象が他の業種と比較して多いことに他なりません。

銀行はやや特殊で、銀行法で厳しい規制が敷かれており、他業種からの20%以上の株式取得については金融庁への認可申請とその後も厳しい監督下に置かれ、実質的に深く経営に関与することは困難です。

しかし、今年5月に家電量販店大手のノジマ<7419>がスルガ銀行<8358>の株式を18%程度取得したうえで、ノジマの野島廣司社長が同行の社外取締役に就任するという業種を跨いだ事例もあり、今後は銀行業界内外問わず資金投入の流れも加速する可能性があります。

これらの業種以外にも、最近ではホームセンター大手の島忠をめぐるDCMホールディングス<3050>とニトリホールディングス<9843>のTOB争いなども話題となっていますが、業種としてのPBRの低さは置くとして、業界再編の芽が多く見られ始めたように思います。

今後は、幅広い業種で銀行、建設株のような「バリューの楽園」が出現するかもしれません。

最後に、参考までに今回の分析に回答する銘柄の例を添付します。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

株探ニュース

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株