業績は横ばいでも株価は大化け、ナガワの強さと課題

10年上昇企業~「ナガワ」第1回

業績は横ばいなのに、株価は大化け――。そんなギャップを持つのが、「10年上昇企業」シリーズの5社目として登場するナガワ<9663>だ。

同社は、工場生産した建築部材を組み立てて比較的短期間で完成させる簡易型建物のユニットハウスを、街中の事務所や店舗、倉庫、工場といった用途で提供している。

■ナガワが建築した事務所(左)と店舗の事例

出所:ナガワ

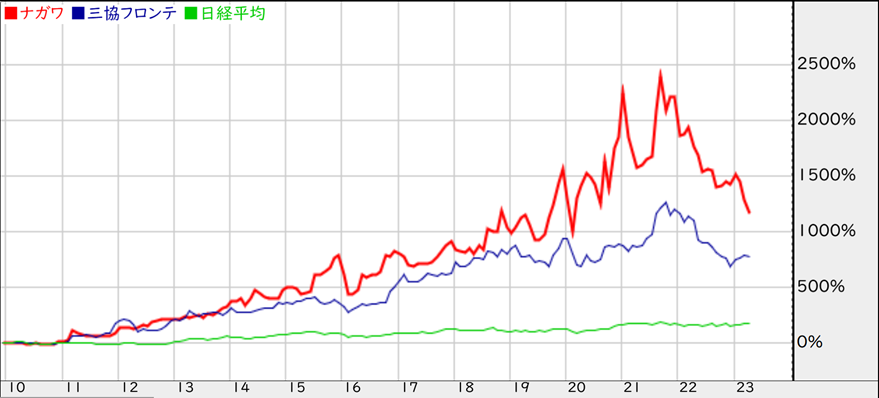

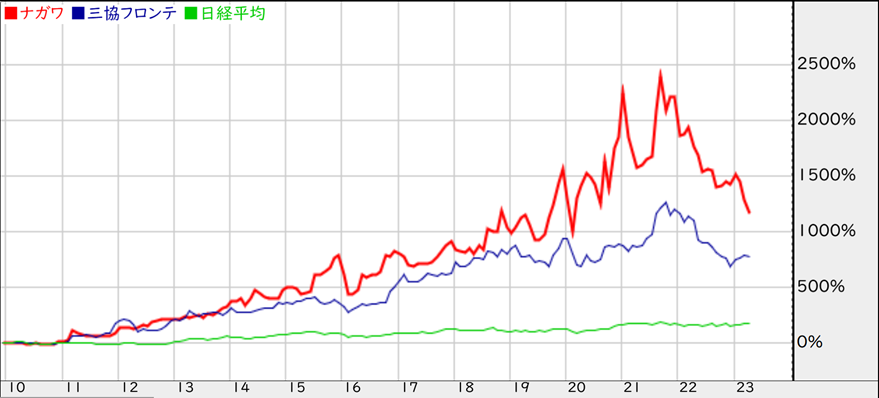

その同社株は、2010年から21年までの年間騰落率が12年連続で上昇。2009年末に494円だった株価は、21年に1万3660円の高値まで30倍近くまで膨らみ、競合する三協フロンテア<9639>や日経平均株価を大きくアウトパフォームしている。

その背景には、安定して収益を伸ばす事業基盤と株式市場で近年に注目されやすいテーマ性――というファンダメンタルズと需給の両面で投資家の注目を集める要素が評価された可能性がある。

■ナガワと三協フロンテ、日経平均の株価パフォーマンス

注:2009年末=0%、月足ベース

ただ、足元の同社株は21年のピークから半分程度の水準に落ち込んでいる。米国が利上げモードに入り、一時はPER(株価収益率)が70倍を超える水準まで買われた反動や、23年3月期に業績の減速が懸念される材料などの影響を受けたと見られる。

同社は今後、どのようにして投資家の信頼を回復していくのか。今年4月に社長に就任した新村亮氏へのインタビューを基に課題を紐解いていく。初回は、同社の稼ぎ頭であるユニットハウス事業を中心に見ていく。

■新村亮社長

「新品はまずレンタル」で安定成長を維持

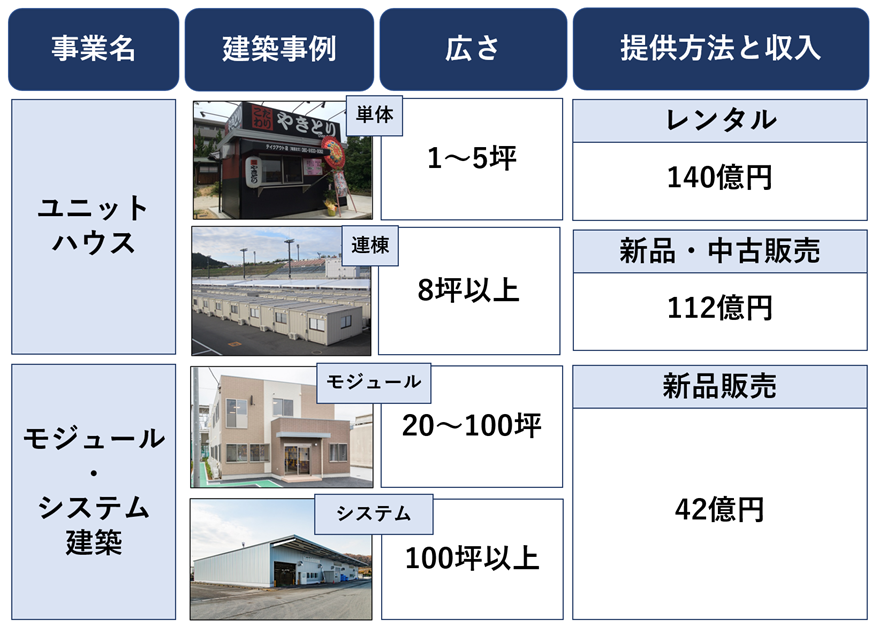

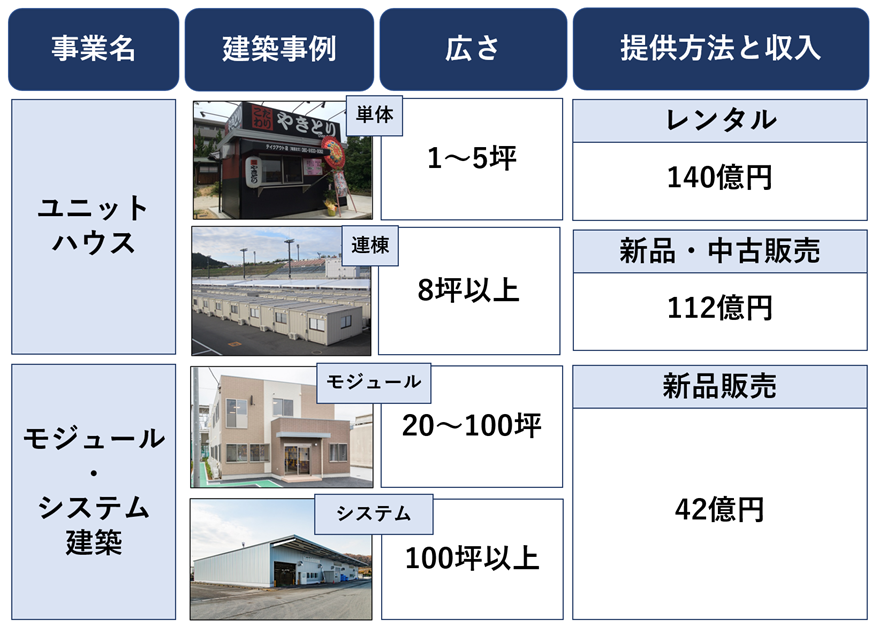

ナガワは、簡易型建物の事業を2つに分けて展開している。1つは、小型の建築物を扱う「ユニットハウス事業」で、もう1つが、中・大型の建物を扱う「モジュール・システム建築事業」になる。

ユニットハウス事業は同社の稼ぎ頭で、業績全体に占める同事業の売上高および営業利益の割合は、ともに80%を超えている(22年3月期時点)。「モジュール・システム建築事業の構成比は、売上高が14%、営業利益が11%となっている(同)。

■ユニットハウス事業とモジュール・システム建築事業の主な違いと収益構造

出所:ナガワ。 注:レンタル収入と販売収入は22年3月期の実績

"1粒で2度美味しい"事業モデル

主力のユニットハウス事業の特徴が、"1粒で2度美味しい"とも表現できる収益構造だ。同事業では、新品はまずレンタルに出し、原則としてその7年後に中古品として販売するスタイルをとっている。

このうちレンタル収入は同事業の過半を占め、安定したストック収入を確保するのに貢献している。22年3月期のレンタル収入は、ユニットハウス事業の6割弱となる140億円。ここ10年間、年間の受注額は120億~140億円の間で推移してきた。

主な顧客は、卸として入っているレンタルサービス会社。そこから主に建設会社に製品がわたり、工事現場の作業員向けの事務所などに使用される。

公共工事や民間の建築投資が一定水準で推移してきた中で、安定した顧客基盤を築いてきたことが継続的な受注につながっている。レンタルする期間は7年をメドにしており、その間に複数の顧客にレンタルするのが一般的だ。

同社のレンタルに出している棟数は、毎年10万前後を維持しており、業界では「トップシェア」と新村社長は言う。レンタル棟数の稼働率は65%以上としている。

レンタル終了後は中古品として販売

7年をメドとしたレンタル期間を終了したユニットハウスは、中古品として販売している。販売価格は1棟40万~50万円で、22年3月期の中古販売の棟数は8869棟になる。

中古品を販売することで、ユニットハウスの生産コストが回収できるという。これによってレンタルおよび販売済みとなった商品では、レンタル収益のうち販管費を除いた額が利益になる収支構造だ。

ただ、販売するのは中古品に限らず、新品も対象にしており、22年3月期には6151棟を販売している。中古と新品の販売収入は、ユニットハウス事業の4割超を占めている。

ユニットハウス事業の売上高営業利益率は、ここ10年間で15~18%台と2桁後半で推移している。2桁の利益率となっている背景には、「1粒で2度おいしい」収益モデルが大きく寄与していることになる。

競争力の源泉は、メンテナンス技術と自社工場

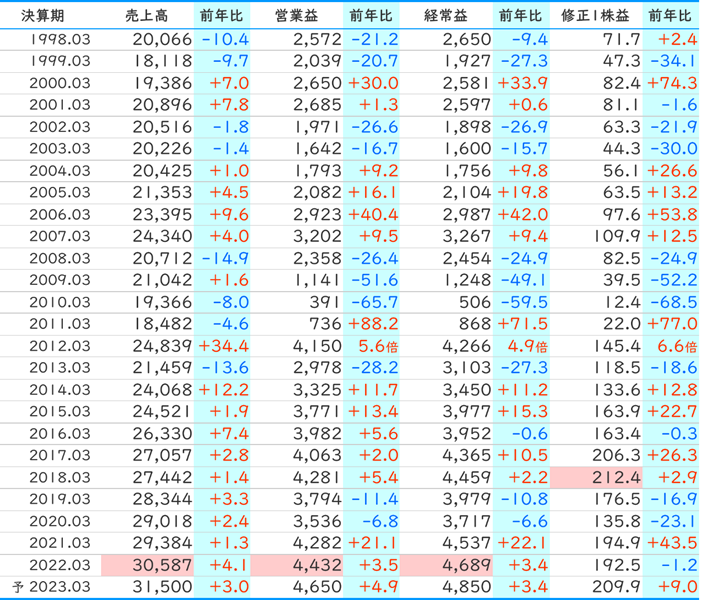

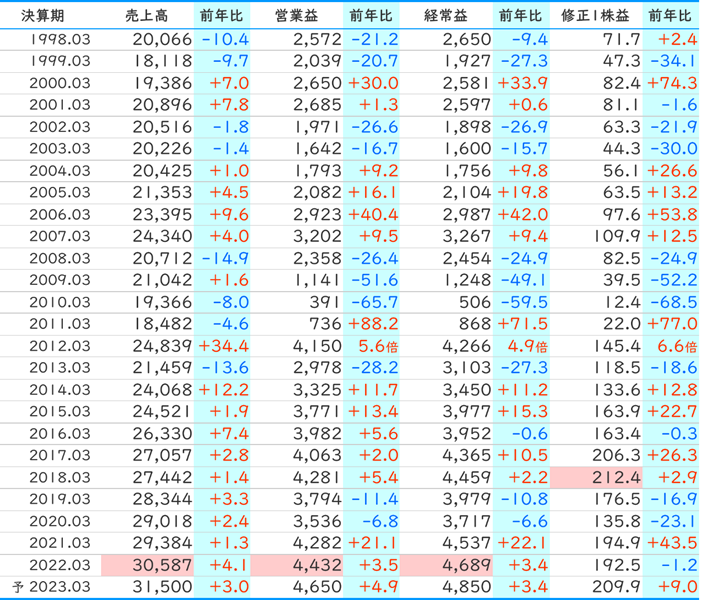

ナガワの長期業績の推移を見ると、2014年3月期から増収が続き、16年3月期から過去最高の更新が続く(下の図)。

営業利益も14年3月期以降、増益基調で、減益となったのは19年3月期と20年3月期にとどまり、21年3月期から過去最高益の更新を続けている。

■『株探プレミアム』で確認できるナガワの通期業績の長期の成長性推移

売上高も営業利益も、率は大きくないものの着実に伸ばしている。その一因に、主力のユニットハウス事業でストック型のレンタル収益が過半を占め、収益のブレが生じにくい構造となっていることがある。

さらに競争環境が、比較的ゆるいこともある。ナガワの新村社長「新規参入はあまり見られず、限られたプレーヤーの中で事業展開できている」という。主な競合は、三協フロンテア<9639>、大和ハウス工業<1925>系のリース会社。それ以外は中小規模の企業だ。

簡易型建物は、高層のビルやマンションに比べれば建築に高度な技術を必要としないため、競争が激化しやすい市場環境と捉えがちだ。にもかかわらず競合企業が限られるのは、参入障壁があるためだ。

その1つがメンテナンス技術だ。メンテナンスは、レンタルから返却されたユニットハウスに施すものだ。次のレンタル、ひいては数年後の中古販売に備えて品質を維持しないといけない。

このメンテナンス技術には、同社独自のノウハウがあると言う。ユニットハウスは建築することはできても、販売後の品質を保つのは一定のノウハウの積み重ねが必要と新村社長は言う。近年は、メンテナンスを手掛ける技術者の確保も容易でない。

全国レベルで製品を供給する体制を整えるのも、参入の障壁となる。ナガワの場合、全国9カ所に自社工場を設置しており、これと同レベルの生産拠点を確立するには、一定の初期投資が必要になる。

ナガワのような既存のプレーヤーが蓄積してきた供給後の品質維持のノウハウ、そして供給体制を築くハードルが安定収益を支えている面もある。

第二の柱、モジュール・システム建築事業が成長を牽引

ユニットハウス事業に次いで、同社の収益に貢献しているのがモジュール・システム建築事業(以下モジュール事業)だ。モジュール事業の場合、商品の提供は「新品販売」に絞っている。

ナガワの中で、モジュール事業の売上構成比は10%台半ばにとどまっているが、同社にとっては今後の業績全体の成長を牽引する存在だ。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

株探プレミアム編集部/真弓重孝、高山英聖

業績は横ばいなのに、株価は大化け――。そんなギャップを持つのが、「10年上昇企業」シリーズの5社目として登場するナガワ<9663>だ。

同社は、工場生産した建築部材を組み立てて比較的短期間で完成させる簡易型建物のユニットハウスを、街中の事務所や店舗、倉庫、工場といった用途で提供している。

■ナガワが建築した事務所(左)と店舗の事例

出所:ナガワ

その同社株は、2010年から21年までの年間騰落率が12年連続で上昇。2009年末に494円だった株価は、21年に1万3660円の高値まで30倍近くまで膨らみ、競合する三協フロンテア<9639>や日経平均株価を大きくアウトパフォームしている。

その背景には、安定して収益を伸ばす事業基盤と株式市場で近年に注目されやすいテーマ性――というファンダメンタルズと需給の両面で投資家の注目を集める要素が評価された可能性がある。

■ナガワと三協フロンテ、日経平均の株価パフォーマンス

注:2009年末=0%、月足ベース

ただ、足元の同社株は21年のピークから半分程度の水準に落ち込んでいる。米国が利上げモードに入り、一時はPER(株価収益率)が70倍を超える水準まで買われた反動や、23年3月期に業績の減速が懸念される材料などの影響を受けたと見られる。

同社は今後、どのようにして投資家の信頼を回復していくのか。今年4月に社長に就任した新村亮氏へのインタビューを基に課題を紐解いていく。初回は、同社の稼ぎ頭であるユニットハウス事業を中心に見ていく。

■新村亮社長

「新品はまずレンタル」で安定成長を維持

ナガワは、簡易型建物の事業を2つに分けて展開している。1つは、小型の建築物を扱う「ユニットハウス事業」で、もう1つが、中・大型の建物を扱う「モジュール・システム建築事業」になる。

ユニットハウス事業は同社の稼ぎ頭で、業績全体に占める同事業の売上高および営業利益の割合は、ともに80%を超えている(22年3月期時点)。「モジュール・システム建築事業の構成比は、売上高が14%、営業利益が11%となっている(同)。

■ユニットハウス事業とモジュール・システム建築事業の主な違いと収益構造

出所:ナガワ。 注:レンタル収入と販売収入は22年3月期の実績

"1粒で2度美味しい"事業モデル

主力のユニットハウス事業の特徴が、"1粒で2度美味しい"とも表現できる収益構造だ。同事業では、新品はまずレンタルに出し、原則としてその7年後に中古品として販売するスタイルをとっている。

このうちレンタル収入は同事業の過半を占め、安定したストック収入を確保するのに貢献している。22年3月期のレンタル収入は、ユニットハウス事業の6割弱となる140億円。ここ10年間、年間の受注額は120億~140億円の間で推移してきた。

主な顧客は、卸として入っているレンタルサービス会社。そこから主に建設会社に製品がわたり、工事現場の作業員向けの事務所などに使用される。

公共工事や民間の建築投資が一定水準で推移してきた中で、安定した顧客基盤を築いてきたことが継続的な受注につながっている。レンタルする期間は7年をメドにしており、その間に複数の顧客にレンタルするのが一般的だ。

同社のレンタルに出している棟数は、毎年10万前後を維持しており、業界では「トップシェア」と新村社長は言う。レンタル棟数の稼働率は65%以上としている。

レンタル終了後は中古品として販売

7年をメドとしたレンタル期間を終了したユニットハウスは、中古品として販売している。販売価格は1棟40万~50万円で、22年3月期の中古販売の棟数は8869棟になる。

中古品を販売することで、ユニットハウスの生産コストが回収できるという。これによってレンタルおよび販売済みとなった商品では、レンタル収益のうち販管費を除いた額が利益になる収支構造だ。

ただ、販売するのは中古品に限らず、新品も対象にしており、22年3月期には6151棟を販売している。中古と新品の販売収入は、ユニットハウス事業の4割超を占めている。

ユニットハウス事業の売上高営業利益率は、ここ10年間で15~18%台と2桁後半で推移している。2桁の利益率となっている背景には、「1粒で2度おいしい」収益モデルが大きく寄与していることになる。

競争力の源泉は、メンテナンス技術と自社工場

ナガワの長期業績の推移を見ると、2014年3月期から増収が続き、16年3月期から過去最高の更新が続く(下の図)。

営業利益も14年3月期以降、増益基調で、減益となったのは19年3月期と20年3月期にとどまり、21年3月期から過去最高益の更新を続けている。

■『株探プレミアム』で確認できるナガワの通期業績の長期の成長性推移

売上高も営業利益も、率は大きくないものの着実に伸ばしている。その一因に、主力のユニットハウス事業でストック型のレンタル収益が過半を占め、収益のブレが生じにくい構造となっていることがある。

さらに競争環境が、比較的ゆるいこともある。ナガワの新村社長「新規参入はあまり見られず、限られたプレーヤーの中で事業展開できている」という。主な競合は、三協フロンテア<9639>、大和ハウス工業<1925>系のリース会社。それ以外は中小規模の企業だ。

簡易型建物は、高層のビルやマンションに比べれば建築に高度な技術を必要としないため、競争が激化しやすい市場環境と捉えがちだ。にもかかわらず競合企業が限られるのは、参入障壁があるためだ。

その1つがメンテナンス技術だ。メンテナンスは、レンタルから返却されたユニットハウスに施すものだ。次のレンタル、ひいては数年後の中古販売に備えて品質を維持しないといけない。

このメンテナンス技術には、同社独自のノウハウがあると言う。ユニットハウスは建築することはできても、販売後の品質を保つのは一定のノウハウの積み重ねが必要と新村社長は言う。近年は、メンテナンスを手掛ける技術者の確保も容易でない。

全国レベルで製品を供給する体制を整えるのも、参入の障壁となる。ナガワの場合、全国9カ所に自社工場を設置しており、これと同レベルの生産拠点を確立するには、一定の初期投資が必要になる。

ナガワのような既存のプレーヤーが蓄積してきた供給後の品質維持のノウハウ、そして供給体制を築くハードルが安定収益を支えている面もある。

第二の柱、モジュール・システム建築事業が成長を牽引

ユニットハウス事業に次いで、同社の収益に貢献しているのが

ナガワの中で、モジュール事業の売上構成比は10%台半ばにとどまっているが、同社にとっては今後の業績全体の成長を牽引する存在だ。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株