楽観は禁物なら、3月末まで「上方修正&リターン期待」のアノマリーに注目

大川智宏の「日本株・数字で徹底診断!」 第106回

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)

智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「国内金利は上昇、米国景気は悪化想定なら割安・内需、でも足元の内需は割高、でどうする」を読む

3月期決算企業の第3四半期の決算発表が、本格化しています。世界的に不透明な経済環境が依然として継続しているなかで、直近までの実績を見るかぎり、決算の内容は悪くないようです。

コロナ禍からのリオープン(経済再開)に沸いた内需の消費関連では、阪急阪神ホールディングス<9042>の第3四半期累計の経常利益は前年同期比で2.7倍にまで拡大し、通期の計画も大幅に上方修正されました。月次の百貨店売上高も昨年末までに10カ月連続で回復しており、百貨店大手5社と同様に、年始からの初動の数字も強かったようです。

また、コロナ禍での行動制限に苦しみ続けたオリエンタルランド<4661>は今回の3Q決算で黒字転換しており、通期見通しも引き上げるなど、業績の底打ち反転を達成しています。モノだけでなくコトの消費にも資金が徐々に戻っている状況が顕著になっています。例に挙げた2社は、ウィズコロナの浸透とともに業績が堅調に回復していく傾向を維持していくと見られます。

景気敏感系の大型製造業はまだら模様、証券会社の決算は不振

一方で、欧米の景気後退の悪影響が懸念される製造業や資源では、足元の数字の強弱が割れているようです。富士通<6702>は、4月~12月期の累計営業利益が前年同期比18%増の過去最高額を記録し、業績の回復基調が顕著です。

要因としては、コロナ禍や地政学リスクの高まりでボトルネックとなっていた部品調達の問題が解消されつつあることが大きいようです。文面通りに解釈すれば、不透明な景気見通しに伴う業績の悪化はまだ顕在化していなく、足元の数字が今後の楽観的な見通しを担保しうるか否かは別問題なのかもしれません。

実際に、大幅な下方修正(黒字予想をゼロへ、配当も未定)を出して話題となった住友化学<4005>は、その修正の理由を世界的な景気の減速で想定以上に事業環境が不透明になっている点を挙げ、一部の銘柄ではリスクがすでに表に出始めているようです。

これらを踏まえると、現在までの実績値は世界経済の鈍化の影響が出始めたか、もしくはまだまったく反映されていない状態と考えられます。特に、景気敏感系の業種の底堅さについては、過信や油断は禁物でしょう。

加えて、世界的に株式の取引の低迷が影響している証券セクターは、軒並み大幅な減益となっています。野村ホールディングス<8604>は純利益が前年同期比24%減、大和証券グループ本社<8601>は同40%減、みずほフィナンシャルグループ<8411>傘下のみずほ証券は同70%減といった有様です。

三井住友フィナンシャルグループ<8316>傘下で相場操縦事件に絡む特別損失を計上したSMBC日興証券は、最終赤字に転落しており、金融関連については世界的に低調な状態が継続しています。

景気動向をいち早く織り込むとされる証券会社の業績が振るわなないことは、今後の他の業種の行く末を暗示しているとも言え、その意味でも不穏な経済の流れが日本企業を襲うのはまさにこれから、と身構えておいた方がいいのかもしれません。

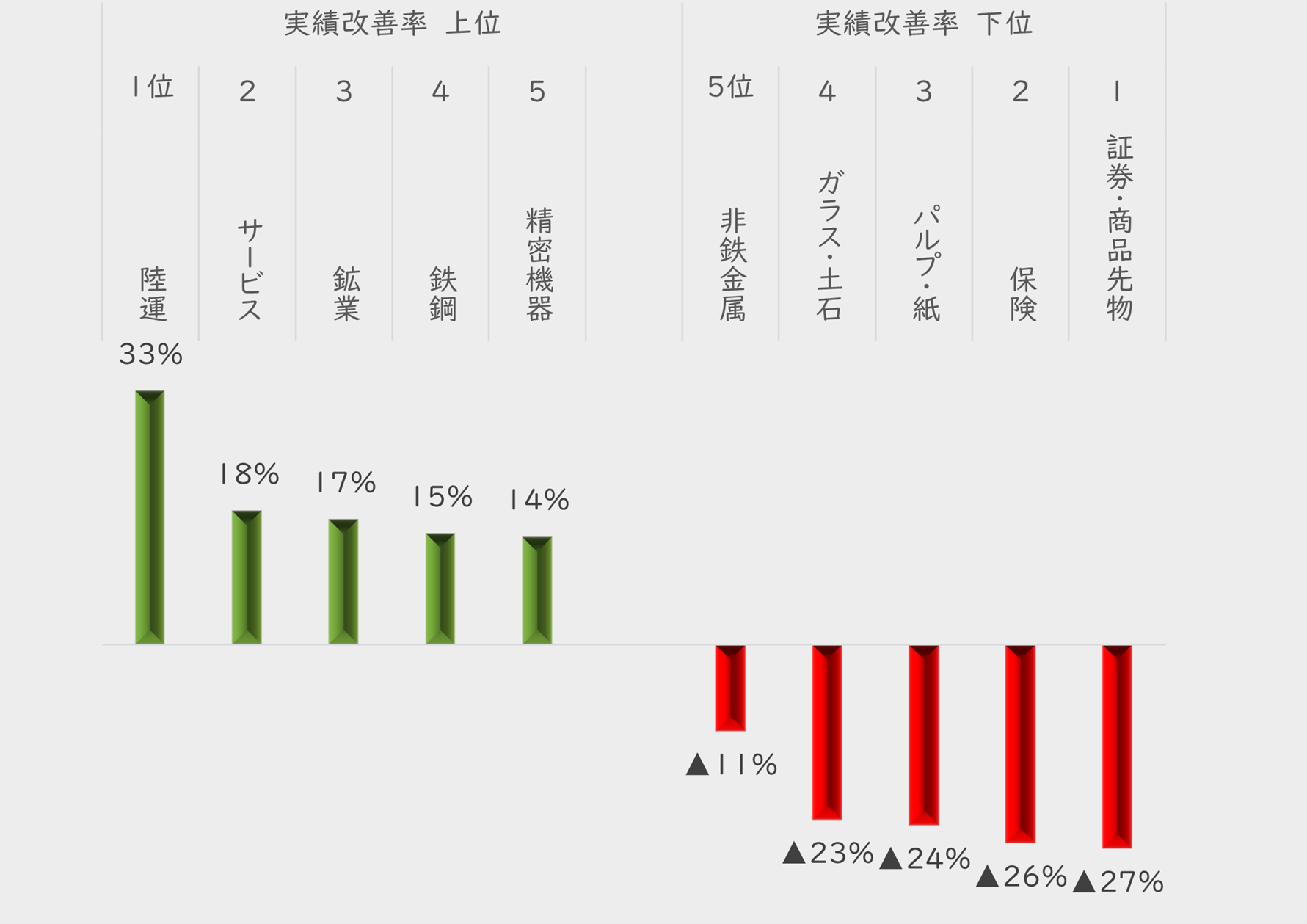

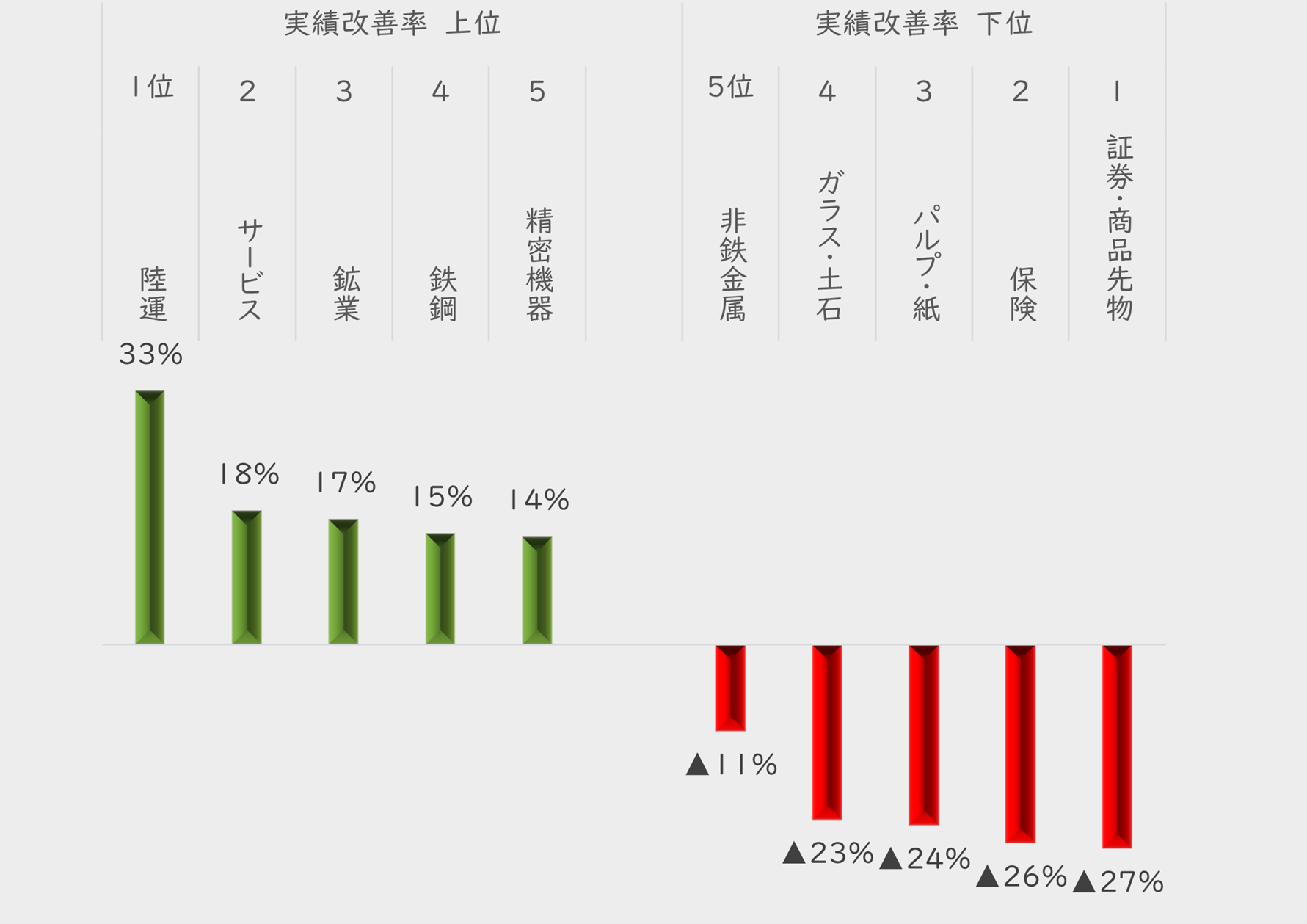

■過去3カ月間の実績純利益(過去12カ月)の改善率 上位と下位の5業種

出所:リフィニティブ・データストリーム

春まで上方修正しやすいアノマリーを持つ銘柄の探し方

これらを踏まえれば、安易に好業績の企業に相乗りするのは大きな危険をはらむことが想定されるため、できるだけ業績リスクを低減させたうえでの銘柄選択をしていきたいと考えるのが自然です。

世界経済の長期的な見通しは判断が難しいため、足元の決算状況などを踏まえたうえで、まずは寒い冬を越えて春を迎えるくらいまでを乗り切れそうな投資手法を用意しておきたいところです。

その候補の1つが、春までに上方修正しやすいアノマリー(理論的な根拠はないがなぜか一定の法則性や傾向が見られる現象)」を持つ銘柄を探すことです。

絞り込みは以下の手順で行います。

TOPIX(東証株価指数)構成銘柄のうちで3月末を本決算とする銘柄(サンプル期数が15期未満の企業は除く)について、過去20年間の1月末から春直前の3月末までに、コンセンサス業績予想が上方修正された年数の割合が多い銘柄、または下方修正された割合が多い銘柄を抽出します。

特定の会計項目のみに限定してしまうと、何かしらの特別な事情で数値が乱高下した場合を除外できないため、「売上高」「営業利益」「経常利益」「純利益」のそれぞれの項目の過去20年間の上方修正と下方修正の年数の割合を算出し、4項目を平均して「修正されやすさ」を数値化します。

まずは、上方修正率が高い銘柄を見ていきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

...

大川智宏(Tomohiro Okawa)

大川智宏(Tomohiro Okawa)智剣・Oskarグループ CEO兼主席ストラテジスト

2005年に野村総合研究所へ入社後、JPモルガン・アセットマネジメントにてトレーダー、クレディ・スイス証券にてクオンツ・アナリスト、UBS証券にて日本株ストラテジストを経て、16年に独立系リサーチ会社の智剣・Oskarグループを設立し現在に至る。専門は計量分析に基づいた株式市場の予測、投資戦略の立案、ファンドの設計など。日経CNBCのコメンテーターなどを務めている。

前回記事「国内金利は上昇、米国景気は悪化想定なら割安・内需、でも足元の内需は割高、でどうする」を読む

3月期決算企業の第3四半期の決算発表が、本格化しています。世界的に不透明な経済環境が依然として継続しているなかで、直近までの実績を見るかぎり、決算の内容は悪くないようです。

コロナ禍からのリオープン(経済再開)に沸いた内需の消費関連では、阪急阪神ホールディングス<9042>の第3四半期累計の経常利益は前年同期比で2.7倍にまで拡大し、通期の計画も大幅に上方修正されました。月次の百貨店売上高も昨年末までに10カ月連続で回復しており、百貨店大手5社と同様に、年始からの初動の数字も強かったようです。

また、コロナ禍での行動制限に苦しみ続けたオリエンタルランド<4661>は今回の3Q決算で黒字転換しており、通期見通しも引き上げるなど、業績の底打ち反転を達成しています。モノだけでなくコトの消費にも資金が徐々に戻っている状況が顕著になっています。例に挙げた2社は、ウィズコロナの浸透とともに業績が堅調に回復していく傾向を維持していくと見られます。

景気敏感系の大型製造業はまだら模様、証券会社の決算は不振

一方で、欧米の景気後退の悪影響が懸念される製造業や資源では、足元の数字の強弱が割れているようです。富士通<6702>は、4月~12月期の累計営業利益が前年同期比18%増の過去最高額を記録し、業績の回復基調が顕著です。

要因としては、コロナ禍や地政学リスクの高まりでボトルネックとなっていた部品調達の問題が解消されつつあることが大きいようです。文面通りに解釈すれば、不透明な景気見通しに伴う業績の悪化はまだ顕在化していなく、足元の数字が今後の楽観的な見通しを担保しうるか否かは別問題なのかもしれません。

実際に、大幅な下方修正(黒字予想をゼロへ、配当も未定)を出して話題となった住友化学<4005>は、その修正の理由を世界的な景気の減速で想定以上に事業環境が不透明になっている点を挙げ、一部の銘柄ではリスクがすでに表に出始めているようです。

これらを踏まえると、現在までの実績値は世界経済の鈍化の影響が出始めたか、もしくはまだまったく反映されていない状態と考えられます。特に、景気敏感系の業種の底堅さについては、過信や油断は禁物でしょう。

加えて、世界的に株式の取引の低迷が影響している証券セクターは、軒並み大幅な減益となっています。野村ホールディングス<8604>は純利益が前年同期比24%減、大和証券グループ本社<8601>は同40%減、みずほフィナンシャルグループ<8411>傘下のみずほ証券は同70%減といった有様です。

三井住友フィナンシャルグループ<8316>傘下で相場操縦事件に絡む特別損失を計上したSMBC日興証券は、最終赤字に転落しており、金融関連については世界的に低調な状態が継続しています。

景気動向をいち早く織り込むとされる証券会社の業績が振るわなないことは、今後の他の業種の行く末を暗示しているとも言え、その意味でも不穏な経済の流れが日本企業を襲うのはまさにこれから、と身構えておいた方がいいのかもしれません。

■過去3カ月間の実績純利益(過去12カ月)の改善率 上位と下位の5業種

出所:リフィニティブ・データストリーム

春まで上方修正しやすいアノマリーを持つ銘柄の探し方

これらを踏まえれば、安易に好業績の企業に相乗りするのは大きな危険をはらむことが想定されるため、できるだけ業績リスクを低減させたうえでの銘柄選択をしていきたいと考えるのが自然です。

世界経済の長期的な見通しは判断が難しいため、足元の決算状況などを踏まえたうえで、まずは寒い冬を越えて春を迎えるくらいまでを乗り切れそうな投資手法を用意しておきたいところです。

その候補の1つが、春までに上方修正しやすいアノマリー(理論的な根拠はないがなぜか一定の法則性や傾向が見られる現象)」を持つ銘柄を探すことです。

絞り込みは以下の手順で行います。

TOPIX(東証株価指数)構成銘柄のうちで3月末を本決算とする銘柄(サンプル期数が15期未満の企業は除く)について、過去20年間の1月末から春直前の3月末までに、コンセンサス業績予想が上方修正された年数の割合が多い銘柄、または下方修正された割合が多い銘柄を抽出します。

特定の会計項目のみに限定してしまうと、何かしらの特別な事情で数値が乱高下した場合を除外できないため、「売上高」「営業利益」「経常利益」「純利益」のそれぞれの項目の過去20年間の上方修正と下方修正の年数の割合を算出し、4項目を平均して「修正されやすさ」を数値化します。

まずは、上方修正率が高い銘柄を見ていきます。

※当該情報は、一般情報の提供を目的としたものであり、有価証券その他の金融商品に関する助言または推奨を行うものではありません。

1 2

...

こちらは株探プレミアム限定記事です。 プレミアムプランをご契約して読むことができます。

株探プレミアムに申し込む(初回無料体験付き)

プレミアム会員の方はこちらからログイン

プレミアム会員になると...

米株

米株