【特集】シュッピン Research Memo(4):21年3月期は第4四半期に売上高で過去最高(四半期ベース)を更新(1)

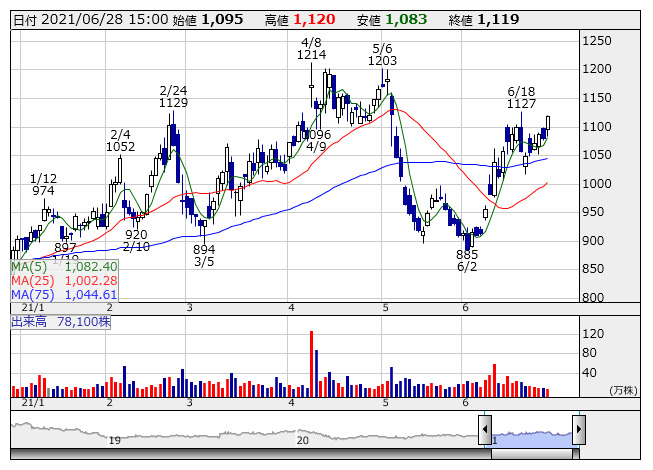

シュッピン <日足> 「株探」多機能チャートより

シュッピン <日足> 「株探」多機能チャートより■決算概要

1. 2021年3月期決算の概要

(1) 決算の概況

シュッピン<3179>の2021年3月期の業績は、売上高が前期比2.0%減の33,960百万円、営業利益が同8.1%減の1,613百万円、経常利益が同6.4%減の1,623百万円、当期純利益が同10.6%減の1,067百万円とコロナ禍の影響を受けて減収減益となった。ただ、期初予想に対しては、EC売上の伸びにより売上高、利益ともに大きく上回る着地となっている。

売上高は、コロナ禍の影響を受けた店舗売上の落ち込みにより減収となったものの、コロナ禍に伴う「巣ごもり需要」等によりEC売上が大きく伸び、前期とほぼ同水準にまで巻き返すことができた。店舗売上は、緊急事態宣言発令による臨時休業や店舗営業再開後の時短営業による影響に加え、インバウンド需要の縮小に伴う免税売上の落ち込みにより、前期比35.8%減と大きく後退。特に、第1四半期の落ち込みが大きかった。一方、EC売上は、コロナ禍の下で好調に推移しており、前期比18.5%増と増収を確保し、計画を上回る要因となった。特に、新規Web会員数は7月以降、月5,000名台とコロナ禍前よりも増加し、EC売上の自社サイト比率も80.8%(前期は60.0%)へ大きく引き上がった。すなわち、コロナ禍に伴う「巣ごもり需要」のほか、カメラ新製品の効果も追い風となり、これまでのEC強化策が軌道に乗ってきたものと捉えることができ、重視するKPIも順調に推移している(詳細は後述)。

利益面でも、店舗売上の落ち込み等により減益となった。ただ、計画を大きく上回ったのは、EC売上の上振れに加え、中古カメラの粗利益率の改善や新品粗利の寄与が大きかったことが理由である。一方、コロナ禍に係る費用増のほか、EC強化の投資継続により、販管費は拡大したものの、粗利益率の改善によりカバーし、計画を上回る利益を確保することができたと言える。

財政状態については、コロナ禍に備え、前期末に増やした手元現金の一部を取り崩し、戦略的在庫投資や店舗移転に伴う投資を行った結果、総資産は前期末比5.0%増の12,613百万円となった。ただ、手元現金は約18億円の水準を確保している上、流動比率も280.2%と高水準にあることから、財務の安全性に懸念はない。また、自己資本は内部留保の積み増しにより前期比12.3%増の6,399百万円に増えたことから、自己資本比率は50.7%(前期末は47.5%)と上昇した。

(2) 販管費の状況

2021年3月期の販管費は前期比4.4%増の4,683百万円(前期比196百万円増)と増加し、販管費率も13.8%(前期は12.9%)に悪化した。その内訳を見ると、地代家賃(同75百万円増)、販売促進費(同71百万円増)、人件費(同70百万円増)支払手数料(同55百万円増)の増加が目立つ。特に、「地代家賃」については、「1カテゴリ = 1オフィス」(詳細は後述)に基づく、オフィス移転拡張やリニューアルによるものであり、戦略的効果を狙った先行費用として捉えることができる。「販売促進費」及び「支払手数料」はEC強化やEC売上の伸長に伴うもの、「人件費」はコロナ感染リスク低減に向けた対策※に係るものである。

※緊急事態宣言中、従業員の感染リスク低減のため、雇用賃金を保証した特別休暇を付与し、週休3.5日体制としたほか、終業時間を早め、残業代を保証する運用を行った。

2. 事業別の業績

(1) カメラ事業(EC比率:86%)

売上高は前期比3.2%増の24,022百万円、セグメント利益は同0.8%増の2,324百万円と増収増益を確保した。店舗売上がコロナ禍の影響により前期比46.4%減の3,260百万円と大きく落ち込んだ一方、EC売上が同20.8%増の20,762百万円と伸長し、増収を確保した。店舗売上は、緊急事態宣言発令による臨時休業や営業再開後の時短営業による影響のほか、インバウンド売上の落ち込みにより大きく後退。一方、EC売上は、第2四半期以降、コロナ禍に伴う「巣ごもり需要」や新製品効果が追い風となるなかで、これまでのEC強化策が奏功し、自社サイトが大きく拡大した。利益面では、店舗売上が落ち込んだものの、増益となり、セグメント利益率は9.7%(前期は9.9%)とほぼ横ばいで推移。特に、中古カメラ粗利益率の改善や新品粗利の貢献も大きかったことから計画を上回る着地となっている。

(2) 時計事業 (EC比率:42%)

売上高は前期比16.0%減の8,681百万円、セグメント利益は同35.7%減の357百万円と減収減益となった。コロナ禍の下、少人数完全予約制による営業を実施したことや、海外からの渡航者の入国制限によりインバウンド需要が減少したことから、店舗売上が前年同期比26.1%減と大きく落ち込んだ。もっとも、第4四半期だけで見ると、戦略的在庫投資の効果※により大きく回復している。一方、EC売上については、各種販売施策が奏功したほか、購入単価の増加等により前期比3.7%増と前期を上回る水準を確保することができた。利益面でも、店舗売上の落ち込みによる影響や店舗移転リニューアルに関わる費用等により減益となり、セグメント利益率も4.1%(前年同期は5.4%)に低下した。

※第3四半期に行った戦略的在庫投資により、2020年12月末の時計在庫は9月末比20億円増加し、それが第4四半期での販売増につながった。特に、ECでの需要が高い「ロレックス」の買取を強化したことにより、「ロレックス」Web掲載数は日本最大級を達成。月間売上高も過去最高を更新した。

(3) 筆記具事業(EC比率:85%)

売上高は前期比18.7%減の408百万円、セグメント損失は30百万円(前期は22百万円の利益)と減収減益となり、セグメント損失を計上した。EC売上は、前年同期とほぼ同水準を維持することができたものの、店舗売上が臨時休業の影響等により前年同期比52.6%減の63百万円に大きく落ち込んだ。利益面でも、店舗売上の落ち込みによる影響や店舗移転リニューアルに関わる費用等により減益となり、セグメント損失に陥った。

(4) 自転車事業(EC比率:94%)

売上高は前期比53.9%増の848百万円、セグメント利益は同307.7%増の40百万円と増収増益となった。他の事業と同様、店舗への来店者が大きく減少し、店舗売上は前期比27.4%減の53百万円に落ち込んだものの、EC売上が認知度向上に伴う集客力強化により、トレーニング器具や各種パーツを含め、とりわけ自社サイトが好調に推移し、業績の伸びに寄与した。

なお、全体では、「1カテゴリ=1オフィス」「EC + CGM」「AIMD × One to One」といったEC成長を加速させる取り組みが奏功したことで、EC自社サイトにおける売上比率は2021年3月期通期で80%を超えている。

(執筆:フィスコ客員アナリスト 柴田郁夫)

《ST》

提供:フィスコ

米株

米株