【特集】JBR Research Memo(7):2021年9月期の業績は新規提携案件等の貢献により期初計画達成を目指す

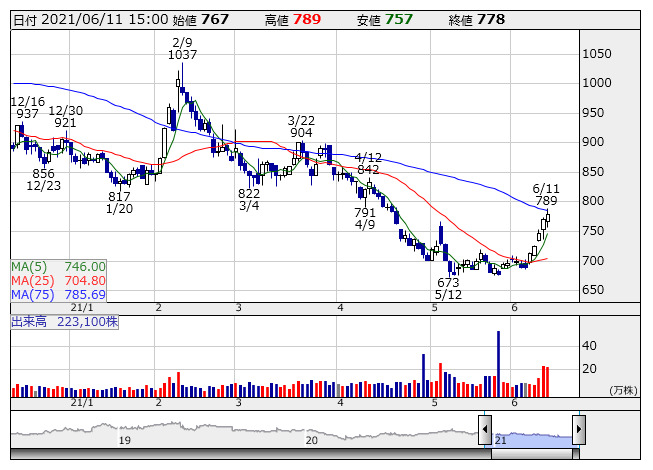

JBR <日足> 「株探」多機能チャートより

JBR <日足> 「株探」多機能チャートより■今後の見通し

1. 2021年9月期の業績見通し

ジャパンベストレスキューシステム<2453>の2021年9月期の連結業績見通しは、売上高で前期比20.3%増の14,500百万円、営業利益で同20.6%増の1,650百万円、経常利益で同5.5%減の1,700百万円、親会社株主に帰属する当期純利益で同10.3%増の1,100百万円と期初計画を据え置いた。売上高と営業利益は過去最高を更新する見通しだ。第2四半期までの進捗率はライフテック事業の収益悪化の影響により売上高、営業利益ともに会社計画を下回ったが、主力の会員事業や保険事業は順調に拡大していること、下期は新規提携案件の寄与が見込めることから、計画達成は可能と会社側では見ている。元々、期初計画で新規提携案件について計画に織り込んでいなかったため、ライフテック事業の下振れ分を、既存事業の伸長と新規提携案件の貢献でカバーすることになる。

また、経常利益については第2四半期まで計画を上回る進捗となっており、営業利益が計画を達成すれば増益となる可能性もある。営業外収支が前期と比較して縮小するのは、前期に営業外収益として計上した投資有価証券売却益311百万円、デリバティブ評価益96百万円を見込んでいないためだ。ただ、第2四半期累計で投資有価証券売却益260百万円を計上している。変動要因としては、デリバティブ評価損が挙げられる。これは自己株式に係るもので株価が下落した場合に評価損が発生するリスクがある。前期末の株価1,045円に対して第2四半期末の株価は846円に下落し、デリバティブ評価損として85百万円を計上した。5月26日時点で株価は688円となっており、期末も同水準だったとすると評価損はさらに67百万円拡大することになる。逆に期末の株価が846円以上に回復すれば評価損が縮小する格好となる。

(1) 駆けつけ事業

駆けつけ事業に関しては、PC関連サービスを切り離したことで1億円弱の減収要因となるが、利益への影響は軽微となる。売上拡大施策として、自社Webサイトのコンテンツを充実させて集客力を強化していくほか、新たにサポーター店による集客を開始している。

第一弾として、福井県の福邦銀行との業務提携を2021年5月に発表している。銀行の店頭でサービスの内容や専用フリーダイヤルを告知するチラシを配布するなどのプロモーション活動を実施し、専用フリーダイヤルから入電があり、同社でサービスを提供した場合に、サービス料の一部を紹介手数料として福邦銀行に支払うスキームとなる。同社にとっては、Webプロモーションやチラシ広告などプロモーションコストをかけずに集客できることになり、一方で福邦銀行にとってはコストを殆どかけずに紹介手数料が入る仕組みとなる。同社では今後も同様のサポーター店を拡大していくことで効率的に集客し、出動件数を増やしていく戦略となっている。通常、投下しているプロモーションコストよりも紹介手数料は低く抑えているため、サポーター店を通じた出動件数が増えると利益率も向上する見通しだ。

(2) 会員事業

会員事業の売上高は前期比2ケタ増収を見込んでおり、会員数も前期末比26万人増の266万人を計画している。第2四半期末で260万件に達しており、計画達成は十分可能と弊社では見ている。主力の「安心入居サポート」については、地方の中堅規模の不動産事業者の開拓を進めるなど販路の拡大と同時に、サブスク型の契約にシフトしていくことで会員数の増加ペースを加速していく考えだ。

また、「あんしん修理サポート」についてもハウスメーカーの提携先を広げるなど販路を拡大していくことで会員数を積み上げていく。「学生生活110番」については、コロナ禍の影響で需要の減少が懸念されたが、一人暮らしの学生だけでなく、実家住まいの学生の需要も全体の3割を占めているようで、4月以降も堅調に推移しているものと見られる。

そのほか、下期には新規提携先として地域金融機関や食品デリバリー運営会社、生活サービス関連事業者などとの案件が始動する見通しとなっており、さらなる上積みが期待される。地域金融機関とは、「住宅ローン+リペアサービスや住宅設備延長保証サービス」「教育ローン+「学生生活110番」」など様々な企画が進んでいる。地域金融機関にとっては、超低金利下が続くなかで収益の多様化が課題となっており、また、各種ローン商品の付加価値を付けると言う意味でも、同社のサービスを組み込むメリットは大きいと考えているようで、多くの地域金融機関から引き合いが来ており、今後の会員数増加につながるものと期待される。また、食品デリバリー運営会社との提携内容としては、デリバリーの際に発生するトラブルについての解決サービスとなる。

なお、医療業界向けとして、入院患者向けサービスを提供する企業と提携しており、患者の退院後の各種生活サポートサービス(送迎、家事代行等)を2021年9月期中に提供する予定になっていたが、コロナ禍の影響が長引いていることに鑑み、サービス開始時期を先送りすることになっている(2021年内の開始を見込む)。

(3) 保険事業

保険事業は前期比2ケタ増収を見込んでいる。主力の家財保険である「新すまいRoom保険」を引き続き伸ばしていくほか、不動産オーナーまたは不動産会社を被保険者とする団体型保険商品としての販売も拡大していく。従来は入居者が被保険者であったが、団体型では賃貸不動産の全居室を対象とした保険商品となる。2020年4月の民法改正によって、住設機器の故障等が生じた場合、賃料が減額されるリスクが出てきたため、不動産オーナーにとっては今まで以上にニーズのある保険商品となっている。また、同保険商品を契約することで、賃料のなかに家財保険料金を含めて提供することが可能となる。提携先となる大手不動産事業者とのシステム連携が今期中に開始できるかどうか流動的なため、契約件数が期初計画の27万件(前期末22.6万件、当第2四半期末23.9万件)に届くかどうかは微妙な状況だが、団体型保険の販売が本格化する2022年9月期以降に大きく伸びるものと予想される。

また、「スマホ保険」については当初、月1万件ペースの増加により期末時点で14万件(前期末1.5万件、当第2四半期末4.6万件)まで積み上げていく計画となっていたが、第2四半期の実績としては4千件ペースと当初の見込みを下回るペースとなっているため、計画を下回る可能性が高い。ただ、売上高への影響は軽微となっている。同社では2021年3月から新たに「パソコン保険」の販売を開始したほか、販路もヨドバシカメラ以外にインターネット販売を開始、提携先についてもワイヤレスゲート以外にも開拓していくことで契約件数を増やしていく考えだ。「スポーツクラブ傷害保険」については、期末で30万件(前期末26.4万件、当第2四半期末24.2万件)を計画している。現在、販売先は2社のみとなっており、計画達成に向けては新規販売先の開拓が鍵を握ることになる。

そのほか、会社計画には織り込んでいないものの、今期中に医療保険で日本生命とのコラボ商品並びに、同社単独の保険商品を投入する予定となっている。このうち、日本生命とのコラボ商品に関しては2021年4月のリリースを予定していたが、コロナ禍で医療施設への営業活動が難しいと判断し先送りした格好となっている。このため、感染拡大が落ち着き医療現場の環境が整い次第、販売を開始するものと予想される。いずれの保険商品も対象マーケットとしては年間5千人規模を想定している。

(4) リペア事業

リペア事業では新型コロナウイルスの影響で非住宅系が当面、厳しそうなことから、集合住宅向けの取り組みを強化して売上拡大を図る。提携先の住友不動産<8830>や長谷工コーポレーション<1808>の管理するマンションにポスティングして集客しており、順調に件数も伸びてきており、通期でも増益を目指してく。

(5) ライフテック事業

ライフテック事業に関しては前述の通り、第3四半期中に今後の事業方針を決定する方針となっている。

(執筆:フィスコ客員アナリスト 佐藤 譲)

《ST》

提供:フィスコ

米株

米株