【特集】STIフードHD Research Memo(5):上場後の上方修正を超えて大幅増益を達成

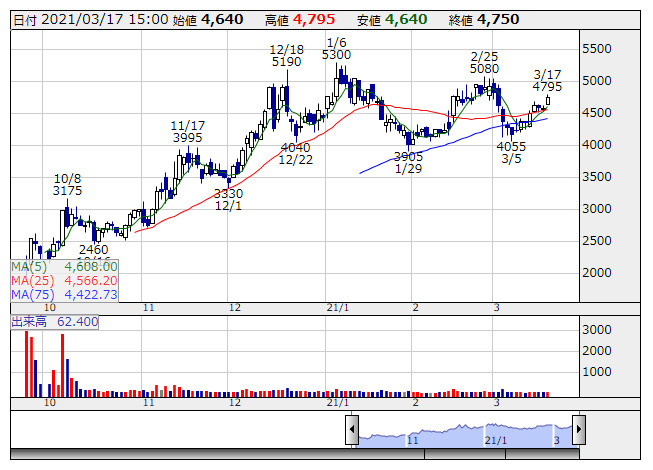

STIFHD <日足> 「株探」多機能チャートより

STIFHD <日足> 「株探」多機能チャートより■業績動向

1. 2020年12月期業績

STIフードホールディングス<2932>の2020年12月期業績は、売上高23,062百万円(前期比11.7%増)、営業利益1,310百万円(同146.7%増)、経常利益1,276百万円(同115.8%増)、親会社株主に帰属する当期純利益832百万円(同82.6%増)となった。上場前の2020年8月に提示された通期業績予想(売上高22,928百万円、営業利益708百万円)、第3四半期決算時に修正された通期業績予想(売上高23,000百万円、営業利益1,100百万円)から、売上高は大きくぶれていないが、営業利益はそれぞれ6億円強、2億円強の大幅な超過達成となった。

2020年の国内経済は、コロナ禍により緊急事態宣言が発令されるなど、経済活動が大きく制限された。GoToキャンペーンなどにより一時的に個人消費に回復の兆しが見られ、また、ワクチンへの期待は大きいものの、11月以降再び感染拡大~緊急事態宣言発令という事態となり、依然先行き不透明な状況が続いている。食品業界においては、「行楽需要」や「イベント需要」、「オフィス街需要」の低迷が続く一方で、家庭内での消費を増やす「巣ごもり需要」が拡大した。同社と関係の深いコンビニエンスストアも、本部、店舗ともに経営環境は引き続き厳しい状況といえる。食品メーカーは加えて、外国人研修生の入国が実質制限されているため、工場での従業員確保の懸念が増している。

このような環境の中、コンビニエンスストアでのおにぎり需要の低下などにより、同社の食材売上高は低迷した。一方、食品に関しては、2019年のサバ缶ブームは収束したものの、「巣ごもり需要」を背景にサバや銀鮭など定番の焼魚、新商品のカップサラダなどチルド惣菜の販売が好調に推移した。売上総利益は、増収効果に加え外食需要低迷による魚価の下落、事業譲受後に収益が安定しなかったSTIデリカ白岡工場で生産管理体制構築が進展したことなどにより、原価管理の改善が進んで大幅な増益となり、率も3.6ポイントの改善となった。ちなみに、白岡工場は第2四半期から黒字化している。販管費に関しては、コロナ禍で採用費や広告宣伝費などが抑制されたが、需要増加に工場の適正配置が追いつかず、つまり関西エリアに工場がないため関西エリアの需要増加に対し距離のある福岡や船橋から輸送しなければならなかったことで物流費が大きく伸び、その結果販管費全体が売上高の伸び率を上回ることになり、率で0.5ポイントの悪化となった。

営業利益が当初予想、第3四半期決算時の修正予想を大きく上回って着地したのは、物流費の負担は増加したものの、食品で単品ごとの販売数量が伸びたこと、生産効率の向上に注力したことから、製造原価が低減して売上総利益率が大きく改善したことが要因である。売上高の面では、コロナ禍によって「行楽需要」などが減退する中、コンビニエンスストア向けおにぎり具材を中心に食材売上高が想定を下回ったが、一方で、ニューノーマル(新しい生活様式)が浸透することで、「巣ごもり需要」に対応するチルド惣菜など食品の売上高が予想を上回った。このため、結果的に期初予想から大きくぶれなかったと考えられる。

急ピッチで改善する営業利益率

2. 2020年12月期の財務分析

同社は、2020年9月の上場によって自己資本比率が上昇して財務安定性が増し、手元資金も豊富になった。これで、増加した手元資金を活用して投資チャンスを掴むことが期待されるため、中期的な評価は高まると考えられる。短期的には、自己資本の増大によって総資産営業利益率など資産収益性などが低下するのが一般的だが、同社の総資産営業利益率は大きく改善した。総資産営業利益率の内訳をみると、自己資本の増加によって総資産回転率がやや下がっているが、総資産回転率の低下以上に営業利益率が大きく改善した。既述のように、増収効果や白岡工場で生産管理体制構築などにより、売上総利益率が改善したことが背景にある。この間に「巣ごもり需要」による食品売上高の拡大もあり、非常に強い利益成長を示したということになる。

ちなみに、セブン-イレブンには、複数の中食ベンダーが同じものを製造するマルチベンダーという仕組みがあり、同業者間でフォーメーションを組みローテーションするため、技術による差別化がなかなかできない。このため、わらべや日洋ホールディングス<2918>は、ビッグビジネスになったものの1%前後の営業利益率に甘んじている。一方同社は、こうしたベンダー各社に近いポジションにありながら、6%程度と非常に高率な営業利益率を確保することができている。これは、独自技術を使って一貫生産しているメーカーとしての強みを、同社が遺憾なく発揮しているからだと思われる。このため、技術力と生産体制が今後も高収益・高成長のカギになると考えられる。

(執筆:フィスコ客員アナリスト 宮田仁光)

《ST》

提供:フィスコ

米株

米株