【特集】DDHD Research Memo(1):2019年2月期は増収ながら売上原価率の上昇等により営業減益

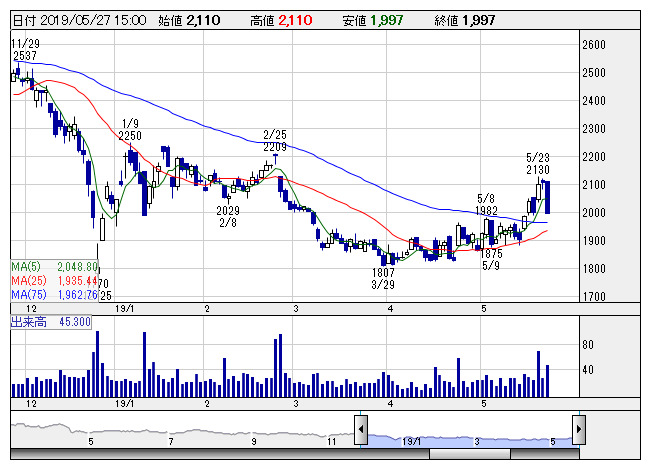

DDHD <日足> 「株探」多機能チャートより

DDHD <日足> 「株探」多機能チャートより■要約

1. 事業概要

DDホールディングス<3073>は、首都圏をはじめ全国主要都市に多ブランド展開による飲食事業を主力とするとともに、ダーツやビリヤード、カラオケなどのアミューズメント事業も手掛けている。保有ブランドの多様性を生かしたブランドマネジメント制とドミナント展開に特徴がある。特に、「VAMPIRE CAFE(ヴァンパイアカフェ)」や「アリスのファンタジーレストラン」、「ベルサイユの豚」など、個性的な人気ブランドを創出してきたことや積極的なM&Aによる規模拡大、「わらやき屋」や「九州熱中屋」、「BAGUS(バグース)」などの高収益ブランドがこれまでの同社の成長を支えてきた。

2017年9月には持株会社体制へ移行し、「株式会社DDホールディングス」へと商号変更。「世界に誇る『オープンイノベーション企業』」を新たな経営理念に掲げ、グループ会社の理念・個性を尊重するとともに、オープンイノベーションによる相互補完と相乗効果により企業価値の最大化を図る方向性を打ち出している。また、人気レストランやカフェ業態などを展開するゼットン<3057>や(株)商業藝術、エスエルディー<3223>を相次いで連結子会社化するとともに、国内ウェディング事業やカプセルホテル事業へも参入するなど、同社は新たな成長ステージを迎えている。

2. 2019年2月期決算の概要

2019年2月期の連結業績は、売上高が前期比13.1%増の50,973百万円、営業利益が同4.0%減の2,115百万円と増収ながら営業減益となった。ゼットン及び商業藝術の連結効果に加えて、前期出店分の通年寄与や新規出店(19店舗)が増収要因である。既存店売上高(国内)は、アミューズメント事業が前期比104.3%と好調に推移したものの、飲食事業が台風等の影響により同98.8%とやや苦戦した。利益面では、既存店売上高(飲食)の下振れに加え、1)酒税法改正に伴うビール等の仕入額の上昇や、2)カフェ業態を中心とするゼットン及び商業藝術の連結化(業態特性)、3)国内ウェディング事業への参入による影響(先行費用)等が営業利益率の低下を招いた。ただ、2017年9月にオープンした国内ウェディング事業は、まだ営業損失段階ではあるものの、売上高では前期比208.3%と順調に立ち上がっている。

3. 新たな連結中期経営計画の公表

同社は、ゼットン及び商業藝術、エスエルディーの連結子会社化のほか、業界を取り巻く環境変化等を踏まえ、新たに3ヶ年の連結中期経営計画を公表した。「現存規模を最大限生かした高収益企業グループへの体質改善のための利益追求及び、ガバナンス体制強化をスピード感をもって挑む」という基本方針の下、7つの施策「SUPER 7 PROJECT」を推進することで、企業価値の最大化を図る方針である。特に、「既存営業利益率の向上」、「将来利益の創造」、「コーポレート体制強化」を中期事業戦略の柱に掲げ、2022年2月期の連結売上高600億円(年平均増収率5.6%)、連結営業利益率7%、配当性向15%以上を目指す内容となっている。

4. 2020年2月期の業績見通し

新連結中期経営計画の初年度となる2020年2月期の業績予想について同社は、売上高を前期比13.3%増の57,730百万円、営業利益を同10.6%増の2,340百万円と増収増益を見込んでいる。エスエルディーの連結効果や前期出店分の通年寄与、新規出店26店舗が増収要因となる見通し。また、既存店売上高についても、飲食事業を前期比100.8%、アミューズメント事業を前期比102.0%と堅調な伸びを見込んでいる。利益面では、ビール等の仕入額の上昇による売上原価率及び人件費の高止まりのほか、新規出店費用の増加が見込まれるものの、増収効果や収益性改善に向けた施策等により、営業利益率は4.1%(前期は4.2%)と横ばいを確保する想定となっている。

弊社では、利益率の向上に向けた道筋に注目しており、1)低収益店舗の改善(整理)、2)先行投資段階にある新規事業(ウェディング事業等)の収益化、3)グループシナジーのさらなる追求、4)新たな価値の創造、の大きく4つがカギを握るものと捉えている。特に、これまで先行費用が重荷となってきたウェディング事業の単月黒字化の実現は、2021年2月期以降の利益率向上に向けたメルクマールとなる可能性が高い。また、厳しい業界環境が続くなかで、さらに先を見据えた「将来利益の創造」についても重要なテーマと考えられる。いかに同社ならではのイノベーション(業界の枠を超えた新たな価値の創出等)を生み出すか、新たに開始した「コラボレーションイベント特化型業態」の手応えをはじめ、他社とのアライアンスやM&Aの動向もフォローしていきたい。

■Key Points

・2019年2月期の業績は増収ながら天災の影響等による既存店売上高の下振れや売上原価率の上昇等により営業減益

・2017年9月にオープンした国内ウェディング事業は、まだ営業損失段階ではあるものの、売上高では前期比208.3%と順調に立ち上がっている

・新たに中期経営計画を公表。「既存営業利益率の向上」、「将来利益の創造」、「コーポレート体制強化」などに取り組む

・厳しい外部環境が続くなかで、いかに同社ならではのイノベーションを生み出すか、他社とのアライアンスやM&Aの動向もフォローしていきたい

(執筆:フィスコ客員アナリスト 柴田郁夫)

《ST》

提供:フィスコ

米株

米株