【特集】品川リフラ Research Memo(7):2018年度から始まる第4次中期経営計画は、“飛躍”の期間

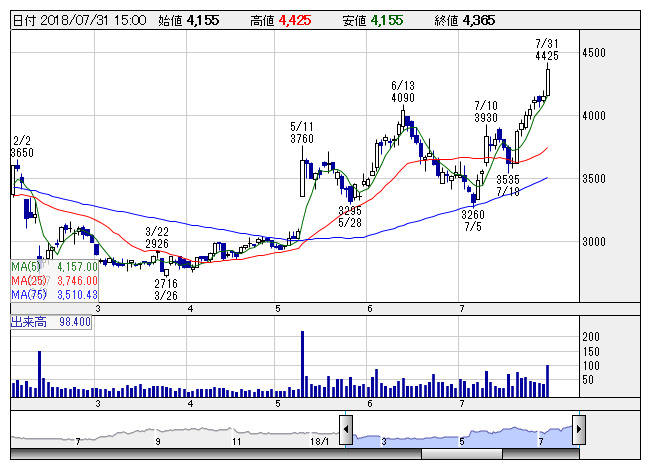

品川リフラ <日足> 「株探」多機能チャートより

品川リフラ <日足> 「株探」多機能チャートより■品川リフラクトリーズ<5351>の中長期の成長戦略

第4次中期経営計画(2018~2020年度)は、“飛躍”の期間と位置付けられている。2009年10月の合併以降、第1次と第2次中期経営計画では統合効果を実現するため「最適生産体制の構築」を急いだ。2015年度から2017年度をカバーする現在の第3次中期経営計画は、「基盤整備と品種競争力の徹底強化」を行った。2017年度を最終年度とする3ヶ年間累積の設備投資額は、連結で80億円になった。中核生産設備の新鋭化による設備の基盤整備を進め、コスト競争力の徹底強化を図った。2015年度にはスライドプレート製造用プレスと新型乾燥炉に、2016年度はマグネシアカーボン煉瓦製造用プレスとモールドパウダー製造設備に投資をした。2017年度は、スライドプレート用の焼成炉を1基増設し、製造プロセスへの合理化投資を行った。基盤整備を終え、2018年度から2020年度をカバーする第4次中期経営計画を、“飛躍”の期間と位置付けている。

2018年6月に、経営トップが相川貢(あいかわみつぐ)氏から岡弘(おかひろむ)氏に交代した。JFEスチールの代表取締役副社長を経て新社長に就任した岡氏(63歳)は、川崎製鉄時代に継目無ステンレス鋼管の開発に従事し、「大河内記念生産賞」を受賞した。鋼管の専門工場である知多製造所の所長も務めた。経営企画として、ベトナムやメキシコのプロジェクトを推進した。同氏の知見が、成長・未開拓分野と位置付けられている輸出・海外事業で発揮されることが期待される。

(1) 2020年度の目標値

第4次中期経営計画の最終年度になる2020年度の目標値は、売上高が1,230億円(3年間のCAGR:6.2%)とROS(売上高経常利益率)を8%以上(2018年3月期実績:6.2%)としている。経常利益のCAGRは15.9%になる。

売上高を3期間で約200億円増加させる計画だが、地域別内訳は国内ユーザー向けが約140億円増の1,000億円、海外ユーザー向けが約60億円増の230億円としている。

国内市場では、高炉向けのシェア変動が小さい。特殊鋼や非鉄向けは、炉の形状が複雑化しており、同社の炉の設計及び築炉技術、複雑形状でかつ強度の高い大型の不定形耐火物であるプレキャストブロックを併せて提案する総合力を発揮し拡販を図る。高炉メーカーは、築40~50年経過したコークス炉の生産性が落ちていることから、改修工事を進めている。JFEスチールは、2018年度に東日本製鉄所千葉地区(千葉市)の改修工事を終える予定でいる。また、西日本製鉄所福山地区(広島県福山市)のコークス炉を総額270億円かけて改修し、2020年度に稼働させることを発表した。同社は、大型建設工事案件を確実に獲得できるよう体制を整える。

海外ユーザー向け売上高230億円は、輸出の150億円(2017年度比:34億円増)と海外事業80億円(同30億円増)に分かれる。日本の粗鋼生産量が安定的に推移する一方、海外市場ではより高い伸びが期待される。海外ユーザーには、輸出品と現地生産品等を最適なパッケージとして提案する。JFEスチールの海外ネットワークと連携して増収を図る。輸出と海外事業を合算した地域別売上高は、中国・アジアが70億円(同20億円増)、大洋州・ASEANが60億円(同10億円増)、米州が60億円(同30億円増)を計画している。海外事業では、2016年に瀋陽品川(中国)の連鋳用パウダーの生産設備を新鋭化した。2018年に、瀋陽品川上海事務所を開設する。米国子会社は、2016年より連鋳用パウダーと輸出耐火物のセット販売化を進めている。2018年度は、新商品対応設備を建設中だ。豪州は、2017年に、マッド材を日本からの生産移管により現地生産に切り替えた。競争力の徹底強化による事業機会の獲得と成長市場の捕捉に努める。

(2) “飛躍”のために取り組む施策

“飛躍”のために取り組む重点施策を5つ挙げている。a)『設備の基盤整備』総仕上げ、b)商品競争力の徹底強化、c)成長・未開拓分野の捕捉、d)『人材の基盤整備』強化、e) 5Sを柱とした安全で快適な職場環境の実現である。

a) 『設備の基盤整備』総仕上げ

第4次中期経営計画では、第3次中期経営計画並みの累計80億円の設備投資を計画している。前回は、単体を中心に主要設備の新鋭化を行った。第4次中期経営計画では、単体では製造工程の整流化、生産性の向上に資する基盤整備を継続する。グループ会社では、自動車及び半導体製造装置向けに需要が伸びているセラミックファイバーの増産投資と海外の連鋳用モールドパウダーの増産投資等、成長分野への積極投資を予定している。

b) 商品競争力の徹底強化

商品開発は、プロセスメリット、鋼品質、環境をキーワードとする。プロセスメリットは、高寿命化、原単位低減、施工時間短縮、補修時間短縮など顧客メリットの徹底追求がポイントとなる。戦略商品の無予熱ロングノズルの高寿命化に成功し、日本企業では初めて米国鉄鋼技術協会から耐火物最優秀論文賞を受賞した。高耐食性AG材とノンカーボンの構造により、多数回連続使用を達成し、約2.7倍の高寿命化に成功した。また、顧客の生産性向上のため、施工時間や補修時間を短縮する。鋼品質の向上にかかるプレート、ノズル、パウダーの拡販を強化する。環境面では、原料価格の高騰を踏まえ、顧客と使用後リサイクルを進める。

c) 成長・未開拓分野の捕捉

主に輸出と海外事業により、成長・未開拓分野を捕捉する。インドの粗鋼生産は、2018年に前年比12.9%増の114百万トン、2020年に150百万トンへ伸長すると推定している。JFEスチールの現地子会社であるJSWスチール向けを主として、輸出により一定のシェアを確保している。今後は、現地有力企業と組んで合弁会社を設立し、マッド材の現地生産を早期実現することを企図している。ベトナムでは、JFEスチールと同社の得意先でもある台湾CSCとの合弁会社が、2017年5月より同国初の高炉一貫製鉄所の稼働を開始した。2018年5月に、第2高炉を稼働させ、生産能力が2倍の年700万トン規模となった。同社は、マッド材と連鋳用パウダーなどの取引があり、更なる拡販を目指す。

d) 原料のグローバル調達体制の構築

中国産耐火物原料の高騰と需給逼迫は、耐火物メーカーにとって喫緊の課題で、最大のリスク要因となっている。同社は、原料の2分の1を中国に依存している。安定調達と原料コスト上昇を抑制するため、中国国内ルートの複数化(原料産地・工場立地の分散)、中国以外からの安定調達(調達先の多様化)、国内メーカーとの関係強化に加え、各種リサイクル原料の活用拡大を図る。これらの施策により、中国依存度を平均20~30%低減する。グローバル調達体制の構築として、豪州、インド・中東、アフリカ、欧州、米州からの調達を増やす。ただし、新たな供給元の開拓が1社では困難な場合は、業界として取り組むこともあり得る。かつては、国内の販売価格が相対的に高かったが、中国産原料の高騰で同水準、もしくは一部下回るもの出てきたことから、国内メーカーとの関係を強化する。同社のような大手は、調達量が多く、購買力が高い。価格だけでなく、供給量が絞られていることから、中小メーカーでは調達難に陥っているところもある。市場環境が厳しくなると、企業間格差が生じる。

e) 5Sを柱とした安全で快適な職場環境の実現

5S(整理・整頓・清掃・清潔・躾)は職場環境の維持・改善を目的としており、安全のみならずコンプライアンス・品質・生産性等の企業活動のベースとして、同社では位置付けている。同社グループでは、5Sへの取り組みをより一層強化・継続し、安全で快適な職場環境の実現を目指している。

(執筆:フィスコ客員アナリスト 瀬川 健)

《SF》

提供:フィスコ

米株

米株