【特集】フェローテク Research Memo(5):半導体業界からの旺盛な需要により前期比48.6%増の営業増益

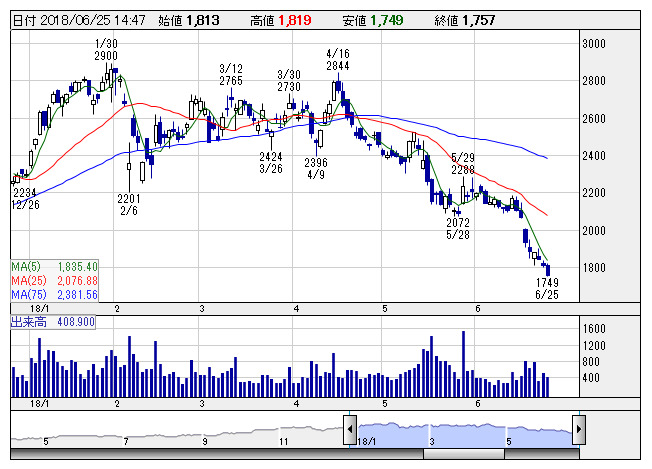

フェローテク <日足> 「株探」多機能チャートより

フェローテク <日足> 「株探」多機能チャートより■業績動向

1. 2018年3月期の業績概要

(1) 損益状況

フェローテックホールディングス<6890>の2018年3月期決算は、売上高が前期比22.7%増の90,597百万円、営業利益が同48.6%増の8,437百万円、経常利益が同26.1%増の7,157百万円、親会社株主に帰属する当期純利益は同17.8%減の2,678百万円となった。太陽電池は低迷したものの、世界的な半導体市場の活況を背景に、主力の半導体等装置関連が大幅な増収・増益となり、洗浄やウェーハ加工を行うその他事業も好調であったことから、営業利益は前期比で大幅増となった。

全体の売上総利益率は27.5%(前期は26.7%)と改善し、売上総利益は24,915百万円(前期比26.4%増)となった。販管費は前期比17.4%増加したが、売上総利益の増加により営業利益は大幅増となった。前期に発生した為替差益(213百万円)が消失し、反対に為替差損(640百万円)を計上したことから経常利益の増益率は26.1%にとどまった。さらにPV事業に関連した訴訟案件に対する訴訟損失引当金1,114百万円を特別損失として計上したことから、親会社株主に帰属する当期純利益は、前期比17.8%減となった。

主に中国子会社での投資を中心に設備投資額は、12,300百万円(前期は7,322百万円)、減価償却費は4,188百万円(同3,593百万円)と高水準であった。

(2) 財務状況

フェローテックホールディングス<6890>の2018年3月期末の財務状況は、流動資産は67,240百万円(前期末比15,995百万円増)となった。主に現金及び預金の増加8,870百万円、受取手形及び売掛金の増加3,044百万円、たな卸資産の増加2,890百万円による。固定資産は前期末比で10,362百万円増加し51,217百万円となったが、主に設備投資による有形固定資産の増加9,246百万円、無形固定資産の増加862百万円、投資その他の資産の増加254百万円による。その結果、総資産は118,457百万円(前期末比26,356百万円増)となった。

負債合計は、66,645百万円(前期末比14,245百万円増)となったが、主に支払手形及び買掛金の増加4,492百万円、1年内返済予定の長期借入金を含む短期借入金の増加1,389百万円、社債の増加2,418百万円、長期借入金の減少1,147百万円等による。また純資産合計は、51,812百万円(同12,111百万円増)となったが、主に増資による資本金の増加4,392百万円、資本準備金の増加4,389百万円、親会社株主に帰属する当期純利益の計上による利益剰余金の増加1,865百万円等による。

(3) キャッシュ・フローの状況

2018年3月期の営業活動によるキャッシュ・フローは9,946百万円の収入であったが、主な収入は税金等調整前当期純利益の計上5,501百万円、減価償却費4,188百万円、仕入債務の増加3,931百万円等で、主な支出は売掛債権の増加2,435百万円、たな卸資産の増加2,604百万円等による。投資活動によるキャッシュ・フローは12,388百万円の支出であったが、主に有形固定資産の取得による支出11,087百万円、無形固定資産の取得による支出1,212百万円等による。財務活動によるキャッシュ・フローは10,830百万円の収入であったが、主な収入は長短借入金の増加90百万円、社債の発行による収入3,245百万円、株式の発行による収入8,712百万円等で、主な支出は配当金の支払額811百万円による。

以上から2018年3月期の現金及び現金同等物は8,810百万円増加し、期末残高は23,648百万円となった。

2. セグメント別概況

セグメント別状況を見ると、主力の半導体等装置関連は、売上高44,150百万円(前期比36.9%増)、営業利益7,294百万円(同72.3%増)、電子デバイスの売上高は12,701百万円(同0.6%増)、営業利益3,006百万円(同15.9%増)となり、全体の増収・増益に大きく寄与した。一方で、太陽電池の売上高は20,938百万円(同11.5%増)となったが、過去の製造装置販売に係る貸倒引当金や在庫評価損を計上したことなどから営業損失は1,592百万円(前期は1,184百万円の損失)と不振であった。その他は、売上高12,807百万円(前期比25.5%増)、営業損失226百万円(前期は244百万円の利益)となった。

主要なサブセグメントの状況は以下のようであった。

(1) 真空シール関連事業

売上高は11,761百万円(前期比44.1%増)と堅調に推移した。半導体製造装置の真空プロセス向け需要が拡大し、FPD市場では、中国パネルメーカーの投資により有機EL向けの需要が堅調であった。また欧米や中国市場から、受託加工に対するニーズも増加した。

(2) 石英製品

売上高は、世界的な半導体需要拡大の恩恵を受け11,523百万円(前期比39.8%増)と過去最高になった。国内大手OEM先向けでは、次世代対応品が増加、米国大手向けは顧客の好調さに加え、同社のシェアが拡大したことで売上増となった。また台湾DRAMメーカーからの受注も増加、さらに国内大手OEM先向けにSiエッチャーパーツの供給を開始したことも売上増に寄与した。

(3) セラミックス製品

売上高は8,729百万円(前期比39.3%増)となった。マシナブルセラミックスでは、国内は自動車向けロジックICの検査治具が好調、さらに国内一般産機用、海外医療品も堅調に推移した。ファインセラミックスでは、国内は半導体成膜装置・FPD装置部品の需要が拡大し、海外はエッチング装置向け需要が続伸して売上高の記録を更新した。2017年9月にオープンした中国新工場は既にフル稼働状態で、後述するように今後も増設が続く。

(4) CVD-SiC製品

売上高は3,039百万円(前期比59.5%増)となった※。需要面では、中国の新規投資に伴う国内・海外の半導体製造装置部品の売上げが堅調に推移。新装置部品の積極的試作・開発が奏功し、量産化を開始し、さらに大型設備を活用して、大型部材への参入を加速した。その一方で、最先端ニーズに対応して、ニッチ製品も量産化した。非半導体分野へも参入した。

※前期比の伸び率が高いのは、前期が9ヶ月決算だったことも影響。

(5) ウェーハ加工と蒸着装置

半導体ウェーハ加工の売上高は5,161百万円(前期比33.9%増)となった。アナログ、ディスクリート、パワー半導体向け需要が旺盛で、主力の6インチウェーハは月産36万枚のフル稼働状態が続いている。2018年内に40万枚体制となる見込み。EBガン・蒸着装置の売上高は3,936百万円(同3.1%増)とほぼ前年並みであった。

(6) サーモモジュール製品

売上高は11,634百万円(前期比1.0%減)と低調であった。自動車温調シート用は、中国市場向けの伸びはあるが、米国市場での販売状況に連動して需要はやや軟化した。今後のEV化、自動運転化をにらんで社内に自動車プロジェクトを発足させた。その他産業用では、半導体ウェーハの温調用途、バイオ・医療検査向けが拡大し、産業用、家電用、自動車用のパワー半導体基板も続伸した。

(7) 石英坩堝

売上高は1,850百万円(前期比9.4%減)と低調。太陽電池向け単結晶坩堝は減少傾向。半導体坩堝は、高需要を背景に単結晶半導体向けは好調。今後は、不採算の太陽電池向け角槽からは生産撤退の方向。

(8) 太陽電池用シリコン

売上高は13,066百万円(前期比23.3%増)となった。2017年末にかけて中国から駆け込み需要があったこと、単結晶N型ウェーハを中心に稼動率を維持したことから、シリコン製品全体では採算を確保した。全世界での導入量は年間96GW(前年比26%増)となったが、ここへ来て中国大手メーカーの増産と、一時的な需要減少により、2018年に入ってからはウェーハ価格は下落している。

(9) 太陽電池用セル

その他を含めた売上高は5,865百万円(前期比13.5%増)となったが、単結晶、多結晶とも価格が下落基調となり特に2017年後半は軟調に推移した。PERC単結晶セル市場での競争環境が高まる傾向になり、効率の向上で何とか価格競争力維持に取り組んだが、採算は悪化した。

3. 主な設備投資

前述のように2018年3月期の設備投資額は12,300百万円(支払いベース)であったが、主な投資は、大口径ウェーハ(8インチ)用生産設備、石英製品及びセラミックスの増産設備、洗浄サービス用工場の新設などであった。これらの各種設備投資は、後述するように2019年3月期さらには2020年3月期も引続き高水準で推移する見込みだ。

(執筆:フィスコ客員アナリスト 寺島 昇)

《TN》

提供:フィスコ

米株

米株