【特集】イグニス Research Memo(4):増収ながら積極的な事業投資により利益水準は一旦低下する可能性

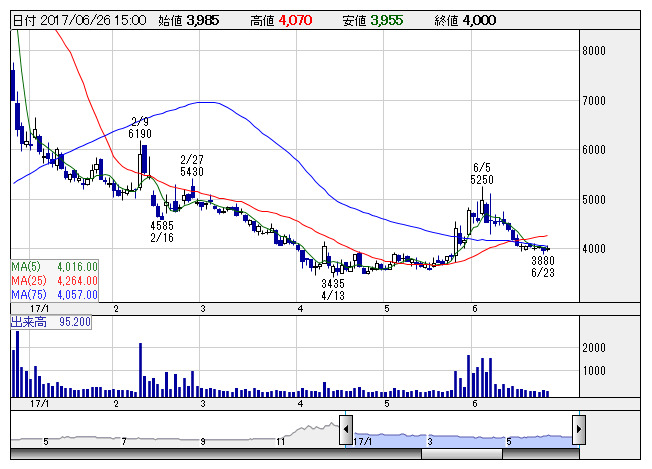

イグニス <日足> 「株探」多機能チャートより

イグニス <日足> 「株探」多機能チャートより■業績見通し

イグニス<3689>は2017 年9 月期の業績予想について、売上高を前期比7.4% 増の6,000 百万円と見込んでいるが、利益予想については現時点で開示はない。2017 年9 月期を「事業ポートフォリオの創造元年」と位置付け、積極的に投資を行う方針を打ち出しているが、既存事業におけるプロモーションコストや先行投資の規模、そのタイミングなどについて現時点で合理的な見積りが困難であることが利益予想を開示していない理由である。ただ、前期に稼ぎ出した利益のほぼ全てを新規事業等へ投資するという考え方から15 億円規模を事業投資の目安としており、利益水準は一旦低下する可能性がある。特に、ネイティブゲーム「GK(コードネーム)」の早期リリースに向けた開発費のほか、VR事業及びライフハック事業の収益事業化に向けた積極投資を実施する構えである。また、勝負どころとなってきた「with」についても積極的な広告宣伝費の投入により一気に攻勢をかける可能性が考えられる。

弊社では、売上高予想の達成のためには、下期の売上高として3,172百万円(前年同期比6.0%増)が必要となるが、1)上期の進捗(進捗率47.1%)が順調であったことに加えて、2)「ぼくとドラゴン」の安定運営が持続していること、3)成長余地が大きい「with」が足元でも順調に拡大していることから、十分に達成可能であるとみている。また、上振れ要因としては、大規模な宣伝広告費の投入(テレビCM等)により「with」が想定を上回るペースで急拡大することや、予想には織り込まれていないネイティブゲーム「GK(コードネーム)」の早期リリースの実現などが挙げられる。逆に、下振れ要因として、「ぼくとドラゴン」の急失速や「with」の伸び悩みなどに注意する必要がある。

一方、利益面では、下期においても、積極的な研究開発費及び宣伝広告費を継続する方針であることから、利益水準は上期同様に低位に推移するものと考えられる。加えて、「with」に対してテレビCM等を実施することになれば、数億円規模のコスト要因となる可能性も念頭に置いておく必要があろう。いすれにしても、中長期的な視点から、新規事業投資の使い道と収益化に向けた道筋に注目していきたい。

(執筆:フィスコ客員アナリスト 柴田 郁夫)

《TN》

提供:フィスコ

米株

米株