【特集】城南進研 Research Memo(6):17/3期は増収増益を見込む

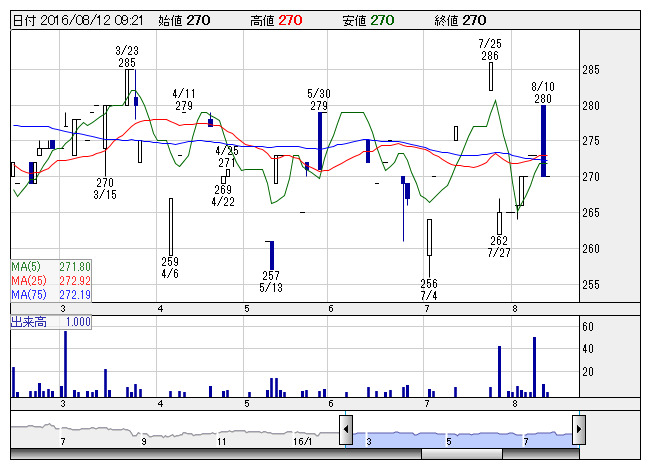

城南進研 <日足> 「株探」多機能チャートより

城南進研 <日足> 「株探」多機能チャートより■業績見通し

2017年3月期について城南進学研究社<4720>は、売上高7,117百万円(前期比6.3%増)、営業利益460百万円(同42.2%増)、経常利益513百万円(同34.2%増)、親会社株主に帰属する当期純利益383百万円(同351.1%増)と増収増益を予想している。

セグメント別では、教育事業セグメントの中の予備校部門は、市場の全体的な動向から前期比増収は難しいと考えている。また、城南ルミナ保育園は横ばいもしくは微増収になると弊社では考えている。現有設備はほぼフルキャパシティの状態にあるためだ。一方、それ以外の事業では、以下に述べるように、校舎・教室数の拡大により、増収が期待できると考えている。

個別指導部門は、直営とFC合わせて20~30教室の純増が見込まれる。これは、前期までのパターンに照らすと、150百万円~200百万円の増収インパクトがあると弊社では考えている。また、映像授業部門は、既に2校の純増が確定しており、今期中にもう1校程度の新規開校の可能性がある。仮に2校だけの純増としても、1校は12ヶ月間、もう1校は9ヶ月間の寄与となり、立ち上がり期の生徒数を考慮しても100百万円程度の増収インパクトが期待できる。このように積み上げると、予備校部門の減収を考慮しても、売上高が会社予想の7,117百万円を上回る可能性は十分に高いと弊社では考えている。

スポーツ事業は久ケ原スポーツクラブがフル連結となるため、売上高は前期比約200百万円増の300百万円程度が見込まれる。会員数が急減しなければ、この数値は実現可能性は高いと言える。

利益面では、会社予想の営業利益の増益率は前期比42.2%となっている。この予想の1つの要因は久ケ原スポーツクラブのフル連結による影響だ。2016年3月期実績では、スポーツ事業の営業利益率は11.7%と、教育事業の4.7%を大きく上回っていた。さらに教育事業からの増益効果も織り込まれている。新規開設校や新規事業の収益性は、立ち上げ期の費用負担が重いためどうしても低くなることを考慮する必要があるが、「マナビス」の新規2校のうち1校はフル寄与であり、もう1校は9ヶ月間の寄与となるため、実体的収益貢献が期待される。2016年3月期に特殊要因で収益性が低下したジー・イー・エヌが従来の線に回復することや、予備校部門の校舎統合の効果というプラス要因もある。

弊社では以上のような想定のもと、利益面でも会社予想を上回ってくる可能性は十分あるとみている。ただし、会社予想ベースの営業利益率6.5%という値は過去10年の中で最高値だ(通期ベース)。半期ベースでは2015年3月期の第2四半期(上期)において9.9%を達成しているが、その期は下期に利益が伸び悩んだ。薄れつつはあるが同社の業績は季節性が残っており、業績の進捗状況を慎重に見守りたいと考えている。

(執筆:フィスコ客員アナリスト 浅川 裕之)

《HN》

提供:フィスコ

米株

米株