【特集】DVx Research Memo(3):16/3期は売上高が前期比9.5%増、当期純利益が同40.2%増で着地

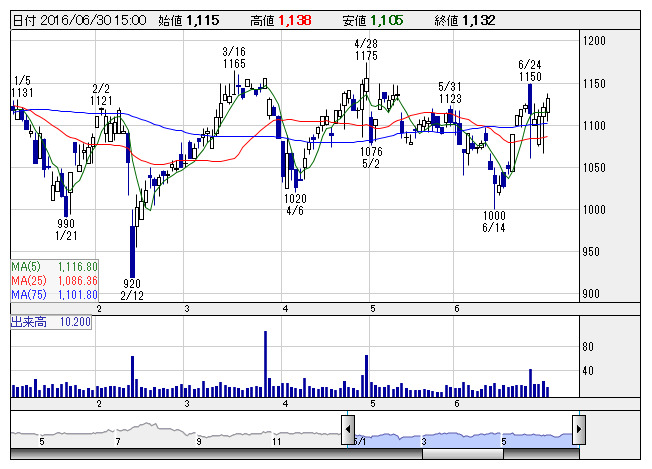

DVx <日足> 「株探」多機能チャートより

DVx <日足> 「株探」多機能チャートより■決算動向

●2016年3月の業績概要

5月13日付で発表されたディーブイエックス<3079>の2016年3月期の業績は、売上高が前期比9.5%増の31,372百万円、営業利益が同4.4%増の1,492百万円、経常利益が同0.1%増の1,460百万円、当期純利益が同40.2%増の1,289百万円となり、過去最高業績を連続で更新した。また、会社計画に対してもほぼ同水準での着地となった。

売上高は主力事業である不整脈事業、虚血事業とも前期比10%強の増収となり、順調に推移した。一方、利益面では為替が120円/ドルと円安に推移したことで、虚血事業における輸入品の仕入れコストが上昇したほか、人員の増員による人件費増加など販管費が増加したが、増収効果で吸収して増益となった。また、当期純利益については、特別利益として投資有価証券売却益を482百万円計上したことにより、大幅増益となっている。投資有価証券の中身は、米国の3Dマッピング装置メーカーであるCardioInsightの株式で、メドトロニック社が買収したことに伴い、保有株式を全株売却した。事業セグメント別の状況は以下のとおり。

(1)不整脈事業

不整脈事業の売上高は前期比10.3%増の25,667百万円、セグメント利益は同4.0%増の3,511百万円となった。既存顧客における取引シェアの拡大に加えて、当期は大阪地区を中心に西日本エリアにおける新規顧客の開拓が進んだことが増収に寄与した。大阪地区で1年半の間に17件の新規顧客を獲得したほか、2015月9月に出張所を開設した沖縄でも4件の新規顧客を獲得している。西日本エリアの売上高は前期の約26億円から約35億円と3割増以上の伸びとなった。また、東日本エリアについても既存顧客における販売数量の増加を主因として、前期比7%前後の増収となった。

商品別売上高では心臓ペースメーカが前期比19.5%増、CRT-Dが同15.3%増、冷凍アブレーションカテーテル※1が同63.9%増、心腔内エコーカテーテルが同13.8%増とそれぞれ好調に推移した。高齢者人口の増加とともに、不整脈の患者数や手術件数が増加傾向にあることが販売数量の増加要因となっている。こうしたなかで、心臓ペースメーカはMRI対応の新商品が出揃ったこと、冷凍アブレーションカテーテルについては2014年7月に発売されて以降、メーカーの施策によりエリア限定で販売を行っていたが、2015年10月からエリア限定が解除されたことで大幅増収につながった。また、検査用に用いられる心腔内エコーカテーテル※2も検査システムの3Dマッピング化が浸透してきたことで需要が拡大傾向となっている。

※1冷凍アブレーションカテーテル(メドトロニック製)・・・発作性心房細動治療で用いられるアブレーションカテーテルで2014年7月に保険適用となった。バルーンカテーテルによる一括冷却焼灼を行うため、従来の高周波アブレーションと比べて手術時間が3分の2と短時間で済み、確実な心房細動治療が可能となる。

※2心腔内エコーカテーテル(J&J製)・・・不整脈の検査システムとして2010年に薬事承認が得られたJ&J製の3Dマッピングシステムで用いられる専用カテーテル。2011年に薬事承認が得られ、2014年3月期より普及拡大し始めた。

なお、利益率が前期の14.5%から13.7%に低下したが、これは新規顧客数が大きく伸びたことが要因と考えられる。新規顧客に関して取引開始当初は販売アイテム数も少なく、利益率は全社平均よりも低い水準からスタートし、取引が深耕し販売アイテム数や量が拡大していく段階で利益率も上昇する格好となる。例えば、大阪地区においては1年半前は5%程度からスタートし、直近では10%近くまで上昇しており、今後も販売量の拡大に伴って利益率は全社平均水準まで上昇していくことが予想される。

(2)虚血事業

虚血事業の売上高は前期比10.9%増の4,872百万円、セグメント利益は円安の影響により同0.5%減の1,385百万円となった。主力商品の売上高を見ると、自動造影剤注入装置(ACIST)関連は前期の17億円から18億円に、エキシマレーザ血管形成システム関連は前期の8億円から11億円といずれも増収となった。このうち、エキシマレーザ血管形成システムに関しては、装置本体売上げが1億円から3億円に増加したほか、消耗品となるコロナリー(冠動脈治療用)カテーテルも約2割増と好調に推移した。

エキシマレーザ血管形成システムの導入台数は103台と前期末比で34台増と大幅に増加した。内訳は累計販売台数で65台、レンタル台数で38台となっている。同社は導入を促進するため、レンタルでの活用を最初に提案し、レンタル時期が終了した段階で、買取りへの切り替えを進めていく戦略で営業活動を行っている。冠動脈手術時においてステント治療を行う場合、ステントを血管内に挿入する前にエキシマレーザで血管表面を平滑にすることで、その後の再狭窄率が低下する効果が確認されており、今後も導入台数の増加が見込まれている。

(3)その他事業

その他事業の売上高は前期比15.7%減の831百万円、セグメント利益は同15.2%減の105百万円と低調な結果となった。脳外科関連商品(ステント、カテーテル等)については前期比横ばい水準で推移したものの、前期の売上に大きく貢献した大型医療機器であるシネ装置(循環器系X線撮影システム)の販売が減少したことが要因となっている。

●財務状況と経営指標

2016年3月末の財務状況を見ると、総資産は前期末比2,265百万円増加の15,026百万円となった。流動資産では、投資有価証券の売却により現預金が同1,384百万円増加したほか、期末にかけて売上高が増加したことに伴い、売上債権が同871百万円増加した。また、固定資産では、社内販売管理システムの更新に伴いソフトウェアが同79百万円増加した一方で、投資有価証券が同255百万円減少した。

負債合計は前期末比1,242百万円増加の9,024百万円となった。仕入高の増加により買掛金が同1,148百万円増加したほか、未払法人税等が同173百万円増加した。また、純資産は前期末比同1,022百万円増加の6,001百万円となった。当期純利益の計上を主因として利益剰余金が同1,086百万円増加したことが主因となっている。

経営指標で見ると、安全性を示す自己資本比率は前期末の39.0%から39.9%に上昇し、有利子負債比率も1.8%と実質無借金体制であり、財務体質は健全な状況にあると言える。また、収益性については、ROEで23.5%、ROAで10.5%、売上高経常利益率で4.7%となっている。総資産の増加や利益の伸び悩みによりROAと経常利益率は前期比で若干低下したものの、同社が経営目標値として掲げているROE20%以上、売上高経常利益率4%以上はクリアしており、良好な収益体質を維持しているものと判断される。

(執筆:フィスコ客員アナリスト 佐藤 譲)

《HN》

提供:フィスコ

米株

米株