【特集】アジア投資 Research Memo(9):「実現キャピタルゲイン」「インカムゲイン」「ファンド運営報酬」が収益源

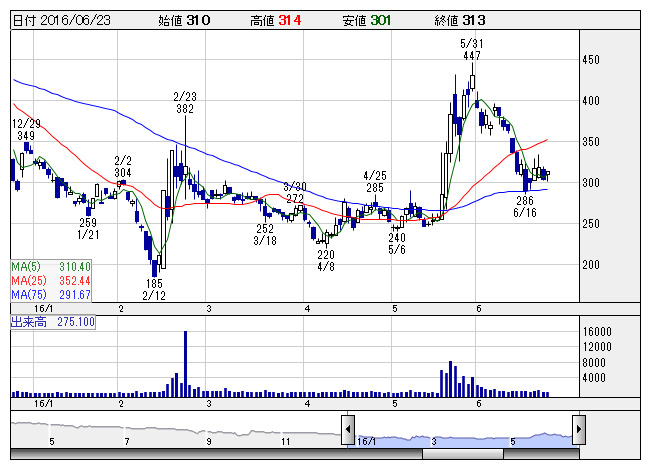

アジア投資 <日足> 「株探」多機能チャートより

アジア投資 <日足> 「株探」多機能チャートより■企業特長

(1) 収益モデル

日本アジア投資<8518>の収益源は、大きく「実現キャピタルゲイン」と「インカムゲイン」「ファンドの運営報酬」に分類される。そのうち「実現キャピタルゲイン」については、投資額を上回る金額で回収(売却)することによって得られるものである。したがって、キャピタルゲインの拡大のためには、成長性のある企業への投資残高を増やすことや投資先に対する成長支援に加えて、スムーズな売却が不可欠となる。なお、売却の手段には、IPO(新規上場)企業や上場済み企業の株式を株式市場で売却するほか、トレードセール(相対取引)などがある。投資先は経営基盤の未熟なベンチャー企業であることから経済情勢の影響を受けやすいうえに、スムーズな売却のためにはIPO環境を含めた株式市場の動向に大きく左右されるため、ハイリスク・ハイリターン型の収益と言える。

一方、「インカムゲイン」については、投資先からの配当収入のほか、出資しているファンドの持分利益などによるものである。したがって、一般的にキャッシュフロー(利益)が安定して増加している企業(事業)に対する投資残高を積み上げることが安定的な収益の拡大につながり、ミドルリスク・ミドルリターン型の収益と言える。同社が新たに参入したメガソーラー事業投資に係る収益もこのタイプに属している。

「ファンドの運営報酬」は、管理報酬と成功報酬によって構成されており、管理報酬はファンドの運用残高に概ね連動するが、成功報酬は運用成果(パフォーマンス)に応じて増減するものである。管理報酬が収益の下支えとなっていることから、こちらもミドルリスク・ミドルリターン型の収益と言える。

(2) 同社の強み

同社の強みは、a) アジアでの実績、b) 日本でのブランド力、c) パートナー及びネットワーク、d) 柔軟な投資方針の4つに集約できる。

a) アジアでの実績

設立以来30年にわたり、日本とアジアの経済交流に貢献するとともに、海外IPOが累計98社、海外投資実績が累計1,300億円超と実績を積み上げてきた。これらの実績のもと、クロスボーダーでの成長支援ができることが大きな差別化要素となっている。

b) 日本でのブランド力

経済同友会を母体として設立されたことや東証1部上場企業であることから、国内の独立系ベンチャーキャピタルにおいて圧倒的なブランド力があると考えられる。また、国内IPOが累計198社、国内投資実績が累計1,900億円超となっており、数々の優良企業を育て上げてきたことも同社のブランド力を高めている。

c) パートナー及びネットワーク

豊富な投資経験を通じて、日本及び中華圏に事業パートナーを擁しており、強力なネットワークを構築しているところも強みであり、投資先の成長支援やファンド運営にも活用されている。

d) 柔軟な投資方針

ベンチャー投資を原点としながらも、柔軟な投資方針により企業ステージや業種に拘らず広範な収益機会を獲得している。また、新規投資分野として、再生可能エネルギー事業投資にも参入しており、安定収益の拡大に取り組んでいる。

(執筆:フィスコ客員アナリスト 柴田 郁夫)

《TN》

提供:フィスコ

米株

米株