【特集】メディシス Research Memo(5):診断報酬改定の影響などで調剤薬局事業は減益の見通し

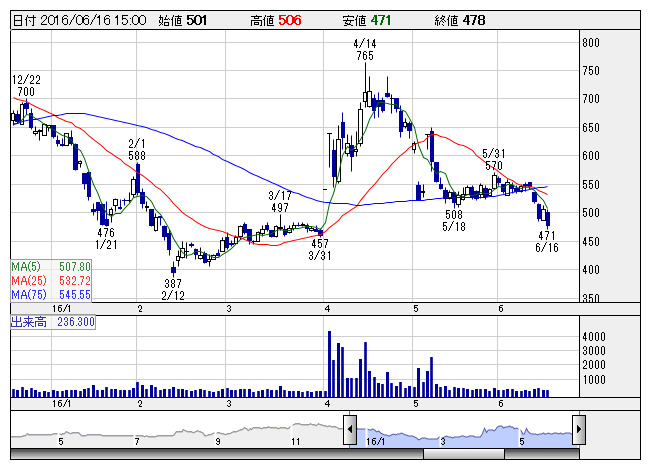

メディシス <日足> 「株探」多機能チャートより

メディシス <日足> 「株探」多機能チャートより■今後の見通し

(1) 2017年3月期の業績見通し

メディカルシステムネットワーク<4350>の2017年3月期の連結業績は、売上高が前期比4.9%増の92,000百万円、営業利益が同13.6%減の3,270百万円、経常利益が同19.7%減の3,100百万円、当期純利益が同29.7%減の1,210百万円と増収減益を見込んでいる。診療報酬改定の影響で調剤薬局事業が減益となるほか、前期に一過性の利益を計上した反動による。一過性の利益とは、販売用不動産の売却益242百万円、「サ高住」開業に伴う補助金収入100百万円(営業外収益)、子会社株式取得に伴う税効果90百万円等で、2016年3月期の親会社株主に帰属する当期純利益を436百万円かさ上げした格好となっている。これら一過性要因を除いたベースで見れば、今期の親会社株主に帰属する当期純利益は6%程度の減益にとどまる見通しとなっている。

また、半期ベースで見ると、上期は大幅減益となるものの下期は増収増益に転じる見込みで、売上高営業利益率も4.9%と前期の水準を上回る計画となっている。これは調剤薬局事業において、診療報酬改定に対応した施策を進め、収益性の改善に取り組むことに加えて、新規出店やM&Aを積極推進していくこと、また医薬品等ネットワーク事業においても下期以降に加盟ペースが加速化していくことを見込んでいるためだ。医薬品卸との仕入価格交渉は例年9月頃に妥結するが、今回は全体で6%程度の薬価引き下げが実施されたことにより、価格交渉も厳しくなることが想定され、同社ネットワークに加盟する中堅、中小規模の薬局も増加することが予想される。足元の状況で見れば、5月2日現在で既に前期末比87店舗増加している。

(2)セグメント別見通し

○医薬品等ネットワーク事業

医薬品等ネットワーク事業の売上高は前期比5.7%増の3,421百万円、営業利益は同6.2%増の1,886百万円を見込む。ネットワーク加盟件数は前期末比350件増の1,750件と過去最大の増加数を見込んでいる。調剤薬局業界を取り巻く市場環境が厳しさを増すなかで、同社ネットワークに加盟するメリットがより高まっており、加盟店舗数は今後も一段の増加が見込まれる。同社ではこうしたニーズを確実に取り込んでいくため、エリア制度の導入による地域密着型営業を展開していく。また、後発医薬品の推進強化や加盟店サポートの拡充も図り、ネットワークサービスの向上も図っていく方針だ。

加盟件数が大幅に伸びる前提にもかかわらず、売上高が1ケタ増収にとどまるのは、薬価引き下げの影響と、下期に増加ペースが加速化していくと見ていることが要因となっている。ただ、計画どおり加盟件数が伸びれば売上高の上乗せ余地は十分あると見られる。

○調剤薬局事業

調剤薬局事業の売上高は前期比2.8%増の84,325百万円、営業利益は同11.1%減の3,033百万円を見込む。今期の重点施策としては、「新規出店及びM&Aの積極化」と「診療報酬改定への対応及び既存店の機能強化」を挙げている。

今期は新規出店数で10店舗、M&Aによる取得で30店舗の計40店舗を目標として掲げている。前述したように、前期はM&A価格が高めであったことから取得を抑制していたが、診療報酬改定後は売り案件が増えてきており、売却希望価格も下がる傾向にある。実際、同社に持ち込まれる案件数も前年同時期より大幅に増えているもようで、M&Aを積極的に進めていく環境になってきたと言える。同社では特色ある店舗(在宅業務や介護連携等)でドミナントを形成できる案件を対象にM&Aによる取得を進めていくほか、診療報酬改定を踏まえた開発フォーマット(コミュニティ機能を重視した多機能併設店舗等)の構築に取り組んでいく方針だ。なお、6月1日現在で調剤薬局数は前期末比21店舗増の374店舗となっている。

一方、診療報酬改定への対応としては、かかりつけ薬局としての店舗運営の見直しを進めていくほか、後発医薬品の利用促進、処方箋集中率の引下げ(かかりつけの推進による特定医療機関への集中率引き下げ)などに取り組んでいく。4月の診療報酬改定では新たにかかりつけ薬剤師指導料が設定されたほか、処方箋集中率の高い薬局にとっては厳しい改定となっており、こうした取り組みを進めていくことでマイナスの影響を最小限にとどめていく。

また、既存店の機能強化としては地域のかかりつけ薬局としての基盤を確立していくため、栄養士による栄養相談会やお薬相談会の開催、また、健康維持のためのヨガのネット配信など「健康サポート薬局」として地域住民の未病、予防支援に向けた取り組みを進めていく。

今期の営業利益の増減要因を見ると、診療報酬の改定で379百万円、薬価引き下げで425百万円の減益要因となる。また、かかりつけ薬剤師等の育成・増員を図るため、既存店の人件費も351百万円の増加を見込んでいる。一方、増益要因としては、処方箋枚数の増加で363百万円、2016年3月期に新規出店・M&A取得した店舗の寄与で220百万円、同様に2017年3月期の新規出店、M&A取得店舗で127百万円などを見込んでいる。なお、既存店ベースの処方箋枚数は前期並みの前期比1.6%増、単価は薬価改定の影響により同6.1%減を前提としている。

○その他3事業

賃貸・設備関連事業、給食事業、その他事業の3事業については、合計で売上高が前期比29.5%増の7,000百万円、営業損失が214百万円(前期は70百万円の損失)を見込んでいる。

売上高については、給食事業において前下期より子会社化した九州医療食の売上げが通年で貢献することにより2ケタ増収となるが、営業利益については、賃貸・設備関連事業において前期計上した販売用不動産売却益(242百万円)がなくなることで損失額が拡大する見込みとなっている。給食事業及び治験施設支援事業についても今期も損失を計上する見通しで、収益を上げる時期は2018年3月期を目途としている。

(執筆:フィスコ客員アナリスト 佐藤 譲)

《HN》

提供:フィスコ

米株

米株